Liebe Leser,

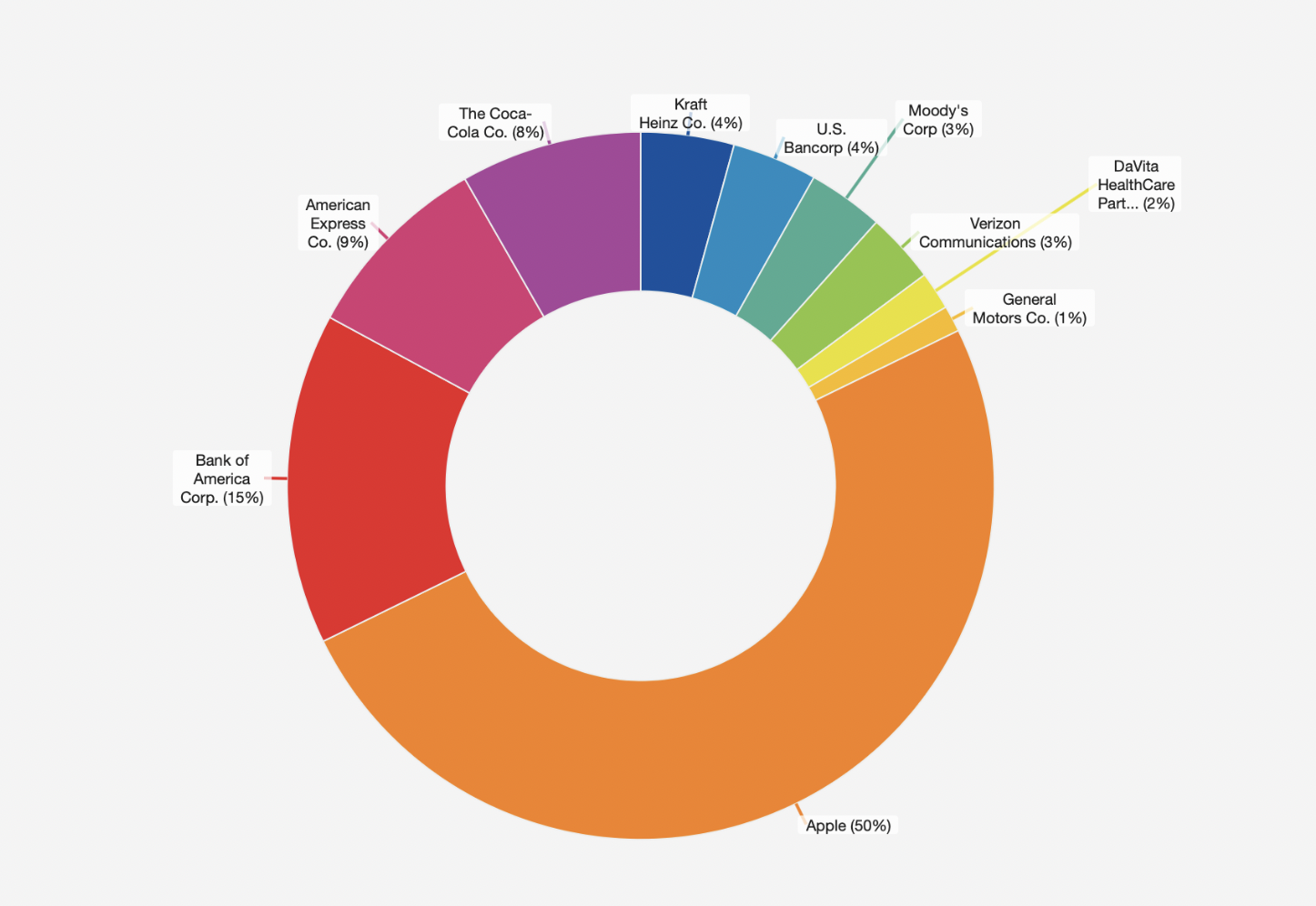

Warren Buffett hat derzeit nur noch eine Aktie im Portfolio, die er richtig gut findet. Es handelt sich um das aktuell nach Marktkapitalisierung höchstbewertete Unternehmen an der Börse – Apple. Mit einer Positionsgröße von deutlich über 100 Mrd. USD besteht das Portfolio von Berkshire Hathaway derzeit zu 40 % aus Apple-Aktien. Die am zweitstärksten gewichtete Aktie, Bank of America, macht dagegen nur 14,5 % des Portfolios aus. Derzeit machen die vier größten Positionen rund 70 % des Portfolios aus.

Die aktuellen Top-10 Positionen von Warren Buffet im TraderFox Portfolio-Tool:

Buffett selbst hält nicht viel von breiter Diversifikation. Sein Zitat "Diversification may preserve wealth, but concentration builds wealth" (Übersetzt: "Diversifizierung kann Wohlstand erhalten, aber Konzentration schafft Wohlstand") fasst seinen Ansatz gut zusammen. Seiner Meinung nach sollte man nur breit streuen, wenn man sich nicht auskennt oder nicht detailliert mit der Thematik auseinandersetzen möchte.

In diesem Artikel wollen wir uns dennoch anschauen, wie die optimale Gewichtung der Top-10 Positionen aus finanzwissenschaftlicher Sicht aussehen würde.

Die Portfolio Selection Theory

Die von Wirtschaftsnobelpreisträger Harry Markowitz konzipierte Portfolio Selection Theory gilt als eine der bedeutendsten Theorien der Finanzwissenschaft des 20. Jahrhunderts. Die darauf aufbauenden mathematischen Optimierungsverfahren sollen es dem Anleger ermöglichen, seine Portfoliodiversifikation entsprechend seiner Risikoeinstellung zu optimieren. Die wichtigste Grunderkenntnis der Theorie: Das Portfoliorisiko kann durch Diversifikation gesenkt werden, ohne die erwartete Rendite zu verringern.

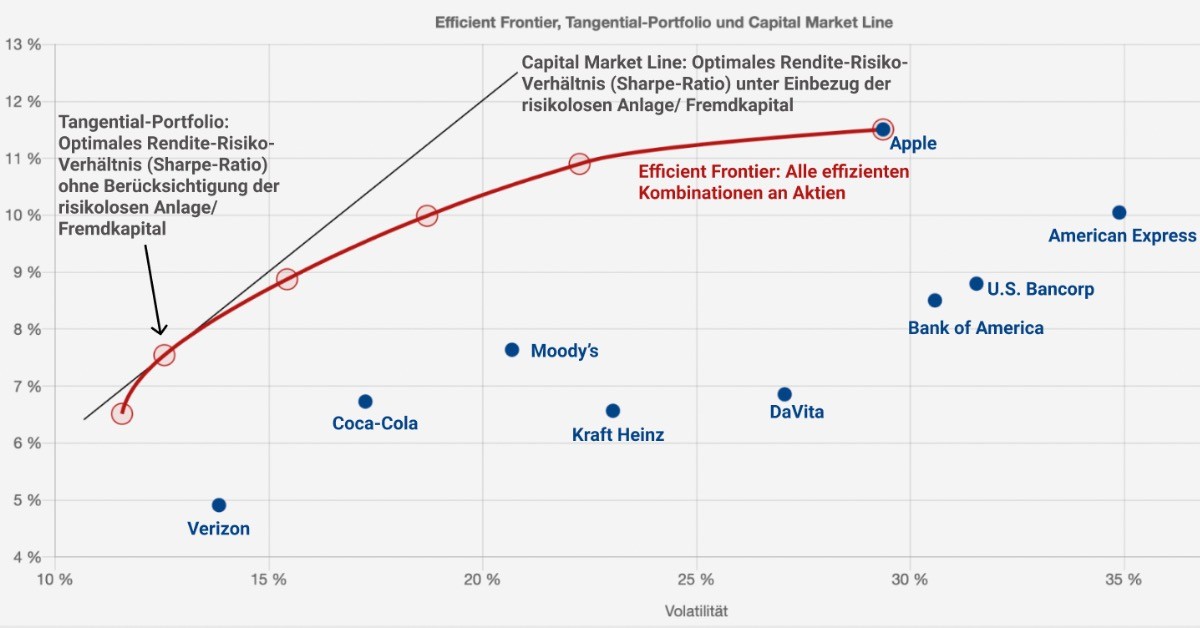

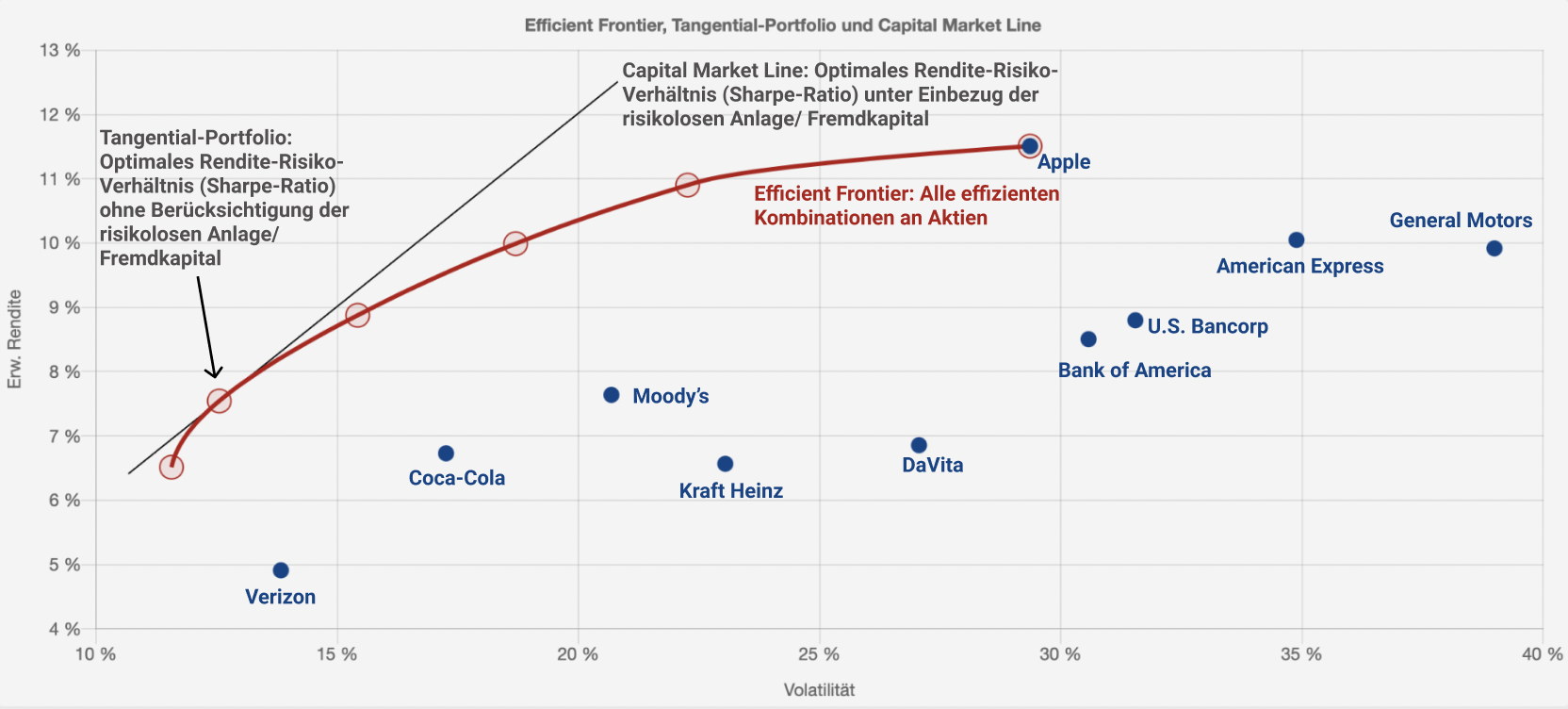

Im kostenlosen TraderFox Portfolio-Tool haben wir als neues Feature eine Funktion eingebaut, die die Portfoliogewichtungen nach dem Markowitz-Modell optimiert. Im Diagramm werden dir die einzelnen Portfoliopositionen angezeigt sowie die Efficient Frontier und die Capital Market Line mit dem Tangential-Portfolio. Du kannst es für dein Portfolio selbst ausprobieren und wirst Stellschrauben finden, mit denen du das Rendite-Risiko-Verhältnis deines Portfolios optimieren kannst!

Auf der x-Achse im Diagramm befindet sich die Volatilität, auf der y-Achse die erwartete Rendite nach dem Capital Asset Pricing Modell (CAPM). Alle effizienten Portfolios, die zu 100 % in die Aktien investiert sind, liegen auf der Efficient Frontier. Sie bieten für ein bestimmtes Volatilitätsniveau die höchstmögliche Rendite. Portfolios, die unterhalb der Efficient Frontier liegen sind suboptimal, da sie nicht genügend Rendite für das Risikoniveau bieten. Portfolios, die rechts der Efficient Frontier liegen sind suboptimal, weil sie für die festgelegte Rendite ein höheres Risiko (im Sinne der Volatilität) aufweisen. Die Darstellung zeigt: Durch Kombination der Assets kann bei gleichbleibender Volatilität eine höhere Rendite erwartet werden.

Das Tangentialportfolio ist dasjenige Portfolio auf der Efficient Frontier mit dem höchsten Sharpe-Ratio (Verhältnis von Rendite zu Volatilität). Die Capital Market Line repräsentiert Portfolios, die Risiko und Rendite optimal miteinander kombinieren. Sie ergibt sich aus einer Gerade vom risikolosen Zins (i.d.R. die Rendite langläufiger US-Staatsanleihen "T-Bills") zum Tangentialportfolio. Die Punkte auf der Capital Market Line bieten das optimale Verhältnis aus Risiko und Ertrag, das dem Anleger zur Verfügung steht. Die Punkte auf der Linie sind Kombinationen aus der risikolosen Anlage (T-Bills) und dem Tangentialportfolio. Beim Tangentialportfolio sind 100 % des verfügbaren Kapitals in das entsprechende Portfolio investiert – es enthält keine sicheren Anlagen. Bei Punkten links des Tangentialportfolios legt der Anleger einen gewissen Anteil risikolos an. Punkte weiter rechts auf der Capital Market Line ergeben sich aus der Aufnahme von Fremdkapital zum risikolosen Zins, welches in das Tangentialportfolio investiert wird.

Es wird deutlich: Es ist, unabhängig von der Risikopräferenz, effizienter, ein Portfolio auf der Capital Market Line zu wählen, als eines auf der Efficient Frontier. Die Gewichtung der Assets nach dem Tangentialportfolio ist also effizient. Die Abbildung der veränderten Risikopräferenz sollte also nicht durch eine abweichende Gewichtung der Aktien, sondern durch den Einbezug der risikofreien Anlage bzw. durch die Aufnahme von Fremdkapital zum risikolosen Zins vorgenommen werden.

Buffetts Top 10 in der Markowitz-Optimierung

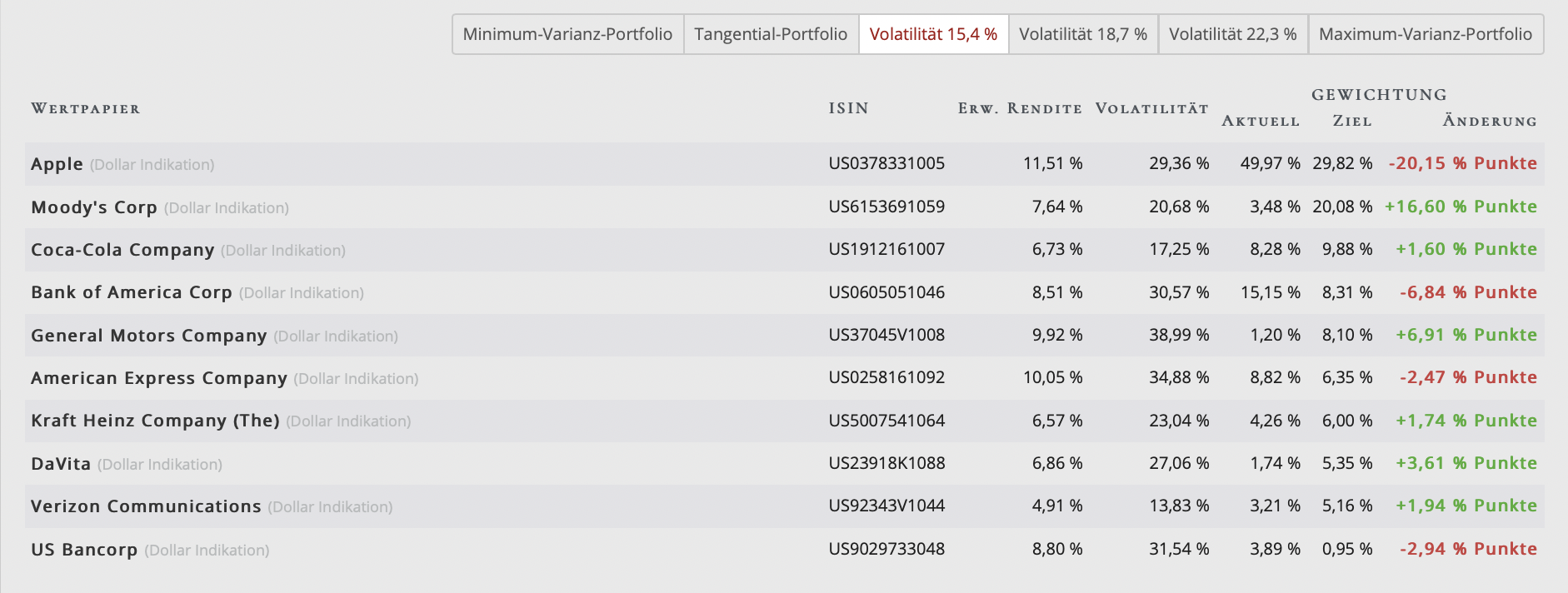

Wir haben die Top-10-Positionen von Buffett mithilfe unseres Tools der Markowitz-Optimierung unterzogen. Wie im Diagramm deutlich wird, liegt das aktuelle Portfolio nahe, jedoch unterhalb der Efficient Frontier mit einer erwarteten Rendite von 8,15 % bei einer Volatilität von 15,94 %. Das Portfolio-Tool zeigt dir verschiedene Portfoliogewichtungen, die auf der Efficient Frontier liegen. So könnte man alternativ zum Beispiel bei einer etwas niedrigeren Volatilität von 15,4 % auch eine erwartete Rendite von 8,9 % erzielen. Hierzu müsste etwa die Position von Apple um rund 20 Prozentpunkte reduziert werden. Dagegen müsste beispielsweise Moody’s um 16,6 Prozentpunkte vergrößert werden und wäre so die zweitgrößte Position im Portfolio. Insgesamt wäre ein solches Portfolio deutlich ausgewogener.

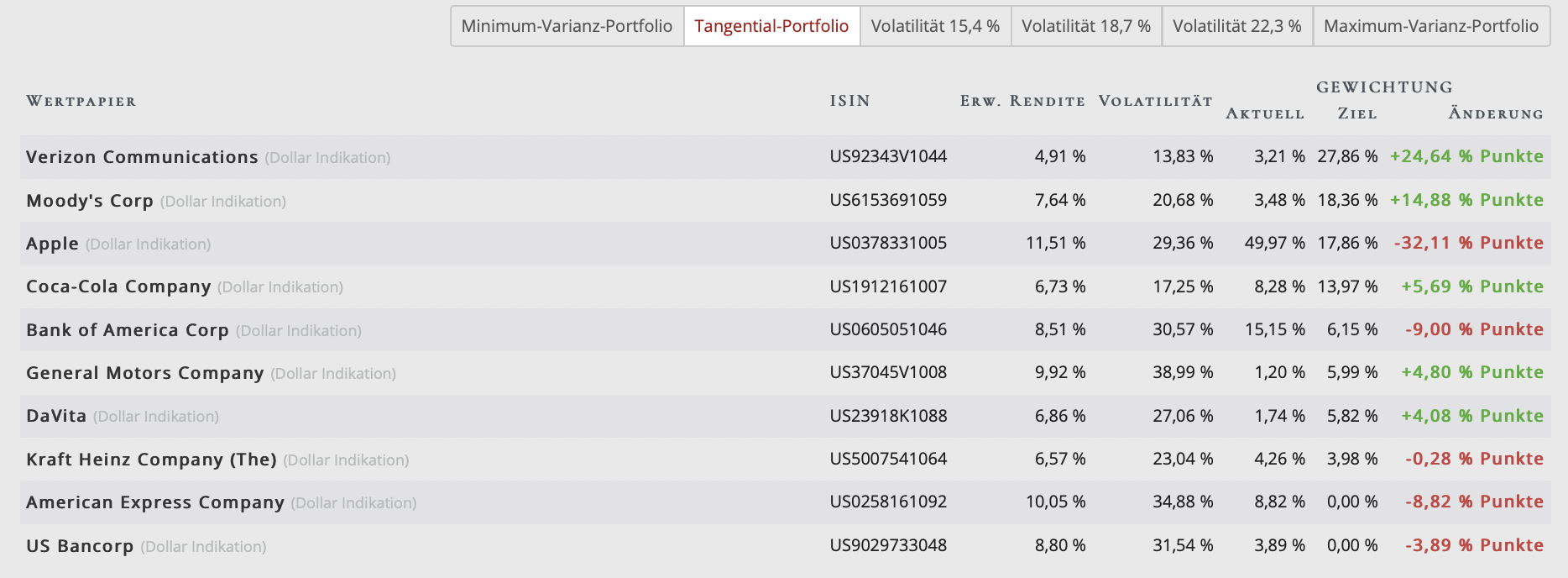

Im Tangentialportfolio, welches das Rendite-Risiko-Verhältnis nach dem Sharpe-Ratio optimiert, sind Verizon und Moody’s höher gewichtet als Apple. Beide Positionsgrößen müssten deutlich erhöht werden, während die Apple-Position um rund 32 Prozentpunkte verringert werden müsste. American Express und US Bancorp fliegen komplett aus dem Portfolio, da sie nichts zur Erhöhung der Rendite oder Senkung der Volatilität beitragen. Die Gewichtung der übrigen acht Aktien ist noch ausgewogener. Durch eine Kombination mit der risikolosen Anlage könnte die Volatilität gesenkt werden und durch eine Investition von Fremdkapital könnte die erwartete Rendite erhöht werden.

Sollte ich mein Portfolio nach Markowitz optimieren?

Das Modell basiert auf Annahmen durch Vergangenheitsdaten und kann das zukünftige Verhalten der Aktien nicht vorhersehen, da der Markt keinen klar definierten Regeln folgt. Zudem wird in diesem Modell allein die Volatilität als Risikomaß verwendet. Tatsächlich gibt es jedoch neben der Schwankung des Portfolios viele weitere Faktoren, die bei der Beurteilung des Risikos eine Rolle spielen. Daher sollte man das Modell mit Vorsicht genießen und nicht als alleinigen Faktor für die Wahl der Portfoliogewichtung nutzen.

Bedeutet dies, dass man die Theorie ignorieren sollte?

Keineswegs! Das Modell zeigt, dass Risiko und Rendite untrennbar miteinander verbunden sind und das Portfoliorisiko durch Diversifikation gesenkt werden kann, ohne die erwartete Rendite zu verringern. Mit dem Modell lassen sich also einige Stellschrauben finden, mit denen man das Rendite-Risiko-Verhältnis des eigenen Portfolios verbessern kann. Besonders für langfristig orientierte Value-Investoren, die auf eine diversifizierte Strategie setzen, kann es sich durchaus lohnen! Es können Ansätze gefunden werden, mit denen man die Schwankungen des Portfolios reduzieren kann, ohne Einbußen bei der Rendite hinzunehmen.

Tipp: Probiere das kostenlose TraderFox Portfolio-Tool aus um herauszufinden, wie das Rendite-Risiko-Verhältnis in deinem Portfolio aussieht und erfahre, ob nach dem Markowitz-Modell noch Optimierungsbedarf besteht. Neben der Portfolio-Optimierung stehen zahlreiche weitere Features bereit! Vergleiche dein Portfolio mit einer Benchmark, erhalte einen Überblick über deine Dividendenströme und finde geeignete Aktien, die deine bisherigen Titel ergänzen können. Anschauliche Visualisierungen geben dir den perfekten Überblick über dein Portfolio.

Viele Grüße

Max Henß

& Profi-Tools von

& Profi-Tools von