Die Schwäche der Wachstums- und Qualitätsaktien in diesem Jahr ist laut Jefferies ein zentrales Anlagethema. Doch falls sich wie vielerorts befürchtet das Schreckgespenst Rezession tatsächlich zeigen sollte, dürften Qualitätsaktien nach Einschätzung der US-Investmentbank bei einem wirtschaftlichen Abschwung wieder besser abschneiden. Die Rentabilität auf Unternehmensebene weltweit dürfte wegen steigender Kapitalkosten ihren Höhepunkt bereits erreicht haben. Jefferies erwartet daher, dass so genannte ROIC-Stars (Firmen mit hohen und steigenden Renditen auf das eingesetzte Kapital) wieder verstärkt in den Fokus der Anleger rücken. TraderFox verrät die ROIC-Stars aus Europa und den USA.

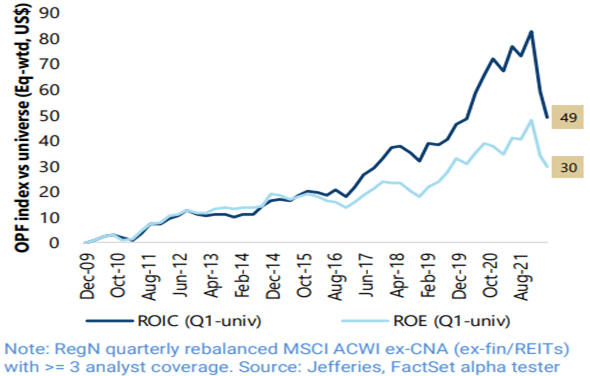

Die Eigenkapitalrendite (Return on equity - ROE) wurde lange Zeit als Maßstab für die Rentabilität von Unternehmen verwendet, schreibt Jefferies in einer aktuellen Studie. Nach der großen Finanzkrise ab 2007 hat sich laut der US-Investmentbank der Schwerpunkt jedoch mit dem Wachstum der vermögensarmen Dienstleistungen und der wissensbasierten Wirtschaft auf die Rendite des investierten Kapitals (return on invested capital - ROIC) verlagert. Diese auch Gesamtkapitalrendite genannte Kennziffer gibt Auskunft darüber, wie gewinnbringend ein Unternehmen seine investierten Geldmittel nutzt.

Der Trend zu steigenden Aktienrückkäufen in den USA in Zeiten von quantitativen geldpolitischen Lockerungen und niedrigen Zinssätzen hat ebenfalls zu dieser Verschiebung beigetragen, so Jefferies. Durch den leichten Zugang zu Fremdkapital ist das buchmäßige Eigenkapital der Unternehmen strukturell gesunken und sogar negativ geworden, was die Lücke in der ROE-Messung verdeutlicht.

Dies hat die Anleger gezwungen, sich mit Kennzahlen wie ROCE (Return on Capital Employed - eine Rentabilitäts-Kennzahl die anzeigt, wie groß die Rendite auf das eingesetzte Kapital ist) und ROIC zu befassen, die die Rentabilität des Unternehmens für alle Beteiligten und nicht nur für die Anteilseigner messen. Wie die nachstehende Abbildungen zeigt, ist das ROIC-Signal selbst unter dem Gesichtspunkt der Faktorrendite wichtiger geworden als die ROE.

Performance-Entwicklung von ROIC und ROE zum MSCI AC Weltindex seit 2010

Der gewichtete inkrementelle ROIC (wIROIC) ist ein besserer Prädiktor für den ROIC

Jefferies hat das so genannte wIROIC-Konzept im Bericht mit dem Titel Global ROIC Stars vom September 2019 vorgestellt. Diese Kennzahl misst den gewichteten Beitrag des neu investierten Kapitals zur Gesamt-ROIC. Die jährliche Veränderung dieses Faktors, d. h. die wIROIC-Dynamik (oder -Veränderung), ist ein guter Prädiktor für die künftige Entwicklung der Gesamtrendite.

In allen Regionen liegt die Trefferquote bei über 60 %, wobei Japan das beste Ergebnis aufweist. Die Ergebnisse sind laut Jefferies sogar noch beeindruckender, wenn man sie mit den ROIC-Änderungen der Vergangenheit vergleicht, die eine Trefferquote von nur rund 50 % bei der Vorhersage der künftigen ROIC-Richtung aufweisen.

Die wIROIC-Veränderung schneidet in den meisten Regionen besser ab als die historische ROIC-Veränderung

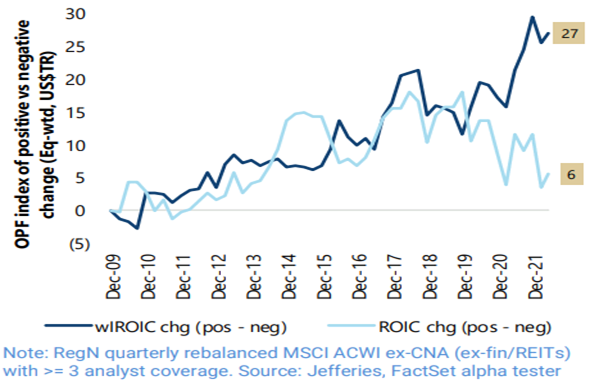

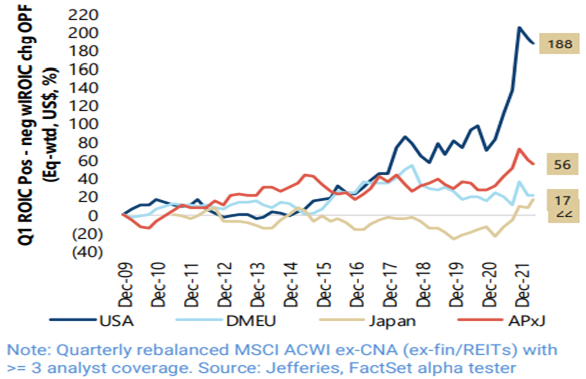

Obwohl das primäre Ziel von wIROIC darin besteht, die zukünftige Entwicklung der Kapitalrendite vorherzusagen, trägt der Faktor auch allein zur Performance von Regionen wie Asien-Pazifik ex Japan und USA bei. Im untenstehenden Chart wird die kumulative relative Performance globaler Aktien mit positivem bzw. negativem wIROIC-Momentum und Aktien mit positiver bzw. negativer ROIC-Veränderung dargestellt. Die Daten zeigen, dass die Performance der Faktoren wIROIC-Momentum und ROIC-Änderung seit 2020 erheblich voneinander abweicht, wobei die wIROIC-Änderung weiterhin eine gute Performance aufweist.

Dies bedeutet laut Jefferies, dass der wIROIC zwar die Veränderung des Zyklus erfasst, die Veränderung der ROIC in der Vergangenheit dies jedoch nicht tut. Noch wichtiger ist, dass er - außer im Fall der entwickelten europäischen Märkte - besser abgeschnitten hat als die ROIC-Änderung in der Vergangenheit.

Kumulative relative Performance globaler Aktien (MSCI ACWI) mit positivem bzw. negativem wIROIC-Momentum und Aktien mit positiver bzw. negativer ROIC-Veränderung

Aktien mit negativem wIROIC-Momentum und hohem ROIC besser meiden

Darüber hinaus ist das wIROIC-Momentum auch ein Schlüsselfaktor für die Verbesserung der Überschussrendite von Aktien mit hohem ROIC im Zeitverlauf. Die Backtests zeigen nach Angaben von Jefferies, dass Aktien mit hohem ROIC (erstes Quartal), die ein positives wIROIC-Momentum aufweisen, besser abschneiden als ihre Konkurrenten mit negativem wIROIC-Momentum.

Außerdem hat die Fokussierung auf Aktien mit hohem ROIC und positivem wIROIC-Momentum seit 2010 eine Überrendite von rund 50 % im Vergleich zur reinen High-ROIC-Strategie gebracht. Laut Jefferies waren in allen Regionen ähnlich positive Ergebnisse beobachten, wobei der hohe ROIC und das positive wIROIC-Momentum die Vergleichsunternehmen mit negativem wIROIC-Momentum übertrafen. Die auf dem wIROIC-Momentum basierende High-ROIC-Long-Short-Strategie war in den USA nach der großen Finanzkrise am effektivsten und erzielte seither eine Long-Short-Rendite von 188 %.

Aktien mit hohem ROIC und positivem wIROIC-Momentum schlagen sich weltweit besser

Der wIROIC-Momentum-Faktor ist auch bei Value-/Reversionstrades nützlich, um Value-Fallen zu vermeiden, wie Jefferies-Backtests ebenfalls gezeigt haben. Nach der großen Finanzkrise hat die Konzentration auf asiatische Aktien mit positivem wIROIC-Momentum den Angaben zufolge innerhalb des Low-ROIC-Universums (Q5) zu einer Outperformance von 31% geführt. Im Gegensatz dazu haben asiatische Aktien mit niedrigem ROIC und negativem wIROIC-Momentum eine deutlich schlechtere Performance erzielt. Ähnliche Ergebnisse sind auch in anderen Regionen zu beobachten, so Jefferies.

Die Jefferies-Aktienfavoriten mit hohen und steigenden Kapitalrenditen

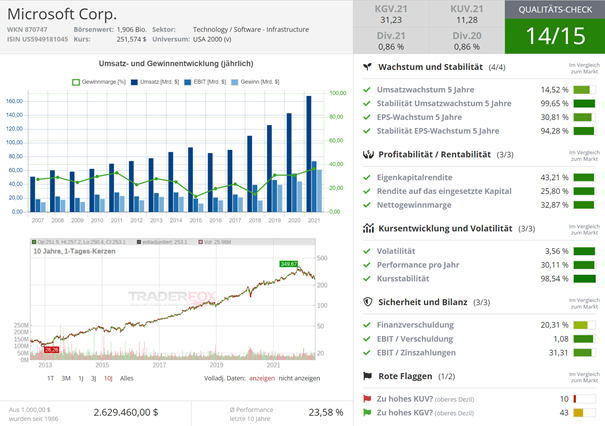

Qualitativ hochwertige Unternehmen, die nachweislich in der Lage sind, ihre Rentabilität weiter zu steigern, werden nach Einschätzung von Jefferies auch in Zukunft zu den Kernbeständen von Anlageportfolios gehören und eine hohe Bewertung aufweisen.

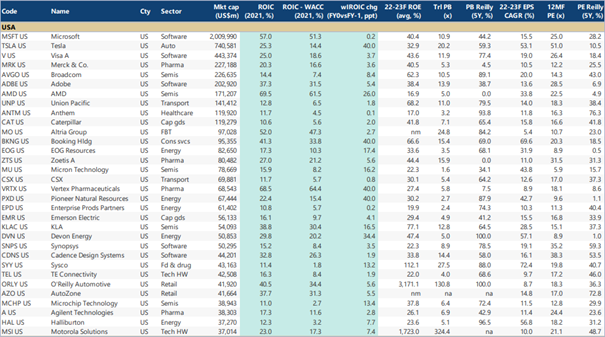

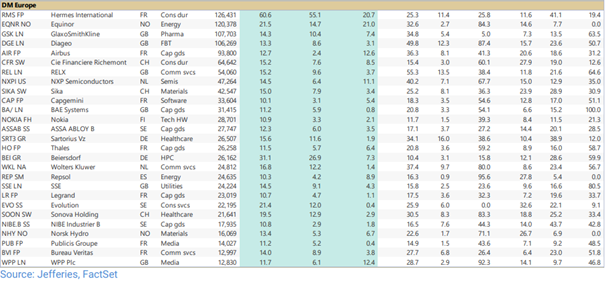

Die Kriterien für die Auswahl von dazu passenden Aktien lauten aus Sicht der US-Investmentbank basierend auf einem Universum mit globalen Unternehmen mit einer Marktkapitalisierung von über fünf Mrd. USD (über 30 Mrd. USD für die USA) wie folgt:

- Hohe Kapitalrendite: ROIC (2021) mehr als 10%

- Wertschaffende Unternehmen: ROIC höher als WACC (2021)

- Steigende ROIC: Positives WIROIC-Momentum (FY0 vs. FY-1)

Quelle: Qualitäts-Check TraderFox

Die beiden nachfolgenden Tabellen zeigen die so für die USA und Europa ermittelten Aktien von Unternehmen mit einem hohen und voraussichtlich weiter steigenden ROIC.

& Profi-Tools von

& Profi-Tools von