Liebe Leser,

Peter Lynch war der erfolgreichste Fondsmanager der 80er und 90er Jahre. Von 1977 bis 1990 konnte er mit dem Magellan Fund eine durchschnittliche Rendite von 29,2 % pro Jahr erzielen. Der S&P 500 erzielte im selben Zeitraum eine jährliche Rendite von gerade mal 10 %. Die Investment-Strategie von Lynch ist außerordentlich interessant, da Fondsmanager oder Privatanleger mit ihr überdurchschnittliche Renditen erwirtschaftet werden können. Im Jahr 1990 hielt Lynch über 1.000 Einzeltitel im Magellan Fund. Im Gegensatz zu anderen Buy-and-Hold-Anlegern, die fokussiert investieren (wie z.B. Warren Buffett), war Lynch stark diversifiziert. Laut Lynch brauche man lediglich ein paar große Gewinner, die die Verluste der Verlierer ausgleichen. Stop-Loss-Orders und Market-Timing lehnte Peter Lynch mit dem folgenden Statement ab: "Anleger haben weitaus mehr Geld verloren, als sie sich auf Korrekturen vorbereiteten und versuchten, Korrekturen vorherzusehen, als bei den Korrekturen selbst."

Lynch ist unter anderem dafür bekannt, Aktien in sechs unterschiedliche Kategorien einzuteilen: Slow Growers, Stalwarts, Fast Growers, Cyclicals, Turnarounds und Asset Plays. Slow Growers sind langsam wachsende Unternehmen, die bereits am Markt etabliert sind und nach Möglichkeit eine attraktive Dividende zahlen. Stalwarts sind Unternehmen mit mittlerem Wachstum. Ein typischer Stalwart hat gerade die starke Wachstumsphase verlassen und wächst mit 5-12 % pro Jahr. Fast Growers, also Wachstumsunternehmen mit Wachstumsraten jenseits von 20 %, waren Lynchs Spezialität. In diesem Zusammenhang führte Lynch auch den Begriff "Tenbagger" ein, also Aktien, die sich in ihrem Wert verzehnfachen. Cyclicals sind meist große Unternehmen aus zyklischen Branchen. Laut Lynch würden Privatanleger das meiste Geld mit Zyklikern verlieren, da das Wachstum stark schwankt und vom Geschäftszyklus abhängt. Der Einstiegszeitpunkt bzw. ein solides Verständnis der Branche ist dahingehend umso wichtiger. Turnarounds sind Unternehmen, die kurz vor der Insolvenz stehen oder substanzielle Probleme haben. Laut Lynch haben Turnarounds das größte Gewinnpotenzial, bergen allerdings auch das größte Risiko. Ein Verständnis der finanziellen Situation und des "Worst Case" sind unabdingbar, wenn man als Anleger in einen Turnaround investiert. Die letzte Kategorie sind Asset Plays. Dabei handelt es sich um Unternehmen, die versteckte Assets (stille Reserven) besitzen. Die Assets wurden noch nicht von der breiten Masse entdeckt, dürften aber bei einer Entdeckung zu Kurssprüngen führen.

Peter Lynch hat feste Regeln für die Portfolio-Allokation. Da Lynch allgemein nichts von Market Timing hält, war er mit dem Magellan Fund fast dauerhaft zu 100 % investiert (ganz nach dem Motto: Time in the Market beats Market Timing). Um seine Portfolio-Allokation zu beschreiben, unterteilte er Aktien in konservative Aktien, Wachstumsaktien und spezielle Situationen. 25-35 % seines Portfolios investierte Lynch in konservative Aktien. Mit konservativen Aktien meint Lynch Aktien, die er bei einem Kursplus in Höhe von 30-35 % wieder verkaufen würde. 30-45 % seines Portfolios investierte Lynch in Wachstumsaktien. Peter Lynch definiert Wachstumsunternehmen, als Unternehmen, die jedes Jahr neue Geschäfte eröffnen bzw. mehr Produkte verkaufen. Wachstumsaktien sollten ein einfach zu verstehendes Geschäftsmodell haben, welches skalierbar ist. Die Upside bei Wachstumsaktien muss immens sein, da man ein hohes Kursrisiko eingeht, sprich die potenzielle Downside höher als 50 % sein kann. Das restliche Portfolio investierte Lynch in spezielle Situationen, also Asset Plays und Turnarounds.

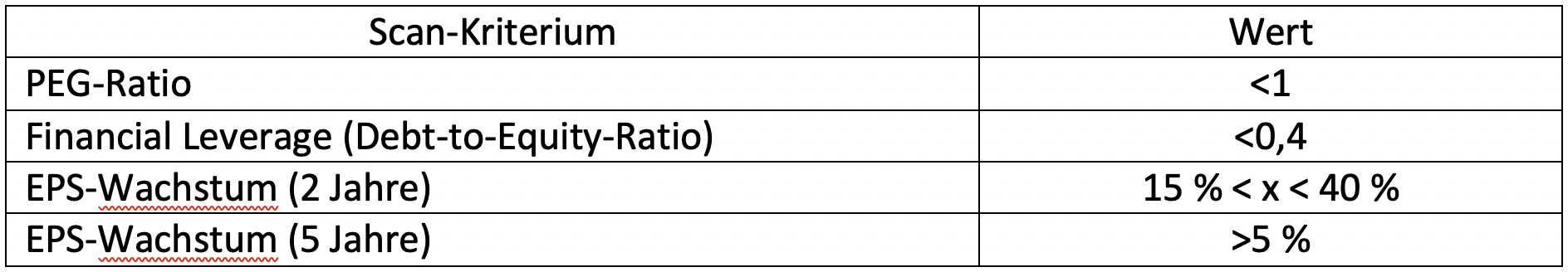

Peter Lynch sucht größtenteils nach unterbewerteten und nicht zyklischen Wachstumsunternehmen. Um eine Unterbewertung bei Wachstumsaktien festzustellen, nutzte er das PEG-Ratio. Dieses setzt das KGV ins Verhältnis zum Gewinnwachstum. Ein Wert von unter 1 deutet auf eine Unterbewertung hin. Außerdem nutzt er den Verschuldungsgrad bzw. das Debt-to-Equity-Ratio, um hochverschuldete Unternehmen herauszufiltern. Hochverschuldete Unternehmen haben zwar eine höhere Eigenkapitalrendite, allerdings ist das Insolvenzrisiko höher und der Handlungsspielraum kleiner. Das Gewinnwachstum sollte stabil und nachhaltig sein. In der TraderFox Screening-Software aktien RANKINGS wurden die Kriterien von Lynch wie folgt eingebaut:

Die Aktien, die Lynchs Kriterien erfüllen, werden aufsteigend nach dem EPS-Wachstum sortiert.

Fazit: Peter Lynchs Strategie ist vermutlich eine der besten long-only Strategien für Aktienfonds und Privatanleger. Durch eine breite Diversifikation wird das Risiko gemindert, ohne die erwartete Rendite zu senken. Lynch hat außerdem erkannt, dass wenige außergewöhnliche Wachstumsaktien die Performance des Gesamtportfolios stark steigern können. Der richtige Portfolio-Mix ist entscheidend, um die gewünschten Ergebnisse zu erzielen. Die Kriterien zur Auswahl von Einzeltiteln sind einleuchtend: nicht zyklisches Geschäftsmodell, stabiles Gewinnwachstum, geringe Verschuldung und Unterbewertung. Obwohl Peter Lynch einer der grandiosesten Fondsmanager aller Zeiten war, ist seine Anlagestrategie nicht komplex bzw. schwierig umzusetzen. Lynch orientiert sich daran, was funktioniert und was nicht.

Tipp: Das Tenbagger-Depot von TraderFox ist dieses Jahr bereits mehr als 40 % im plus! Die Investment-Entscheidungen orientieren sich an der Investment-Strategie von Peter Lynch.

& Profi-Tools von

& Profi-Tools von