Nach dem schwachen Börsenjahr 2023 suchen Anleger nach Orientierung. So fragen sie sich noch mehr als sonst, was die saisonalen Frühindikatoren für die Aktienmärkte im Jahr 2023 voraussagen. Aktienmarktstratege Sam Stovall von CFRA Research zeigt in einer Studie mit Daten seit 1945, was typischerweise jene fünf saisonale Kursmuster an Kursfolgen für das Gesamtjahr nach sich zogen, die sich im Laufe der Zeit rund um einen Jahreswechsel herausgebildet haben. TraderFox berichtet.

Laut reiner Lehre mussten die Chancen auf Kursgewinne- und -verluste an den Aktienmärkten im Laufe eines Jahres gleich groß sein. Doch die in der Vergangenheit gemachten Erfahrungen lehren, dass es offenbar Phasen gibt, in denen die Notierungen entweder auffällig oft steigen oder fallen.

Das heißt, die Saisonalität von Aktien bezieht sich auf Aktienkurstrends, die innerhalb bestimmter Zeiträume auftreten. Händler versuchen diese Saisonalität zu nutzen, indem sie gestützt auf historische Musters handeln.

Eine der Beispiele für ein saisonales Kursverhalten ist die sogenannte Santa Claus Rally. Dabei handelt es sich um einen Kalendereffekt, bei dem die US-Aktienkurse in den letzten 5 Handelstagen im Dezember und in den ersten 2 Handelstagen im darauffolgenden Januar vergleichsweise oft steigen.

Wie die Sache dieses Mal ausgeht, ist derzeit noch offen. Denn der S&P 500 Index hat sich in der Woche nach Weihnachten bei einem Stand von 3.839,50 Punkten gegenüber dem Niveau von 3,844,82 Punkten vor Weihnachten kaum verändert. Erst im neuen Jahr entscheidet sich daher, ob sich die von den Bullen erhoffte Weihnachtsmann-Rallye noch einstellt oder nicht.

Nach dem schwachen Börsenjahr 2023 suchen Anleger nach Orientierung

Nachfolgend zeigen wir mithilfe eines von Sam Stovall verfassten Reports auf, was sich in der Regel für Folgen für das Gesamtjahr basierend auf jenen fünf saisonalen Kursmustern einstellen, die sich im Laufe der Zeit rund um einen Jahreswechsel herausgebildet haben.

Der Kapitalmarktstratege beim US-Finanzdienstleister CFRA Research zeigt zu Beginn seiner Ausführungen zunächst Verständnis dafür, dass viele Anleger froh darüber sein dürften, das Jahr 2022 nunmehr hinter sich gebracht zu haben. Schließlich setzte es an der Wall Street im abgelaufenen Jahr fast querbeet herbe Verluste

Gleichzeitig überrascht es ihn nicht, dass sich die Anleger vor dem skizzierten trüben Hintergrund nun noch stärker als sonst ohnehin üblich fragen, was die saisonalen Frühindikatoren für die Aktienmärkte im Jahr 2023 voraussagen. In diesem Zusammenhang erinnert Stovall daran, dass in der Vergangenheit fünf Frühindikatoren recht überzeugende Richtungshinweise für das jeweils kommende Kalenderjahr geliefert haben: Die Weihnachtsmann-Rallye, die ersten fünf Januartage, das Januar-Barometer, ein Aufwärtstrend im Januar und Februar und schließlich die Frage, ob der Tiefststand des ersten Quartals über dem vorherigen Dezembertief lag oder nicht.

Die historische Bedeutung von wichtigen saisonalen Kursmustern für die Jahresperformance beim S&P 500 Index im Überblick

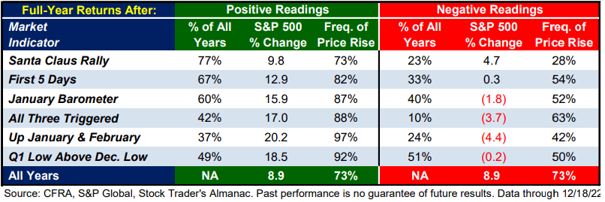

Santa Claus Rally: Der S&P 500 Index verzeichnete laut Stovall in den letzten fünf Handelstagen des alten Kalenderjahres sowie in den ersten beiden Tagen des neuen Jahres seit dem Zweiten Weltkrieg in 77 % der Fälle eine positive Performance, gefolgt von einem durchschnittlichen Gesamtjahresgewinn von 9,8 %. Das vergleicht sich mit Kursanstiegen in 73 % aller Fälle und einer durchschnittlichen Rendite von 8,9 % für alle Jahre seit 1945 (siehe Tabelle).

Dieser Indikator brachte bei seinem Auftreten somit verglichen mit dem Durchschnittsergebnis aller Jahre zwar keine häufigeren Marktanstiege, die durchschnittliche Jahresrendite fiel aber um fast 1,0 % höher aus. Umgekehrt trat ein Rückgang während der üblichen Weihnachtsmann-Rallye-Periode nur in 23 % der Fälle auf. Die Folge davon waren dann im Schnitt eine unterdurchschnittliche jährliche Rendite von 4,7 % als auch mit 28 % eine geringere Häufigkeit der Anstiege auf Jahressicht.

Jährliche Kursrenditen des S&P 500 auf der Grundlage der typischen saisonalen Kursmuster rund um einen Jahreswechsel verglichen den durchschnittlichen Performance-Ergebnissen

First Five Days: Die ersten fünf Tage im Januar dienen beim S&P 500 Index als Frühwarnsignal für das Januar-Barometer, da sich beide in 71 % der Jahre seit 1945 in dieselbe Richtung bewegten, so Stovall. Der S&P 500 stieg in 67 % der Fälle in den ersten fünf Tagen des neuen Jahres, was zu einem durchschnittlichen Jahresgewinn von 12,9 % und einem Jahresgewinn in 82 % der Fälle führte. Ein negativer Wert für die ersten fünf Tage zog dagegen im Schnitt einen praktisch stagnierenden S&P 500 Index im Jahresvergleich nach sich und die Kurse stiegen auf Jahressicht auch nur in 54 % der Fälle

January Barometer: Das alte Sprichwort "Wie der Januar, so das Jahr" wird von diesem Indikator abgeleitet, da ein positiver erster Monat des Jahres, der seit 1945 in 60 % der Fälle auftrat, zu einem überdurchschnittlich hohen Jahresgewinn von 15,9 % führte. Zudem stellten sich in 87 % aller Fälle Jahresgewinne ein. Ein negativer Wert im Januar hingegen deutet auf einen Mangel an Überzeugung der Anleger für das kommende Jahr hin und führt zu einer schwachen durchschnittlichen Rendite und einer vergleichsweise geringen Zahl an Jahresgewinnen.

Folgen bei einem Eintreten aller drei erstgenannten Saisonalitäten: Schlagen die zuvor vorgestellten drei Saisonalitäten alle in die gleiche Richtung aus, dann handelt es sich dabei entweder um einen potenziellen Glücksbringer oder um einen Vorboten für etwaige Kursschäden. Seit dem Zweiten Weltkrieg fielen Santa Claus Rally, First-Five-Days und January Barometer im Paket nur in 42 % der Fälle positiv aus. Wenn dies jedoch der Fall war, stieg der S&P 500 im Durchschnitt um 17 % und verzeichnete in fast 90 % der Fälle auf Jahressicht Kursgewinne. Ein dreifacher gleichzeitiger Rücksetzer trat dagegen nur in 10 % der Fälle auf und führte wiederum dazu, dass der S&P 500 im Durchschnitt um 3,7 % fiel, wobei die Kurse im Schnitt aber in 63 % der Fälle Jahresgewinne erzielten.

Kursanstiege im Januar und im Februar: Im Februar verzeichnete der S&P 500 nach Berechnungen von Stovall die zweitschlechteste durchschnittliche Rendite seit dem Zweiten Weltkrieg. Wenn die Anleger aber bereit waren, in den beiden ersten Monaten eines neuen Jahres weiterhin Geld in den Markt zu stecken, scheint sich darin Zuversicht widerzuspiegeln und Gutes für das Gesamtjahr anzubahnen.

Die Statistiken legen diese Schlussfolgerung zumindest nahe, denn die Gesamtjahresrendite des S&P 500 lag bei +20,2 % und die Notierungen stiegen in 97 % der Fälle (100 % wurden nur durch den Rückgang von 0,002 % im Jahr 2011 verfehlt). Wenn dagegen beide Monate rückläufig waren, verlor der Markt im Durchschnitt 4,4 % für das gesamte Jahr, wobei sich in 58 % der Fälle ein Kursrückgang einstellte. In den Jahren 1948, 1957, 1969, 1973, 1974, 2000, 2002, 2008 und 2022 signalisierte dies zudem den Beginn oder die Fortsetzung der Bärenmärkte.

Tief im ersten Quartal über dem Dezember-Tief: Wenn der Tiefststand des ersten Quartals über dem Tiefststand des vorangegangenen Dezembers lag, wurde dies von den Anlegern als positiv bewertet, wie die Marktstatistiken bestätigen. Dieser Indikator wurde nach Angaben von Stovall in fast 50 % der Fälle ausgelöst, was zu einer durchschnittlichen Jahresrendite von 18,5 % führt und zu einem Kursanstieg auf Jahressicht in 92 % der Fälle. Die Kehrseite der Medaille ist weniger überzeugend, da ein Kurstief im ersten Quartal unter dem Dezembertief zu einem praktisch stagnierenden S&P 500 auf Jahressicht führte und sich die Jahre mit Gewinnen und Verlusten genau die Waage hielten.

Fazit: Kurs-Saisonalitäten wie die skizzierten sind ein sehr interessantes Phänomen und sie sind bei Marktüberlegungen mit einzubeziehen. Zu beachten ist dabei, dass sich die Geschichte zwar nicht immer wiederholt, sie sich aber oft reimt. Stovall selbst rät dazu, saisonale Kursmuster als eine Art Wegweiser zu verwenden, nie aber als ein Evangelium zu verstehen.

& Profi-Tools von

& Profi-Tools von