Liebe Leser,

Jesse Stine hat das nahezu Unmögliche geschafft: Er erwirtschaftete 14.972 % in 28 Monaten. In seinem Buch "Insider Buy Superstocks" beschreibt er, wie er aus 46.000 USD 6,8 Mio. USD machte. Außerdem beschreibt er seine Lebensgeschichte und wie er zu einem erfolgreichen Trader geworden ist. Jesse ist, bevor er seinen Track Record aufstellte, insgesamt dreimal pleite gegangen. Schon während seines Studiums spekulierte er u.a. im Pharma-Bereich. Außerdem investierte er anfangs exzessiv mit Leverage, weshalb bei kleinen Drawdowns Großteile der erwirtschafteten Rendite wieder vernichtet wurden. Erst nachdem er mehrmals teure Fehler machte, hat er seine Trading-Strategie entwickelt.

Tipp: Um teure Fehler als Trading-Anfänger zu vermeiden kann man beim TraderFox Live-Trading professionellen Tradern über die Schulter schauen. Das USA-Musterdepot ist trotz striktem Risiko-Management seit Jahresbeginn über 50 % im Plus!

Jesse versucht mit seiner Trading-Strategie die nächsten großen Gewinner-Aktien so früh wie möglich zu identifizieren. Außerdem ist seine Entry-Strategie ein wenig anders als konventionelle Trendfollowing-Strategien. Unter "Superstocks" versteht Jesse Aktien, die mindestens 100 % Kurspotenzial haben und oftmals 100 bis mehrere Tausend % in wenigen Monaten laufen können. Prinzipiell ist seine Strategie Aktien zu finden, die ein extrem schiefes Chancen-Risiko-Verhältnis haben (500 % Kurspotenzial zu 10 % Risiko). Laut Jesse finde man solche Aktien vielleicht 5 bis 10 mal im Jahr. Wenn man eine solche Aktie gefunden hat, müsse man die Situation voll ausnutzen. Wenn keine Aktien die Kriterien erfüllen, sollte man einfach in Cash bleiben. Jesse betont, dass nicht die Aktien-Auswahl das große Geld mache, sondern das lange Ausharren und geduldig bleiben.

Von Leverage ist Jesse kein großer Freund mehr, auch wenn er manchmal noch leichten Leverage verwendet. Für das Positionsmanagement gibt er prinzipiell keine klaren Anweisungen, da seiner Meinung nach dies von dem Charakter und der eigenen Risikotoleranz abhänge. Jesse selbst hält teilweise 90 % seines Kapitals in ein bis zwei Aktien.

In diesem Artikel geht es um die Kauf- und Verkaufskriterien von Jesse. Da Jesse sehr viele Kriterien für Unternehmen definiert, soll dieser Artikel als Checkliste für frühe Momentum-Aktien gelten. Außerdem werden zahlreiche technische und fundamentale Einstieg- und Verkauf-Signale beschrieben. Jeder Trader und Investor agiert unterschiedlich und man sollte vermutlich nicht alle Kriterien übernehmen. Vielmehr kann man sich aus den Kriterien eine eigene Strategie zurechtlegen und bekommt einen Überblick, welche technischen und fundamentalen Signale es überhaupt gibt. Am Ende gibt es noch ein Beispiel aus Jesses Buch, welches beschreibt, wie er eine solche Momentum-Aktie findet und tradet.

Die technischen und fundamentalen Kauf-Kriterien für Momentum-Aktien

Die fünf wichtigsten technischen Kriterien:

- Breakout aus einer langen Base

- Breakout über den 30-Wochen Gleitenden Durchschnitt

- Breakout unter erhöhtem Volumen (typischerweise 500 % Volumen-Anstieg)

- "High Angle of Attack": Jesse sagt, dass die besten Aktien, wenn man eine Linie in den Chart zeichnen würde, um circa 45 Grad für mehrere Wochen/Monate steigen

- Wirkliche Superstocks fangen laut Jesse ihren Price-Run unter 15 USD an

Weitere (weniger wichtige) technische Kriterien:

- "Clean Chart": Jesse möchte, dass Aktien sich in klaren Aufwärts- oder Abwärtstrends befinden und nicht in langen und hochvolatilen Seitwärtsphasen

- Wenn die Aktie bereits einmal ein Momentum- / Superstock war, ist die Wahrscheinlichkeit höher, dass andere Momentum-Trader die Aktie wieder aufgreifen und nochmal in die Höhe treiben, da sie ihnen bereits bekannt ist

- Die Aktie findet Widerstand an der "Magic Line": Dieses Konzept hat Jesse selbst erfunden. Bei der Magic Line handelt es sich z.B. um den 10-, 12-, 15-, oder 16-Wochen Gleitenden Durchschnitt - je nachdem welche Persönlichkeit die Aktie hat, findet die Aktie Widerstand an dem gleitenden Durchschnitt. O’Neil definiert diesen Widerstand bei Wachstums- / Momentum-Aktien beispielsweise dauerhaft als 50-Tage Gleitenden Durchschnitt. Jesse sagt, dass die Zahl von Aktie zu Aktie unterschiedlich ist

Die 12 wichtigsten fundamentalen Kriterien:

- Earnings Winner: Das Unternehmen hat Gewinne ausgewiesen, die deutlich über den Erwartungen der Analysten lagen

- Nachhaltige Gewinne: Bei der Gewinn-Überraschung handelt es sich um nachhaltige Gewinne und nicht um einen Einmal-Effekt, z.B. durch den Verkauf eines Gebäudes

- Das Kurs-Gewinn-Verhältnis liegt bei unter 10 – Die Aktie hat eine immense Upside

- Nicht nur im Vergleich zum Vorjahr hat sich der Gewinn verbessert, sondern auch sequentiell, also im Vergleich zu den vergangenen drei Monaten

- Einfacher Vergleich der ausgewiesenen Gewinne: Es reicht nicht lediglich die Erwartungen zu übertreffen. Jesse möchte, dass im Quartalsbericht steht, dass der Gewinn z.B. um 500 % gestiegen ist. Wenn der Gewinn in diesem Quartal überraschend hoch war, aber im Vergleich zum Vorjahresquartal um 20 % gefallen ist, erfüllt die Aktie keine "Superstock"-Kriterien. Jesse möchte: Gewinne, Gewinne, Gewinne und Wachstum, Wachstum, Wachstum

- Steigende Margen und hohen operativen Leverage (hohen Fixkostenanteil): Wenn die Fixkosten und nicht die variablen Kosten hoch sind, dürfte bei weiteren Umsatzsteigerungen ein großer Teil als Gewinn übrigbleiben

- Steigender Auftragsbestand zeigt, dass das Gewinnwachstum nachhaltig ist und die Zahlen auch im nächsten Quartal deutlich positiver ausfallen werden

- Insider kaufen Aktien, bestenfalls zu dauerhaft steigenden Preisen

- Wenige ausstehende Aktien und geringe Marktkapitalisierung: Jesse sagt, dass die besten Aktien von ihm nur 4-8 Mio. ausstehende Aktien und eine Marktkapitalisierung von unter 100 Mio. USD beim Start der Aufwärtsbewegung hatten

- Der "IT-Factor": Irgendetwas am Unternehmen zieht Aufmerksamkeit auf sich (neues Produkt, Management, Marketing, etc.) und lockt Investoren an

- Konservatives Management, welches nicht dauerhaft neue Pressemitteilungen für "potenzielle Aufträge" oder ähnliches veröffentlicht

- Einfache und eindrucksvolle Überschrift die "Blockbuster-ähnlich" ankündigt, dass der Gewinn deutlich übertroffen wurde

Weitere fundamentale Faktoren, die nicht zwingend notwendig sind, aber unterstützend wirken können:

- Keine Optionen für die Aktie erhältlich: Optionen ermöglichen Aktienkurs-Manipulationen und zeigen, dass die Aktie bereits bekannter ist

- Wenig oder kaum Wettbewerb im eigenen Markt

- Geringes Short-Interest

- Mittelmäßige oder geringe Verschuldung: Superstocks sind nicht komplett verschuldet

- Ein "sich gut anhörendes" Ticker-Symbol, wie z.B. "BOOM", "CROX", oder ähnliches

- Keine Rohstoff-Aktie, die abhängig vom Öl-, Gold- oder Silberpreis ist

- Das Unternehmen ist nicht in Investor’s Business Daily 100 – Ab diesem Moment sei der große Preisanstieg bereits vorbei

- Keine Analysten Coverage

- "Super-Trader" an Bord: Bekannte Investoren, Hedgefonds, der am besten performende Aktienfonds der letzten Jahre, etc.

- Insider Ownership: Insider halten große Anteile des Unternehmens

- Lange Preishistorie, Jesse meidet IPOs, da "It’s Probably Overpriced"

- Potenzieller Umzug an die NASDAQ: Unternehmen die sich für ein Listing an der NASDAQ bewerben, könnten von Investoren entdeckt werden

Tipp: Aktien mit den Kauf-Kriterien von Jesse Stine lassen sich mit der TraderFox Software aktien RANKINGS finden. Das Screening-Tool basiert auf einer Morningstar-Datenbank mit über 15.000 amerikanischen und europäischen Aktien.

Zusammengefasst:

Jesse betont immer wieder, dass das Warten der schwierigste Part für Trader sei. Er selbst kauft nur Aktien, wenn mindestens die ersten fünf technischen Kriterien und die weiteren zwölf fundamentalen Kriterien erfüllt sind. Seine Strategie besteht darin Aktien ausfindig zu machen, die ein enorm schiefes Chancen-Risiko-Verhältnis haben. Dahingehend versucht er unterbewerte Aktien zu finden, bei welchen das Sentiment drehen könnte und welche aufgrund einer Gewinn-Überraschung in einem Aufwärtstrend sind. Nun schauen wir uns an, wann genaue Jesse die Aktien kauft:

Die Low-Risk Einstiegszeitpunkte von Jesse Stine

Prinzipiell macht Jesse in diesem Bereich einiges anders als die meisten Trendfolge-Trader: Er kauft keine Ausbrüche auf neue Hochs oder den Anstieg über eine Trendlinie, sondern Konsolidierungen in einem Aufwärtstrend. Jesse praktiziert quasi "Buy the Dip" in einem Aufwärtstrend. Obwohl Jesse noch weitere Einstiegszeitpunkte definiert, stelle ich in diesem Artikel lediglich seine "6 Super Laws of Low Risk Entries" vor:

- Jesse bezeichnet die Konsolidierung an der "Magic Line" als ultimativen low-risk Einstiegszeitpunkt.

- "BLT" – Buy light and tight: Wenn eine Aktie im Wochenchart in einer sehr engen Price-Range konsolidiert, stellt dies einen low-risk Einstiegszeitpunkt dar.

- Kaufe früh in den Anstieg einer Aktie herein: Hier gibt es kein klares technisches Kaufsignal. Wenn allerdings alle Superstock-Kriterien erfüllt sind, soll man laut Jesse so früh wie möglich eine Position aufbauen.

- "Buy the Gap": Damit mein Jesse nicht, dass man das Earnings Gap-Up kauft, sondern Rücksetzer zum Gap-Up.

- Kauf 2-3 Wochen nach "Monster Earnings": Jesse kauft nicht sofort in die Gewinn-Überraschung, sondern wartet (i.d.R. 2-3 Wochen) bis die Aktie leicht konsolidiert, um eine Position aufzubauen.

- Die Trendlinie: Wenn man eine klare Trendlinie einzeichnen kann, sollte man Rücksetzer zur Trendlinie als Einstiegszeitpunkte nutzen.

Die technischen und fundamentalen Verkauf-Kriterien

Auf den Bereich "Verkauf einer Aktie" legt Jesse besonders viel wert. Seiner Meinung nach sei der Verkauf einer Aktie deutlich wichtiger als der Kauf. In seinen Worten: "Think about it logically for a second…how could selling not be more important? If you master this one thing while not learning a single thing about what to buy or when to buy it, your returns would outperform 99 % of your fellow investors.” Außerdem: Jesse ist der Überzeugung, dass technische Verkauf-Signale besser funktionieren als fundamentale Verkauf-Signale. Das fundamentale Problem ist häufig erst öffentlich und bekannt nachdem die Aktie bereits stark gesunken ist. Jesse definiert 16 Verkauf-Kriterien, die teilweise nicht einzeln, aber in der Summe ein Verkauf-Signal triggern. Je nach Aktie müsse man anhand der Kriterien entscheiden, ob ein Verkauf derzeit gerechtfertigt sei.

Technische Verkauf-Signale:

- Starke Abweichung vom 50-Tage Gleitenden Durchschnitt oder der "Magic Line" sechs Wochen nach dem Breakout

- Verkauf nach 9-15 Monaten nach dem Breakout

- Die Magic Line flacht ab oder fällt sogar – klares Verkauf-Signal

- Wenn die Aktie viermal von der Magic Line abprallt, weiß jeder andere technische Analyst über die Magic Line Bescheid. Daher sollte man nach dem vierten Abpraller von der Magic Line die Aktie abstoßen

- Climax Top / Parabolischer Price-Run: Wenn die Aktie in dramatischer Art und Weise ansteigt, ist es Zeit zu verkaufen und die Party zu verlassen (Wenn sich der Preis sehr stark vom 5-Tage Gleitenden Durchschnitt entfernt)

- Große Price-Ranges triggern ein Verkauf-Signal: Laut Jesse komme es mehr auf die Price-Range (0-30 USD) und nicht auf die prozentuale Abweichung an. Wenn eine Aktie im Schnitt um 0,2 USD pro Tag steigt, plötzlich aber von 15 USD auf 16,5 USD springt, dann entspricht das 6,5x der durchschnittlichen Price-Range und ist ein potenzielles Verkauf-Signal

- Wenn die Trendlinie unterschritten wird, wird ein Verkauf-Signal getriggert.

- Wenn eine Aktie bereits stark gestiegen ist und anfängt hochvolatil zu werden, ist das ein Verkauf-Signal.

- Ein "Exhaustion Gap-Up" im Wochen-Chart ist ein klares Verkauf-Signal

- Wenn die Stop-Loss-Order bzw. die eigene Risikotoleranz überschritten wird, sollte man sofort die Position schließen

- Wenn man eine Aktie unter 5-10 USD erwirbt, liegen laut Jesse, wenn Superstock-Kriterien erfüllt sind, viele Tops zwischen 25 und 30 USD. In diesem Bereich sollte man über Verkäufe nachdenken

- Wenn die Price Action einer Aktie sich nicht erwartungsgemäß verhält, sollte man verkaufen.

- Drei höhere Hochs in relativ kurzen Abständen (wenige Wochen), die sofort wieder abverkauft werden, sind ein Verkauf-Signal.

- Wenn die Aktie zu einer Industrie / Peer-Group gehört und diese schwächelt, sollte man die Aktie abstoßen.

- Wenn man einen Trendkanal ziehen kann und dieser nach oben überschritten wird, sollte man die Aktie verkaufen sobald die obere Trendkanal-Linie nach unten überschritten wird.

- Wenn die Aktie im Wochen-Chart das obere Bollinger-Band berührt, sollte man über einen Verkauf nachdenken.

Fundamentale Verkauf-Signale:

- Wenn das eigene Kursziel erreicht wurde, sollte man über einen Verkauf nachdenken, da das Chancen-Risiko-Verhältnis vermutlich nicht mehr vorteilhaft ist

- Secondary Offerings oder Private Placements sind sofortige fundamentale Verkauf-Signale. Der Job des Managements ist es solche Sachen am "höchstmöglichen Aktienkurs" durchzuführen. Wenn das Management glaubt, dass die Aktie bereits so weit gelaufen ist, sollte man dies als Momentum-Trader als Verkauf-Signal sehen.

- Wenn die Gewinne im sequentiellen Vergleich nicht mehr anziehen, sollte man über einen Verkauf nachdenken.

- Wenn es zu einem Aktien Split kommt, sollte man verkaufen. Superstocks haben den Vorteil von wenigen ausstehenden Aktien – ein Aktien Split zerstört diesen Vorteil.

- Wenn Insider massiv verkaufen sollte man ebenfalls über den Abbau der Position nachdenken.

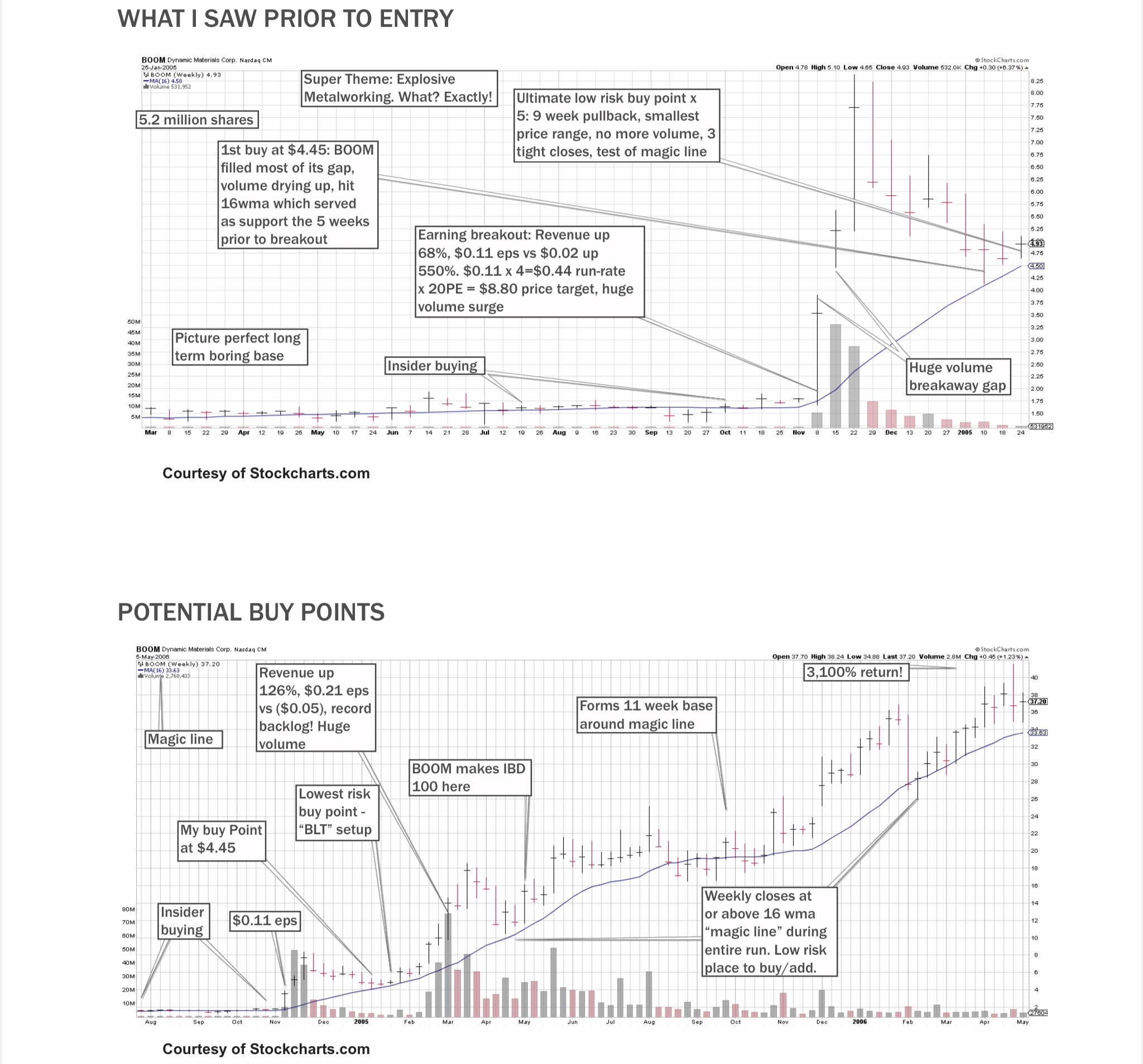

Jesse betont, dass man als Trader die Strategie eines anderen Traders nicht einfach übernehmen kann. Dahingehend ist auch dieser Artikel nicht darauf ausgelegt die komplette Strategie zu erklären. Am folgenden Chart kann man allerdings erkennen, was Jesse unter einem Superstock versteht und wie er Kauf- und Verkauf-Signale deutet.

Dynamic Materials Corp. – Ein Trade von Jesse

Technische Kriterien:

- Lange Base vor dem Breakout

- Stark erhöhtes Volumen beim Breakout

- Unter 15 USD

- Breakout über den 30-Wochen Gleitenden Durchschnitt

Fundamentale Kriterien:

- Insider haben Aktien gekauft

- Der erwartete Gewinn wurde deutlich übertroffen und der Auftragsbestand nahm im letzten Quartal deutlich zu

- Jesse ging davon aus, dass der Gewinn je Aktie auch in den nächsten Quartalen weiterhin steigen wird und es sich nicht um Einmal-Effekte handelte

- Das KGV bei seinem ersten Einstieg lag bei 10

- Der Gewinn je Aktie lag im letzten Quartal deutlich geringer. Dahingehend dürften die Earnings-Überschriten auch in den nächsten Quartalen starke Wachstumsraten ausweisen

- Hoher Fixkosten-Anteil

- Nur 5 Mio. ausstehende Aktien

- Konservatives Management mit wenigen Pressemitteilungen

Der folgende Screenshot zeigt die Charts und Kommentierungen von Jesse. Der erste Chart zeigt, was Jesse vor seinem ersten Kauf gesehen hat. Der zweite Chart zeigt die Entwicklung des Aktienkurses nachdem Jesse kaufte:

Tipp: Die Börsensoftware von TraderFox ermöglichst es Tradern nach speziellen Kriterien zu screenen, aber auch Screenings durchzuführen. Für Studenten gibt es sogar ein Sonderangebot!

& Profi-Tools von

& Profi-Tools von