Das Thema Künstliche Intelligenz sorgt bei vielen Anlegern für Begeisterung. Angesichts der jüngst in Teilbereichen deswegen bereits verbuchten heftigen Kursgewinne stellt sich die Frage, wie stark dieser Megatrend US-Aktien realistisch betrachtet unter dem Strich tatsächlich ankurberln dürfte. Goldman Sachs gibt darauf in einer aktuellen Publikation mit Blick auf den S&P 500 Index eine Antwort. TraderFox berichtet.

Während die Anleger über die Vorzüge der generativen Künstlichen Intelligenz (KI) diskutieren, stellt sich laut Goldman Sachs die Frage, was dies für den Aktienmarkt bedeuten könnte. Beispiel Nvidia: Vergangenen Monat gab das Halbleiterunternehmen bekannt, dass es für das laufende Quartal einen Umsatz von 11 Mrd. USD erwartet. Das ist eine Vorgabe, die um 53 % über der bisherigen Konsensschätzung von 7 Mrd. USD lag, da die Nachfrage nach den fortschrittlichen Nvidia-Chips offensichtlich von der KI inspiriert ist.

Als Folge davon stürmte der Aktienkurs dieses Titels massiv nach oben. Nvidia ist dadurch jetzt das fünftgrößte Unternehmen im S&P 500 Index. Der sprunghafte Anstieg des Ausblicks von Nvidia war eine aufrüttelnde Entwicklung für Investoren, die laut Goldman Sachs Research nunmehr auch einzuschätzen versuchen, wie viel Einfluss generative KI auf das Umsatzwachstum und die Rentabilität anderer Unternehmen haben wird.

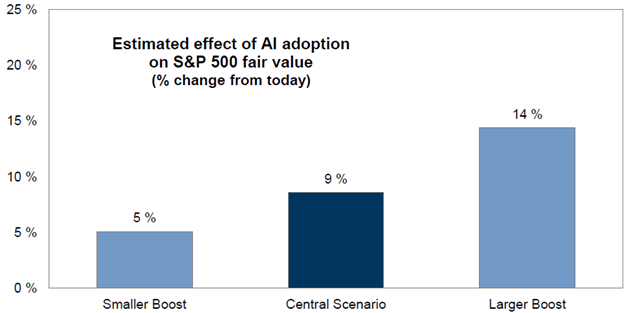

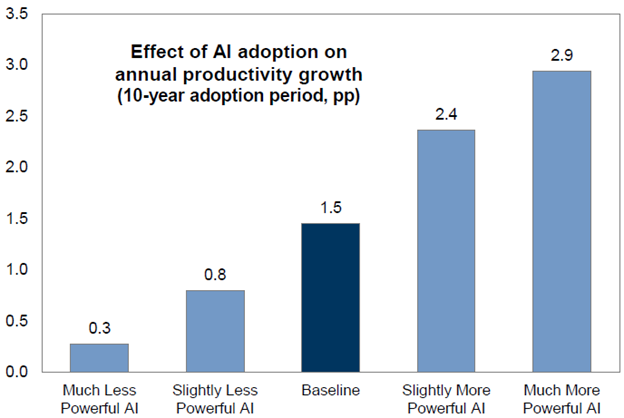

Generative KI könnte die Unternehmensgewinne ankurbeln, aber das Ausmaß und der Zeitpunkt sind ungewiss, schreibt dazu Ryan Hammond, Aktienstratege bei Goldman Sachs Research, in einem aktuellen Bericht des Analyseteams. Unter Verwendung der Schätzung der Ökonomen bei der US-Investmentbank, dass die Einführung von KI das Produktivitätswachstum über einen Zeitraum von zehn Jahren um 1,5 Prozentpunkte pro Jahr steigern könnte, schätzen die Analysten von Goldman Sachs, dass die durchschnittliche jährliche Wachstumsrate des Gewinns pro Aktie des S&P 500 in den nächsten 20 Jahren 5,4 % betragen würde, verglichen mit jenen 4,9 %, von denen das hausintern erstellte Dividenden-Diskontierungsmodell derzeit ausgeht. Dies würde auf einen fairen Wert des S&P 500 Index hindeuten, der 9 % höher ist als heute, heißt es in einer Studie vom 06, Juni.

KI-Innovationen dürften den S&P 500 Index voraussichtlich beflügeln

Quelle: Goldman Sachs Investment Research

Geschätztes Aufwärtspotenzial für den fairen Wert des S&P 500 aufgrund des potenziellen Produktivitätsschubs durch die Einführung von KI

Quelle: Goldman Sachs Global Investment Research

Sehr unterschiedliche Szenarien zur Bandbreite an möglichen Auswirkungen auf die Wirtschaft durch KI

Laut Goldman Sachs Research sind Halbleiterunternehmen die direktesten Nutznießer der generativen KI, da sie über die enorme Rechenleistung verfügen, die für den Betrieb großsprachiger Modellalgorithmen erforderlich ist. Darüber hinaus schätzen die Analysten für Technologieaktien den gesamten adressierbaren Markt für generative KI-Unternehmenssoftware auf rund 150 Mrd. USD, wobei sie von einer Adoptionsquote von 30 % ausgehen.

Dieser Pool potenzieller Einnahmen entspricht gerade einmal 1 % des aktuellen Gesamtumsatzes des S&P 500 und es wird wahrscheinlich Jahre brauchen, um dieses Niveau zu erreichen. Eine höhere gesamtwirtschaftliche Leistung könnte sich jedoch in höheren Umsätzen und Gewinnen für die S&P 500-Unternehmen niederschlagen, auch über die Firmen hinaus, die direkt an der Entwicklung von KI beteiligt sind", schreiben die Studienautoren weiter.

Da es schwierig ist, den Zeitpunkt und die Fähigkeit der Unternehmen, Gewinne aus der KI zu erzielen, vorherzusagen, ist es nach Ansicht der zitierten Analysten unwahrscheinlich, dass der zu erwartende Effekt von den Anlegern bereits in nächster Zeit vollständig eingepreist wird. Unter Verwendung einer Reihe von Produktivitätsszenarien könnte sich das Aufwärtspotenzial daraus beim fairen Wert des S&P 500 zwischen +5 % und +14 % bewegen (Stand: 06. Juni). Der Auftrieb für US-Aktien könnte auch durch einen Anstieg der Gewinnspannen verstärkt werden.

Denkbare Auswirkung der Einführung von KI auf das jährliche Produktivitätswachstum (zehn Jahre Einführungszeitraum)

Quelle: Goldman Sachs Investment Research

Was bedeutet KI für die künftige Geldpolitik?

Gleichzeitig könnten laut Goldman Sachs Research politische Maßnahmen wie höhere Steuersätze einen KI-gestützten Gewinnanstieg beeinträchtigen. Die Ökonomen gehen davon aus, dass durch den Einsatz von KI einige Arbeitsplätze verloren gehen werden. In der Zwischenzeit befinden sich die Unternehmensgewinne in den USA im Verhältnis zum BIP auf einem historisch hohen Niveau, während die Löhne im Verhältnis zum BIP auf einem historischen Tiefstand verharren.

Und obwohl die Ökonomen auch vorhersagen - und die Geschichte zeigt -, dass viele Arbeitnehmer, die durch die KI-Automatisierung verdrängt werden, schließlich wieder eingestellt werden, könnte dieser Prozess Zeit in Anspruch nehmen. Die politischen Entscheidungsträger könnten vor diesem Hintergrund ausreichend besorgt sein hinsichtlich der wirtschaftlichen und sozialen Auswirkungen durch eine zwischenzeitliche Verdrängung von Arbeitnehmern, dass sie Maßnahmen zur Unterstützung dieser Arbeitnehmer ergreifen, so Goldman Sachs Research.

Höhere Zinssätze könnten auch einen Großteil des potenziellen Anstiegs des fairen Wertes des S&P 500 Index zunichte machen. "Ein Produktivitätsboom, der zu niedrigeren Preisen führt, könnte disinflationär wirken und die Zinssätze unter Druck setzen", schreiben die Analysten. Aber auch große staatliche Ausgabenprogramme, wie z.B. das allgemeine Grundeinkommen, könnten die Zinssätze nach oben treiben.

Die Ökonomen von Goldman Sachs weisen darauf hin, dass die künstliche Intelligenz die Investitionsnachfrage erhöhen könnte, was wiederum die Schätzungen des neutralen Zinssatzes (der Zinssatz, der die Wirtschaft weder anregt noch einschränkt) anheben würde, der für die Geldpolitiker eine wichtige Rolle spielt. Im Dividendendiskontierungsmodell der Analysten würde ein Anstieg der Zinssätze um 30 Basispunkte die positiven Auswirkungen der KI-Einführung im Hauptszenario vollständig ausgleichen, sofern alle anderen Faktoren gleich bleiben.

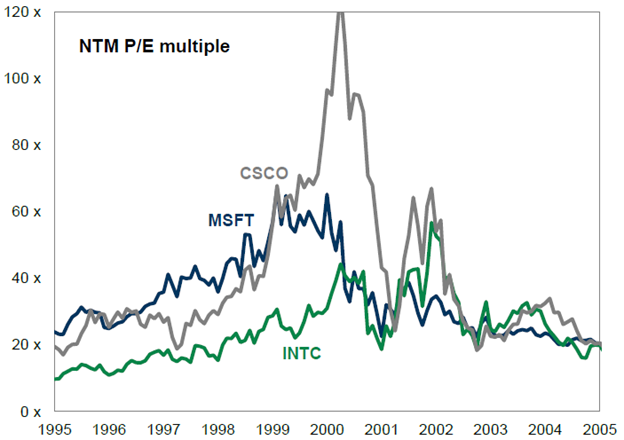

Der Dot-Com-Boom verdeutlicht das Risiko, das von hohen Erwartungen der Anleger ausgehen kann

Die Aktienkurse neigen dazu, die Dynamik des Konjunkturzyklus genau zu verfolgen - die langfristige Aufwärtsstimmung der Anleger in Bezug auf KI steht im Gegensatz zur kurzfristigen Abwärtsstimmung aufgrund von Rezessionsrisiken. "Eine Verschlechterung des Wirtschaftswachstums würde den potenziellen langfristigen Schub durch den Einsatz von KI wahrscheinlich mehr als aufwiegen, insbesondere angesichts der extremen Unsicherheit im Zusammenhang mit der KI-Implementierung", erklären die Analysten.

Die Einführung von KI müsste sich in einem Anstieg der langfristigen Wachstumsschätzungen beim Gewinn je Aktie um 1,5 Prozentpunkte niederschlagen, um die typische Senkung der kurzfristigen Wachstumsschätzungen beim Ergebnis je Aktie um 15 Prozentpunkte bei einer Rezession auszugleichen.

Außerdem haben Produktivitätssteigerungen den S&P 500 nicht immer in die Höhe getrieben. Laut den Analysten von Goldman Sachs kann das Fünfjahres-Produktivitätswachstum nur 1 % der Schwankungen der Fünfjahres-Renditen des S&P 500 erklären. Die Ökonomen stellen fest, dass der US-Aktienmarkt die Auswirkungen der Elektrizität in den 1900er Jahren einzupreisen schien, nachdem der Produktivitätsboom realisiert worden war.

Im Gegensatz dazu preiste der S&P 500-Index am Ende des Jahrhunderts, nach der weit verbreiteten Einführung des PCs in Unternehmen und der frühen Nutzung des Internets, die Auswirkungen der Innovationen erst ein, als sich der Produktivitätsboom vollzog, und erzielte zwischen 1994 und 1999, nahe dem Höhepunkt des Produktivitätswachstums, eine jährliche Performance von 26 %.

Auch wenn KI-getriebene Fortschritte vielversprechend sind, weisen die Analysten auch darauf hin, dass der Dot-Com-Boom das Risiko hoher Anlegererwartungen aufzeigt. In den späten 1990er Jahren brachen die Bewertungen schnell wachsender Technologieunternehmen ein, da sie die optimistischen Erwartungen der Anleger nicht erfüllen konnten, obwohl ihre Umsätze stiegen. "Aktien mit hohem Wachstumspotenzial werden mit hohen Bewertungen belohnt, aber beim geringsten Anzeichen, dass das Wachstumstempo nicht nachhaltig ist, flüchten die Anleger und der Wert bricht ein", schreiben die Analysten dazu.

Bewertung der großen Begünstigten des Dot-Com-Booms

Quelle: Goldman Sachs Global Investment Research

& Profi-Tools von

& Profi-Tools von