Echte Reichmacher-Aktien sind zwar selten, doch es gibt sie natürlich. So haben laut Morningstar die 15 besten US-Titel in den vergangenen zehn Jahren ein Aktionärsvermögen von 15,9 Billionen Dollar generiert. TraderFox berichtet, nennt die Namen dieser Gewinneraktien und zeigt auf, wie Morningstar deren weiteren Aussichten beurteilt.

Wer als Anleger in Einzelaktien investiert, ist daran gewöhnt, Schlagzeilen über die am besten abschneidenden Aktien über kürzere Zeiträume zu lesen, z. B. über die Performance im bisherigen Jahresverlauf oder sogar nu auf wöchentlicher oder auf täglicher Basis. Dieser Ansatz hat laut Morningstar zwei Nachteile. Erstens ist es schwierig, langfristigen Wohlstand zu schaffen, wenn man sich auf die kurzfristige Performance konzentriert. Zweitens hat selbst eine Aktie mit einer starken Performance nur dann wenig Einfluss auf den ingesamt geschaffenen Wohlstand, wenn nur wenige Aktionäre investiert sind.

Um Investments zu finden, die in Dollar ausgedrückt den größten Wert geschaffen haben, ist dafür die erzielte Vermögensbildung laut dem zuvor zitierten US-Finanzdienstleister ein besserer Maßstab. Rund um dieses Thema hat Amy Arnott, Portfoliostrategin bei Morningstar, vor einigen Monaten bereits die Morningstar-Fondsdatenbank durchforstet, um die Fonds herauszufiltern , die auf der Grundlage der Marktwertsteigerung in Dollar das größte Vermögen geschaffen haben.

Daran anknüpfend har Arnott jüngst eine ähnliche Untersuchung auf der Aktienseite durchgeführt und sich dabei auf Titel konzentriert, die auf der Grundlage der Veränderung ihrer Marktkapitalisierung (die den aktuellen Aktienkurs multipliziert mit der Gesamtzahl der im Umlauf befindlichen Aktien widerspiegelt) über den Zehnjahreszeitraum von 2014 bis 2023 das meiste Vermögen geschaffen haben.

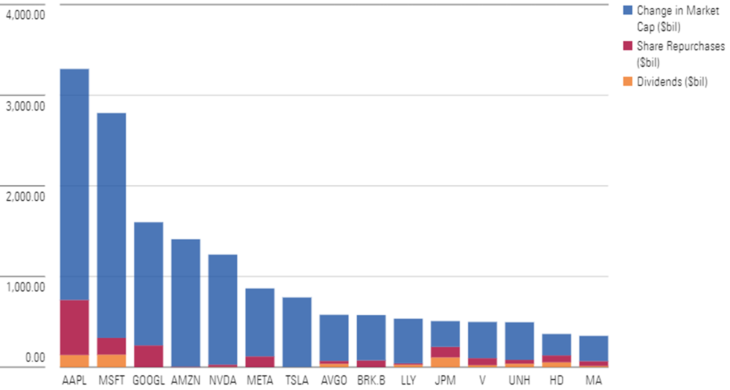

Um ein vollständigeres Bild der Vermögensbildung zu erhalten, hat die Portfoliostrategin zudem den Gesamtwert der gezahlten Dividenden und der Aktienrückkäufe im selben Zeitraum hinzugerechnet. Die nachfolgende Grafik zeigt die 15 Aktien, die auf der Grundlage dieser Vorgehensweise den größten Wert für die Aktionäre geschaffen haben.

Die 15 Top-Aktien bei der Schaffung von Shareholder Value auf Dollar-Basis in den vergangenen 10 Jahren

Quellen: Morningstar Direct und Berechnungen von Amy Scott. Angaben mit Stand vom 31.12.2023.

15,9 Billionen USD an geschaffenem Aktionärsvermögen

Die Aktien auf meiner Liste haben laut Arnott in den vergangenen 10 Jahren ein geschätztes Aktionärsvermögen von 15,9 Billionen USD geschaffen. Das ist mehr als das Vierfache ihrer Schätzung von etwa 3,5 Billionen USD für die 15 größten Fonds. Der Besitz von Anteilen einer einzelnen Aktie ist wesentlich riskanter als der eines breit gestreuten Fonds, und die Wahrscheinlichkeit, einen Verlust zu erleiden, ist wesentlich höher. Gelingt es jedoch, in eine gewinnbringende Aktie zu investieren, kann die Gewinnchance sehr viel größer sein, konstatiert Arnott.

Wobei Unternehmen mit hervorragenden Finanzergebnissen und einer hervorragenden Aktienkursentwicklung ihre Konkurrenten über viele Jahre hinweg in den Schatten stellen können. Die meisten Unternehmen auf der Top-15-Liste waren bereits vor zehn Jahren Mega-Cap-Aktien. Tesla (TSLA) ist eine Ausnahme. Das Unternehmen gibt es seit Juli 2013, aber den Mega-Cap-Status hat es erst vor ein paar Jahren erreicht.

Generell betrachtet haben alle Mitglieder der so genannten "Magnificent Seven", der Gruppe der Large-Cap-Technologiewerte, in den vergangenen zehn Jahren auch ein beträchtliches Aktionärsvermögen geschaffen. Als Gruppe haben Apple (AAPL), Amazon.com (AMZN), Microsoft (MSFT); Alphabet (GOOGL), Nvidia (NVDA), Meta Platforms (META) und Tesla über den Zehnjahreszeitraum einen Aktionärswert von etwa 12,0 Billionen USD geschaffen, was etwa drei Viertel des Gesamtwerts der 15 führenden Unternehmen ausmacht.

Aus Sicht des Sektors dominieren Technologieaktien die Liste. Dies sollte nicht überraschen, da Technologiewerte in den letzten zehn Jahren eine Überrendite von mehr als acht Prozentpunkten gegenüber dem breiteren Markt erzielt haben. Andere Sektoren, darunter zyklische Konsumgüter, Finanzdienstleistungen und das Gesundheitswesen, tauchen ebenfalls in den Top 15 auf. Auffallend ist, dass Old-Economy-Sektoren wie Versorger, Grundstoffe, Industriewerte und Immobilien nicht vertreten sind.

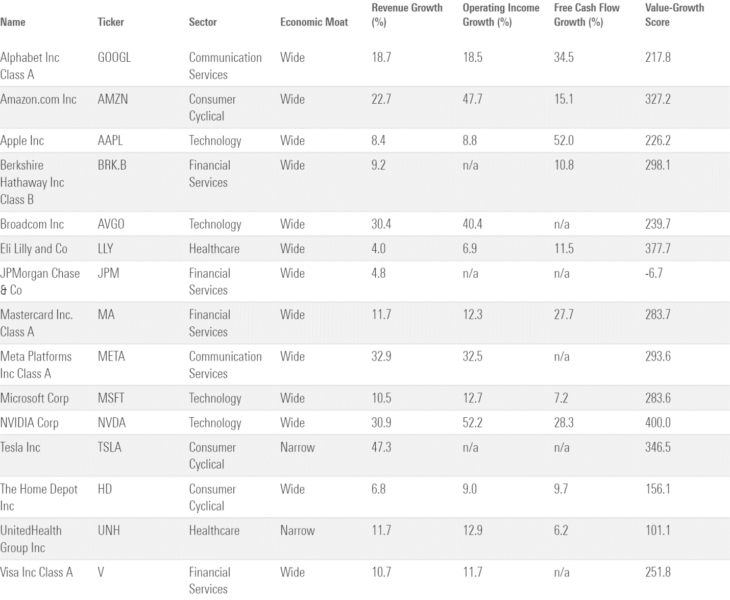

Wirtschaftliche Schutzggräben sind der Schlüssel zur Wertschöpfung der Aktionäre

Eine weitere Gemeinsamkeit, welche die 15 größten Vermögensschöpfer verbindet, ist ein wirtschaftlicher Graben oder ein nachhaltiger Wettbewerbsvorteil. Ein wirtschaftlicher Burggraben ist ein strukturelles Merkmal, das es einem Unternehmen ermöglicht, über einen langen Zeitraum hinweg überschüssige Gewinne zu erzielen.

Die Aktienanalysten von Morningstar definieren ökonomische Gewinne als Renditen auf das investierte Kapital, die über den von uns geschätzten Kapitalkosten oder den gewichteten durchschnittlichen Kapitalkosten eines Unternehmens liegen. Nur 15 % der von dem US-Finanzdienstleister erfassten Unternehmen haben ein breites Morningstar Economic Moat Rating, während 30 % einen schmalen Graben haben und die restlichen 55 % keinen Graben aufweisen.

Allerdings haben 13 der 15 Top-Aktien, die Vermögen schaffen, nach Einschätzung der Morningstar-Analysten einen breiten ökonomischen Graben, während die verbleibenden zwei einen schmalen Graben haben. Mit anderen Worten: Die wirtschaftlichen Gräben sind der Schlüssel zur Wertschöpfung der Aktionäre.

Wirtschaftlicher Burggraben und Wachstumsstatistiken

Quelle: Morningstar Direct. Daten mit Stand vom 31.03.2024.

Der Faktor Wachstum war ebenfalls ein wichtiges Erfolgsmerkmal

Wachstumswerte hatten über den berücksichtigten Zehnjahres-Zeitraum der Studie ebenfalls einen massiven Performancevorteil und übertrafen Value-Titel im Durchschnitt um mehr als vier Prozentpunkte pro Jahr. Es dürfte daher nicht überraschen, dass die meisten Aktien auf der Liste eher wachstumsorientiert als wertorientiert sind. Wie aus der obigen Tabelle hervorgeht, erzielten die Gewinner der Value-Creation-Liste in den letzten zehn Jahren gemäß Arnott ein deutlich besseres Wachstum bei Umsatz, Betriebsergebnis und freiem Cashflow als der Markt.

Im Durchschnitt weisen sie auch einen Value-Growth-Score auf, der die Gesamterwartungen der Marktteilnehmer für künftiges Wachstum und erforderliche Renditen widerspiegelt und fast doppelt so hoch ist wie der des Gesamtmarktes. Die einzige Ausnahme ist JPMorgan Chase (JPM), das zwar langsamer gewachsen ist, aber seine dominante Stellung in vielen Bereichen des Bankgeschäfts in eine überdurchschnittliche Rentabilität und finanzielle Gesundheit umgemünzt hat.

Die Aktionäre der herausgefilterten 15 Unternehmen sind in den vergangenen zehn Jahren reichlich belohnt worden. Aber wenn es um Aktieninvestments geht, kann sicbdie Vergangenheit zwar als ein Prolog dafür erweisen, was in der Zukunft noch kommen kann, es gibt aber nie eine Garantie dafür, dass sich eine in der Vergangenheit erzielten Performance wiederholt.

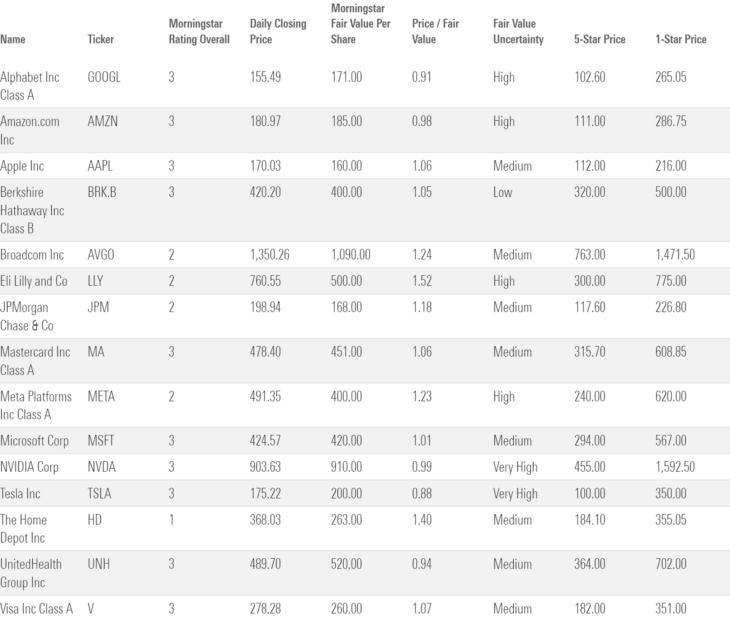

Günstig bewertet ist laut Morningstar aktuell keine der 15 Reichmacher-Aktien

Was für Anleger, die einen Neukauf erwägen, wirklich zählt, sind die Zukunftsaussichten eines Unternehmens und die Frage, ob der aktuelle Aktienkurs eine Sicherheitsmarge bietet. In dieser Hinsicht sind die Vermögensschaffer nach Einschätzung von Arnott eine gemischte Tüte.

Während die Unternehmen auf der Liste ihre Konkurrenten einerseits geschäftlich gesehen weiterhin dominieren könnten, wird andererseits keines von ihnen derzeit zu einem so niedrigen Preis gehandelt, dass es ein Morningstar Rating von vier oder fünf Sternen erhält. Zehn der 15 Unternehmen haben ein Rating von drei Sternen, was bedeutet, dass sie nach Einschätzung der hausinternen Analysten weder deutlich unter- noch überbewertet sind.

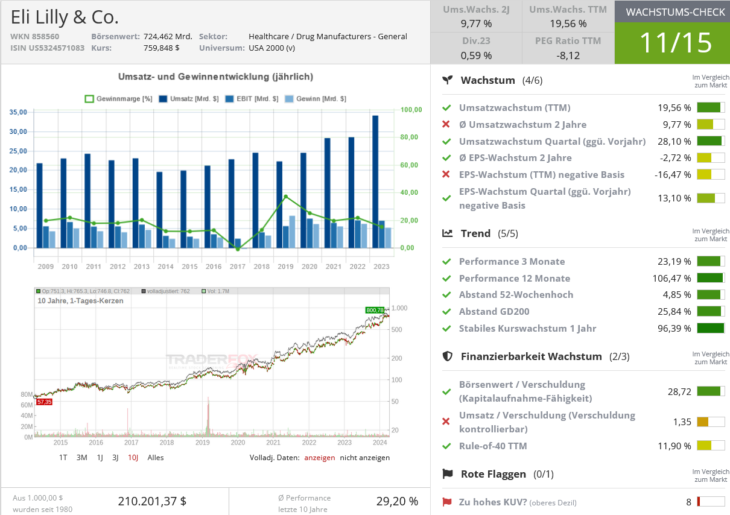

Vier andere - Broadcom (AVGO), Eli Lilly (LLY), JPMorgan und Meta Platforms - werden derzeit über den Schätzungen ihres fairen Wertes gehandelt, was ihnen ein Zwei-Sterne-Rating einbringt. The Home Depot HD schließlich wird mit einem deutlichen Aufschlag auf die Morningstar-Schätzung des fairen Wertes gehandelt. Je nach ihrer steuerlichen Situation und anderen Faktoren sollten Anleger einen Verkauf in Betracht ziehen, rät Arnott.

Ratings und Fair-Value-Einschätzungen von Morningstar zu den 15 Top-Wertschöpfern

Quelle: Morningstar Direct. Daten mit Stand vom 01,04.2024.

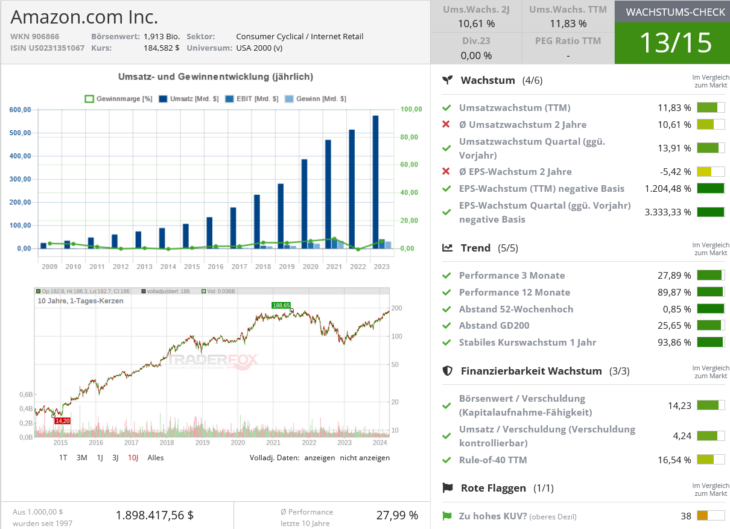

Quelle: Wachstums-Check TraderFox

& Profi-Tools von

& Profi-Tools von