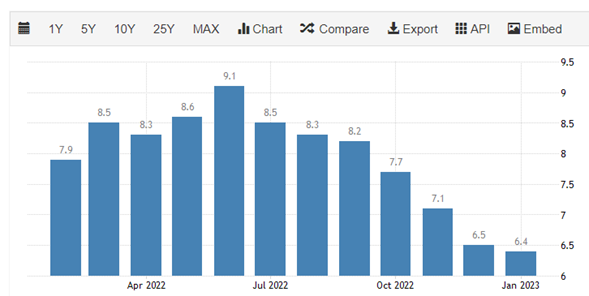

Im Juni 2022 haben wir mit 9,1% vermutlich das Hoch der US-Inflation gesehen. Seitdem ist die Inflation sieben Monate in Folge gefallen (siehe folgende Abbildung). Das Inflationsthema scheint nun der Vergangenheit anzugehören. Gleichzeitig hat die US-Zentralbank den Leitzins von 0 %-0,25% auf 4,50 %-4,75% in nur neun Monaten angehoben (!). Bis Ende 2023 werden drei weitere Zinserhöhungen von jeweils 25 Basispunkten auf dann 5,25 %-5,50 % erwartet. Wird dieser signifikante Zinsanstieg eine Rezession in 2023 auslösen?

Quelle: https://tradingeconomics.com/united-states/inflation-cpi

Schauen wir uns einige Indikatoren an, die uns zeigen, dass der Markt keine Rezession einzupreisen scheint; zumindest keine heftige Rezession ("hard landing"), wie sie von etlichen Analysten und Journalisten prognostiziert wird.

Nasdaq hält sich über dem 200 Tagedurchschnitt

Der Aktienmarkt, der üblicherweise die Realwirtschaft in sechs Monaten widerspiegelt, macht seit Anfang Januar ein immer bullischeres Bild. Sogar Technologiewerte können an dieser Rallye partizipieren. So hat die Nasdaq (siehe folgende Abbildung), welche sehr zinssenibel reagiert, trotz der höchsten Zinssätze in 15 Jahren es wieder über den wichtigen gleitenden 200 Tagedurchschnitt geschafft. Und nicht nur das: Seit über zwei Wochen hält sie sich wacker über diesem gleitenden Durchschnitt. Dies ist bullisch.

Am vergangenen Freitag hat die Nasdaq an ihrem gleitenden 21-Tagedurchschnitt eine Unterstützung gefunden. Aus technischer Sicht sieht der Pullback gesund aus, insbesondere mit Blick auf den Wochenchart. Das Abprallen von den Tiefs am Freitag war ermutigend. Auf Wochensicht sehen wir eine zweite "inside week". So eine Pause nach der Rallye im Januar ist bullisch zu interpretieren.

Sehr positiv ist auch anzumerken, dass kein direkter Abverkauf stattgefunden hat, als die Nasdaq es Ende Januar zurück über den 200 Tagedurchschnitt geschafft hat. In 2022 wurden die Märkte stets abverkauft, als sie es zurück an ihren jeweiligen 200 Tagedurchschnitt geschafft haben. Zusätzlich ist das höhere Volumen an Plus-Tagen ("up-days") m Vergleich zu dem geringeren Volumen an Negativ-Tagen ("down-days") hervorzuheben.

Der Markt scheint keine Rezession einzupreisen, zumindest keine heftige Rezession ("hard landing"), wenn man sich die Nasdaq anschaut.

Quelle: desk.traderfox.com

Zyklische Aktien top, nicht-zyklische Aktien flop

Würden wir in den nächsten Monaten tatsächlich in eine Rezession rutschen, dann müssten sich die zyklischen Aktien nahe ihrer 52 Wochentiefs befinden. Gleichzeitig sollten die nicht-zyklische Aktien nahe ihrer 52 Wochenhochs stehen. Denn in rezessiven Zeiten kaufen Konsumenten nur das absolut notwendige (z.B. Lebensmittel, Getränke, Hygieneartikel, Medikamente) und halten sich von diskretionären Käufen fern (z.B. Autos, Smartphones, Urlaubsreisen, Immobilien). Außerdem ist zu betonen, dass Fond Manager ihr Geld oftmals in nicht-zyklischen Aktien parken, wenn sie eine Rezession erwarten. Dies hat man in 2022 sehen können.

Schauen wir uns an, wie sich zyklische und nicht-zyklische Aktien entwickelt haben. Folgend zwei ETFs, die zyklischer Natur sind. Zuerst der Industrial ETF (XLI), welcher sich bereits seit Mitte November über seinem 200 Tagedurchschnitt befindet (siehe folgende Abbildung). Seit Ende November bildet er eine Flat Base und steht aktuell davor, nach oben auszubrechen. Unter den Top 10 Werte befinden sich Caterpillar (CAT), Boeing (BA) und Deere (DE). Bei Boeing fehlen nur noch 5 % zum 52 Wochenhoch, bei Deere sind es lediglich 3,5 %.

Quelle: www.tradingview.com

Zweitens hat es der Transport ETF (IYT) Mitte Januar nachhaltig über seinen gleitenden 200 Tagedurchschnitt geschafft. Der ETF hält sich seitdem oberhalb davon. Unter den Top 10 Werten dieses ETFs befinden sich United Parcel Service (UPS), Uber (UBER) und Old Dominion Freight Line (ODFL). Uber befindet sich aktuell nur noch 9 % von seinem 52 Wochenhoch entfernt, bei ODFL sind es lediglich 8 %.

Wirft man einen Blick auf nicht-zyklische Aktien, sieht das Bild zum Teil umgekehrt aus. Der Getränkehersteller Constellation Brands (STZ) befindet sich nur noch 8,6 % über dem 52 Wochentief, bei Johnson & Johnson (JNJ) sind es lediglich 3 % zum 52 Wochenhoch.

Wenn zyklische Aktien so stark auftreten, während nicht-zyklischen Aktien schwächeln, dann scheint der Markt keine Rezession einzupreisen.

Bullisches Sentiment

Trotz steigender Zinsen und Rezessionsängsten sieht das Marktsentiment anders aus.

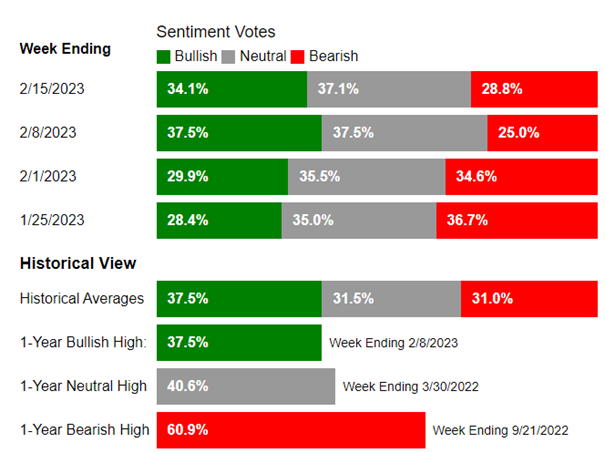

Zuerst ist der AAII-Indikator (AAII steht für "American Association of Individual Investors") bzw. die AAII-Umfrage zu nennen. Hier werden Privatanleger befragt, wohin sich der Markt in den nächsten sechs Monaten bewegt. Historisch gesehen liegt der Wert für bullisch bei 37,5 %, für neutral bei 31,5 % und für bärisch bei 31 % (siehe folgende Abbildung). In der ersten Februarwoche erreichte der Indikator nach 58 Wochen wieder den historischen Durchschnittswert für bullisch von 37,5%. Der bärische Wert ist auf ein Tief von 25 % gefallen und damit deutlich unter dem historischen Durchschnitt. Dies ist erst das fünfte Mal in den letzten 65 Wochen, dass der bärische Wert unter dem historischen Durchschnitt liegt. Außerdem befindet sich die bärische Stimmung zum ersten Mal seit November 2021 in aufeinanderfolgenden Wochen unter dem historischen Durchschnitt. Daraus kam man schließen, dass Privatanleger nicht an eine (heftigere) Rezession zu glauben scheinen.

Quelle: https://www.aaii.com/sentimentsurvey

Ein weiterer Indikator sind "neue Hochs vs neue Tiefs". Je mehr Aktien neue Hochs erreichen verglichen mit Aktien, die neue Tiefs machen, desto bullischer der Gesamtmarkt. Seit dem 06.01.2023 hat es an den US-Börsen netto ausschließlich neue Hochs gegeben hat (abgesehen vom 10.02.2023). Dies ist sehr bullisch und würde vermutlich nicht vorkommen, wenn der Markt eine Rezession einpreisen würde.

Zuletzt werfen wir einen Blick auf den Volatilitätsindex (VIX). Dieser signalisiert das Maß an Angst an der Börse. Je niedriger der Wert, desto geringer die Angst. Aktuell steht er bei 20. Seit Anfang Januar 2023 befindet sich der Vix zwischen 17 und 22. Zum Vergleich: Im Coronatief im März 2020 lag er bei über 80. In Bullenmärkte sollte er den Wert 20 nicht überschreiten. Wir sehen aktuell also wenig Angst im Markt. Dies sieht also nicht nach einer Rezession aus.

Aufklärung über Eigenpositionen: Der Autor hält Aktien von DE, ODFL

& Profi-Tools von

& Profi-Tools von