Liebe Leser,

Silber ist ein einzigartiges und zugleich sehr wichtiges Edelmetall. Es ist für viele industrielle Anwendungen unerlässlich. Silber ist der beste elektrische und thermische Leiter aller Metalle und wird daher für elektrische Anwendungen sehr geschätzt. Aus diesem Grund kommt mehr als die Hälfte der Silbernachfrage aus dem Industriesektor. Dabei ist diese Tendenz weiter steigend, denn aufgrund des angebrochen Digitalen Zeitalters wird unsere Welt nicht nur immer mehr digitalisiert, sondern v. A. elektrifiziert. Katalysiert wird dies auch durch den globalen Umschwung Richtung der sauberen Energie und der Dekarbonisierung, wobei die Etablierung von ökologisch-sauberen Anlagen, aber auch Fortbewegungsmitteln wie Elektroautos, Elektroschiffe, Elektroflugzeuge etc. signifikant beschleunigt wird. Und damit verfügt das Edelmetall Silber über eine plausible fundamentale Story.

Was die Anleger angeht, so ist das Edelmetall Silber auch bei ihnen durchaus beliebt, da es viele der gleichen Anlagemerkmale wie Gold aufweist. Als sicherer Hafen kann Silber Anlegern helfen, sich gegen Inflation abzusichern und einen wirtschaftlichen Abschwung zu überstehen. Es kann auch dazu beitragen, Anlegern eine stärkere Portfoliodiversifikation zu bieten. Im Wesentlichen ist es also die gleiche Trendstory, über eine möglich angelaufene Kapitalverlagerung in stark-defensive Assets wie z.B. Gold- und Silber-Stocks, die aktuell von der aufgekommenen Unsicherheit bzgl. einer kommenden Finanzkrise angestoßen wurde. Kombiniert mit der fundamentalen These aus dem ersten Absatz ergibt dies nun eine sehr interessante Situation, weswegen es tatsächlich sinnvoll wäre, sich eine Silber-Stock-Watchlist zu erstellen.

Was die Business-Spezifik im Silbersektor angeht, so unterscheidet sie sich ebenfalls nur wenig vom Gold. Denn viele Unternehmen im Metallsektor bauen neben anderen Erdmetallen auch Silber ab. Die meisten Bergbauunternehmen konzentrieren sich jedoch auf die Produktion von Industriemetallen wie Eisenerz, Kupfer und Aluminium. Sie produzieren oft Silber als Nebenprodukt. Und Unternehmen, die priorisiert Edelmetalle abbauen, konzentrieren sich eher auf Gold, denn man damit dank dem zuletzt gestiegenen Goldpreis bessere Margen erzielen kann. Dies führt in einigen Fällen dazu, dass Silber noch mehr in Hintergrund gerät, weswegen das Angebot, bei einer kontinuierlich steigenden Nachfrage immer geringer wird. Und dies sind sehr gute Voraussetzungen für den steigenden Silber-Preis, was letztendlich einem oder anderen Bergbau-Konzern eine nette Gewinn-Beimischung bescheren könnte.

Und damit gelangen wir auch schon zur wichtigen Aussage: dass man sich im Fall von Silber-Stocks in einem stark zyklischen Branchenumfeld befindet, wobei die Gewinne der jeweiligen Profiteure im Wesentlichen von hohen Edelmetallpreisen abhängen. Und hier ist die Übersicht, über die Top-Silber-Stocks, die man auf der Watchlist haben sollte.

https://viz.traderfox.com/peer-group-tabelle/JE00B4T3BW64/LS/glencore-plc/aktien-20031-18879-19342-3880548

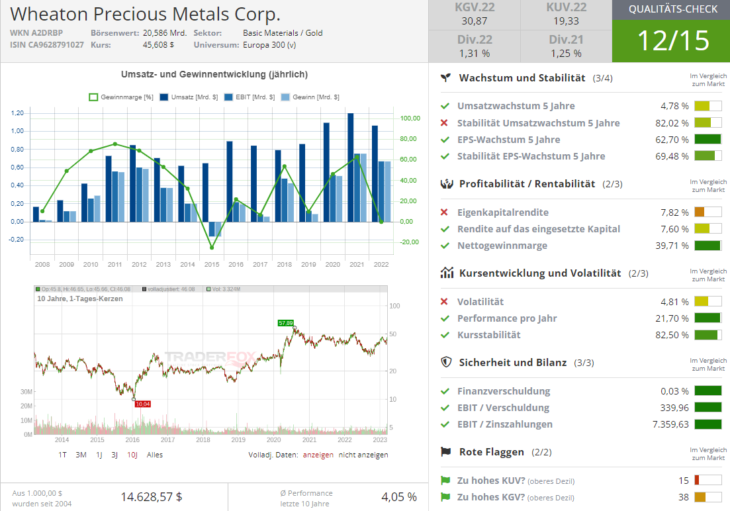

Den Anfang macht heute jedoch die Aktie von Wheaton Precious Metals (WPM), die wir sehr gut auch dem Anlagetrend Gold kennen. WPS ist ein Edelmetall-Streaming-Unternehmen. Anstatt physische Minen zu betreiben, stellt Wheaton Bergbauunternehmen Bargeld zur Verfügung, um Teile ihrer Minenerschließungskosten zu decken. Im Gegenzug erhält das Unternehmen das Recht, einen Teil des von den Minen produzierten Metalls zu festen Preisen zu kaufen. Das Unternehmen erzielte im Jahr 2021 48,5 % seines Umsatzes mit Gold und den Rest mit Kobalt. Doch mit Blick auf die Zukunft geht Wheaton davon aus, dass seine Silberströme zwischen 2022 und 2031 etwa 40 % seines Produktionsmixes ausmachen werden. Und daher ist sein Engagement in Silber aktuell das höchste unter seinen Streaming- und Royalty-Konkurrenten.

Wheaton hat das vertragliche Recht, bis 2026 Silber zu einem Durchschnittspreis von 5,25 USD pro Unze zu erwerben. Und jeder Silberpreis, der über diesem Niveau liegt, wird Gewinn für das Unternehmen generieren. Das erwirtschaftete Geld verwendet WPM, um in neue Streams zu investieren und Dividenden an die Aktionäre zu zahlen. Das Geschäftsmodell von Wheaton ermöglicht es, wie ein Bergbauunternehmen von steigenden Silberpreisen zu profitieren. Es übernimmt jedoch weniger Risiken und potenzielle Kostenüberschreitungen, die mit dem physischen Bergbau verbunden sind. Und damit verfügt man über sehr gute Ausgangsposition um zukünftig von der Steigenden Nachfrage nach Silber, aber auch vom höheren Silber-Preis zu profitieren.

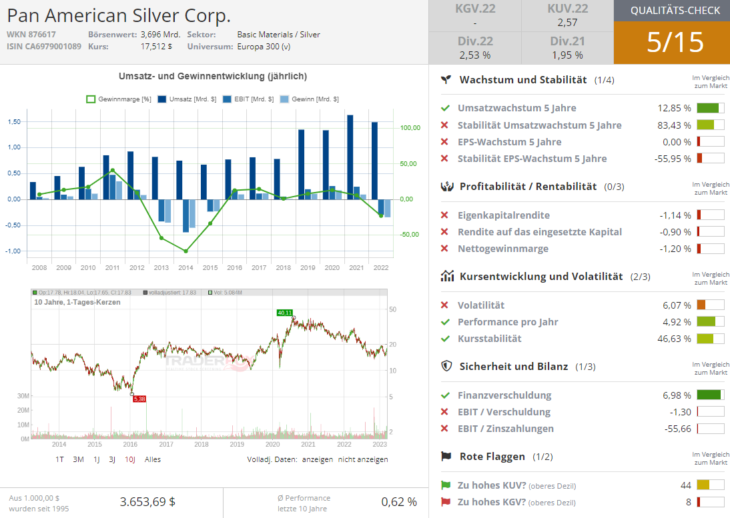

Die Nummer zwei ist heute das Unternehmen Pan American Silver Corp. (PAAS). Der Konzern kommt aus Kanada und betreibt Silberminen in den USA, Kanada, Peru, Mexiko und Argentinien. Das Unternehmen hat in seiner Vergangenheit Akquisitionen als strategisches Instrument genutzt, um zukünftiges Wachstum zu fördern. So übernahm man z. B. im Jahr 2019 das kanadische Edelmetallbergbauunternehmen Tahoe Resources. Gleichzeitig verfügt PAAS heute über eine sehr nette Diversifikation. Im Jahr 2021 erzielte das Unternehmen rund 60 % seines Umsatzes mit Gold; etwa 26 % mit Silber, 8 % mit Zink, 4 % mit Kupfer und 2 % mit Blei. Aktuell betreibt PAAS acht Minen in der westlichen Hemisphäre, darunter in Peru, Mexiko, Kanada, Argentinien und Bolivien.

Hier haben wir also ein ähnliches Bild wie bei WPM. Während Gold der Hauptumsatztreiber ist, verfügt Pan American Silver über bedeutende Silberressourcen. Im Jahr 2022 waren 49 % der Mineralreserven Silber, verglichen mit 27 % Gold, 15 % Zink, 6 % Blei und 3 % Kupfer. Dazu verfügt das Unternehmen über drei große Erschließungs- und Explorationsprojekte im Spätstadium, die seine Silberproduktion in Zukunft erheblich erweitern könnten. Dies dürfte sich v.a. in der Zukunft auszahlen, sobald Silber-Preis eine zyklische Erholungsbewegung startet.

Die Nummer drei ist heute die Aktie von First Majestic (AG). Das, nach PAAS, zweitgrößte kanadische Unternehmen erzielt derzeit etwa die Hälfte seines Umsatzes mit Silber und die Hälfte mit Gold. Damit ist man zwar deutlich weniger diversifiziert, doch gerade in den Zeiten steigender Gold- und Silber-Preise könnte sich das eingegangene Risiko überdurchschnittlich auszahlen. Business-technisch konzentriert sich First Majestic auf Mexiko, weil es mehr Silber produziert als jedes andere Land der Welt. Das Unternehmen betreibt derzeit drei Minen in Mexiko und hat mehrere weitere Silberminen in der Erschließung, womit man womöglich ein sehr profitables zukünftiges Wachstumsfundament aufbaut.

Gleichzeitig betreibt das Unternehmen auch die Goldmine Jerritt Canyon in Nevada, die man 2021 gekauft hat, um das eigene Produktportfolio etwas mehr zu diversifizieren. Der eigentliche Fokus bleibt jedoch aus Silber gerichtet, was das Unternehmen eigentlich schon zum Pure-Play mit einer netten Gold-Beimischung macht. Grundsätzlich wäre es möglich, dass das Unternehmen in Zeiten steigender Silber-Preise sehr schnell seine Produktion steigern kann, wobei gleichzeitig Produktionskosten gesenkt werden. Und somit wäre man in der Lange, deutlich schneller als die Konkurrenz Gewinne zu steigern. Der Konzern selbst glaubt fest daran, dass man auf diesem Gebiet ein langfristiger Outperformer sein kann. Das ambitionierte Zeil lautet daher: der Aufstieg zum weltweit größten primären Silberproduzenten. Und so investiert First Majestic Jahr für Jahr in den Ausbau und Exploration neuer Silberminen.

Die Nummer vier ist das Bergbau-Unternehmen Hecla Mining (HL). Das Unternehmen entwickelt, produziert, vermarktet und erforscht zusammen mit seinen Tochtergesellschaften sowohl Edelmetalle als auch Basismetalle auf der ganzen Welt. Man verkauft unraffiniertes Gold und Silber an Händler auf den Edelmetallmärkten. Dazu kommt noch die Produktion von Blei-, Zink- und Bulk-Konzentraten. Hecla hat Beteiligungen in Alaska, Colorado, Idaho, Montana, Kanada und Mexiko.

Interessant ist das Unternehmen deswegen, weil man laut eigenen Angaben über 40 % des US-Silbers produziert und damit hat man gewisse Vorteile gegenüber der Konkurrenz: man ist also der größte Silberproduzent in den USA und zugleich der drittgrößte von Blei und Zink, was eine nette Produktbeimischung und Diversifikation bedeutetet. Sehr aussichtsreich ist hier auch die Tatsache, dass man sich auf die Minen mit einer langen Lebensdauer der Reserven konzentriert. Die Kernliegenschaften haben daher eine geschätzte Reservenlebensdauer zwischen 11 und 15 Jahren, was eine gewisse Plansicherheit bedeutet.

Schließlich ist es heute die Aktie von Glencore Plc (GLCNF). Und dies ist mit einer Marktkapitalisierung von etwa 65 Mrd. Euro ein richtiger Big-Cap und eines der führenden Unternehmen im Bergbausektor. Glencore entstand 2013 aus der Fusion von Glencore mit Xstrata. Das Unternehmen veredelt, abbaut, verarbeitet und lagert Silber, Kupfer, Zink, Aluminium, Nickel, Kobalt, Eisenerz und andere Metalle. Und somit ist man sehr gut dafür positioniert von jeder Art Nachfrage-Boom im Bereich von Edelmetallen zu profitieren. Dazu verfügt das Unternehmen aus Schweiz auch über ein Segment für Energie und landwirtschaftliche Produkte. Dies macht Glencore zum am stärksten diversifizierten Silver-Play auf unserer Watchlist.

Viel Erfolg und bleiben Sie profitabel!

Verantwortlicher Redakteur Kulikov Leonid: keine Eigenpositionen.

Top Silver-Stocks, die man auf der Watchlist haben sollte!

& Profi-Tools von

& Profi-Tools von