Aktien die beinahe immer, und mit nur geringen Rücksetzern steigen, gibt es das? -

Ja sicher, das gibt es, und von solchen Aktien gibt es sogar viele! Wir bezeichnen diese Aktien als "Dauerläufer-Aktien", die im Gegensatz zu "Sprinter-Aktien", denen nach einem schnellen Run plötzlich die Luft ausgeht, wie ein Marathonläufer langsam aber stetig vorwärts kommen und keine großen Zusammenbrüche erleben. Dauerläufer-Aktien zeichnen sich durch eine gute Balance zwischen Rücksetzern und Renditen aus. Aufgrund ihrer Stabilität schlagen sie zudem langfristig den Markt.

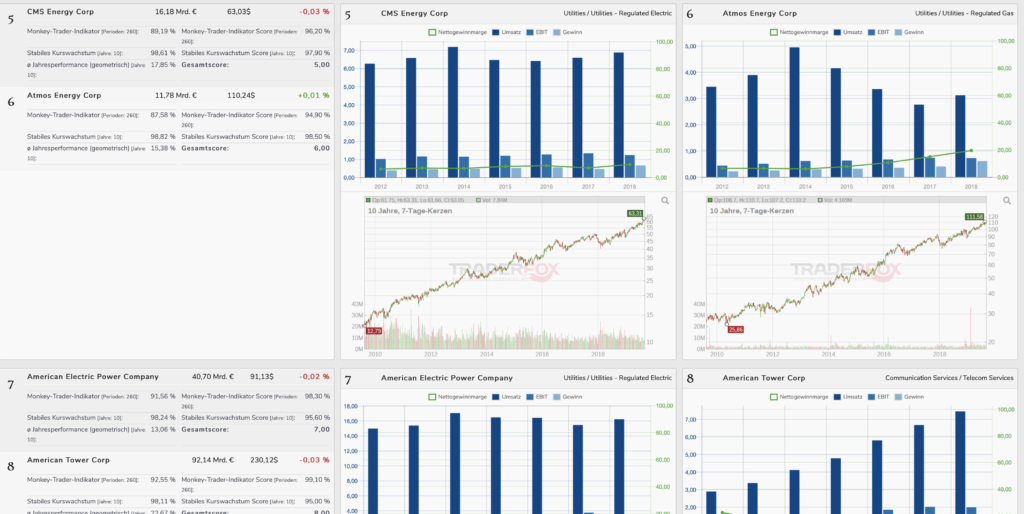

Ob ein Unternehmen langfristig Bestand hat, hängt vor allem vom Management und der Zukunftsfähigkeit des Geschäftsmodells ab. Aber natürlich ist es auch enorm wichtig, ob das Unternehmen in einer aufstrebenden Branche tätig ist. Dazu zählen z.B. Unternehmen aus dem Healthcare- und Diagnostikbereich, aber auch Unternehmen aus dem Bereich der finanziellen Dienstleistung. Gleichzeitig tauchen in unserem Screening auf den vorderen Rängen geballt Unternehmen aus dem den Bereichen Ver- und Entsorgung auf. Dies liegt u.a. daran, dass es in diesen Bereichen sehr hohe Markteintrittsbarrieren (gesetzliche Auflagen, hoher Kapitalbedarf, …) gibt, was zu hohen und verlässlichen Gewinnmargen führt.

Da es wirklich viele spannende Unternehmen gibt, habe ich mich entschieden, ausnahmsweise nicht nur ein Unternehmen, sondern drei Unternehmen zu besprechen. Die einzelnen Unternehmen werde ich allerdings somit heute nicht so ausführlich behandeln wie sonst.

Wir bei TraderFox haben das Template "Dauerläufer-Aktien" in unserem Tool "AKTIEN-RANKINGS" hinterlegt um langfristig steigenden Aktien zu identifizieren.

Und so gehe ich dabei vor!

Im ersten Schritt melde ich mich bei www.traderfox.de an. Dann klicke ich auf das Tool AKTIEN-RANKINGS. Nun gehe ich auf den Reiter "Templates" und wähle "Dauerläufer-Aktien" aus. Zum Schluss muss ich nur noch das Template laden und schon werden mir die voreingestellten Kriterien angezeigt. Die Gesamtgewichtung setzt sich aus zwei technischen Kriterien zusammen:

- Stabiles Kurswachstum über 10 Jahre / Gewichtung: 60 %

- Monkey-Trader Indikator über 260 Handelstage / Gewichtung: 40 %

Während das Kriterium "stabiles Kurswachstum" stabil steigende Kursverläufe anzeigt, wird mit dem Kriterium "Monkey-Trader" aufgezeigt, an wie vielen Handlestagen ein zufällig agierender Trader Gewinne erzielt hätte. Als Scan-Kriterium wird die durchschnittliche Jahresperformance auf Sicht von zehn Jahren mit einer jährlichen Mindestperformance von 12 % angegeben. So bleiben nach dem Scan-Vorgang letztlich noch 433 Aktien übrig. Anhand der Smart View-Ansicht erhalte ich einen schnellen visuellen Überblick, über die einzelnen Aktien.

Dabei habe ich mich heute für die Unternehmen NextEra Energy (Platz 3), Danaher (Platz 11) und Ecolab (Platz 36) entschieden. Für das Unternehmen auf Platz drei habe ich mich entschieden, weil das Unternehmen als Versorger exemplarisch für die im Moment stärkste Branche in unserer Liste steht. Danaher finde ich spannend, weil es keine Firma im klassischen Sinne ist, sondern ein riesiges Konglomerat darstellt.Für Ecolab habe ich mich entschieden, weil das Unternehmen meines Erachtens ein spannendes Geschäftsmodell vorweist und mir die Firma bislang unbekannt war.

NextEra Energy (NEE) gehört zu den führenden US-Versorgerunternehmen im Bereich erneuerbarer Energien. Das Unternehmen hat eine Marktkapitalisierung von 104,96 Mrd. USD und ist in 30 US-Bundesstaaten sowie in Kanada vertreten. Zum Unternehmen zählen die Tochtergesellschaften Florida Power & Light Company, die rund 5 Millionen US-Bürger im Bundesstaat Florida mit Elektrizität beliefert, sowie NextEra Energy Resources, die in den USA mit ihren Tochterunternehmen zu den größten Energieproduzenten auf Basis von Solar- und Windkraft zählt. Ergänzend zu den alternativen Energiequellen bezieht NextEra Energy Strom von acht Atomreaktoren.

Wachstumsaussichten

Erneuerbare Energien werden global gesehen immer wichtiger. NextEra Energy ist ein Unternehmen welches dies frühzeitig erkannt und in den letzten Jahren massiv auf erneuerbare Energien gesetzt hat. Inzwischen ist es, laut Unternehmensangaben, weltweit der größte Energieerzeuger in den Bereichen Wind und Sonne. Dabei kommen 67 % des erzeugten Stroms oder 15 Gigawatt aus Windanlagen (E.on und Innogy kommen zusammen gerade mal auf 8 Gigawatt), 11 % werden aus Solarenergie und 7 % aus Erdgas gewonnen. Der Rest kommt aus Kernkraftwerken innerhalb der USA.

Das aber reicht dem Unternehmen noch lange nicht. Das Unternehmen will beispielsweise mit seinem "30/30"-Plan bis zum Jahr 2030 30 Millionen Solarpanels in Florida anbringen und den Sonnenstaat somit zum weltgrößten Solarstromproduzenten machen. Bei NexEra zeigt sich, dass der Gewinn des unregulierten Geschäfts inzwischen schneller wächst als die Versorgersparte, wie Bloomberg zu entnehmen ist. Das heißt, dass das Gewinnwachstum im Bereich erneuerbare Energien inzwischen höher ausfällt, als im klassischen Geschäftsfeld der Stromverteilung und im Verkauf. Dies liegt auch daran, weil Wind- und Sonnenstrom zu erzeugen immer günstiger wird. Laut dem CEO Jim Robo wird die Kilowattstunde Windstrom in den USA, auch ohne Subventionen, bald weniger kosten, als die variablen Kosten die für den Betrieb von existierendes Kohle-, Gas oder Atomkraftwerken nötig sind.

Selbst wenn also die Subventionen 2020 wegfallen sollten, wird dies dem Unternehmen mittelfristig nicht viel ausmachen dürfen. Zudem gibt es ja auch noch weitere Wachstumstreiber für das Unternehmen: So gibt es in den meisten Bundesstaaten vorgeschriebene Ökostromquoten. Dadurch müssen viele Versorger Ökostrom dazukaufen und kommen mit diesem Anliegen zu NextEra. Neben gezielten Übernahmen, wie im letzten Jahr z.B. Gulf Power, wodurch 500.000 neue Kunden dazu gewonnen werden konnten, besteht weiteres Wachstumspotential im Bereich Energiespeicherung, in dem NextEra kräftig investiert. So hat das Unternehmen mit mehr als 140 Megawatt an Batterie-Energiespeichersystemen jetzt schon mehr Energiespeicherkapazität als jedes andere Unternehmen in den USA. Did Batteriespeicher, die auch an andere Unternehmen verkauft werden haben aktuell eine Speicherzeit von zehn Stunden, bei Kosten weit unter einem Cent pro Kilowattstunde.

Kennzahlen und Piotroski F-Score

Nun sehe ich mir auf dem Aktien-Terminal von TraderFox noch die Umsatz- und Gewinnentwicklung und den Piotroski F-Score an. In den vergangen fünf Jahren stieg der Umsatz durchschnittlich zwar nur um gut 2 %, allerdings war ein starker Anstieg des Gewinnwachstums von durchschnittlich 25,58 % auf Sicht der letzten fünf Jahre zu beobachten. Der CEO Jim Robo prognostiziert ein jährliches Gewinnwachstum je Aktie zwischen sechs und acht Prozent pro Jahr bis mindestens 2021. Das KUV liegt mit 6,26 im Durchschnitt der letzten zehn Jahre (6,40). Das KGV ist seit Jahren stark rückläufig und lag im Jahr 2018 bei 15,62. Wenngleich die Dividende mit aktuell etwas über 2 % anhand der Kurssteigerungen vergleichsweise niedrig ist, so zählt das Unternehmen zu den Dividendenaristokraten und zahlt seit 23 Jahren kontinuierlich Dividende. Im letzten Jahr betrug das Dividendenwachstum 12,98 %.

Mit dem Piotroski F-Score betrachten wir die Profitabilität, die Verschuldung bzw. Liquidität und die operative Effizienz. Nach dem Piotroski F-Score erhält das Unternehmen 6 von 9 Punkten. Dies ist darauf zurückzuführen, dass die Liquidität 3. Grades im Vergleich zum Vorjahr abgenommen hat und die Anzahl umlaufender Aktien im Vergleich zum Vorjahr zugenommen hat. Außerdem gibt es null Punkte, weil die Produktivität im Vergleich zum Vorjahr leicht nachgelassen hat.

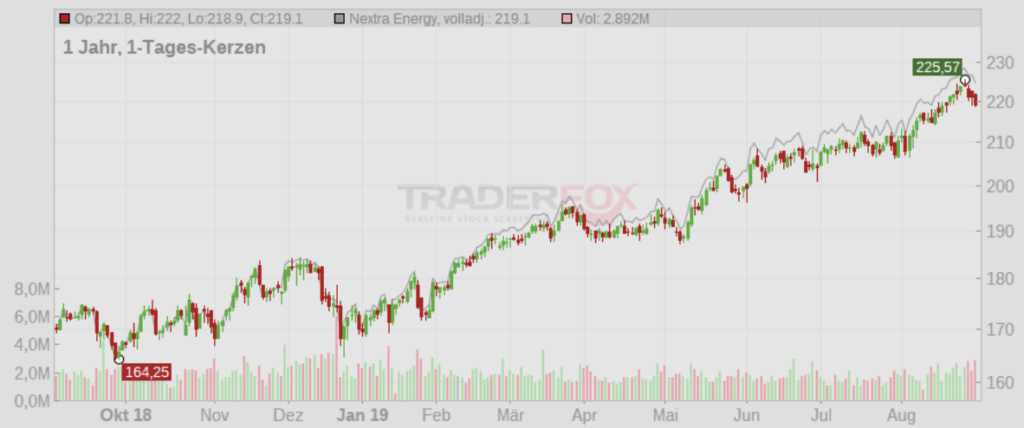

Nun schaue ich mir noch die Kursentwicklung an:

Nextera Energy stand 2010 bei 45,29 USD. Seitdem konnte der Kurs beinahe ohne Unterbrechung bis auf 225,57 USD zulegen. Sehen wir uns den volladjustierten Chart an, der alle Splits und Dividenden miteinbezieht, steht der Kurs aktuell bei 300 USD. Momentan konsolidiert die Aktie auf hohem Niveau. Sollte es zeitnah zu einem Ausbruch aus dem kurzfristigen Abwärtstrend kommen, kann ich mir hier sehr gut einen Einstieg vorstellen.

Danaher (DHR) ist ein stark diversifiziertes Technologieunternehmen das von Dentalequipment bis hin zu Wasserfiltrationsanlagen alles mögliche produziert. Eine besonders starke Spezialisierung weist Danaher (Marktkapitalisierung: 101,93 Mrd. USD) allerdings in den Bereichen Life-Science, Diagnostik sowie Umwelt- und Labortechnik auf. Außerdem ist das Unternehmen mit zahlreichen eigenen Forschungseinrichtungen und Produktionsstätten auf der ganzen Welt positioniert. Der Konzern besteht aus mehreren Hundert Einzelunternehmen. Im Juli 2016 spaltete Danaher die Segmente Test- und Messgeräte sowie Industrietechnologie ab; seither agieren die Bereiche als eigenständiges Unternehmen unter dem Namen Fortive Corporation.

Wachstumsaussichten

Als Danaher 1983 kurz vor der Pleite stand, wurde es von den Brüdern Steve und Mitchell Rales, die immer noch mit etwa 12% am Unternehmen beteilig sind, übernommen und haben es seitdem zu einem hochprofitablen Unternehmen aufgebaut. Dabei wurde als Unternehmensziel ausgegeben, komplexe Kundenprobleme zur Verbesserung der weltweiten Lebensumstände zu lösen. Das Geschäft von Danaher ist in vier Unternehmensbereiche gegliedert: Dental, Diagnose, Wissenschaft, und Anwendungen. Dabei beruht das Geschäftsmodell von Danaher auf dem Zukauf von lukrativen Beteiligungen, wobei nach dem Kauf eines neuen Unternehmens alle Unternehmensaktivitäten mit dem sogenannten "Danaher Business System" durchleuchtet und alle unrentablen Bereiche abgestoßen werden.

Aufgrund dieses Vorgehens und des ausgegebenen Ziels eines permanenten Umsatz- und Gewinnwachstums, behält das Unternehmen nur die hochprofitablen Bereiche die hohe Gewinnmargen versprechen. So kann das Unternehmen einerseits durch weitere Zukäufe stetig wachsen. Andererseits ist das Unternehmen stark im Medizintechnikbereich postitioniert, einem Bereich der aufgrund des demografischen Wandels, der wachsenden Bevölkerung und global-ökologischer Problemstellungen in den nächsten Jahren stark wachsen dürfte. Die Marktforscher von Evaluate Med-Tech prognostizieren ein Marktwachstum von ausgehend 405 Mrd. USD in 2017 auf knapp 600 Mrd. USD in 2024. Dabei erzielt das Unternehmen momentan über 60% des Geschäftsumsatzes mit wiederkehrenden Einnahmen, welche auch weiterhin dafür sorgen dürften, dass das Unternehmen nachhaltig wirtschaften kann.

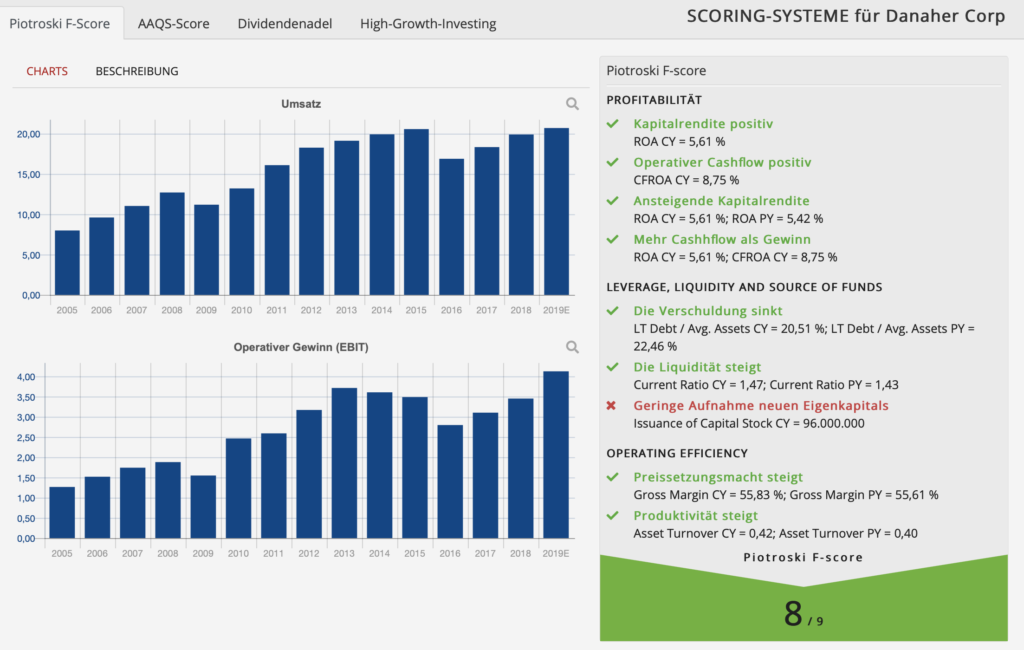

Kennzahlen und Piotroski F-Score

Nun sehe ich mir noch die Umsatz- und Gewinnentwicklung und den Piotroski F-Score an. In den vergangen zwei Jahren stieg der Umsatz durchschnittlich um 8,5 %, während das EBIT um etwa 11 % zulegen konnte. Laut Konzernaussagen soll die EBIT-Marge in den nächsten 5 Jahren von 17,1% auf rund 22% steigen. Durch die Abspaltung verschiedener Segmente in 2016 ging der Umsatz und das EBIT in diesem Jahr deutlich zurück, wirkte sich auf den Kurs aber nicht aus. Die Nettogewinnmarge war in den letzten Jahren rückläufig und betrug in 2018 noch 13,33%.

Das KUV lag in den letzten zehn Jahren bei durchschnittlich 6,17. Aktuell liegt es noch bei 5,12. Das KGV lag in den letzten zehn Jahren bei durchschnittlich 43. In 2018 lag es bei knapp 38. Die Dividendenrendite lag die letzten Jahre immer unter einem halben Prozent. Somit sollte die Dividende beim Kauf keine Rolle spielen.

Nach dem Piotroski F-Score erhält das Unternehmen 8 von 9 Punkten und nur einmal null Punkte. Dies ist darauf zurückzuführen, dass die Anzahl umlaufender Aktien im Vergleich zum Vorjahr zugenommen hat.

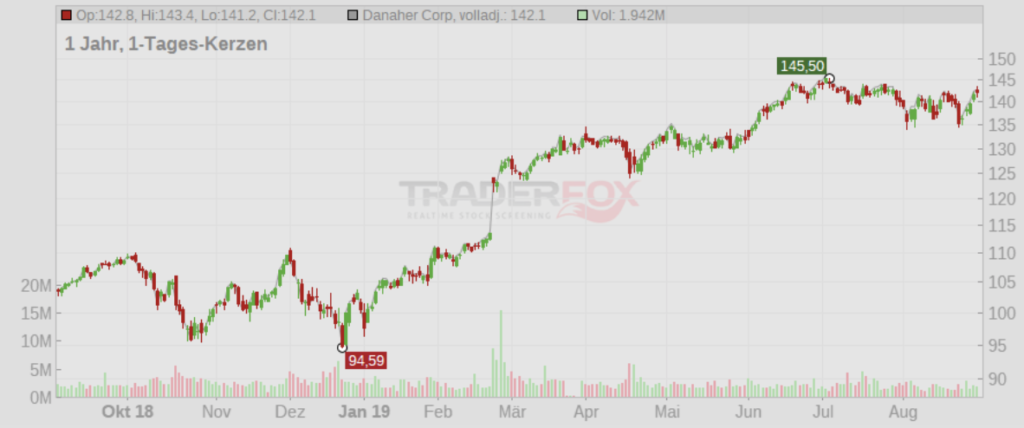

Nun schaue ich mir noch die Kursentwicklung an:

Danaher stand 1983 mit einem Kurs von 0,05 USD kurz vor der Pleite und konnte seitdem bis auf 145,50 USD zulegen. Im Moment läuft die Aktie zwischen 135 USD und 145 USD seitwärts. Bei einem Ausbruch auf ein neues Allzeithoch oder der Herausnehme des letzten markanten Tiefs bei 125 USD kommt hier für mich ein längerfristiger Einstieg in Frage.

Ecolab (ECL) ist ein US-amerikanische Unternehmen mit einer Marktkapitalisierung von 59,37 Mrd. USD. Es entwickelt und verkauft weltweit Reinigungs- und Hygienesysteme an Gastronomie-, Lebensmittel-, Wäscherei-, Reinigungs- und Landwirtschaftsbetriebe sowie Schulen und Regierungsbehörden. Die chemischen Technologien des Unternehmens werden außerdem in der Wasser- und Abgasreinigung, der Energieeinsparung sowie der Ölproduktion und -raffinerie, der Stahl- und Papierproduktion und im Bergbau eingesetzt. Das Produktportfolio reicht von Reinigungs- und Sanitärprodukten über Mittel zur Schädlingsbeseitigung und Abwasseraufbereitung hin zu Prozessverfahren für verschiedenste Bereiche wie Luftfahrt, Bergbau und Pharmazie.

Wachstumsaussichten

Wenn es um das Thema Wasserreduzierung und umweltfreundliche Reinigungssysteme geht, dann ist das Unternehmen Ecolab nicht mehr wegzudenken. Obgleich die Produkte den wenigsten bekannt sein dürften, da sich Ecotec auf industrielle Großkunden die besondere Hygienestandards einhalten müssen, konzentriert, so sind die meisten von uns wahrscheinlich schon oft mit ihnen in Berührung gekommen, z.B. in Form von Handreinigungsterminals in Krankenhäusern oder Geruchsneutralisierungsanlagen in Restaurants. Dabei werden 90 % der Umsätze aus wiederkehrenden Einnahmen erzielt, somit sind die geringen aber kontinuierlichen Wachstumsraten keinesfalls bedenklich, da das Geschäftsmodell als sehr stabil bezeichnet werden kann. Wachstumspotential sieht das Unternehmen vor allem in den Schwellenländern. 2017 eröffnete Ecotec in diesem Zusammenhang sein neues Hauptquartier für Asien in Singapur. Nach einer aktuellen Studie von PwC soll beispielsweise der Markt für Rechenzentren in Asien die nächsten Jahre voraussichtlich um 27% pro Jahr wachsen und bis 2021 den europäischen Markt übertreffen. Da die Rechenzentren auf Kühlungsanlagen angewiesen sind, wird Ecotec alleine davon in Asien enorm profitieren können.

In den westlichen Industriestaaten nimmt gleichzeitig der Umweltschutz immer mehr Raum ein. Auch von dieser Entwicklung sollte Ecolab mittelfristig profitieren können. Beispielsweise gelang Ecolab in 2017 der Durchbruch bei der Erforschung von Puraten, die als wichtigster Ersatzstoff für Chlor gelten und sowohl im Bereich der Hygiene als auch zum Bleichen von Papier eingesetzt werden können. Purate sind dabei wesentlich kostengünstiger und umweltverträglicher. Ecolab konnte in diesem Bereich durch die Übernahme von Nalco Water Fuß fassen und wird seine erfolgreiche Übernahmestrategie wohl auch in Zukunft fortsetzen, wie der CEO Douglas M. Baker auf der letzten Pressekonferenz sagte.

Kennzahlen und Piotroski F-Score

Nun sehe ich mir noch die Umsatz- und Gewinnentwicklung und den Piotroski F-Score an. In den vergangen fünf Jahren stieg der Umsatz durchschnittlich um 2,05 %, während das EPS um durchschnittlich 8,91 % zulegen konnte. Die EPS-Schätzungen für das laufende Jahr betragen 5,80 USD - 6 USD, was einer Steigerung zum Vorjahr um 20 % entspricht. Die Nettogewinnmarge betrug in den letzten fünf Jahren konstant knapp 10 %.

Das KUV lag in den letzten zehn Jahren bei durchschnittlich 5. In 2018 lag es bei 4,05. Das KGV lag dagegen in den letzten zehn Jahren bei durchschnittlich über 60. In 2018 lag es bei knapp 41.

Bei einer Dividendenkontinuität von 31 Jahren und einem Dividendenwachstum von durchschnittlich 11 % in den letzten zehn Jahren, zählt das Unternehmen zu den Dividendenaristokraten. Die Dividendenrendite liegt zwar nur bei knapp 1 %, soll aber auch die nächsten Jahre kontinuierlich wachsen.

Nach dem Piotroski F-Score erhält das Unternehmen 6 von 9 Punkten. Es wird jeweils ein Punkt abgezogen, weil die Kapitalrendite und die Liquidität leicht zurückgehen, und weil die Bruttomarge im Vergleich zum Vorjahr abgenommen hat.

Nun schaue ich mir noch die Kursentwicklung an:

Ecolab notierte 1981 bei ziemlich genau 1 USD. Aktuell notiert es mit 207 USD ganz knapp unter dem Allzeithoch das bei 209,87 USD liegt. Dies ist eine Steigerung von gut 20000 %. Sehen wir uns den volladjustierten Chart an, dann beläuft sich der Kurs auf aktuell 2000 USD. Aktuell notiert die Aktie nur wenige Punkte unter dem Allzeithoch. Bei einem Ausbruch, werde ich vermutlich eine Position eröffnen.

In meinem Videobeitrag zeige ich euch noch einmal schrittweise den Auswahlprozess.

Tipp: Wenn ihr keine Webinaraufzeichnungen und Videos mehr verpassen wollt, dann abonniert jetzt unseren Youtube-Kanal und drückt das Glockensymbol. Damit bekommt ihr eine Benachrichtigung, wenn von uns ein neues Video erscheint!

Ich wünsche euch eine erfolgreiche Woche

Bis zum nächsten Mal

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Rankings: https://rankings.traderfox.com

Aktien-Terminal: https://aktie.traderfox.com

& Profi-Tools von

& Profi-Tools von