Peter Lynch baute mit dem Magellan Fund bei Fidelity ein Imperium auf. Er schrieb Geschichte. Sein Investmentfonds, der auf Wachstumsaktien setzte, übertraf deutlich den Aktienmarkt. Er fuhr eine durchschnittliche jährliche Rendite von 29,2% in die Scheune. Damit ließ er seine Rivalen im Staub zurück. Als die er im Jahr 1977 Chef des damals obskuren "Magellan Fonds" wurde, lagen lumpige 18 Millionen Dollar im Depot. Als Lynch in Rente ging, verwaltete der Fonds 14 Milliarden Dollar.

Lynch hat für Privatanleger unschätzbare Erkenntnisse gewonnen. Selbst Profis, die mehreren Milliarden Dollar verwalten, folgen noch heute seinem Weg. Ein Kernelement seines Rats ist: Investiere nur in das, was du kennst und verstehst. Diversifiziere in diesen bekannten Bereichen. Suche nach Aktien, die die Wall Street womöglich übersehen hat. Steige so früh wie möglich bei diesen Trends ein.

Es klingt einfach - das ist es aber nicht. Du musst eine Menge recherchieren. Du brauchst jede Menge Geduld, damit der Zinseszins seine Hebelwirkung entfalten kann. An beiden Punkten scheitern die meisten Anlegern. Manch einer würde heute vielleicht den Taxi-Dienst Uber, den Bezahlprofi Square als typische Lynch-Aktien sehen, aber daran scheiden sich die Geister.

Der legendäre Investor Peter Lynch hat verändert, wie wir heute über Aktien denken. Lynchs Bücher sind weltbekannt. Sie zielen darauf ab, dem Privatanleger zu helfen, die Börsenrendite zu übertreffen, was wohlgemerkt unheimlich schwer ist. Bis zu 80 Prozent der Profis scheitern bekanntlich daran. Lynch gab Anlegern einen Leitfaden an die Hand, mit dem gewinnbringende Anlagen bestimmt werden können. Es dreht sich um Wettbewerbsvorteile und Ertragswachstum sowie die Bewertung. Investmentlegende Warren Buffett hat ähnliche Kriterien. Nur ist Buffett eher für langweilige Blue Chips mit regelmässigen Dividenden bekannt, während Lynch wachstumsstarke Jungunternehmen favorisiert.

Ein Kriterium für Lynch ist der Wettbewerbsvorteil. Man kann es auch als Burggraben bezeichnen. Der Burggraben kann ein Patent oder vorteilhaftes Produkt sein, das Konkurrenten nicht haben. Das sichert die Einnahmen und Gewinne eines Unternehmens im Laufe der Zeit ab. Es kann ein starker Markennamen, hohe Kundenwechselkosten und Preisvorteile beinhalten. Für Anleger hat ein Unternehmen, das nur eines dieser Merkmale erfüllt, bessere Chancen, langfristige Überrenditen zu erzielen.

Der Burggraben muss tief und unüberwindbar sein. Coca-Cola ist ein Beispiel ebenso die führenden US-Airlines oder Banken, die den Markt beherrschen. Buffett nennt es "Moat".

Lynch hat keine komplexen Formeln, es sind vielmehr einfache Ratschläge. Er macht damit Privatanlegern Mut, selbst zu investieren. Seine Ratschläge und Bücher sind leicht zu verstehen. Er warnt auf den Rat anderer zu hören. Insbesondere gegenüber Profis ist er skeptisch. Peter Lynch resümiert: Informiere dich. Mache deine Hausaufgaben. Streng dich an. Dann hast du mehr Erfolg.

Für Lynch ist das Gewinnwachstum ein wichtiges Kriterium. Es zeigt, dass ein Unternehmen auf dem richtigen Weg ist. Ist die Gewinnreihe lang und dynamisch, signalisiert das höhere Erträge. Die defizitäre Taxi-App Uber erfüllt beispielsweise dieses Merkmal nicht.

Heute ist es ist das Investieren einfacher geworden mit dem Indexsparen. Zu Zeiten von Lynch war das passive Investieren ein Nischenthema, das sich kaum herumgesprochen hatte. Den Magellan Fonds steuerte Lnych von 1977 bis 1990. Zu den Überfliegern zählten seinerzeit General Electric, Fannie Mae, Ford, Philip Morris, MCI, Volvo, Lowe’s.

Heute kann man es sich als Anleger einfach machen. Das passive Investieren ist sehr viel besser geworden. Man kann auf die Stockpicking verzichten. Du musst dabei keine Nachteile erleiden. Im Gegenteil. Für die Anleger ist es ein weises Vorgehen. Sparplan eröffnen, loslegen mit dem ETF-Sparen. Jeden Monat kaufst du mehr Anteile von einem Index. Du musst dir nicht den Kopf darüber zerbrechen, ob Microsoft, Amazon, SAP, BASF, Apple oder Siemens eine bessere Zukunft haben. Egal, was du machst, Lynch und Buffett würden generell von der Zockerei bzw. dem Trading abraten. Sie empfehlen generell zum langsamen, geruhsamen, konservativen Anlagestil. Der bringt erfahrungsgemäß die beste Ernte.

Lynch würde heute wohl Pepsi und Coca-Cola in Betracht ziehen, auch wenn sie schon so groß sind. Es liegt am Wettbewerbsvorteil. Beide Getränkehersteller sind riesig. Sie haben jahrzehntelang den Einzelhandel erobert, selbst kleine Läden dominieren sie. Kleine Wettbewerber haben kaum eine Chance, Regelfläche zu erhalten.

Beide Marken haben ein bekanntes Logo, das an allen möglichen Orten der Welt zu finden ist. In Fußballstadien, an Billboards, in Online-Kampagnen. Verbraucher genießen die beiden Marken. Die Kundenbindung ist enorm. Sie genießen die Qualität. Die Kundentreue führt wiederum zu stabilen Umsätzen.

Geduld, ein gesunder Menschenverstand, Beharrlichkeit, Demut sind Charakterzüge erfolgreicher Anleger. Es ist schwierig, gegen die Strömung zu schwimmen. Warren Buffett und Peter Lynch taten das oft. Buffett meint, dass man, um ein guter Anleger zu sein, nur eine etwas überdurchschnittliche Intelligenz braucht. Lynch glaubt ebenfalls daran. Lynch ist Meinung, dass Anleger nicht zu schlau sein sollten:

"In Bezug auf den IQ liegen die wahrscheinlich besten Anleger irgendwo über den unteren zehn Prozent, aber auch unter den oberen drei Prozent. Die wahren Genies scheinen mir zu verliebt in theoretische Überlegungen zu sein (…) Es ist wichtig, Entscheidungen ohne vollständige oder perfekte Informationen treffen zu können. An der Wall Street sind die Dinge fast nie klar. Oder wenn sie klar sind, ist es zu spät, um von ihnen zu profitieren."

Kurzum, es macht keinen Sinn, über jeden einzelnen Faktor nachzudenken. Fasse die wichtigsten Aspekte einer Aktie zusammen.

In seinem Buch "One Up on Wall Street" erklärt Lynch, was einen erfolgreichen Anleger ausmacht: "Sei unabhängig, aber behalte deine Demut bei."

Lynch legt großen Wert darauf, kritisch zu denken. Man darf sich nicht von Meinungen anderer beeinflussen lassen, fordert er. Genauso wichtig ist Lynch die Fähigkeit, die Meinung zu ändern, wenn man sich irrt. Er fordert, die Emotionen auszublenden. Rationale Entscheidungen bringen die Rendite, nicht Emotionen:

"Es ist entscheidend, deiner menschlichen Natur und deinen Bauchgefühlen widerstehen zu können. (…) Es ist unheimlich, wie oft Menschen am stärksten glauben, dass die Aktien steigen oder sich die Wirtschaft verbessern wird, wenn genau das Gegenteil eintritt."

Ich empfehle dieses Buch von Lynch zu lesen: "Der Börse einen Schritt voraus. Wie auch Sie mit Aktien verdienen können!" Zugegeben, die Lektüre ist nicht das neueste Buch. Dafür ist die Botschaft nach wie vor aktuell. Lynch sagt, wir brauchen Zeit, sehr viel Zeit für unsere Aktien. Wir sollten Aktien für sehr lange Phasen kaufen. Die ersten drei Jahre schwanken Aktien nach unserem Einstieg womöglich sehr stark, warnt Lynch. Danach sollte sich die Lage stabilisieren, obgleich jederzeit ein Crash den Kurs in den Abgrund reißen kann. Ausgelöst werden kann ein Absturz durch einen Krieg, einen Terroranschlag oder andere Krisen. Aus diesem Grund sollten wir fünf, zehn, 20, 30 Jahre an unseren Papieren festhalten.

Wenn man sich Statistiken anschaut, hält ein durchschnittlicher Anleger allenfalls sechs bis zwölf Monate Aktienpositionen. Viele sehen die Börse als Spielkasino.

Der Index rauscht alle sechs bis zehn Jahre um 25 bis 30 Prozent in die Tiefe. Im schlimmsten Fall geht es sogar um 50 Prozent (oder mehr) nach unten. Anleger brauchen die mentale Stärke, um eine solche Phase auszusitzen. Darauf weist Lynch in seinem Buch immer wieder hin.

Wie erkennst du außergewöhnliche Aktien-Chancen? Du solltest in der Lage sein, die Firmenstory einem Freund in zwei, drei Sätzen erklären zu können. Ist die Investmentthese zu komplex, floppt das Investment vermutlich. Dann rät Lynch zur Vorsicht. In den USA wird dieses Vorgehen als "Elevator Pitch" bezeichnet. Während einer Fahrstuhlfahrt sollst du in der Lage sein, die Aktienstory schlüssig erklären zu können.

Auf den enormen Vorteil der Dividende weist Lynch häufig hin. Er sagt, ein Anleger kann eine Aktie für fünf Dollar kaufen und eine Dividende von zehn Dollar jedes Jahr kassieren. Es hängt mit dem "Buy and Hold" zusammen. Wer 20, 30, 40 Jahre an Bord bleibt, bei dem kann dieses "Dividenden-Wunder" geschehen.

Viele Grüße

Tim Schäfer

Aktien-Screener findet Aktien zur Anlagaephilosophie von Peter Lynch

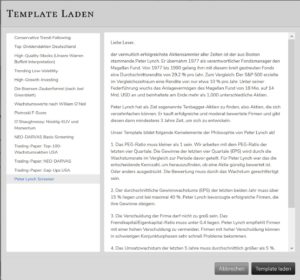

TraderFox hat mit der Software aktien RANKINGS einen mächtigen Aktien-Screener bereitgestellt. Datenbasis ist eine Morningstar-Datenbank, die etwa 15.000 Aktien in Europa und in den USA beinhaltet. Die Entwickler haben nun auch ein fertiges Template für die Anlagephilosophie von Peter Lynch bereitgestellt. So gelangen Sie dorhin:

1. Gehen Sie auf https://rankings.traderfox.com

2. Klicken Sie nach dem Login oben auf "Templates"

3. Wählen Sie das Template "Peter Lynch Screener"

Der Screener bildet folgende Kernelemente der Philosophie von Peter Lynch ab!

1. Das PEG-Ratio muss kleiner als 1 sein. Wir arbeiten mit dem PEG-Ratio der letzten vier Quartale. Die Gewinne der letzten vier Quartale (EPS) werden durch die Wachstumsrate im Vergleich zur Periode davor geteilt. Für Peter Lynch war das PEG-Ratio entscheidende Kennzahl, um herauszufinden, ob eine Aktie günstig bewertet ist. Oder anders ausgedrückt. Die Bewertung muss durch das Wachstum gerechtfertigt sein.

2. Der durchschnittliche Gewinnwachstums (EPS) der letzten beiden Jahr muss über 15 % liegen und bei maximal 40 %. Peter Lynch bevorzugte erfolgreiche Firmen, die ihre Gewinne steigern.

3. Die Verschuldung der Firma darf nicht zu groß sein. Das Fremdkapital/Eigenkapital-Ratio muss unter 0,4 liegen. Peter Lynch empfiehlt Firmen mit einer hohen Verschuldung zu vermeiden. Firmen mit hoher Verschuldung können in schwierigen Konjunkturphasen sehr schnell Probleme bekommen.

4. Das Umsatzwachstum der letzten 5 Jahre muss durchschnittlich größer als 5 %. Damit wird sicher gestellt, dass erfolgreiche Firmen im Depot landen, denen es gelungen ist, moderat zu wachsen.

5. Diese Treffermenge wird absteigend sortiert nach dem durchschnittlichen Gewinnwachstum (EPS) der letzten beiden Jahre.

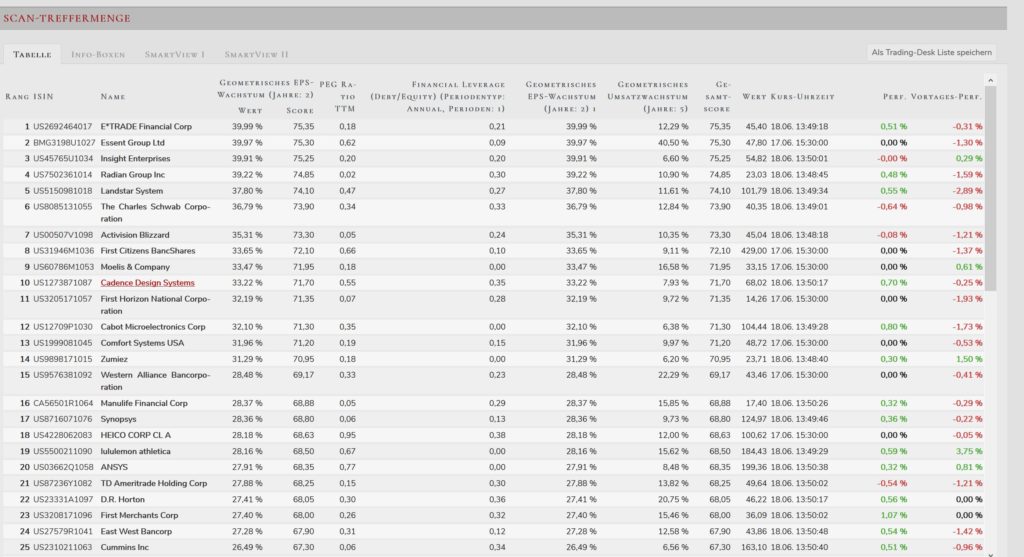

So sieht derzeit die Treffermenge mit den Top-25-Aktien aus. Im neuen aktien Magazin werde ich einige der Top-Peter-Lynch-Aktien ausführlich vorstellen

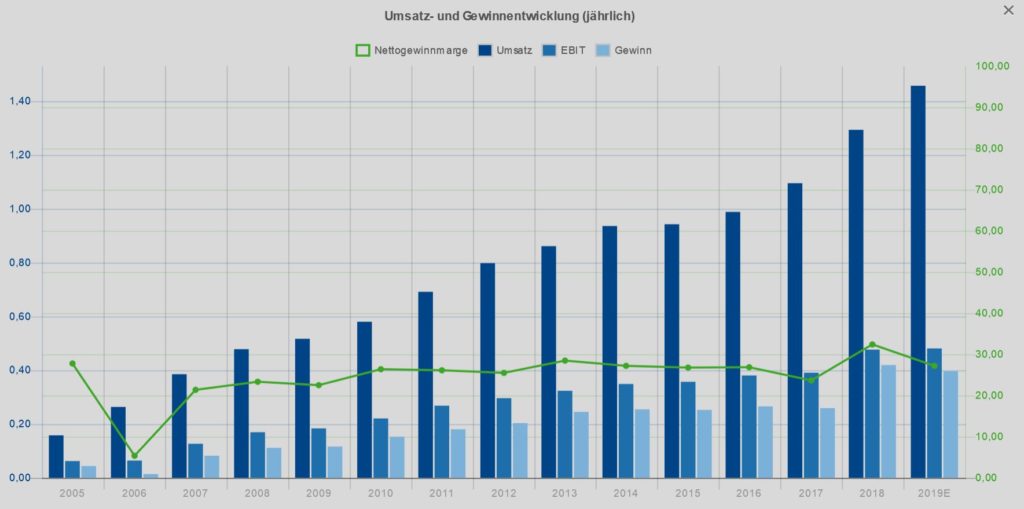

Zu jeder Aktie, die gefunden wird, stehen umfangreiche Detailinformationen bereit. Mir gefällt zum Beispiel Ansys ganz ausgezeichnet.

Fazit: Die Anlagestrategie von Peter Lynch ist auch für Privatanleger optimal geeignet. Mit der Software aktien RANKINGS kann sich jeder Anleger selbst auf die Suche nach Aktien machen, die zur Anlagephilosophie von Peter Lynch passen. Die Software zusammen mit dem Morningstar-Datenpaket kostet günstige 16,90 € pro Monat. Ein kleiner Preis für so ein mächtiges Tool

> TraderFox Morningstar-Datenpaket mit Software aktien RANKINGS bestellen

& Profi-Tools von

& Profi-Tools von