Sein Studium absolvierte er an der Columbia Universität, weil er unbedingt bei Benjamin Graham studieren wollte. Dieser war selbst Investor und hatte Buffett mit seinem Werk "Security Analysis", das er gemeinsam mit David Dodd verfasst hatte, tief beeindruckt. Darin legte Graham seine Erkenntnisse aus dem Börsencrash und großen Depression der Weltwirtschaftskrise dar und bereitete den Boden für die fundamentale Analyse von Wertpapieren als Basis von Anlageentscheidungen. In seinem späteren Werk "Intelligent investieren", einer etwas populärwissenschaftlicheren Version des Ursprungswerks, stellte Graham auf den inneren Wert der Aktien ab und legte sein Konzept der Sicherheitsmarge dar. Für Buffett waren diese Werke prägend und die Grundlage seiner eigenen Investorentätigkeit als "Value Investor". Die er übrigens in der Investmentfirma von Benjamin Graham begann.

In späteren Jahren lernte Buffett dann den Anwalt und Investor Charlie Munger kennen und schätzen. Wie Buffett selbst, stammt auch Munger aus Omaha in Nebraska und beeinflusste ihn fast ebenso stark wie Graham; Munger lenkte Buffetts Blick auf die Qualität der Unternehmen und auf ihre Alleinstellungsmerkmale im Wettbewerb. In der Folgezeit wurde der Moat, der ökonomische Burggraben, das Schlüsselelement für Buffetts Anlageentscheidungen und trieb den Aktienkurs seiner Investmentholding Berkshire Hathaway von niedrigen zweistelligen Kursen, die er Anfang der 1960er Jahre dafür bezahlt hatte, auf zuletzt rund 310.000 Dollar. Sie ist damit die teuerste Aktie der Welt und wer Buffett zu Beginn in sein "Abenteuer Berkshire Hathaway" gefolgt ist, kann sich an über 600.000 Prozent Rendite erfreuen.

Buffett erteilt gerne und guten Rtschlag und kommuniziert sehr offen über seine Investments. Und auch seine Fehlgriffe, die er bereitwillig öffentlich darlegt, damit andere aus seinen Fehlern lernen können. Auch deshalb stoßen seine Anlageentscheidungen auf so großes Interesse.

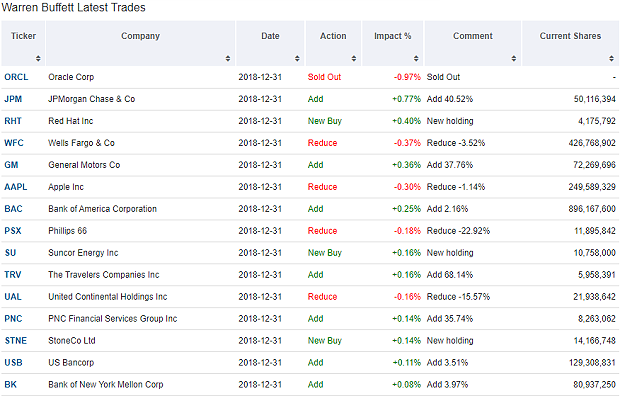

Buffetts Käufe und Verkäufe

Im Schlussquartal des Jahres 2018 hat Buffett erstaunlich wenig getan; seine Turnover-Rate beträgt lediglich 2,6%. Bei einem Aktienportfolio von 183 Milliarden Dollar sind das zwar noch immer 4 Milliarden Dollar an Umschichtungen, doch der starke Kurseinbruch hätte eigentlich eine größere Kauflaune vermuten lassen. Dennoch finden sich einige interessante Veränderungen in seinem Depot.

Die größte Überraschung steht gleich an erster Stelle. Nach nur einem Quartal hat Buffett seine Beteiligung am Datenbankspezialisten Oracle wieder verkauft. Darauf angesprochen meinte er nur, er habe sich geirrt. Sowas kann ja mal vorkommen, doch in Buffetts Fall ist das schon irritierend, denn er betont seit Jahrzehnten, dass er sich vor einem Kauf eines Unternehmens viel Zeit nimmt, um wirklich jede Kleinigkeit über das Unternehmen in Erfahrung zu bringen und das Geschäftsmodell vollständig zu verstehen. Selbst dann kann man am Ende falsch liegen, aber eigentlich nicht bereits nach drei Monaten…

Die zweite große Überraschung ist Apple. Nicht nur, dass Buffett seinen Bestand im großen Ausverkauf nicht aufgestockt hat, sondern Apple steht auch noch auf der Verkaufsliste mit einer Depotreduzierung von 1 Prozent. Allerdings gibt es für beides eine simple Erklärung. Trotz des Kursabsturzes waren Buffett die Apple-Aktien zu teuer, um sie weiter aufzustocken. Und der offensichtliche Verkauf war nicht sein eigener. Bei Berkshire gibt es nämlich inzwischen mehrere Personen, die eigene Portfolios führen. Und darüber hinaus auch separat in einigen Tochtergesellschaften. Wie eben Geico. Auch bei Geico selbst wird der Float aus den Versicherungsbeiträgen in Aktien investiert. Hierüber wird Buffett zwar informiert, aber er mischt sich nicht ein. Und so wurde bei Geico die Apple-Position aufgelöst, während die von Berkshire Hathaway nicht angerührt wurde. Es gab und gibt also keine Abkehr Buffetts von Apple.

Weniger erstaunlich ist, dass Buffett weiter bei den US-Banken aufgestockt hat. Seine Position in JPMorgan Chase hat er um 40 Prozent ausgebaut, weitere 2 Prozent an der Bank of America gekauft, an der US Bancorp. 3,5 Prozent und an der Bank of New York Mellon knapp 4 Prozent. Die Reduktion bei Wells Fargo um knapp 4 Prozent sollte hierbei nicht irritieren, denn Buffett hat von der Börsenaufsicht die Vorgabe bekommen, dass er bei keiner einzelnen Bankaktie mehr als 10 Prozent der ausstehenden Aktien halten darf, damit seine Investmentholding Berkshire Hathaway nicht als systemrelevant eingestuft wird und damit erheblich höhere regulatorische Vorgaben zu erfüllen hätte und strengere Eigenkapitalvorschriften befolgen müsste, was wiederum zu deutlich höheren Refinanzierungskosten führen würde. Da Wells Fargo ausgiebig eigene Aktien zurückkauft, und Buffett schon länger an der 10-Prozent-Marke steht, muss er nun in jedem Quartal einige Wells Fargo-Aktien verkaufen, um diese Marke nicht zu überschreiten.

Neben den Bankwerten hat er auch bei anderen Aktien im Finanzsektor weiter zugekauft. So bei Travellers und PNC Financial Services, einem Asset Manager. Ganz neu ist seine Position in StoneCo., einem Brasilianischen Fintech-Unternehmen.

Außerhalb des Finanzsektors hat Buffett bei Suncor Energy zugeschlagen, einem alten Bekannten in seinem Portfolio. Bereits vor einigen Jahren war Buffett maßgeblich an dem kanadischen Ölsandwäscher beteiligt, aber nachdem ein neues riesiges Projekt dort Schwierigkeiten bereitete und der Ölpreis Ende 2015 so massiv eingebrochen war, hatte er sich von seinen Aktien getrennt. Offenbar sieht er hier nun wieder größere Chancen. Beim Raffinerie-und Tankstellenbetreiber Phillips66 hat er seinen Anteil um weitere 23 Prozent abgebaut.

Und dann kaufte sich Warren Buffett im vierten Quartal auch noch beim Open-Source-Konzern Red Hat ein…

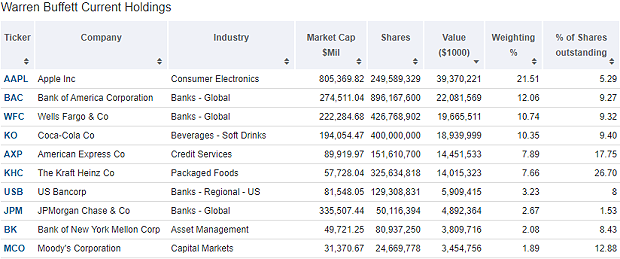

Warren Buffetts Portfolio

Buffetts Aktienportfolio kommt auf einen Wert von 183 Milliarden Dollar, doch es steht lediglich für rund 40 Prozent der Vermögenswerte von Berkshire Hathaway. Denn hinzu kommt sein Cash-Berg von mehr als 110 Milliarden Dollar und die vielen nicht börsennotierten Tochterunternehmen, die ebenfalls rund 40 Prozent ausmachen. Und auch ein paar Anleihen hat Buffett sich gekauft.

Seit jeher haben es Buffett Finanzwerte angetan und hier legte er schon früh einen Schwerpunkt auf die Versicherungsbranche. Dabei hält er heute ganze Versicherungskonzerne, wie den Auto-Direktversicherer Geico oder den Rückversicherer General Re (der heute Berkshire Hathaway Re heißt) und einige Erstversicherer. Und Buffetts Vorliebe für Versicherungen kommt nicht von ungefähr. Einerseits lassen sich Chancen und Risiken des Geschäfts gut kalkulieren und auf der anderen Seite bekam Buffett Zugriff auf den Float, sobald er die Kontrolle über eine Versicherung übernahm. Er konnte also die monatlich eingehenden Versicherungsprämien investieren, bevor sie irgendwann als Versicherungsleistungen ausgezahlt werden mussten, und erzielte so mit einem enormen Hebel außerordentliche Gewinne. Für Buffett stellt der Float einen zinslosen Kredit dar.

Neben Versicherungen hat Buffett auch eine Reihe von Banken im Portfolio, so dass sich der Anteil des Sektors "Financial Services" in seinem Portfolio auf mehr als 45 Prozent auftürmt. An zweiter Stelle folgt bereit der Technologiesektor, der vor allem durch Apple geprägt ist. Buffetts größte Einzelposition im Wert von 39,3 Milliarden Dollar macht immerhin 21,5 Prozent seines Depots aus.

Defensive Konsumwerte folgen mit 18,5 Prozent Anteil, gefolgt von Industriewerte mit knapp 5 Prozent.

Aktie im Fokus: Red Hat

Buffett hat stets einen großen Bogen um Technologiewerte gemacht, weil er sie nicht verstand, wie er immer betonte. Vor einiger Zeit bekannte er allerdings, dass es ein großer Fehler gewesen sei, nicht frühzeitig bei Amazon und Alphabet/Google eingestiegen zu sein. Er hätte schlicht deren Potenzial nicht erkannt.

Bevor dann Apple auf Buffetts Radar auftauchte, hatte er sich zum großen Erstaunen aller an IBM herangewagt und damit sein erstes Technologieinvestment getätigt. Und diese Position über einen längeren Zeitraum zu einer der größten in seinem Portfolio ausgebaut. Er hat auf den starken Burggraben des Unternehmens gesetzt, da es eine Vielzahl der Großunternehmen von der Fortune 500-Liste zu seinen Kunden zählte und diese sich nur unter großem Aufwand von IBM hätten lösen können. Nach etwas mehr als fünf Jahren strich Buffett bei IBM wieder die Segel. IBM hatte über die Zeit eine beispiellose Serie von Umsatzrückgängen und Gewinnenttäuschungen präsentiert und Buffett musste erkennen, dass IBMs Burggraben nicht so mächtig war, wie er angenommen hatte. Denn die großen Kunden von IBM blieben nicht die großen Player des Wirtschaftslebens, sondern wurden von zahlreichen Konkurrenten überflügelt und IBM gewann auch kaum neue Kunden in den stark zulegenden Wirtschaftssektoren Software, Telekommunikation, Biotechnologie und Internet.

Dann gab es im dritten Quartal ein kurzes Gastspiel von Oracle, dem Datenbankspezialisten. Was hinter diesem Engagement für eine Idee steckte, werden wir wohl nicht mehr erfahren, denn Buffett hat nach nur wenigen Wochen wieder den Stecker gezogen und seine Milliardenposition komplett veräußert.

Und jetzt ausgerechnet Red Hat?

Quasi im direkten Gegenzug kaufte er sich bei Red Hat ein, einem US-amerikanischen Softwarehersteller. Red Hat ist tätig in der Entwicklung, Einführung und Management von Linux- und Open-Source-Lösungen für Netzwerk-Infrastrukturen. Das Produktangebot reicht von eingebetteten Systemen bis zu Webservern und umfasst zusätzliche Support-, Trainings- und Managementangeboten. Und selbstverständlich läuft das alles über die Cloud.

Bekannt geworden ist das 1993 gegründete Unternehmen durch und mit Linux. Vor 20 Jahren gab es eigentlich nur ein Computerbetriebssystem, nämlich Windows. Apple spielte damals keine Rolle mehr und hangelte sich an der Pleite entlang, während IBM komplett den Anschluss verloren hatte. Aus der Open Source-Community kam dann ein alternatives Betriebssystem auf, Linux. Das war zwar kostenlos herunterzuladen und zu nutzen, aber die Installation bekamen fast nur Profis hin. Profis wie eben Red Hat, die die Installation und den Support von Linux übernahmen und damit groß wurden. Und an der Börse gefeiert wurden – bis beim Platzen der Internetblase plötzlich Gewinne gefragt waren und nicht mehr nur Umsatzwachstum. Auch Red Hat erfand sich neu und fokussiert sich seit etwa15 Jahren ausschließlich auf Geschäftskunden. Das für Privatkunden bestimmte Produkt "Red Hat Linux" wurde in das Open-Source-Projekt Fedora ausgegliedert, woran Red Hat heute noch beteiligt ist.

Bis hierhin ist völlig unklar, was Warren Buffett nun ausgerechnet an einem Open-Source-Unternehmen interessiert, denn deren Geschäftsmodell dürfte ihm kaum besonders nahe sein und zu seinem "Circle of Competence" gehören. Aber da gibt es noch einen weiteren Aspekt bei Red Hat und der dürfte der ausschlaggebende sein.

Übernahme durch IBM

Denn vor gut einem halben Jahr hat IBM angekündigt, Red Hat zu übernehmen. Red Hat wird im Anschluss von der Börse genommen und die Altaktionäre werden in Bar abgefunden. IBM will durch die Übernahme sein immer stärker zurückfallendes Cloudgeschäft aufwerten und wieder zu einem ernsthaften Herausforderer von Amazon (AWS), Microsoft (Azure) und Alphabet werden. Nachdem Microsoft kürzlich die Open-Source-Plattform GitHub übernommen hatte, will IBM dem Rivalen das Feld nicht kampflos überlassen. IBM nimmt dafür sehr viel Geld in die Hand und bietet stolze 190 Dollar je Red Hat-Aktie.

Der Kauf wird von allerlei Skepsis begleitet, denn bei IBM und Red Hat prallen zwei völlig unterschiedliche Unternehmenskulturen aufeinander. Und im vierten Quartal führte diese große Skepsis am Markt dazu, dass der Kurs der Red Hat-Aktie längerer Zeit deutlich unter dem Übernahmepreis von 190 Dollar notierte. Zeitweise war die Red Hat-Aktie zu nur 170 Dollar zu erwerben.

Und genau das hat Buffett getan. Er setzt bei Red Hat erneut auf eine seiner beliebten Arbitrage-Spekulationen. Im engeren Sinn bezeichnet Arbitrage das Ausnutzen von Preisdifferenzen an unterschiedlichen Handelsplätzen. Wenn also zur gleichen Zeit eine Aktie in London 100 Dollar kosten, während man sie in New York für 101 Dollar verkaufen kann. In diesem Fall geht es um das Ausnutzen einer relativ sicheren Situation, nämlich einer Übernahme mit einem festgelegten Preis zu einem Zeitpunkt in absehbarer Zukunft, wobei man die Aktie aktuell mit einem deutlichen Abschlag auf den Übernahmepreis kaufen kann. Buffett wettet also darauf, dass die Übernahme erfolgreich abgeschlossen wird und er für die Aktien, für die er wenige Monate zuvor 170 Dollar bezahlt hat, dann die vereinbarten 190 Dollar erhält.

Dass er dieses Spiel beherrscht, hat er zuletzt bei Monsanto bewiesen. Im Zuge der Übernahme durch den Bayer-Konzern waren die Monsanto-Aktien auch monatelang deutlich unter dem vereinbarten Übernahmepreis gehandelt worden und als die Übernahme perfekt war, tauschte Buffett seine günstig erworbenen Monsanto-Aktien gegen Bargeld. Und fuhr nach wenigen Monaten eine zweistellige Rendite ein.

Und genau dieses Szenario ist es, das Buffett in die Aktie von Red Hat getrieben hat. Deren Geschäftsmodell interessiert ihn also allenfalls am Rande, denn er hat nicht vor, hier langfristig engagiert zu sein. Er setzt auf den schnellen, relativ sicheren Gewinn. Sein Risiko ist, dass die Übernahme doch noch scheitert und er dann Aktien im Portfolio hat, die er eigentlich gar nicht haben wollte. Deshalb sucht sich Buffett seine Arbitrage-Spekulationsobjekte auch sehr sorgfältig aus und kauft sich nur dort ein, wo er eine Barabfindung erhält und wo die Gefahr des Scheiterns der Übernahme auf der Zielgeraden ziemlich gering ist. Wie bei der Red Hat-Übernahme durch IBM…

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street.

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

& Profi-Tools von

& Profi-Tools von