Der klassische Konflikt zwischen Value und Groth, also bei der Auswahl zwischen unterbewerteten Buchwert-Schnäppchen oder Wachstumsaktien, beschäftigt Frank Sands nicht. Er hält es hier wie Warren Buffett, der bereits vor vielen Jahren meinte, er sähe diesen Zwiespalt auch nicht mehr. Obwohl er zwischen beiden Ansätzen in seinen jungen Jahren auch eine strikte Trennung gesehen habe, sei er inzwischen längst der Auffassung, Wachstum sei ein Bestandteil des Value-Ansatzes und daher liege hier kein grundsätzlicher Konflikt vor, sondern man müsse jeweils den Einzelfall betrachten: ein Wachstumsunternehmen, das keinen nachhaltigen Wert schafft, ist k ein gutes Investment. Ein Value-Unternehmen ohne Wachstum reduziert das Anlagespektrum auf die berühmten Zigarrenstummel nach Benjamin Graham. Buffett hingegen bevorzugt Unternehmen mit solidem Wachstum zu einem attraktiven Preis.

Dabei waren Wachstumsunternehmen eine Zeit lang verpönt, denn vor dem Platzen der Internetblase im Jahr 2000 war ja die "New Economy" ausgerufen worden, in deren Folge die Aktienkurs von allem was nach Internet oder Telekommunikation klang, in schwindelerregende Höhen schoss. Grundgedanke der New Economy war, dass die Transformation unseres Lebens hin zu modernen Kommunikationsmitteln die Grundsätze der Wirtschaft, die wir spätestens seit Adam Smith verstanden haben, aus den Angeln heben würde. Nicht neu, gleiches hat man auch von den Eisenbahnen gedacht, das mal so am Rande.

"Wenn man mit jedem ausgegebenen Dollar nur 90 Cents erwirtschaftet, ist Wachstum keine Lösung".

(Jeck Welch)

Die New Economy agierte nach dem Motto: "Umsatz ist der neue Gewinn" und das funktionierte genau so lange, bis die Verluste anhäufenden Wachstumsunternehmen am Kapitalmarkt kein frisches Geld mehr bekamen. "Cash-Burn-Rate" wurde dann auf einmal zum Börsenwort des Jahres. Dabei ist es ganz einfach, denn die Grundmechanismen der Ökonomie gelten in jedem Markt. Werden sie ignoriert, bilden sich Blasen und die platzen irgendwann.

"Für augenblicklichen Gewinn verkaufe ich die Zukunft nicht."

(Werner von Siemens)

Siemens und Welch sind zwei Unternehmenspatriarchen, die als Chefs von Industriegiganten kaum verdächtig sind, sich von der New Economy haben anstecken lassen. Nicht nur, weil sie deutlich vor dieser Zeit aktiv waren. Und ihre beiden Aussagen widersprechen sich auch nicht; sie sind eher als Leitplanken derselben Straße zu verstehen. Wachstum um jeden Preis, führt zur Katastrophe; es muss auch profitabel sein. Für überschaubare Zeiträume kann man Gewinn für Wachstum opfern, wenn man z.B. einen neuen Markt erobern will. Aber eben nur vorübergehend; am Ende muss wieder die Gewinnerzielung stehen. Nur so funktioniert das Wirtschaftsleben.

Dieses Verständnis ist auch die Grundlage der Investmentphilosophie von Frank Sands. Er ist auf der Suche nach dominierenden Wachstumsunternehmen und geht nach einem strikten Katalog mir sechs Kriterien vor:

1. nachhaltiges überdurchschnittliches Gewinnwachstum

2. Marktführerschaft in ihrer jeweiligen Branche

3. Burggraben; also bedeutende Wettbewerbsvorteile sowie ein einzigartiges Geschäftsmodell

4. eine klare Philosophie sowie ein wertschöpfenden Fokus

5. Finanzstärke

6. angemessene Bewertung im Hinblick auf Markt- und Geschäftsaussichten

Seine Käufe und Verkäufe

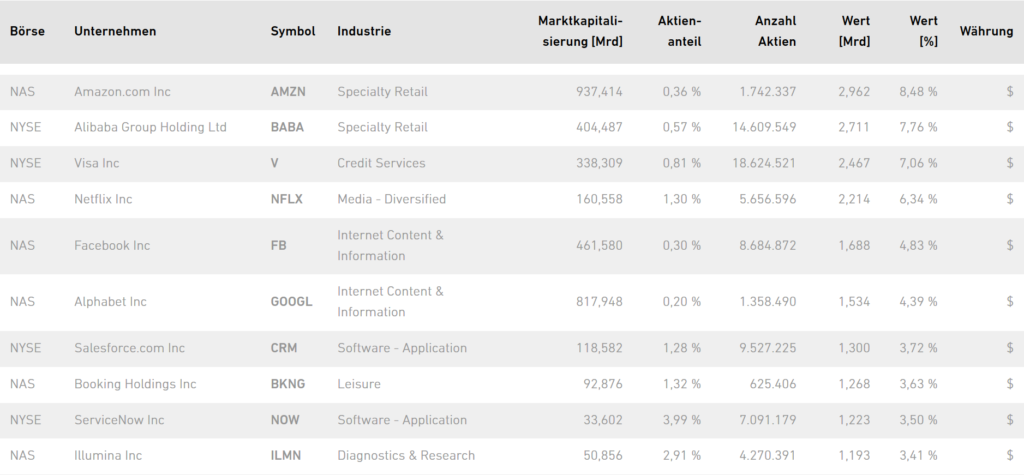

Bei den Veränderungen im zweiten Quartal blieb Sands seiner Linie treu und hat unter dem Strich sein Portfolio weiter abgebaut und somit Gewinne realisiert. Wir befinden uns in der letzten Phase eines Bullenmarktes und in dem laufen die Technologiewerte am besten. So war es auch in den ersten beiden Quartalen, in denen er seine starke Performance vor allem der hohen Gewichtung der FANG-Aktien verdankte. Hier hatte er frühzeitig auf die richtigen Pferde gesetzt. Bei Facebook stellte er Aktien für 430 Millionen Dollar glatt, bei Biogen für 350 Millionen und bei Booking Holdings für 345 Millionen.

Im Gegenzug hat er für 140 Millionen Dollar zugekauft bei Biotechwert Incyte Corp. und für rund 100 Millionen beim chinesischen Internetgiganten Alibaba, die per 30. Juni mit einem damaligen Gesamtwert von 2,8 Milliarden Dollar zu seiner zweitgrößten Position aufgestiegen ist. Inwieweit die angespannte Lage am chinesischen Aktienmarkt sich auf Sands Position im dritten Quartal ausgewirkt hat, wird einer der spannenden Fragen der nächsten Wochen sein.

Bei Alphabet, seiner momentan sechstgrößten Position, gab es keine Veränderungen, während Sands bei seiner Nummer 1 geringfügig abgebaut hat. Und hierbei dreht es sich um Amazon, die gestern Abend überragende Gewinnergebnisse für das dritte Quartal präsentiert haben, für einen vermeintlich zu schwachen Umsatzanstieg und einen als verhalten eingestuften Ausblick auf das Weihnachtsquartal mächtig abgestraft werden. Und das wollen wir uns mal genauer ansehen…

Aktie im Fokus: Amazon

Nach Apple ist Amazon erst das zweite Unternehmen, das eine Marktkapitalisierung von über einer Billion Dollar aufweist. Naja, aufwies, denn dank der Korrektur des Technologiesektors und des heutigen Einbruchs aufgrund der Zahlen liegt die Marktkapitalisierung eher wieder um die 850 Milliarden.Amazon hat sich in den letzten 20 Jahren von Internetbuchhändler zum führenden Internethandelskonzern der westlichen Hemisphäre entwickelt. Und heute gibt es kaum eine Branche, die nicht vor dem Markteintritt von Amazon zittert. Denn das Motto von Jeff Bezos, dem Gründer und Chef von Amazon, und auch dem inzwischen reichsten Menschen der Welt, lautet: "Deine Marge ist meine Chance".

Längst verkauft Amazon nicht mehr nur Bücher über das Internet, sondern fast jede denkbare Ware. Sein Prime-Angebot war ursprünglich eine Flatrate für die Versandkosten und wurde sukzessive zu weitaus mehr ausgebaut, denn prime-Mitglieder bekommen kostenlosen Zugang zu TV-Streaming, Musik und vielen weiteren Angeboten. Hier investiert Amazon immer mehr Geld, weil man erkannt hat, dass Prime-Kunden bei Amazon etwa dreimal so viel Geld ausgeben wie "normale" Kunden.

Aber man auch den stationären Lebensmittelanbieter Whole Foods übernommen und baut seine Angebotspalette immer weiter aus. Dabei geht Amazon beim Eintritt in neue Märkte oder Geschäftsfelder üblicherweise so vor, dass man sich einen Kooperationspartner sucht. Später überlegt man bisweilen, ob man die Leistung auch selbst anbieten kann, weil man es entweder billiger oder besser kann. Amazon-Partner zu sein bedeutet, sich stets am Maximum des Leistbaren bewegen zu müssen, weil man ansonsten schnell von Amazon ersetzt wird.

"Deine Marge ist meine Chance."

(Jeff Bezos)

Ein konkretes Beispiel hierfür ist die Logistik. In den USA haben sich viele Fluggesellschaften zusammengeschlossen und so gibt es im Wesentlichen nur noch vier große Anbieter. Die verdienen an Privatkunden gutes Geld, während sie bei der Fracht kaum Marge machen. Das führte zu immer mehr Ausfällen, Fehlzustellungen und Verzögerungen von Amazon-Lieferungen, so dass Amazon vor einigen Jahren hier einen Flaschenhals für seine Expansionspläne erkannte. Und man reagierte: man schaute sich im Markt um und requirierte Partner. Und wurde von den Fluggesellschaften ausgelacht, denn der Aufbau einer eigenen Fluggesellschaft ist ja ein Megaunterfangen und mit enormen Kosten verbunden. Heute, nur drei Jahre später, betreibt Amazon eine Flotte von 40 Frachtflugzeugen und ist damit die Nummer 5 der Branche. In der niemand mehr lacht. Denn jedem ist klar, dass Amazon hier augenscheinlich sein eigenes Problem löst, aber vermutlich bald anfängt, diese Dienstleistung auch anderen anzubieten. Und wer Frachtflug kann, kann auch Passagierflug, zumal niemand seine Kunden, ihre Vorlieben und Wünsche besser kennt als Amazon. Und im Passagierflug stecken die dicken Margen, also Amazons Chance. Den eigenen Plänen zufolge will man übrigens in wenigen Jahren FedEx überholen, den heute mit großem Abstand größten Frachtflieger der Welt.

Dass Amazon hier Ernst machen kann und wohl auch wird, ist absehbar. So ging es auch mit seinem Cloudservice. Gestartet als das interne Angebot für die Internetseite des Handelsunternehmens wurde schnell auch externen Unternehmen diese IT-Infrastruktur zur Verfügung gestellt. Die Sparte, die seit einigen Jahren AWS heißt, ist mit großem Abstand Marktführer – weit vor Microsoft und seinem Business namens Azure und Google und IBM – und wächst weiterhin rasant. Und ist der größte Ergebnislieferant des Amazon-Konzerns.

Die Zahlen zum dritten Quartal

Wenn nun alles so rosig ist, wieso reagiert die Börse dann heute so verschnupft auf die Zahlen und den Ausblick? Tja, schauen wir mal auf die Zahlen.

Im dritten Quartal setzte Amazon 56,6 Milliarden Dollar um und damit 29 Prozent mehr als vor einem Jahr. Der Gewinn schnellte im Jahresvergleich von 256 Millionen auf 2,9 Milliarden Dollar in die Höhe und übertraf damit die Analystenschätzung bei Weitem. Damit konnte Amazon, wie schon vor 3 Monaten, ein neues Rekordquartal vorweisen. Insbesondere die Sparte AWS legte weiter stark zu und steigerte die Einnahmen um 46 Prozent auf 6,7 Milliarden Dollar. Der Gewinn der Sparte katapultierte sich auf 2,1 Milliarden Dollar und steht damit für 56 Prozent der Gewinne von Amazon. Und das, obwohl AWS erneut eine deutliche Preissenkung durchgeführt hat, um seine Marktführerschaft zu behaupten. Microsofts Azure-Sparte war immerhin um 76 Prozent gewachsen. Andererseits konnte Amazon seine operative Marge bei AWS auf 31 Prozent ausbauen und damit auf eine neue Rekordhöhe.

Bei den Kosten musste Amazon eine Steigerung um 22 Prozent bekannt geben. Das liegt zum einen an den hohen Investitionen in neue Geschäftsfelder, zum anderen aber auch am starken Personalaufbau. Darüber hinaus hatte Amazon kürzlich öffentlichkeitswirksam verkündet, den Mindestlohn deutlich auf 15 Dollar je Stunde anzuheben. Das klingt nach einer schlechten Idee aus Sicht des Unternehmens, ist aber schlichtweg genial! Denn die Konjunktur in den USA brummt und die Unternehmen finden keine Mitarbeiter mehr. Amazon hat auf Schlag seinen Angestellten und Arbeitern die Löhne deutlich erhöht, während man anderweitige Vergünstigungen und Boni gestrichen hat. Dennoch ist die Außenwirkung enorm. Und während Amazon sich das leisten kann, hat die Konkurrenz ein Problem. Denn Walmart und viele andere bezahlen einen erheblich geringeren Mindestlohn. Amazon kann nun also nicht nur die eigenen Mitarbeiter besser binden, sondern sich auch auf einen regen Zustrom von direkten Wettbewerbern freuen. Den höheren Kosten werden somit schon bald höhere Umsätze und damit höhere Gewinne folgen…

Der Ausblick

Hier zeigen sich die Anleger echt vergrätzt, denn Amazon plant für das so bedeutende Weihnachtsquartal lediglich mit Umsatzsteigerungen zwischen 10 und 20 Prozent. Jedes andere Unternehmen würde hierfür abgefeiert bis Ostwestfalenlippe, aber nicht Amazon. Hier liegen die Erwartungen viel höher. Und schaut man auf die 38 Prozent Wachstum, die man 2017 im Schlussquartal hinlegen konnte, kann man nur enttäuscht sein. Es sei denn… man erinnert sich, dass vor einem Jahr erstmal die Zahlen von Whole Foods bei Amazon konsolidiert wurden und der zusätzliche Milliardenumsatz natürlich seine positiven Spuren hinterlassen hat. Dass diese Steigerungsrate ohne einen entsprechenden weiteren Milliardenzukauf nicht erneut abgeliefert werden kann, sollte auf der Hand liegen. Zur Erinnerung: im vierten Quartal 2016 hatte Amazon noch knapp 44 Milliarden Umsatz gemacht und peil nun zwischen 68,5 und 72,5 Milliarden Dollar an. Und anders als in den Vorjahren werden diese gigantischen Steigerungsraten mit ausbleibendem Profit erkauft, sondern Amazon ist seit vielen Quartalen profitabel.

Daran ändert sich auch nichts im vierten Quartal, wo Amazon mit einem operativen Ergebnis zwischen 2,1 und 3,6 Milliarden Dollar rechnet. Und hier liegt wohl der Hund begraben, denn die Analystenschätzungen gingen bisher von rund 3,86 Milliarden aus.

Ist der Kurssturz heute also berechtigt? Tja, das kommt drauf an, wie man die Lage einschätzt. Amazon ist hoch bewertet, aber wächst eben auch rasant. Das Unternehmen investiert in viele neue Märkte und Geschäftsfelder und die Investitionen drücken auch immer wieder kurzfristig die Gewinne – um sie künftig zu erhöhen. Vielleicht erinnern sich die Aktionäre schon in den nächsten Tagen wieder an die weisen Worte von Werner von Siemens: "Für augenblicklichen Gewinn verkaufe ich die Zukunft nicht". Genau nach dieser Maxime hat Jeff Bezos immer agiert, seit er Amazon gegründet hat. Er ist heute der reichste Mensch der Welt. Ich bin mir sicher, dass ihn ein einzelnes Quartalsergebnis nicht die Bohne interessiert und dass er sich um etwas mehr oder weniger Gewinn im Schlussquartal keine Gedanken macht. Er macht sein Ding und Anleger konnten in den letzten 25 Jahren mit ihm reich werden. Aus meiner Sicht spricht alles dafür, dass dies auch in Zukunft weiterhin so ein wird. Und auch deshalb hat Frank Sands Amazon mit 9 Prozent am höchsten in seinem Depot gewichtet. Unter seinen 67 Positionen…

Die 10 größten Depotpositionen von Frank Sands

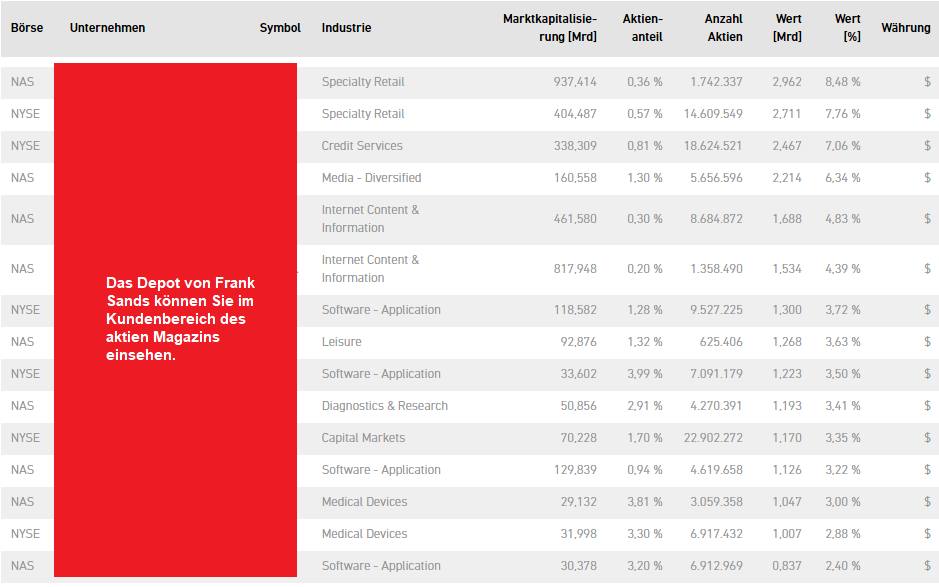

Tipp: Die Guru-Investing-Rubrik im Kundenbereich vom aktien Magazin

Im Kundenbereich des aktien Magazins haben wir die Depots und Trades der erfolgreichsten Wall Street Größen zusammengetragen. 3 Mal in der Woche kommentieren wir neue Trades der Gurus oder besprechen auffällige Aktivitäten und Kaufsignale rund um die Guru-Aktien. Unsere Redakteure verfolgen die Trades von Star-Investoren wie Warren Buffett, Tom Russo, Daniel Loeb, David Tepper, David Einhorn, Carl Icahn oder Seth Klarman - um nur einige Namen zu nennen.

-> aktien Investment-Package abonnieren, um Zugriff auf die Guru-Sektion zu bekommen.

& Profi-Tools von

& Profi-Tools von