Der am 21. Mai 1957 in New York als Sohn eines jüdischen Hochschulprofessors und einer Englischlehrerin geborene Seth Andrew Klarman gründete direkt im Anschluss an sein Wirtschaftsstudium an der Cornell Universität und den Masterabschluss in Ökonomie der Edel-Uni Haward 1982 in Boston den Hedge Fonds "The Baupost Group". Dabei war er allerdings nicht der Initiator, sondern trat erst später der Gruppe der Gründer bei, so dass er bei der Namensgebung nicht mehr berücksichtigt wurde. Denn der Name Baupost setzt sich aus den Familiennamen der Gründungsmitglieder Jordan Baruch, Isaac Auerbach, William Poorvu und Howard Stevenson zusammen. Völlig uneitel war dies Klarman egal – er war als Verwalter des Fondsvermögens vorgesehen und genau das wollte er. Aus dem ursprünglichen Startkapital von 27 Millionen Dollar brachte es Klarman als CEO und Portfoliomanager bis heute auf ein Anlagevolumen von mehr als 30 Milliarden Dollar. Über die Jahre konnte er dabei eine durchschnittliche Rendite von 19 Prozent erzielen.

Investmentstil

Seth Klarman wird öfter als "Warren Buffett seiner Generation" bezeichnet oder auch als "Orakel von Boston" in Anspielung auf Buffetts Spitznamen "Orakel von Omaha". Doch sein Investmentstil orientiert sich stärker an Benjamin Graham, von dessen Lehren sich Warren Buffett mit der Zeit fortentwickelt hat hin zu Quality Investing. Klarman setzt dagegen zuvorderst auf das Konzept der Sicherheitsmarge, also darauf, Unternehmen mit erheblichem Abschlag auf ihren intrinsischen Wert zu kaufen. Für ihn liegt der Gewinn ganz klar im Einkauf, wobei er vermeintlich große Risiken einzugehen bereit ist."Risiko ist kein absoluter Bestandteil eines Investments; es ist immer relativ zum bezahlten Preis zu bewerten. Unsicherheit ist nicht gleichbedeutend mit Risiko. Wenn große Unsicherheit - wie im Herbst 2008 - die Wertpapierpreise auf ein besonders niedriges Niveau drückt werden sie oft weniger risikoreich."

(Seth Klarman)

Doch er setzt als Value Investor auf den konträren Ansatz und kauft die Aktien, die gerade niemand haben will und er verkauft die Werte wieder, wenn sie vom Markt entdeckt werden. Dabei bekennt er, dass er stets zu früh verkauft: sobald sich der Aktienkurs dem intrinsischen Wert annähert, stößt Klarman die Aktien ab. Denn er ist der Meinung, Aktien würden nur selten über ihrem intrinsischen Wert notieren. Ob man dieser Ansicht folgen will, muss jeder für sich selbst entscheiden. Tatsache ist jedenfalls, dass Klarman eine klar definierte Exit-Strategie verfolgt.

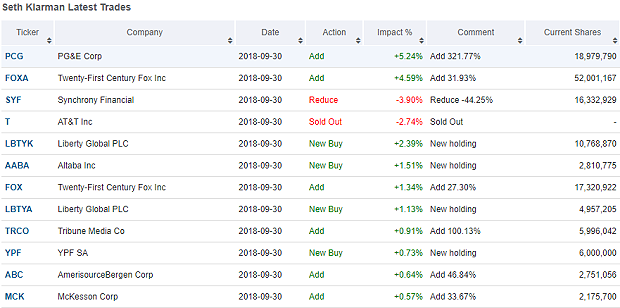

Seine Käufe und Verkäufe (Top 10)

Schon auf den ersten Blick kann man ein typisches Muster erkennen: die Börsenkurse taumeln und Seth Klarman geht auf Einkaufstour. Allerdings kauft er nicht einfach "den breiten Markt", sondern geht sehr selektiv vor und insbesondere in aus seiner Sicht aussichtsreichen Branchen.

Im letzten Portfoliocheck hatte ich seine Position von AT&T genauer in Augenschein genommen, denn Klarman hatte sie als Tausch für sein großes Time Warner-Aktienpaket erhalten. Seine seit einiger Zeit bestehende Vorliebe zu Medienwerten hält weiter an, doch hinsichtlich des Telekomgiganten AT&T hat Klarman seine Antwort im dritten Quartal gegeben - und seine Position komplett verkauft.

Bei den Medienwerten Liberty Global ist er mit rund 4,5 Prozent neu eingestiegen, bei Tribune Media hat er seine Position verdoppelt und seine mit Abstand größte Position Twenty-First-Century Fox hat er um ein Drittel weiter aufgestockt.

Beim Pharmagroßhändler McKessen baute Klarman im dritten Quartal seinen Bestand um ein Drittel aus, beim Pharmadistributor AmerisourceBergen sogar um annähernd 50 Prozent.

Deutlich reduziert hat Klarman bei Synchrony Financial, an der Warren Buffett einen größeren Anteil im Wert von fast 700 Millionen Dollar hält. Hier zeigt sich ein großer Unterschied zwischen den Investmentstilen beider Value-Investoren: während Buffett sehr stark auf den US-Finanzsektor setzt und sich dabei langfristig in die Unternehmen einkauft, nimmt Klarman seine Gewinne mit, wenn die Aktien sich ihrem fairen Wert annähern.

Mehr als vervierfacht hat Seth Klarman seinen Anteil am taumelnden kalifornischen Energieversorger PG&E, so dass dies nun seine fünftgrößte Position im Depot ist.

Sein Portfolio (Top 10)

Der Blick auf Seth Klarmans Portfolio zum Ende des dritten Quartals verheißt zunächst nichts Spektakuläres. Die annähernde Halbierung bei Synchrony Financial sticht als einzige "rote" Veränderung ins Auge. Allerdings dürfen wir den Ausverkauf bei AT&T nicht vergessen, seine zuvor elftgrößte Depotposition mit immerhin einem Anteil von 2,74 Prozent zum Ende des zweiten Quartals.

Das weitere Aufstocken bei seiner größten Position Twenty-First-Century Fox führte dazu, dass sein Depot zum Ende des dritten Quartals nun mit gut 25 Prozent bzw. 2,2 Milliarden Dollar in diesem einen Wert steckt (verteilt über die beiden Aktiengattungen FOX und FOXA). Eine solche fokussierte Gewichtung hat Warren Buffett in seinem Depot Apple zugebilligt und beide scheinen sehr sicher zu sein, dass sie mit ihren Investments hier absolut richtig liegen. Bei einem derart hohen Depotanteil sollten sie das besser auch…

Im Energiebereich hat Klarman nicht weiter zugekauft, obwohl sich hier die Aktienkurse im letzten Quartal ja wenig erfreulich entwickelt haben – der Ölpreis allerdings auch nicht und Klarman scheint hier momentan keine zusätzliche Chance zu wittern.

Ganz anders beim Energieversorger PG&E, wo er in den Absturz der Aktie hinein seinen Anteilsbestand massiv ausgebaut hat. Und das ist bemerkenswert, denn über PG&E schwebt momentan das Damoklesschwert einer drohenden Insolvenz, da PG&E inzwischen zum Hauptverantwortlichen für die Feuerkatastrophe in Kalifornien avanciert und sich mit Milliarden-Klagen und enormen Schadensersatzforderungen konfrontiert sieht. Doch Klarman sieht auf dem aktuell ausgebombten Kursniveau wohl ein attraktives Chance-Risiko-Verhältnis, während die Börse vor allem auf die klar ins Auge stechenden Risiken blickt. Also schauen auch wir uns die Sache mal genauer an…

Aktie im Fokus: PG&E

Pacific Gas and Electric (PG&E) ist ein US-amerikanischer Energieversorger mit Firmensitz im kalifornischen San Francisco. Das 1905 gegründete Unternehmen ist Mitglied im Aktienindex S&P 500 und im Dow Jones Utility Average Index. PG&E versorgt überwiegend den Norden Kaliforniens mit Erdgas und Elektrizität. Es ist Kaliforniens größtes Versorgungsunternehmen, das mehr als 22.000 Menschen beschäftigt und mehr als 16 Millionen Kunden mit Energie versorgt, überwiegend Strom und Gas.Traurige Berühmtheit erlangte PG&E weltweit durch einen Oscar-prämierten Spielfilm: die von Julia Roberts gespielte Rechtsanwaltsgehilfin Erin Brockovich fand in hartnäckigen Nachforschungen heraus, dass in den 1960er bis 1980er Jahren die Gesundheit der Bewohner von Hinkley (Kalifornien) durch giftiges Chrom (VI) im Grundwasser massiv geschädigt wurde. Das Chrom (VI) wurde von einer nahegelegenen Einrichtung des Unternehmens in das Grundwasser abgeleitet. 1996 wurde PG&E aufgrund der Nachforschungen von Erin Brockovich und Rechtsanwalt Ed Masry zur Zahlung der bis dahin größten Schadensersatzsumme in der Geschichte der Vereinigten Staaten verurteilt, nämlich 333 Millionen Dollar. Von dieser Summe erhielt die Anwaltskanzlei Masry & Vititoe 40 %, der Rest wurde unter den mehr als 600 damaligen Bewohnern von Hinkley aufgeteilt.

PG&E ging damals nicht Pleite und konnte die nötigen Beträge auftreiben. 20 Jahre später steht man erneut mit dem Rücken zur Wand und dieses Mal sieht die Lage noch dramatischer aus. Im letzten Jahr wüteten in Kalifornien enorme Waldbrände und PG&E wird für einige hiervon verantwortlich gemacht. In den USA ist das Stromnetz hoffnungslos veraltet und man setzt auf die vermeintlich kostengünstigen Überlandleitungen. Bei Stürmen kommt es des Öfteren zum Umknicken von Holzmasten und Abreißen von Stromleitungen. Der dadurch ausgelöste Funkenflug scheint ursächlich für viele der Feuer zu sein und das kalifornische Amt für Forstwesen und Brandschutz beschuldigt PG&E, im vergangenen Jahr 16 Großfeuer ausgelöst zu haben. Der Energieversorger steht deshalb bereits in 200 Fällen vor Gericht. Insgesamt geht es um rund 16 Milliarden Dollar, die Versicherer für die Schäden aufbringen müssen. PG&E wird hiervon wohl rund 1,8 Milliarden zu tragen haben…

Doch es kommt noch schlimmer, denn auch 2018 wurde zum Alptraum. Die Feuer in diesem Jahr waren noch verheerender als die des vergangenen Jahres. Nicht nur, weil viele Villen von Hollywoodstars medienwirksam abbrannten, sondern es kamen auch mehr als 60 Menschen in den Flammen zu Tode. Sollte festgestellt werden, dass die Ursache für die Feuer defekte Stromleitungen oder andere fehlerhafte Anlagen des Stromversorgers waren, müsste das Unternehmen nach kalifornischem Recht für alle Schäden haften, unabhängig davon, ob es fahrlässig gehandelt hat oder nicht. Und es sollen Mitarbeiter von PG&E am Tag vor Ausbruch des diesjährigen Feuers per Email über "Probleme mit Funken" kommuniziert haben – die Anwälte stürzen sich natürlich hierauf und für PG&E zieht sich die Schlinge dramatisch zu.

Allerdings hat kürzlich der Präsident der California Public Utilities Commission gesagt, dass es wahrscheinlich keine gute Idee wäre, das größte Versorgungsunternehmen des Staates Konkurs gehen zu lassen. Und angesichts der vielen Kunden und Mitarbeiter, die hiervon betroffen wären, scheint es auch kaum vorstellbar, dass der Staat dies geschehen lässt. Andererseits wird das vor Gericht nicht wirklich zählen, da geht es um die Schuldfrage, um Bestrafung und um Schadensersatz.

Die Lage ist also dramatisch und PG&E scheint aus den Fehlern des Vorjahrs (noch) nicht gelernt zu haben - oder aber die Fehler nicht abstellen zu können. Dann könnte sich dieses Problem zu einem Fass ohne Boden auswachsen.

Die Anleger jedenfalls ziehen sich in Panik aus der Aktie zurück. Doch Seth Klarman kauft massiv Aktien. Er folgt seiner Maxime, dass die aktuelle Unsicherheit den Preis weit untern den fairen Wert gedrückt hat und setzt darauf, dass PG&E die Krise überstehen und sich dann der Aktienkurs wieder deutlich erholen wird.

"Die meisten Anleger glauben, Qualität und nicht etwa der Preis sei der Maßstab dafür, ob eine Geldanlage riskant ist. Doch qualitativ hochwertige Aktiva können riskant und Vermögenswerte niedriger Qualität können sicher sein. Es ist alleine eine Frage des Preises, den man für sie bezahlt hat." (Howard Marks)

Eine gewagte Wette, könnte man meinen. Doch geht man gut zehn Jahre zurück, gab es mit BP und der Deepwater Horizon-Katastrophe ein ähnliches Szenario. Ungehindert strömten Millionen Barrel Öl in den Golf von Mexiko und die Schäden wuchsen in die Milliarden. BP-Aktien fielen ins Bodenlose, weil Anleger eine Pleite fürchteten. Doch es kam anders. Denn BP verkaufte Assets, bildete Rückstellungen und hielt sich mit jahrelangen Prozessen über Wasser. Denn diese brachten dem Unternehmen Zeit. Zeit, in denen sein enormer Cashflow dazu genutzt wurde, um die Milliarden für Strafen und Schadensersatzforderungen zusammenzukratzen. Und es gelang. Anleger, die auf dem Krisenhochpunkt die Aktie zu Ausverkaufspreisen einsammelten, fuhren satte Gewinne ein.

Und genau darauf setzt auch Seth Klarman mit seinem PG&E-Investment. Darauf, dass das Unternehmen seinen Verpflichtungen nachkommen kann und dass es im Anschluss wieder zu alter Stärke zurückfindet. Denn es ist der größte Energieversorger Kaliforniens mit 16 Millionen Kunden. Im Herbst 2017 stand der Aktienkurs bei 70 Dollar, aktuell notiert er bei 25 Dollar – nachdem er sich bereits von 20 Dollar wieder etwas erholt hat. Eine gewagte Wette, aber eine, die sich auch auszahlen kann. 25 Dollar bewertet Klarman jedenfalls als aussichtsreiches Chance-Risiko-Verhältnis. Wir werden sehen, ob er auch dieses Mal wieder Recht behält.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street.

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

& Profi-Tools von

& Profi-Tools von