Buffett wiederum hatte zu dieser Zeit seine ursprünglichen Investment-Partnerships aufgelöst und wollte sich vollständig auf Berkshire Hathaway konzentrieren. Seinen Partner schrieb er auf die Frage, wo diese nun ihr Geld investieren sollten: bei Berkshire Hathaway. Oder sie sollten es Bill Ruane anvertrauen. Was für ein Ritterschlag!

Doch es geht ja heute um Tom Russo und ich muss nun irgendwie die Kurve kriegen… Doch das ist gar nicht so schwer, denn Tom Russo verdiente sich seine Sporen als Analyst bei Ruane, Cunniff and Goldfarb, wie das Unternehmen inzwischen hieß. 1989 stieg Russo bei der erst fünf Jahre zuvor gegründeten Investmentfirma Gardner Russo & Gardner ein und führt seitdem die Geschäfte. Und das sehr erfolgreich.

Denn Russo kann auf eine durchschnittliche Jahresrendite von 15,2 Prozent verweisen, die er in den letzten 32 Jahren für seine Investoren erzielt hat. Und dabei tut er gar nicht viel – er verfolgt vielmehr die Handlungsempfehlung von Charlie Munger, dem kongenialen Partner von Warren Buffett.

"Jedes intelligente Investieren ist das Investieren in Werte - mehr bekommen als das, wofür du bezahlst. Investieren ist, wenn du einige großartige Unternehmen findest und dann auf deinem Hintern sitzt."

(Charlie Munger)

Dieses Herumsitzen zeigt sich bei Russo in einer ungewöhnlich niedrigen Turnover-Rate. Von Quartal zu Quartal wechselt er selten mehr als 3 Prozent seines Portfolios aus; er agiert also sehr zurückhaltend und ist dabei langfristig orientiert. Diese geringe Handelsaktivität ist allerdings nicht auf einen Mangel an Ideen zurückzuführen, sondern auf seine Überzeugung, immer nur die besten Unternehmen auszuwählen und an diesen dann festzuhalten.

Auch in einem anderen Charakterzug folgt er einem legendären Investor, nämlich Philip Carret, dem Gründer des Pioneer Fonds.

"Ich habe nicht genug Gefühl dafür, wann ich Bargeld anlegen soll, deshalb ist unser gesamtes Vermögen immer in Aktien angelegt."

(Philip Carret)

Diesem Motto folgend ist Tom Russo stets mit 100 Prozent seines Anlagekapitals im Markt investiert. Er unterlässt jeden Versuch, den Markt zu timen und/oder Krisen vorwegzunehmen und setzt stattdessen auf die langfristige Wertschöpfungskraft der Börsen. Mit anderen Worten: er reitet den Zinseszinseffekt wie kaum ein zweiter.

Und seine Performance über mehr als drei Jahrzehnte und mehrere Börsencrashs hinweg gibt ihm Recht!

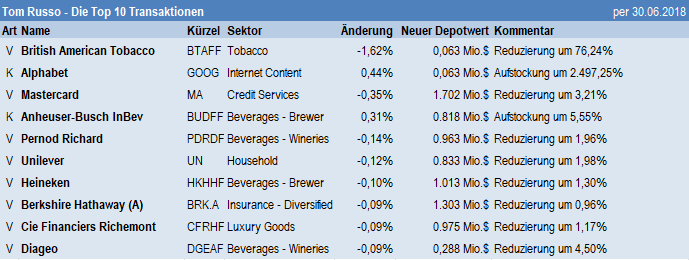

Tom Russos Käufe und Verkäufe

Seine geringe Umtriebigkeit zeigt sich auch bei seinen Depotveränderungen.

Auffallend ist vor allem die starke Aufstockung bei Alphabet, wo Russo gerade erst begonnen hat, eine signifikante Position aufzubauen. Im Gegenzug deutet sein starkes Abbauen der Position in British American Tobacco darauf hin, dass er hier auf einen Komplettverkauf zusteuert. Bein AB InBev hat er zugekauft, während er bei Diaego entsprechend reduzierte.

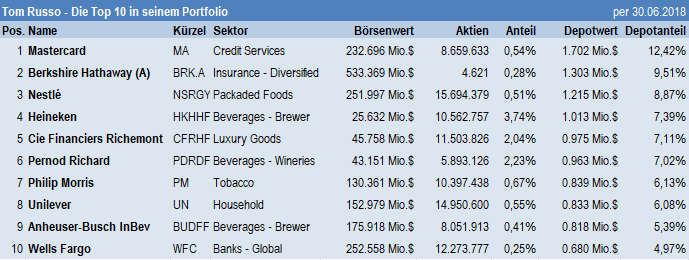

Tom Russos Portfolio

Weiterhin stark gewichtet hat Russo die Bereiche Luxus, Brauereien und Spirituosen. Daneben setzt er mit Mastercard auf einen hoch profitablen Zahlungsabwickler und mit Wells Fargo auf die skandalgeschüttelte Bank, die auch Warren Buffett sehr hoch gewichtet hat in seinem Portfolio.

Und da sind wir schon beim Thema, nämlich bei den Aktien von Berkshire Hathaway. Die stechen als Besonderheit aus Russos Portfolio schon heraus, vor allem auch als zweitgrößte Position.

Aktie im Fokus: Berkshire Hathaway

Nun könnte man sich das Ganze einfach machen und sagen: ist ja klar, als Value Anleger setzt Tom Russo einfach auf den erfolgreichsten Value Anleger aller Zeiten und hat dessen Aktien in seinem eigenen Depot. Aber das ist wohl etwas zu kurz gesprungen, denn wäre dies Russos einziger Gedanke dabei, könnte er ja auch gleich sein eigenes Stock-Picking einstellen und einfach nur Berkshire-Aktien ins Depot legen. Auch damit hätte man in den letzten 32 Jahren (und sogar über 50 Jahren) ja herausragende Renditen erzielt.

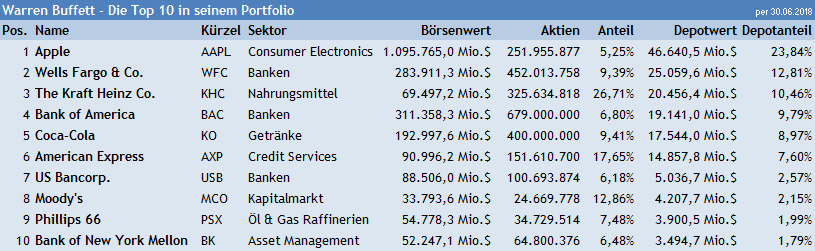

Ich denke, Russo reizt etwas anderes an Berkshire Hathaway. Nämlich dass er sich mit diesem Konglomerat bei einer "verwandten Seele" eingekauft hat und mit diesem Investment eine Reihe von Branchen abdeckt, in die er selbst so gar nicht diversifizieren muss. Denn obwohl Buffetts Portfolio inzwischen eine Vielzahl von Unternehmen umfasst, machen die sechs größten Werte zusammen beinahe 75 Prozent aus. Hinzu kommen noch einige Milliardenunternehmen, die Buffett ganz gehören und die an keiner Börse mehr gehandelt werden. Aber der Reihe nach…

Die größten Positionen in Berkshires Aktienportfolio sind Apple, die er seit einigen Quartalen massiv aufkauft und von denen er bereits mehr als 5 Prozent aller ausstehenden Aktien erworben hat – und wo er weiterhin auf der Käuferseite ist.

Daneben liegt Buffetts Investmentschwerpunkt klassischerweise auf Banken und Versicherungen. Mit Wells Fargo, dem zweitgrößten Wert in Buffetts Depot, gibt es hier eine direkte Überschneidung mit Russos Investments; allerdings hat Russo inzwischen damit begonnen, seine eigene Wells Fargo-Position zu reduzieren. Was ja auch Sinn macht, denn über seine Berkshire-Anteile hat er diese Aktie ohnehin indirekt weiter im Bestand.

Neben der Finanzbranche finden sich auch Nahrunsgmittelwerte in Buffetts Portfolio wieder und hier stechen Coca Cola und The Kraft Heinz Co. als große Werte ins Auge.

The Kraft Heinz Co.

Die beiden Nahrungsmittelgiganten Kraft Foods und Heinz Ketchup wurden erst vor wenigen Jahren miteinander verschmolzen und Buffett ist hier eher passiver Investor. Die unternehmerische Führung überlässt er Jorge Paulo Lemann, dessen Investmentfirma 3G Capital auch größter Aktionär und treibende Kraft hinter AB InBev ist. Hier schließt sich der Kreis zu Tom Russo erneut, der selbst bei AB InBev stärker investiert ist.

Burger King

Darüber hinaus gehört zu Buffetts Imperium aber auch Burger King. Auch hier sind Buffett und 3G Partner mit derselben Aufteilung: Buffett überlässt Lemann die unternehmerische Führung und das Durchregieren, wenn es um Kostensenkungen und Effizienzsteigerungen geht. Und fährt dabei schöne Renditen ein. Für Lemann bedeutet die Partnerschaft mit Buffett, dass er über eine große zusätzliche Finanzkraft verfügt und bei Übernahmen auch den guten Ruf des Star-Investors mit in die Waagschale werfen kann. Buffetts Leumund ist legendär und sein Cashpolster über 100 Milliarden Dollar schwer. Zugkräftige Argumente…

Neben Burger King verstecken sich weitere nicht (mehr) börsennotierte Unternehmen in Berkshires Portfolio, die einen zweiten Blick wert sind.

Burlington Northern Santa Fe

BNSF ist eine der beiden großen Eisenbahngesellschaften im Westen der USA und Buffett hat sie sich vor einigen Jahren einverleibt. Das zwang ihn, seine bisher große Beteiligung im Konkurrenten Union Pacific zu verkaufen, die teilweise das gleiche Gebiet abdeckt. BNSF ist ein großer Profiteur des Öl- und Gas-Schieferbooms in Süden der USA, wo die Pipelinekapazitäten inzwischen an ihre Grenzen gestoßen sind und mehr und mehr auf die Schiene ausgewichen werden muss. In guten Quartalen steuert BNSF gerne mal einen Milliardenbeitrag zum Cashflow von Berkshire Hathaway bei.

Precision Castparts

Das Industrie- und Raumfahrtkonglomerat hat Buffett 2016 erworben in einer 37-Milliarden-Dollar Übernahmeofferte. Und das Unternehmen dann von der Börse genommen.

Duracell

Das rosa Batteriehäschen kennen wohl noch viele aus der Werbung. Die langjährige Tochter des Konsumgütergiganten Procter & Gamble hat Buffett sich 2014 in einer genialen Transaktion einverleibt. Die P&G-Aktien hatte er zuvor viele Jahre im Depot, weil er frühzeitig in Gilette eingestiegen war, die später von P&G übernommen wurden – und bezahlt wurde mit Aktien. Diese Aktien hat Buffett 2014 P&G zurückverkauft und dafür Duracell erhalten, das zuvor seiner Schulden entledigt und mit einem zusätzlichen Cashpolster ausgestattet wurde. Das Geniale daran war, dass Buffett den enormen aufgelaufenen Buchgewinn bei seinen P&G-Aktien auf diese Weise steuerfrei einsacken konnte. Und wir sprechen hier von einem Milliardenbetrag, der nicht ans Finanzamt beziehungsweise aus den Kassen von Berkshire abgeflossen ist.

BH Energy

Die frühere MidAmerican Energy firmiert inzwischen als Berkshire Hathaway Energy und ist eines der großen Energieunternehmen der USA, das sowohl bei den Netzen eine führende Rolle spielt, als auch bei der Energieerzeugung. In den letzten Jahren fiel man vor allem dadurch positiv auf, dass man stark in regenerative Energieerzeugung investierte.

Versicherungssparte

Nicht zu vergessen sind Versicherungen als eine der Keimzellen von Buffetts Imperium. Sowohl der überaus erfolgreiche Auto-Direktversicherer Geico als auch die ehemalige General Re gehören in diesem Bereich und liefern Buffett seinen beliebten "Flow". Da diese Gesellschaften zu Berkshire gehören, kann er auf den steten Strom aus Versicherungsprämien zugreifen und diesen für seine Investments nutzen. Fällig werden diese Beträge ja immer erst, wenn die Versicherungsleistung erbracht werden muss. Buffett hat frühzeitig erkannt, dass er sich hier kostenlose Darlehen verschaffen kann, die einen enormen Hebel für seine Investments darstellen. Und da er durchschnittlich fast 20 Prozent pro Jahr über die letzten 50 Jahre verdient hat mit seinen Investments, war und ist dies eine Win-Win-Situation für alle beteiligten, für Buffett, seine Aktionäre und auch die Versicherten.

Weitere Töchter

Buffett betreibt eine Vielzahl weiterer Tochterunternehmen, wie See’s Candies, das Maklerunternehmen Berkshire Hathaway HomeServices, den Autoverkäufer Berkshire Hathaway Automotive, den legendären Nebraska Furniture Mart oder den Hamburger Motorradzubehördienst Detlev Louis, den Buffett 2015 erwarb. Auch am deutschen Spezialchemiekonzern Lanxess ist Buffett signifikant beteiligt und seine Beteiligung an Monsanto hat er dank der Bayer-Übernahmeofferte gerade erst zu viel mehr Geld gemacht.

Home Capital

Große mediale Beachtung fand letztes Jahr Buffetts Einstieg beim kanadischen Immobilienfinanzierer Home Capital, der in massiven finanziellen Problemen steckt(e), da sich der kanadische Häusermarkt in einer ziemlichen Blase befindet. Anders als in den USA haben die kanadischen Immobilienwerte in der Immobilien- und Finanzkrise nämlich nur unwesentlich was abbekommen und strebten fast unbeirrt in neue, immer luftigere Höhen. Doch langsam braut sich im Land des Ahorns eine Krise zusammen rund um Immobilien und Immobilienkredite. Und nach bewährtem Muster ist Buffett antizyklisch eingestiegen bei Home Capital; Berkshire Hathaway gab 400 Millionen Kanadische Dollar als Aktieninvestment und 2 Milliarden Kanadische Dollar als Not-Kreditlinie. Alleine Buffets Einstieg hat sofort die Bonität verbessert und die Befürchtungen zerstreut, Home Capital könnte Pleite gehen.

Alles in allem dürften diese vielen nicht börsennotierten oder aber nur außerhalb der US-Börsen gelisteten Beteiligungen noch einmal so viel auf die Waagschale bringen, wie Buffetts Investmentportfolio selbst. Unternehmen, die Buffett an der langen Leine führt. Denn seine Maxime ist, dass er gute und zuverlässige Manager braucht, die absolut integer sind und auf die er sich völlig verlassen kann.

"Good business, good management, good price."

(Warren Buffett)

Er kauft also weniger die Unternehmen anhand der nackten Zahlen, als deren Manager. Und dafür bezahlt er gerne auch etwas mehr, weil sich diese Investition nach seiner Erfahrung auf lange Sicht mehr als auszahlt. Neben dem ökonomischen Burggraben ist das Management eines der wichtigsten Kriterien für Buffetts Quality Investments.

Und ich bin mir sicher, dass Tom Russo genau aus diesem Grund auch Aktien von Berkshire Hathaway als zweitgrößte Position in seinem Portfolio führt: good business, good management, good price"…

Hinweis: Im "aktien Magazin" führen wir Portfoliosysteme nach den Kriterien bekannter Anlage-Gurus wie Warren Buffett oder Benjamin Graham. Mithilfe von Qualitätskriterien, die auf einen langfristigen Firmenerfolg und eine stabile Geschäftsentwicklung hindeuten, identifizieren wir hier regelmäßig und systematisch die besten Unternehmen.

Der renommierte Investor und Wirtschaftsredakteur Michael C. Kissig schreibt für unser aktien Magazin, der Titel seiner Kolumne in der aktuellen Ausgabe 17 lautet "Fintech-Konzern mischt die nächste Branche auf!"

& Profi-Tools von

& Profi-Tools von