Ausgewählte US-Aktien abseits des Tech-Sektors schaffen laut Morgan Stanley durch Investitionen in Technologie Mehrwerte für ihre Aktionäre. Passend dazu hat eine Daten-Ära-Auswahlliste 1.0 in den vergangenen 2 Jahren den Markt bei der Performance geschlagen. Von einer jüngst neu aufgelegten Daten-Ära-Favoritenliste 2.0 verspricht sich das US-Institut ebenfalls eine überzeugende Wertentwicklung. Wir berichten und nennen die 38 Titel.

In der Vorwoche hatten wir hier https://aktien-mag.de/blog/kommentare/die-besten-26-europaischen-aktien-fur-das-daten-zeitalter/p-52174 über die besten Aktien aus Europa für das Daten-Zeitalter berichtet. Der Artikel basierte auf einer Studie von Morgan Stanley. Inzwischen haben wir auch eine Studie aufgetrieben, in welcher die US-Investmentbank über die zu dem Thema korrespondierenden Favoriten für den US-Markt schreibt.

In dem Report vertreten die Autoren um den Strategen Adam Virgadamo die Ansicht, dass wir uns in den Anfängen eines technologiegetriebenen, jahrzehntelangen Investitionszyklus befinden, in dessen Mittelpunkt Daten und Digitalisierung stehen und der es Unternehmen ermöglicht, neue Einblicke zu gewinnen und ihre Produktivität zu verbessern.

Wichtig sei dabei die Erkenntnis, dass sich der Übergang zur "Daten-Ära" beschleunige, da die Technologie der "Klebstoff" sei, der vielen der wichtigsten geschäftlichen Veränderungen während des Covid-19 (wie E-Commerce, E-Services und Kollaborationstools) zugrunde liege. Zudem erlaube die Verbreitung von Cloud Computing und breiter eingesetzten, schnelleren Netzwerken eine Konnektivität, die Änderungen der Geschäftsmodelle in einem Ausmaß ermögliche, das in früheren Rezessionen nicht möglich gewesen sei.

Das Coronavirus sei dabei als ein Weckruf einzustufen, um diesen digitalen Wandel zu beschleunigen, da Unternehmen mit einer stärkeren digitalen Präsenz nach der Pandemie eine größere Widerstandsfähigkeit zeigen dürften. Auch geht Morgan Stanley davon aus, dass mehr Industrien zunehmend digital und die Technologie nutzen werden, um entweder an einer neuen Realität teilzuhaben oder an neuen Chancen teilzuhaben. Darüber hinaus sehe man einen klaren Mentalitätswandel auf der Führungsebene, der so aussehe, dass man von der Betrachtung der Technologie als Unterstützung des Geschäfts dazu übergeht, Technologie selbst als das Geschäft einzuschätzen.

Weil die echten Technologieaktien zunehmend überlaufen seien, glauben die Analysten bei dem US-Institut, dass Anleger versuchen werden, ihr Engagement in Unternehmen anderer Sektoren zu diversifizieren, die ähnliche Themen wie Investitionen in Technologie verfolgen, um einen Wettbewerbsvorteil zu erzielen.

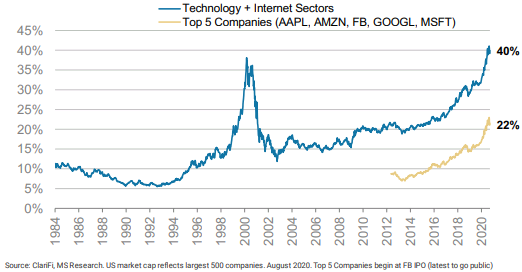

Die Konzentration der Marktkapitalisierung in den Technologie- und Internetsektoren betrage heute 40 %, habe sich somit in den vergangenen 10 Jahren verdoppelt und übertreffe damit sogar die Konzentration in der Technologieblase Anfang der 2000er Jahre. Hinzu komme, dass nur 5 Unternehmen - die digitalen Plattformen Apple, Amazon, Facebook, Google und Microsoft - fast ein Viertel der gesamten US-Marktkapitalisierung auf sich vereinen würden.

Konzentration der US-Marktkapitalisierung (% der Top 500 Unternehmen)

Zwar fragten sich etliche Investoren inzwischen, wann die "Technologieblase" platzen wird, aber bei Morgan Stanley setzt man darauf, dass ein wahrscheinlicherer Weg zur Verringerung der Bewertungslücke in der Diffusion von Technologie in mehr Sektoren besteht. Dies würde des anderen Branchenteilnehmern ermöglichen, in den Genuss eines schnelleren Wachstums, der Größenvorteile und eines verbesserten Kundenengagements zu kommen, welche die größten digitalen Plattformen in den vergangenen 10 Jahren genossen hätten. Deshalb richtet man den Blick auf Unternehmen, die durch Investitionen in Technologie Werte schaffen, um in mehr Marktsegmente zu expandieren und so eine Gelegenheit bieten, eine gute Performance auf die nächsten digitalen Marktführer auszuweiten.

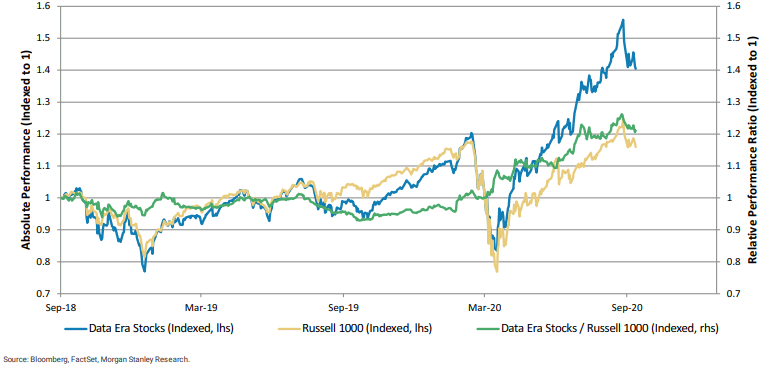

Aktien der Daten-Ära 1.0 zeigten eine Outperformance bei höheren Bewertungen und geringerer Volatilität

Bereits vor 2 Jahren hatte man die US-Forschungsanalysten von Morgan Stanley befragt und im Anschluss daran 26 Aktien genannt, die Dynamik in Punkto Technologieinvestitionen versprachen und sich dadurch für eine Aufnahme in die Daten-Ära-Auswahlliste anboten. Man sah bei diesen Werten damals nachhaltige Beweise dafür, dass den Aktionären durch produktivitätssteigernde Investitionen in Technologie ein Mehrwert winkt, weil man davon ausging, dass Technologievorteile Unternehmen in die Lage versetzen, ihre Einnahmen und Rentabilität zu verbessern.

In den vergangenen beiden Jahren erzielte die erste Version der Daten-Äre-Aktien den Angaben zufolge eine bessere Performance als die Aktien der Sub-Industrie als auch verglichen mit dem Gesamtmarkt. Gemessen am gleichgewichteten Russell 1000 zeigt der nachfolgende Chart eine Outperformance von rund 26 %. Dabei erzielten konkreter betrachtet 65 % der Auswahlaktien im Vergleich zu den Vergleichsunternehmen der Subindustrie eine Outperformance von 65%, wobei es im Median um einen Mehrertrag von 13 % geht. Was zudem die Kursschwankungen anbelangt, so war die annualisierte Volatilität der Aktien aus der Daten-Ära im Allgemeinen etwas geringer als die der Vergleichsunternehmen. Darüber hinaus wurde den Favoriten vom Markt auch eine überdurchschnittlich hohe Bewertung zugebilligt.

Daten-Ära-Aktien haben den Markt in Sachen Performance geschlagen

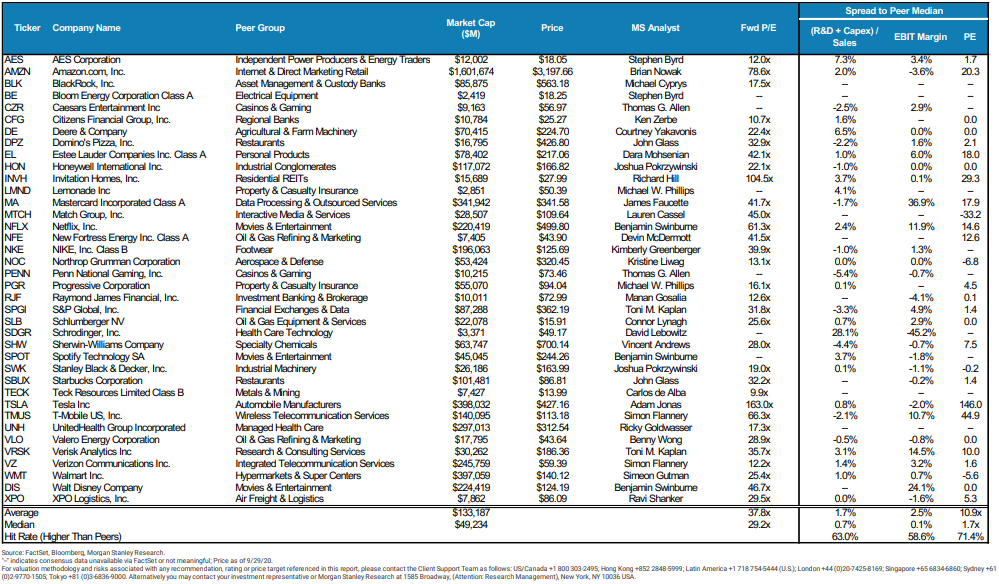

Die jüngst aktualisierte Liste der US-Nicht-Technologieunternehmen die Morgan Stanley im Daten-Zeitalter präferiert, umfasst 38 Namen, wobei auch etliche der bisherigen Favoriten eine erneute Qualifikation geschafft haben. Morgan Stanley weist zwar darauf hin, dass sich die zukünftige Performance dieser neuen Auswahlliste im Vergleich zum Markt und zu den jeweiligen Konkurrenten erst noch zeigen muss. Aber ein Rückblick auf die vergangenen 3 Jahre habe gezeigt, dass die neue Liste der Aktien aus der Daten-Ära 2.0 bei höheren Durchschnittsbewertungen als die der Konkurrenten ebenfalls tendenziell besser abgeschnitten hätte als der Markt sowie die jeweiligen Sub-Industrien. Die nachfolgende Liste gibt einen Überblick über die derzeitigen Favoriten.

& Profi-Tools von

& Profi-Tools von