Liebe Leser,

in diesem Artikel richte ich mich an all diejenigen, die ihr Portfolio aktiv verwalten und auf Nachrichten und Marktbewegungen reagieren wollen. Außerdem richte ich mich an all diejenigen, die im Jahr 2020 an die Börse gekommen sind, primär Wachstums- und Highflyer-Aktien kauften und sich nun im Jahr 2021 fragen, wieso jene Aktien nicht mehr laufen. Ich glaube, dass wir uns derzeit in einem Markt-Umfeld bewegen, in welchem man Wachstums-Aktien wieder gezielt akkumulieren kann. Warum ich dies glaube, werde ich in den kommenden Absätzen erklären. Viel Spaß!

Tipp: Wenn dir das Entwickeln von Investment-Szenarien Spaß macht und du das Traden lernen möchtest, dann schau dir mal TraderFox Katapult an! In der Trading-Masterclass von Montag bis Donnerstag von 18:30 bis 19:00 gehe ich täglich auf attraktive Trading-Setups und Markt-Bewegungen ein!

Die Gründe für die schwache Performance von Wachstums-Aktien in den letzten Monaten

Wachstums-Aktien waren in den letzten Wochen und Monaten relativ schwach. Der ARK Innovation ETF verlor von Februar bis Mai in der Spitze knapp 40 % - ein Drawdown, wie man ihn normalerweise in Bärenmärkten erlebt! Doch was waren die Gründe dafür? Ich denke, dass die schwache Performance primär auf zwei Gründe zurückzuführen ist: Zum einen sind Wachstums-Aktien im Jahr 2020 enorm gut gelaufen, sodass die Bewertungen vieler Aktien sehr hoch ausfielen. Zum anderen rückte die Inflationsangst in den Vordergrund. Inflation führt tendenziell zu steigenden Anleiherenditen. Dies ist logisch, denn wieso sollten Investoren eine 2 %ige Verzinsung akzeptieren, wenn die Inflation bei 3+ % liegt. Die Reaktion auf ein solches Makro-Umfeld ist in der Regel der Verkauf von Anleihen und das Haussieren anderer Anlageklassen.

Die Inflationsangst führte dazu, dass auch die Angst vor steigenden Anleiherenditen in den Vordergrund rückte. Wenn die Anleiherenditen steigen, dann steigt auch der Diskontierungsfaktor bei der Aktienbewertung. Da Wachstums-Aktien den Großteil ihrer Cashflows erst weit in der Zukunft erwirtschaften und oftmals noch nicht profitabel arbeiten, werden jene Unternehmenswerte am stärksten bestraft, da Cashflows weit in der Zukunft von höheren Diskontierungssätzen am stärksten getroffen werden.

Es lässt sich also folgendes schlussfolgern: Hohe Inflation + Steigende Anleiherenditen + Hohe Bewertung = Fragiles Markt-Umfeld für Wachstums-Aktien.

Die Inflation steht bei 5 %: Trotzdem Wachstums-Aktien kaufen?

Der aufmerksame Leser müsste jetzt ins Zögern kommen: Die Inflation in den USA im Mai 2021 lag bei 5 %. Inflation ist tendenziell schlecht für Wachstums-Aktien. Trotzdem glaube ich, dass Wachstums-Aktien wieder durchstarten werden? Ja!

Die Inflation in den USA lag im April 2021 bereits bei 4,2 % (Erwartung: 3,3 %) und im Mai 2021 bei 5,0 % (Erwartung: 4,7 %). Allerdings wird die Inflation vom Markt als vorübergehend eingepreist. Die Federal Reserve hat bereits häufig gesagt, dass die Inflation lediglich vorübergehend ist und sich wieder abschwächen wird. Auch der Anleihemarkt scheint die Inflation als vorübergehend einzupreisen, denn nach der Veröffentlichung der Inflationsdaten sind die Anleiherenditen gefallen. Wäre die Inflation in Höhe von 5,0 % eine Überraschung für den Anleihemarkt gewesen, wären die Anleiherenditen gestiegen bzw. US-Anleihen abverkauft worden. Auch der Nasdaq-100, ein Technologie-Index mit vielen Wachstums-Aktien, ist nach der Veröffentlichung der Inflationsdaten gestiegen. Die Inflation als Risiko scheint bekannt zu sein und hat damt an Überraschungseffekt verloren.

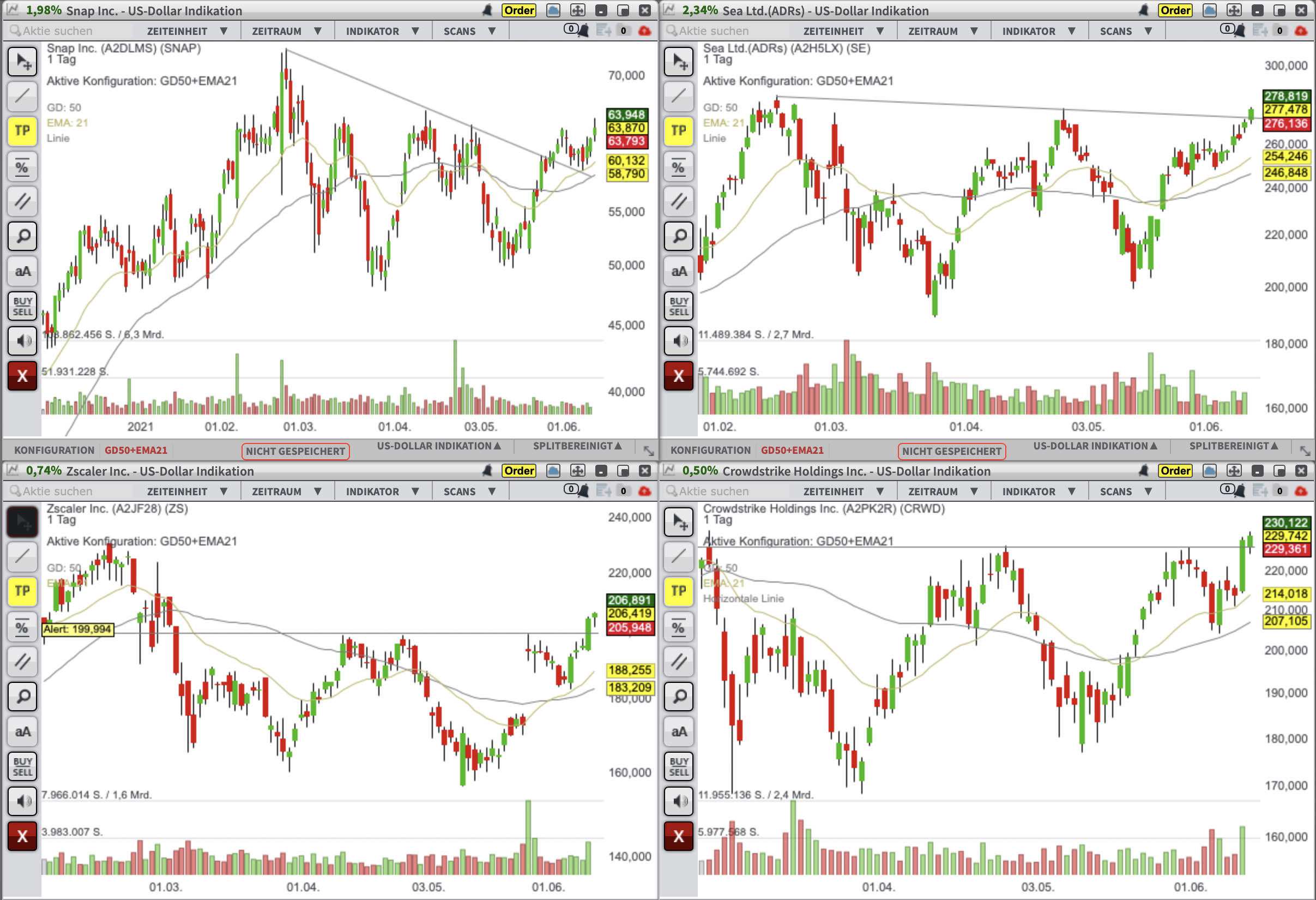

Die Reaktion des Marktes zeigt mir, dass der Großteil der Anleger von einer vorübergehenden Inflation ausgeht und selbst Inflationsüberraschungen nicht mehr zu Abverkäufen bei Wachstums-Aktien führen. Einige Wachstums-Aktien, wie z.B. DocuSign, Zscaler, CrowdStrike, Snap oder Sea Limited konnten in den letzten Wochen mit überragenden Quartalszahlen oder Zukunftsplänen, die bei Investoren-Tagen präsentiert wurden, überzeugen. Trotz der hohen Bewertungen wurden die Aktien nach der Veröffentlichung der Zahlen hochgekauft - siehe DocuSign und Zscaler. Ich könnte mir vorstellen, dass ausgewählte Wachstums-Aktien für einen längeren Zeitraum auf einem hohen Bewertungsniveau verharren – ähnlich wie z.B. Shopify in den letzten drei Jahren. Andere hoch bewertete Wachstums-Aktien, die trotz Stärke im Nasdaq abverkauft werden, würde ich meiden. Außerdem würde ich sehr hoch bewertete Wachstums-Aktien lediglich als Trading-Kandidaten, aber nicht als potenzielle Investments, anfassen.

Die Stärke in einigen Wachstums-Aktien kommt zurück!

Die folgende Übersicht zeigt einige Wachstums-Aktien, die sich relativ stark präsentieren und aus Konsolidierungen ausgebrochen sind oder noch ausbrechen könnten. In den letzten Wochen hätte man zwar Wachstums-Aktien kaufen können, allerdings wäre das Risiko in meinen Augen deutlich größer gewesen, da nicht klar war, wie der Markt mit den hohen Inflationsdaten umgehen würde. Wenn der Markt mit seiner Prognose richtig liegt – die Inflation ist lediglich vorübergehend – dann dürften auch Wachstums-Aktien früher oder später wieder in die Favoriten-Rolle rücken. Als Growth-Investor sollte man vorher investiert sein, um die Aufwärtsbewegungen mitzunehmen. Wenn in den Schlagzeilen steht, dass der Markt von vorübergehender Inflation ausgeht, dann wird es für Investoren zu spät sein, um Positionen bei Wachstums-Aktien aufzubauen.

Ein konservativer Top-Pick aus der Technologie-Branche

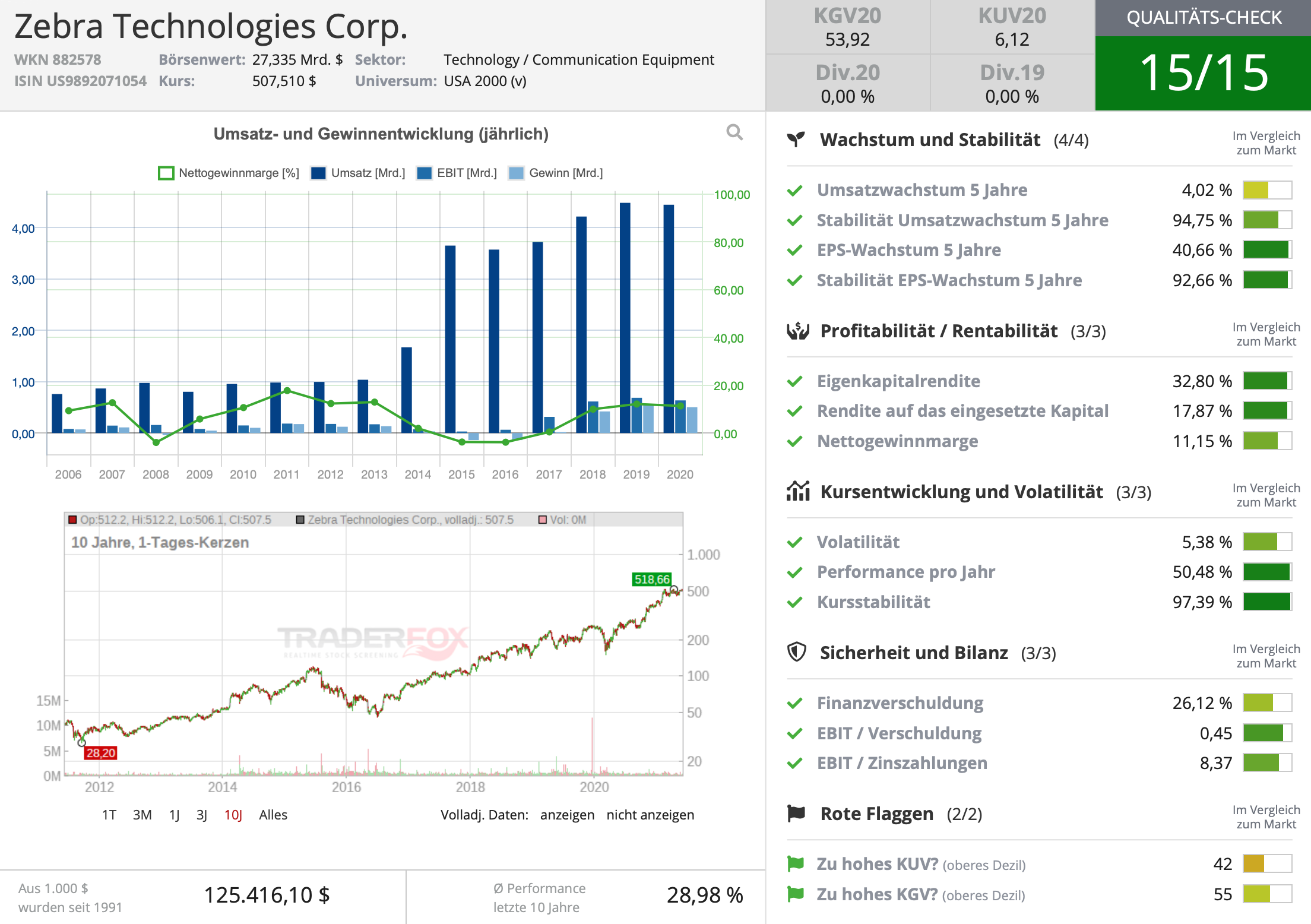

Zebra Technologies Corp. ist in meinen Augen eine konservative Wachstums-Aktie, da das Wachstum erst jetzt beginnt und die Bewertung moderat ist. In meinen Augen ist die Aktie für Trader und Investoren interessant.

Zebra Technologies beschäftigt sich mit der Entwicklung, Herstellung und dem Vertrieb von Produkten zur automatischen Identifikation und Datenerfassung. Zu den Produkten des Unternehmens gehören mobile Computer, Barcode-Scanner, Karten-Lesegeräte, Spezialdrucker für die Barcode-Etikettierung, Echtzeit-Ortungssysteme & Zubehör, wie z.B. selbstklebende Etiketten, sowie Software-Anwendungen. Darüber hinaus bietet das Unternehmen Dienstleistungen wie Wartung, technischen Support, Reparaturen, einschließlich Cloud-basierter Abonnements an. Der E-Commerce-Boom im Zuge der Corona-Pandemie hat die Nachfrage ordentlich angekurbelt: Firmen, wie Amazon, Home Depot oder Walmart tätigten hohe Investitionen in Automatisierungslösungen, um einen effizienten Verkauf und Versand sicherzustellen.

In den nächsten Jahren dürfte das Unternehmen einigen Geschäftstreibern ausgesetzt sein. Zum einen soll sich der globale E-Commerce-Markt bis 2024 auf eine Größe von 6,4 Bio. USD verdoppeln. Im Zuge dessen soll sich laut Prognosen auch der globale Paketversand bis 2026 auf über 220 Mrd. Pakete am Tag verdoppeln. Hinzu kommt, dass nicht nur die großen E-Commerce-Player, sondern auch der Einzelhandel zunehmend in Omni-Channel-Vertriebsstrategien, also u.a. das Online-Geschäft, investiert. Die Corona-Pandemie dürfte auch in der Gesundheitsindustrie einen bleibenden Effekt hinterlassen haben, da die Nachfrage nach Tracking bzw. Bestellverfolgungslösungen in den kommenden Jahren nachhaltig höher bleiben dürfte.

In den letzten drei Jahren ist Zebra Technologies mit lediglich 6,12 % im Umsatz gewachsen und die Gewinn-Entwicklung unterlag keinem klaren Trend. Die Q1-2021-Zahlen waren jedoch hervorragend: Das organische Umsatzwachstum betrug 25 %, die bereinigte EBITDA-Marge stieg um 6,2 % auf 25,3 % und der Gewinn je Aktie lag mit 4,79 USD ganze 79 % über dem Gewinn je Aktie im Vorjahresquartal. Insgesamt rechnet Zebra Technologies mit einem Free Cashflow von mehr als 850 Mio. USD im Jahr 2021. Damit könnte das Unternehmen die Gesamtverschuldung von 1,1 Mrd. USD fast innerhalb eines Jahres komplett tilgen. Das Umsatzwachstum im Gesamtjahr 2021 soll laut Management zwischen 18 und 22 % liegen. Im TraderFox Qualitäts-Score hat Zebra Technologies 15/15 Punkte!

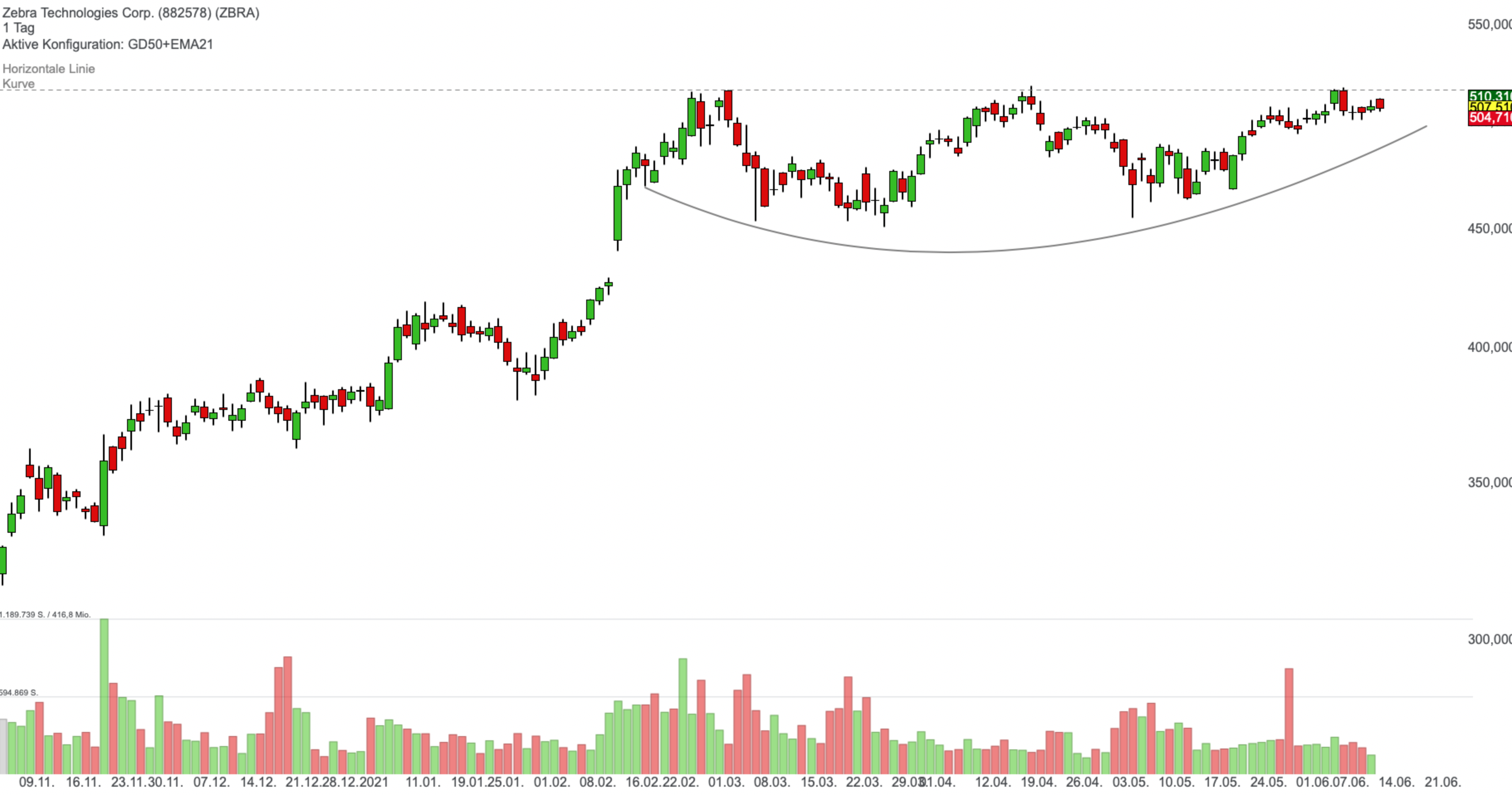

Die Analysten rechnen mit einem Umsatzwachstum von 20,2 % auf 5,35 Mrd. USD im Jahr 2021. Der Gewinn je Aktie soll um 80,9 % steigen und bei 16,91 USD liegen. Die Aktie ist dementsprechend mit einem KUV21 von 5,2 und einem KGV21 von 30,5 in Anbetracht der prognostizierten Wachstumsraten moderat bewertet. Trader können die Aktie prozyklisch handeln, wenn der Ausbruch aus der mehrmonatigen Konsolidierung gelingt!

Tipp: Der TraderFox Qualitäts-Score ist gratis! Überprüfe deine Aktien auf aktien-mag.de!

Tipp 2: Für die täglich Trading-Masterclass mit Hinnerk Lührs benötigen Sie das TraderFox Strategien Abo.

& Profi-Tools von

& Profi-Tools von