In den letzten Tagen ging es für die US-Indizes steil bergab. Der Nasdaq rutschte am Montag sogar kurzfristig unter den wichtigen gleitenden 200 Tagesdurchschnitt, als sie innerhalb von drei Wochen knapp 16 % an Wert verlor (siehe folgende Abbildung).

Mögliche Gründe dafür sind schnell zu finden, z. B. ein schwächer als erwarteter Arbeitsmarktreport am vergangenen Freitag und damit verbundene verstärkte Rezessionsängste, Unruhen im Nahen Osten und Leitzinserhöhungen in Japan.

Quelle: https://desk.traderfox.com/

Drei mögliche Abwärtswellen der US-Indizes

Gemäß dem Research der Investorenlegende und des Gründers von IBD, William O’Neil, sowie des dreifachen Gewinners der US Investing Champhionships, David Ryan, tendieren Indizes zu einer Abwärtsphase in 3 Wellen (siehe auch: https://aktien-mag.de/blog/strategien/6-golden-nuggets-vom-3-fachen-us-investing-champion-david-ryan/p-114962 ).

In diesem Kontext betont David Ryan, dass die dritte Abwärtswelle oftmals die längste ist. Neue potenzielle Leaderaktien werden während der letzten Abwärtsphase geboren, indem sie keine neuen Tiefststände machen, sondern seitwärts konsolidieren, konstruktive Basen ("bases") formen und idealerweise es schaffen, nahe ihrer 52 Wochenhochs verharren.

Sobald die Gesamtmärkte nach der dritten Abwärtswelle einen sogenannten Follow Through Day aufweisen (siehe auch: https://aktien-mag.de/blog/strategien/was-sagt-uns-william-oneils-sogenannter-pink-rally-day-kommt-nun-der-nachste-borsenaufschwung/p-102496 ), sollten die neuen Leaderaktien aus ihren Basen nach oben auf neue Hochs ausbrechen.

William O’Neil schreibt hierzu, dass 86 % aller späteren Leaderaktien konstruktive Chartmuster (vor allem Tasse mit Henkel) während der Korrekturphasen der Indizes formen. Die meisten der größten Gewinneraktien vervollständigen ihre Chartmuster und brechen nach oben aus in genau der Woche, in der wir bei den Indizes einen Follow Thru Day bekommen.

Aktuell haben wir vermutlich zwei Abwärtswellen beim S&P 500 gesehen (siehe folgende Abbildung). Gegenwärtig erleben wir einen charttechnischen Bounce. Die dritte (mögliche) Abwärtswelle würde den S&P 500 vermutlich unten seinen gleitenden 200 Tagesdurchschnitt bringen.

Quelle: https://desk.traderfox.com/

Fed – Ist eine Zinssenkung überfällig, weil die Truinflation bei unter 1,5 % liegt?

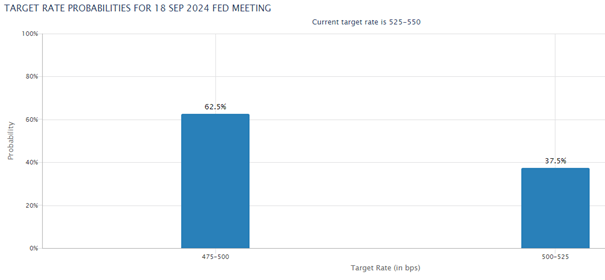

Ein wichtiges Thema, auf das es zu achten gilt, ist die US-Notenbank (FED) bzw. der Leitzinssatz in den USA. Dieser liegt aktuell zwischen 5,25 und 5,50 % (bzw. 525-550 Basispunkte).

Bis letzte Woche Mittwoch lag die Wahrscheinlichkeit einer Zinssenkung in Höhe von 0,25 % bei der FED-Sitzung im September bei 90 %. Außerdem gingen die Marktteilnehmer von einer weiteren Zinssenkung im Dezember aus.

In der Zwischenzeit hat sich die Wahrscheinlichkeit für September signifikant verändert. Nun liegt diese bei 62,5 % für eine Zinssenkung von 0,5 % (siehe folgende Abbildung). Das ist bemerkenswert.

Zudem werden nun eine weitere Zinssenkung von 0,25 % für November sowie eine von 0,25 % für Dezember eingepreist.

Quelle : https://www.cmegroup.com/markets/interest-rates/cme-fedwatch-tool.html

Gleichzeitig muss betont werden, dass diese Wahrscheinlichkeiten basierend auf den Einschätzungen der Marktteilnehmer 2024 bis jetzt immer falsch lagen. So ging der Markt im Januar von sechs bis sieben Zinssenkungen in 2024 aus, wobei die ersten zwei im zweiten Quartal hätten erfolgen sollen.

Für die FED spielt bei der Entscheidung hinsichtlich einer Zinssenkung die Inflation eine wichtige Rolle. Hierzu werfen wir einen Blick auf die Truinflation. Hierbei handelt es sich um real-time Inflation. Die folgende Abbildung zeigt, dass die Truinflation bereits unterhalb des von der FED gewünschten Niveaus von 2 % liegt.

Quelle: https://truflation.com/dashboard?feed=us-inflation-rate

Folglich könnte die Fed im September mit dem Zinssenkungszyklus zu spät starten. Das ist vermutlich auch ein Faktor, den der Markt aktuell so sieht, und weshalb wir in den letzten Tagen einen heftigen Rücksetzer gesehen haben.

Saisonalität & Wahljahr in den USA

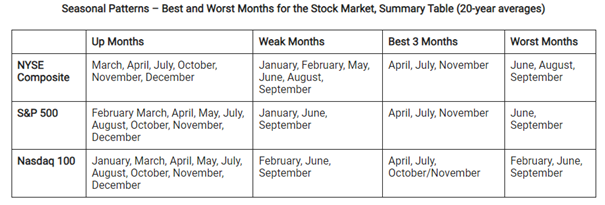

Des Weiteren lohnt sich ein Blick auf die Saisonalität. Bei diesem Indikator geht es um eine Richtungstendenz von Aktienindizes, basierend auf der Jahreszeit (siehe folgende Abbildung). Bestimmte Zeiten im Jahr sind für Aktien tendenziell bullischer (steigend), während andere Zeiten im Jahr eher bärisch sind (fallend). Es handelt sich hier um einen historischen Durchschnitt der Entwicklung des Aktienmarktes im Laufe des Jahres. Durchschnittswerte sind ein Anhaltspunkt, aber sie können natürlich nicht genau vorhersagen, was in diesem Jahr in dem entsprechenden Monat passieren wird.

Quelle: https://tradethatswing.com/seasonal-patterns-of-the-stock-market/

Historisch gesehen sind April, Juli und November die stärksten Monate. Die schwächsten Monate sind Juni und September.

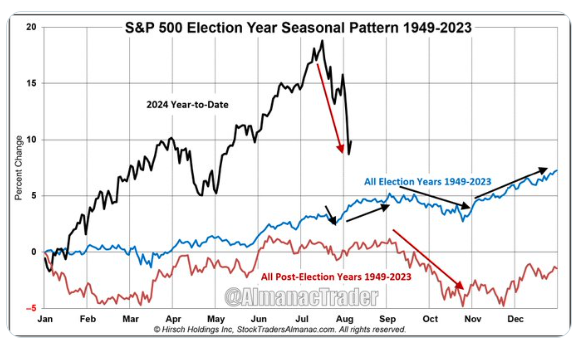

In 2024 ist es wichtig zu berücksichtigen, dass wir uns in einem US-Wahljahr befinden. Daher sollten wir uns auch Wahljahr-Saisonalitäten anschauen. Die folgende Abbildung vom AlmanacTrader zeigt uns mit der blau eingezeichneten Linie die Saisonalität des S&P 500 in einem Wahljahr (1949-2023). Man kann erkennen, dass es ab Juni bis ca. Mitte September mit den Märkten historisch gesehen nach oben geht, mit einem kleinen Rücksetzer Ende Juli. Anschließend folgen 1,5 Monate, in denen die Märkte tendenziell fallen. Ab November sollte dann eine Jahresendrallye starten.

Quelle: https://x.com/almanactrader/status/1820937465403736201?s=48&t=PeQYaQMildSXOtceNMeuLQ

Marktsentiment – Viel Pessimismus vorhanden

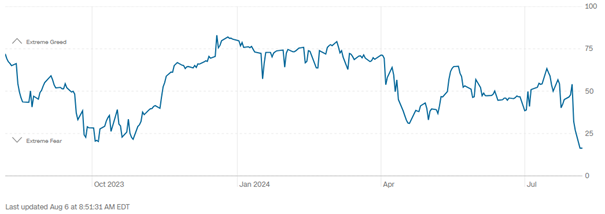

In der aktuellen volatilen Phase gilt es auch, auf das Marktsentiment zu achten. Hier ist der "Angst und Geiz" Index ("Fear and Greed") vermutlich einer der bekanntesten psychologischen Indikatoren (siehe folgende Abbildung). Er kann Werte zwischen 0 und 100 annehmen, wobei 0 für extreme Angst ("extreme fear") steht und 100 für extreme Gier ("extreme greed") steht. Werte von 0 bis 25 bedeuten "extreme fear". Werte von 26 bis 45 stehen für "fear". Werte von 46 bis 55 bedeuten "neutral". Werte von 56 bis 75 implizieren "greed" und Werte von 76 bis 100 bedeuten "extreme greed".

Dieser Indikator wird aus sieben Sub-Indikatoren ermittelt. Hierunter fallen u. a. neue 52 Wochenhochs in Relation zu neuen 52 Wochentiefs, Marktvolatilität und Put/Call Ratio.

Quelle: https://edition.cnn.com/markets/fear-and-greed

Per 06.08.2024 steht der Indikator bei 16. Damit befinden wir uns im "extremen Angst" Bereich. Das ist der tiefste Stand in über einem Jahr. Dies ist wenig überraschend, wenn man berücksichtigt, dass der Nasdaq von ihrem Allzeithoch um knapp -16 % eingebrochen ist. Beim S&P 500 sahen wir einen Pullback vom Allzeithoch von knapp 10 %.

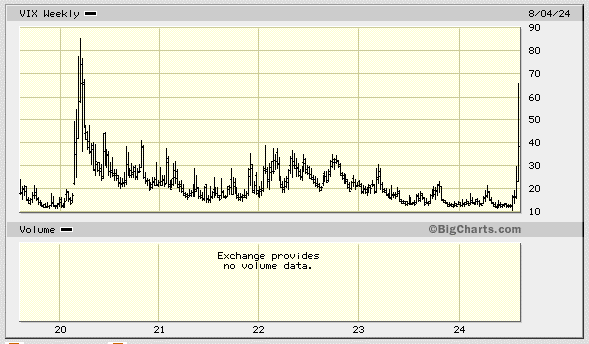

Die Marktvolatilität (VIX) stellt ebenfalls einen wichtigen psychologischen Indikator dar (siehe folgende Abbildung). Hierbei handelt es sich um einen Sub-Indikator des "Fear and Greed Index". Die Berechnung des VIX ist komplex. Kurz zusammengefasst: Es wird die erwartete Volatilität auf Jahressicht berechnet, indem der Durchschnitt der gewichteten Preise von Out-of-the-money-Puts und -Calls für den S&P 500 in Echtzeit gebildet wird. Um die Tagesvolatilität zu berechnen, muss man den VIX durch 16 teilen (16 entspricht ungefähr der Wurzel von 252, wobei 252 für die Anzahl an Trading-Tagen pro Jahr steht). Beispiel: Wenn der VIX einen Wert von 32 aufweist, dann beläuft sich die erwartete Tagesvolatilität des S&P 500 auf 2 %. Dies wäre relativ volatil und wäre ein Anzeichen von Angst im Markt.

Im Allgemeinen sagt man, dass Werte über 20 für erhöhte Volatilität und damit gestiegenen Pessimismus am Markt stehen.

Quelle: https://bigcharts.marketwatch.com

Per 05.08.2024 stand der VIX bei 38,56. Tagsüber schoss er sogar auf 65,73 hoch. Das ist ein Wert, den wir zuletzt während des Covid Crashs im März 2020 sahen. Diese Volatilität ist beachtlich und steht für extreme viel Angst im Markt.

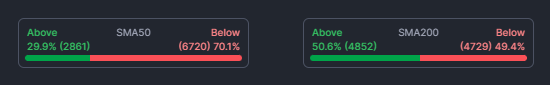

Ein weiterer Indikator, auf den es zu achten gilt, ist die prozentuale Anzahl von Aktien, die oberhalb ihres jeweiligen gleitenden 50 und 200 Tagesdurchschnitts liegen.

Aktuell befinden sich 29,9 % aller Aktien oberhalb ihres gleitenden 50 Tagesdurchschnitts (siehe folgende Abbildung). Im Vergleich zu den Tiefständen Ende Oktober 2023, als dieser Wert bei 15,8 % stand, sehen wir hier noch keinen übertriebenen Pessimismus. Ähnliches gilt für die prozentuale Anzahl von Aktien oberhalb ihres gleitenden 200 Tagesdurchschnitts. Diese liegt bei 50,6 % verglichen mit 23,0 % Ende Oktober 2023.

Quelle: https://finviz.com/

Was lässt sich abschließend festhalten?

Aktuell sehen wir viel Angst am Markt. Der heutige technische Bounce kam nach Regieplan. Die große Frage ist, ob wir eine dritte Abwärtswelle sehen werden. Es gibt aktuell viele Bälle in der Luft (z. B. US-Zinssenkungen, Unruhen im Nahen Osten, mögliche Rezession, US-Präsidentschaftswahlen), die das Pendel des aktuellen Marktzyklus in die eine oder andere Richtung bewegen können.

Am heutigen Dienstag, dem 06. August, sahen wir ein erstes positives Signal bei der Nasdaq und dem S&P 500, die beide einen sogenannten "Rally Day" gehabt haben. Dieser stellt die Voraussetzung dar für einen "Follow Through Day", welcher ab Freitag eintreten könnte.

& Profi-Tools von

& Profi-Tools von