Otis Mason Hawkins wurde am 13. März 1948 in Thomasville im US-Bundesstaat Georgia geboren. Seine Eltern waren Plantagenbesitzer und bauten Langblatt-Kiefern an, deren Holz als sehr robust und wetterresistent gilt. Die englische Übersetzung für Langblatt-Kiefer ist übrigens Longleaf-Pine. Dieser Begriff wird uns später erneut begegnen.

Otis Mason Hawkins wurde am 13. März 1948 in Thomasville im US-Bundesstaat Georgia geboren. Seine Eltern waren Plantagenbesitzer und bauten Langblatt-Kiefern an, deren Holz als sehr robust und wetterresistent gilt. Die englische Übersetzung für Langblatt-Kiefer ist übrigens Longleaf-Pine. Dieser Begriff wird uns später erneut begegnen.Über die Kinder- und Jugendzeit von Mason Hawkins ist nicht allzu viel bekannt. Überliefert ist lediglich, dass ihm sein Vater während der High School zwei Bücher schenkte: Intelligent Investieren und Wertpapieranalyse, beide verfasst von Ben Graham. Der junge Mason mochte die Bücher und legte somit das Fundament für eine erfolgreiche Karriere als Value Investor.

Nach der High School schrieb sich Hawkins an der University of Florida ein, um dort Finanzen zu studieren. Seinen Bachelorabschluss erhielt er 1970. Es folgte ein MBA der University of Georgia, Abschluss 1971.

Nach kurzer Auszeit startete Mason Hawkins 1972 ins Berufsleben und begann direkt als Director of Research bei der Atlantic National Bank in Jacksonville, Florida. 1974 wechselte er zu First Tennessee Investment Management und bekleidete dort die gleiche Position. Die Kündigung reichte er 1975 ein.

Southeastern Asset Management

Im gleichen Jahr gründete Mason Hawkins den noch heute bestehenden Vermögensverwalter Southeastern Asset Management mit Sitz in Memphis, Tennessee. Diese Gesellschaft verwaltete ursprünglich Kundengelder in separierten Konten und setzte ab 1987 diverse Fonds auf, wie die Longleaf-Partners-Fondsfamilie. Aktuell hat die Gesellschaft noch drei weitere Niederlassungen außerhalb der USA in London, Singapur und Sydney und verwaltet $ 17,3 Mrd. an Kundengelder. Die durchschnittliche jährliche Rendite seiner Fonds beläuft sich seit Aufsetzung 1987 auf 10,43%, was die Benchmark in Form des S&P500 mit 10,02% knapp schlägt. Dabei wurde Hawkins persönliches Renditeziel oftmals nicht erreicht; der Investor gibt nämlich als ambitioniertes Ziel aus, jährlich eine Rendite zu erwirtschaften, die die Inflationsrate um 10% übersteigt.

Hawkins sieht sich übrigens als Partner seiner Anleger und nicht als Dienstleister. Dabei handelt er auch nach dieser Maxime. So hat er sein komplettes Privatvermögen in Höhe von $ 1,85 Mrd. in seinen verschiedenen Fonds investiert. Auch seine Angestellten dürfen laut Arbeitsvertrag ausschließlich Geld bei Southeastern Asset Management anlegen und nirgendwo sonst. Somit sitzen Kunden und Mitarbeiter in einem Boot und haben die gleichen Interessen.

Investitionsstil

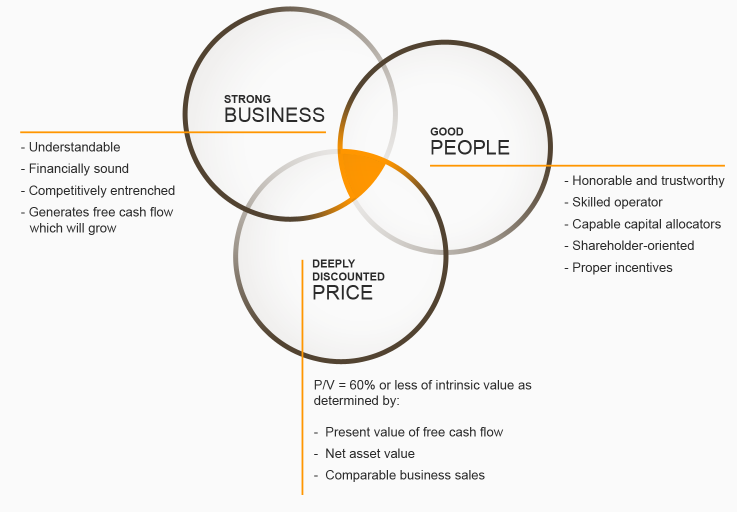

Wie bereits oben erwähnt ist Mason Hawkins ein klassischer Value Investor nach Graham und Dodd. Er und sein Team betreiben einen Top-Down-Ansatz, um aus über 4.000 Unternehmen weltweit jene herauszufiltern, die über die folgenden 3 Eigenschaften verfügen: ein gutes Geschäftsmodell, ein gutes Management und einen guten Preis. Das folgende Schaubild gibt Aufschluss darüber, wie die einzelnen Punkte definiert werden.

Quelle: https://southeasternasset.com/investment-approach/process

Sobald ein Pool von Unternehmen herausgefiltert wurde, die über die geforderten Eigenschaften verfügen, dreht sich der Prozess um und Mason Hawkins und sein Team analysieren jedes einzelne Unternehmen in einem Bottom-Up-Prozess. Die durchschnittliche Haltezeit einer Position liegt bei 5 Jahren, wobei Mason und sein Team nur Longpositionen eingehen. Das Portfolio eines jeden Fonds ist fokussiert und auf maximal 22 Einzelwerte beschränkt. Hawkins scheut sich auch nicht davor, sich aktiv mit dem Management auseinanderzusetzen und Veränderungen anzustoßen. In der näheren Vergangenheit konnten das Aktionäre von Adidas und HochTief bezeugen.

Besonderes Interesse hat Hawkins an Unternehmen mit dauerhaften Wettbewerbsvorteilen wie bspw. einer Preissetzungsmacht, langfristigem Gewinnwachstum, stabile oder wachsende Gewinnmargen oder einer hohen Eigenkapitalrendite gemessen am Free Cash Flow. Wie im Schaubild zu erkennen, wird das Prinzip der Margin of Safety in der Strategie von Hawkins großgeschrieben. Eine Aktie muss einen satten Abschlag von 60% zum intrinsischen Wert aufweisen, um als Investment in Frage zu kommen. Hawkins räumt sich damit einen großen Spielraum für Fehler in der Bewertung ein.

Das Portfolio von Hawkins und seinen Fonds wird von TraderFox im Portfoliocheck verfolgt. Der letzte Artikel stammt von Michael Kissig (09. November 2018) und kann hier gelesen werden. Einen sehr interessanten Vortrag hielt Hawkins auf der diesjährigen Value Investing Conference.

Hawkins ist beruflich Schnäppchenjäger. Diese Leidenschaft verfolgt er auch außerhalb des Büros. Er besitzt Jagdlizenzen in 4 US-Bundesstaaten. Außerdem tritt er als Philanthrop auf und ist Director der Pyramid Peak Foundation, die sich in den Themenbereichen Gesundheit, Umwelt, Kunst und Soziales engagiert. Hawkins ist verheiratet mit seiner Frau Ann.

Zitate

- "Wenn du ein Unternehmen mit einem gesalzenen Rabatt auf den realen Wert kaufst, können viele gute Dinge passieren."

- "Man eliminiert viele Störgeräusche, wenn man in Memphis sitzt anstatt in Manhattan."

- "Wir versuchen uns an gute Investments zu heften und nicht an Benchmarks."

- "Wir haben sieben Bärenmärkte überlebt."

- "Wir lieben es, ein Unternehmen zu kaufen, das zum halben, von uns ausgerechneten Preis notiert. Zumindest muss aber ein Rabatt von 40% drin sein."

- "85% der Zeit notieren die Märkte nah an ihrem inneren Wert. Du solltest dich mit den anderen 15% beschäftigen."

- "Wir fokussieren uns auf zwei Dinge; Kosten geringhalten und eine Rendite erzielen."

- "Nutze die Angst und die Gier der Anderen aus."

- "Wir glauben, dass es unmöglich ist, einen guten Deal mit einem schlechten Menschen zu machen."

- "Jede Investment-Idee betrachten wir mit den Augen des Teufels Advokat."

- "Es gibt drei Komponenten, die die Rendite einer Investition ausmachen. Eine ist der Rabatt zum intrinsischen Wert. Die zweite ist das Wachstum des intrinsischen Wertes. Und die dritte ist Geschwindigkeit, in welcher die Lücke zwischen Marktpreis und Wert geschlossen wird."

- "Man schläft nachts ausgezeichnet, wenn man weiß, dass sein Wert höher liegt als der Preis."

& Profi-Tools von

& Profi-Tools von