Portfoliocheck: Mason Hawkins liebt gefallene Engel. Wie General Electric …

Hawkins vertritt einen klassischen Value-Investing-Stil und setzt auf vernachlässigte Branchen, die gerade so gar nicht en vogue sind an der Wall Street. Daher finden sich in seinem Portfolio wenige Werte aus der Konsumgüterindustrie oder dem Hochtechnologiebereich, sondern eher Aktien aus den Branchen Telekommunikation und Industrie.

Sein konträrer Ansatz zahlt sich aus und er kann über mehr als vierzig Jahre hinweg auf eine Outperformance gegenüber dem S&P 500 verweisen. Das dürfte auch mit ein Grund sein, weshalb ihm seine Investoren inzwischen 35 Milliarden Dollar anvertraut haben, die Hawkins mit Bedacht investiert. Auffällig ist, dass er in letzter Zeit den Märkten allgemein nicht mehr allzu viel zuzutrauen scheint, denn unterm Strich baut er schon länger Positionen ab. Seine Cash-Quote ist zum Halbjahr lag bei erstaunlichen 77%, was im Umkehrschluss heißt, dass er lediglich zu 23% investiert ist bzw. mit 8 Milliarden Dollar.

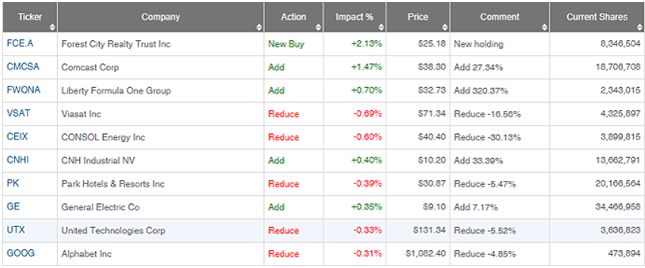

Mason Hawkins Käufe und Verkäufe (Top 10)

Auch im zweiten Quartal 2018 hat Mason Hawkins mehr ver- als gekauft. Dabei gab es zwei Neueinstiege und neun Aufstockungen, denen ein Komplettverkauf und elf Positionsreduzierungen gegenüberstehen.

(Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street.)

Neu an Bord hat Hawkins nun Forest City Reality Trust und GCI Liberty, während Infosys Ltd. sein Depot verlassen hat.

Aufgestockt hat er unter anderem bei Liberty Formular One, dem ehemals Bernie Ecclestone gehörenden Formel 1-Zirkus, und bei Comcast, einem führenden US-Kabelnetzbetreiber. Darüber hinaus hat er seinen Anteil an General Electric um weitere 7 Prozent erhöht, nachdem er erst im ersten Quartal 2018 eine Anfangsposition aufgebaut hatte.

Um jeweils rund fünf Prozent hat er seine Anteile abgebaut bei Alphabet, United Technologies und Park Hotels & Resort. Deutlich rigoroser ging er bei Viasat vor, die er um 17 Prozent abbaute und bei CONSOL Energy, an denen er nun 30 Prozent weniger Anteile hält.

Mason Hawkins Portfolio (Top 10)

Seine zehn größten Positionen bringen es zusammen auf 74 Prozent seines Portfolios; Hawkins bleibt damit seinem fokussierten Investmentstil treu. Mit dem Google-Mutterkonzern Alphabet hat er nur einen reinrassigen Technologiewert im Depot und selbst der wird nach der neuen Sektorzuschneidung von Standard & Poors nicht mehr dem Bereich Technologie zugeordnet, sondern gehört nun zu den Communication Services (wie übrigens auch Facebook).

Der Kabelnetzbetreiber Comcast hat sich dank der weiteren Aufstockung inzwischen auf den vierten Platz vorgeschoben, während der noch sehr junge Neuzugang General Electric es inzwischen auf den neunten Platz schafft. Und General Electric hat in den letzten Jahren schwer zu kämpfen, wie man auch am mittelfristigen Kursverlauf ablesen kann. Und damit passt der einstige Vorzeige-Industriekonzern genau in Hawkins Beuteschema…

Aktie im Fokus: General Electric

General Electric ist ein Gigant. 2017 erzielte der Industriekonzern bei 123,7 Milliarden Dollar Umsatz einen Gewinn von 8,8 Milliarden Dollar und schaffte es auf der Forbes-Liste auf Platz 14 der größten Unternehmen der Welt.

Die Gründung von GE geht auf das Jahr 1892 zurück. Thomas Alva Edison, der Erfinder der Glühlampe, gründete im Jahr 1890 in den USA die Edison General Electric Company, um seine verschiedenen Unternehmungen unter einem Dach zu vereinen. 1892 wurde sie mit dem damals größten Konkurrenten, der Thomson-Houston Electric Company von Elihu Thomson und Edwin James Houston, zur General Electric Company fusioniert und wurde mit der Zeit zum erfolgreichsten und mächtigsten Industriekonzern der Welt. GEs Glanzzeit fällt in die Ära des legendären Firmenlenkers Jack Welch und lange Zeit wurde GE als Paradebeispiel für hinterherhechelnde Wettbewerber wie Siemens oder ABB ins Feld geführt.

Nun, die Zeiten haben sich verändert, drastisch. Während Siemens und ABB seit Jahren ihre Problemzonen angehen und sich neu und schlagkräftiger aufstellen, teilweise unter Abspalten oder Aufgeben ganzer Sparten, hat sich General Electric lange auf seinem verblassenden Ruhm ausgeruht. Kürzlich wurde dem letzten verbliebenen Gründungsmitglied des Dow Jones Index auch dort die Mitgliedschaft entzogen und erst vor einigen Tagen hat der Dividenden Aristokrat das Undenkbare getan: die Quartalsdividende wurde um 90 Prozent auf nur noch einen mickrigen Cent zusammengestrichen. Was für ein Abstieg!

GE hat selbstverständlich schon einiges ausprobiert, um das Ruder herumzureißen. Unter anderem hat man den Trainer gewechselt respektive den CEO. Nach dem Abgang von Jeffrey Immelt, der GE immerhin 16 Jahre lang geführt hatte – auch in die Krise – hatte der langjährige GE-Manager John Flannery das Steuer übernommen und GE eine Radikalkur verordnet aus Umstrukturierungen und Spartenverkäufen. Was aber bisher nichts besser gemacht hat und so wurde der glücklose Flannery nach nur 13 Monaten durch Larry Culp ersetzt.

Culp erklärte, grundsätzlich am Kurs seines Vorgängers festhalten zu wollen. Und wie es üblich ist bei neuen Chefs wurde am Anfang erst einmal die Bilanz schonungslos bereinigt, um die eigene Startbasis möglichst niedrig zu platzieren. Daher wurden im dritten Quartal alle auch nur annähernd problembehaftet anmutenden Aktivitäten radikal abgewertet.

Und so vermeldete GE für das dritte Quartal einen Verlust von sage und schreibe 22,8 Milliarden Dollar. Dabei hat der Konzern im Verlauf der letzten zwölf Monate Unternehmensteile für mehr als 10 Milliarden Dollar verkauft. Doch die Haie haben längst Witterung aufgenommen, denn da die Probleme von GE so eklatant und offensichtlich sind, ist es dem entsprechend auch seine Not. Und daher weiß jeder potenzielle Käufer, dass GE mit dem Rücken zur Wand steht und quasi zu jedem Preis verkaufen muss. Und bei jedem weiteren Notverkauf muss GE durch Abschreibungen seine Bilanz bereinigen.

Doch die größten Schwierigkeiten bereitet weiterhin das Kraftwerksgeschäft, also die Sparte GE Power. Flannery wollte diesen im Wesentlichen auf die Bereiche GE Power (Turbinen) und GE Aviation (Flugzeugmotoren) fokussieren. Die Sparte Power leidet schon länger unter dem Trend, dass Strom verstärkt aus erneuerbaren Quellen und weniger aus fossilen Energien gewonnen wird. Doch während Flannery die Probleme stets als lösbar darstellte, sieht Culp das völlig anders.

Das zeigt sich daran, dass alleine 22 Milliarden der Riesenabschreibung auf die Neubewertung dieser Sparte zurückzuführen sind. Diese radikale Umkehr und die Abschreibungen veranlasst auch gleich SEC und Justizministerium, Untersuchungen gegen GE einzuleiten – weitere Nackenschläge für GE, nachdem bereits zuvor bekannt geworden war, dass die SEC die buchhalterische Behandlung langfristiger Aufträge und von Rückstellungen im Versicherungsgeschäft untersucht.

Des Weiteren zeigen auch die die jüngsten Quartalszahlen, dass die wirtschaftlichen Grundlagen der Sparte weiter erodieren: der Umsatz ging im dritten Quartal um 33 Prozent auf nur noch 5,7 Milliarden Dollar zurück, während der Auftragsbestand um weitere 18 Prozent einbrach. Das Nettoergebnis drehte ins Minus, so dass ein Verlust von 631 Millionen Dollar ausgewiesen werden musste, nachdem im Vorjahresquartal noch 464 Millionen Dollar verdient worden waren.

Die massiven Probleme bei GE Power will Neu-CEO Culp nun in den Griff bekommen, indem das Geschäft in zwei neuen Einheiten zusammengefasst wird: einerseits Gasturbinen und dann Dampfturbinen und Stromnetzausrüstungen in der zweiten Einheit. Allerdings wird dieser Umstrukturierungsprozess viel Zeit in Anspruch nehmen und es werde Jahre dauern, bis die Sparte GE Power wieder auf Kurs sei, warnte Culp.

"Meide Branchen im Umbruch."

(Warren Buffett)

Ob Siemens, ABB, Gamesa, United Technologies, all diese großen Industriekonzerne haben in den letzten Jahren Schwierigkeiten und müssen sich auf neue Marktgegebenheiten einstellen. Dabei ist aber keiner so spät und so zaghaft gestartet wie General Electric und dieses Versäumnis zahlt sich nun doppelt und dreifach negativ aus. Während die Wettbewerber bereits wieder in die Spur und zu alter Stärke zurück finden, ist GE nur noch ein Schatten seiner selbst. Und das Umsteuern hat gerade erst begonnen, die bisherigen zaghaften Versuche haben sich als reine Kosmetik und weiße Salbe erwiesen.

Die Anleger sehen auf den Kursverlauf und die Geschäftszahlen und flüchten. Sie erkennen, dass es noch lange keine Besserung geben wird. Und flüchten. Sie haben kein Vertrauen mehr in die Konzernführung. Und flüchten. Der Kurs erodiert weiter ungebremst und hat längst die Marke von 10 Dollar nach unten durchbrochen. In das Jahr 2017 startete er noch mit über 30 Dollar.

Die Risiken sehen nun alle, die Chancen (noch) nicht. Es ist nicht klar, ob es wieder besser wird und wann dies eintritt. Am Ende kann auch ein Gigant wie General Electric zugrunde gehen. Sears hat es vorgemacht, der vormals erfolgreichste Einzelhandelskonzern der Welt.

Dass der neue GE-CEO Culp an einen erfolgreichen Umschwung glaubt, belegt er auch durch eigene Aktienkäufe. Für knapp 2,2 Millionen Dollar hat Culp kürzlich GE-Aktien gekauft und dafür durchschnittlich 9,73 Dollar je Aktie bezahlt. Dass Culp an sich und seinen Erfolg glaubt, sollte selbstverständlich sein. Es gibt jedoch einen Faktor, der auch objektiv betrachtet für ihn spricht: bevor er nämlich als erster "Outsider" den Chefposten bei GE übernahm, war H. Lawrence Culp zwischen 2001 und 2014 dreizehn Jahre lang CEO der Danaher Corp. Und Danaher ist auch bekannt als eine der "Baby Berkshires". Eine Unternehmensholding, die seit Jahrzehnten angeschlagene Unternehmen kauft und mit einem standardisierten Prozess wieder auf Vordermann trimmt. Sie aber, anders als Finanzinvestoren, nicht mit Gewinn verkauft, sondern sie im eigenen Bestand behält. Das Sanieren von angeschlagenen Unternehmen hat Culp also von der Pike auf gelernt und über viele Jahre hinweg den Nachweis erbracht, dass er das hervorragend kann. Er dürfte damit der beste Mann für den Job an der Spitze des wankenden Reisen General Electric sein. Und wenn er sagt, GE sei ein fundamental starkes Unternehmen und bleibe es, dann meint er es auch so. Auch wenn GE heute noch einen anderen Eindruck macht, aber Larry Culp dürfte einen konkreten Plan haben, wie er General Electric wieder an die Spitze führt. Und da er von außen kommt, als erster CEO in der GE-Unternehmensgeschichte, ist er dort auch niemandem (zu sehr) persönlich verpflichtet.

Die Chancen stehen also gar nicht so schlecht, dass GE irgendwann die Kurve kriegt. Ein Value Investor wie Mason Hawkins, der vor allem bei den ungeliebten und strauchelnden Unternehmen auf Beutejagd geht, dürfte hier weiter fündig werden. Mit langem Atem und Geduld. Und mit einer prall gefüllten Kriegskasse …

Bildherkunft: General Electric

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street.

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

& Profi-Tools von

& Profi-Tools von