Passives Einkommen mit Dividenden: Meine vier Favoriten für 2025

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Neben der absoluten Höhe der Dividendenrendite spielt auch das Dividendenwachstum eine zentrale Rolle. Unternehmen, die ihre Dividenden kontinuierlich steigern, zeigen finanzielle Stabilität und Vertrauen in die Zukunft ihres Geschäfts. Dividenden sind nicht nur ein bedeutender Faktor für die Gesamtperformance eines Investments, sondern bieten darüber hinaus ein passives Einkommen, das in der Regel stabiler ist als Kursgewinne.

Zwar haben Value-Investments in der jüngeren Vergangenheit hinsichtlich ihrer Performance gegenüber Growth- und Tech-Aktien das Nachsehen gehabt, was auch Dividendenaktien in Verruf gebracht hat. Doch die Zeiten können sich wieder ändern. Sollten die wachstumsstarken NASDAQ-Werte unter Druck geraten, könnten solide Dividendenaktien für Stabilität im Depot sorgen. Sogenannte "Value-Traps" – Unternehmen mit einer hohen Dividendenrendite, aber einem schrumpfenden Geschäft – gilt es zu vermeiden. Neben einer attraktiven Dividende sollte auch das zugrunde liegende Geschäft über robuste Wachstumsperspektiven verfügen.

Für 2025 habe ich die folgenden vier Werte oben auf meiner Watchlist. Es ist kein Zufall, dass diese Papiere in der Nähe ihrer 52-Wochenhochs oder an Mehrjahreshochs notieren. Eine schwache Kursperformance und niedrige KGVs haben in den meisten Fällen ihre Gründe. Bei meiner Auswahl habe ich mich auf Aktien mit robusten Kursentwicklungen konzentriert und nutze Korrekturen für einen Kauf.

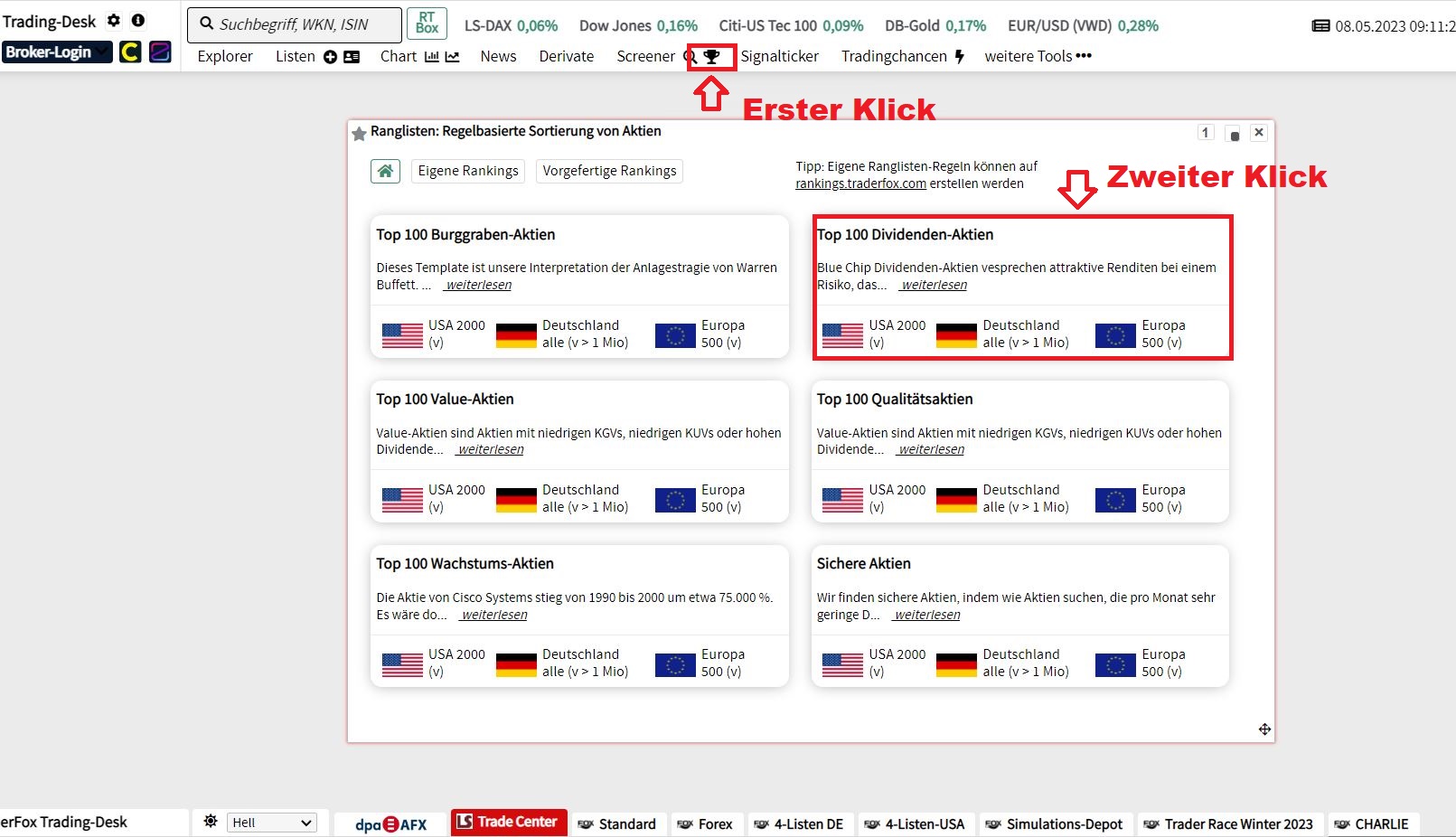

Mit der TraderFox-Software kann das Dividendenscreening auf unterschiedliche Weise selbst durchgeführt werden. Im Screening-Prozess werden verschiedene Qualitätskennzahlen berücksichtigt, um sicherzustellen, dass die Dividendenzahlungen nachhaltig sind. Technische Qualitätsfaktoren helfen dabei, Unternehmen mit schwachen Geschäftsperspektiven herauszufiltern. So überzeugt im aktuellen Screening der Ölgigant Exxon durch eine geringe tägliche Volatilität und eine attraktive Dividendenrendite (erwartet) von 3,60 %.

Philip Morris ist mit seinen rauchfreien Produkten stark positioniert

• Dividende je Aktie (2024): 5,40 USD

• Erwartete Dividendenrendite (2024e): 4,24 %

Während der Absatzmarkt für herkömmliche Zigaretten in den vergangenen Jahren geschrumpft ist, eröffnen die "neuen Kategorien" rauchfreier Produkte vielversprechende Wachstumschancen. Laut Angaben der Tabakkonzerne gehen diese neuen Alternativen mit einem geringeren Gesundheitsrisiko einher. Der Verbrennungsprozess beim traditionellen Rauchen erzeuge den größten Teil der schädlichen Chemikalien im Rauch, erklärte Dominique Leroux, CEO von Philip Morris Schweiz. Er habe das Gefühl, dass diese Botschaft ankomme, so Leroux in einem Interview aus dem Jahr 2022. Philip Morris und British American Tobacco (BAT) sind im Bereich der "neuen Kategorien" gut positioniert – während andere Tabakunternehmen den Anschluss verloren haben könnten. Der weltweit führende Tabakerhitzer IQOS von Philip Morris ist inzwischen in über 70 Märkten erhältlich und trägt mehr als 10 Mrd. USD zum jährlichen Nettoumsatz des Konzerns bei. In den USA ist der Konkurrent BAT im Vaping-Bereich stark vertreten, während Philip Morris mit seinen "Nikotin-Beuteln" (ZYN) auf dem US-Markt kräftig wächst.

Vor rund zwei Jahren hatte der Konzern angekündigt, sein Geschäft auszuweiten und Produkte zu vermarkten, die über Tabak und Nikotin hinausgehen. Philip-Morris-CEO Jacek Olczak ist nach wie vor davon überzeugt, dass diese Strategie ein enormes und langfristiges Potenzial biete. Die traditionellen Zigaretten sollen langfristig "überflüssig" werden, so Olczak. Allerdings sieht sich der Konzern laut eigenen Angaben in einigen Regionen mit Regierungen konfrontiert, die den Zugang zu rauchfreien Produkten und Informationen über deren Vorteile verwehren, was die Entwicklung verlangsame. Ungeachtet dessen erzielen die neuen Kategorien hohe Wachstumsraten. Durch den Erfolg mit dieser Art von Produkten hat es Philip Morris geschafft, das vierte Jahr in Folge ein Volumenwachstum zu erzielen. Im 3. Quartal wurde in sämtlichen Kategorien eine gute Umsatz- und Ergebnisdynamik erreicht, mit beschleunigtem Wachstum bei IQOS und beim ZYN-Volumen (sequenziell). Im Berichtszeitraum hat das Geschäft mit "rauchfreien" Produkten bereits 38 % des Nettoumsatzes ausgemacht. Das Ziel ist, bis 2030 mehr als zwei Drittel der Nettoeinnahmen mit rauchfreien Produkten zu erzielen. Morningstar-Stratege Kristoffer Inton bezeichnet dieses Ziel als "sehr ambitioniert" und erwartet bis 2028 einen Anteil von knapp 50 %, bewertet die Strategie jedoch positiv, da sie zum unternehmensweiten Wachstum beitrage. Der Markt ist groß, und auch BAT dürfte in Zukunft hier erfolgreich mitspielen. Philip Morris ist gemessen am KGV höher bewertet als BAT und bietet eine geringere Dividendenrendite, dürfte jedoch aktuell die besten Wachstumsaussichten der großen Tabakkonzerne haben. Das KGV bewegt sich derzeit nur leicht über dem Fünfjahresschnitt. Vor dem Hintergrund der verbesserten Wachstumsaussichten erscheint die Bewertung fair.

Die Philip-Morris-Aktie hat seit Jahresanfang ein Kursplus von rund 40 % verzeichnet. Am Donnerstag, den 19.12, notiert der Kurs bei rund 120 Euro – mit einem deutlichen Abstand zur 200-Tage-Line (rund 103 Euro). Der Kurs liegt an einer langfristigen charttechnischen Unterstützung.

Philip Morris hat seine jährliche Dividende seit dem Börsengang (2008) jedes Jahr angehoben. Das entspricht einem Gesamtanstieg von 193,5 % und einer durchschnittlichen jährlichen Wachstumsrate von 7 %.

Münchener Rück – führender Rückversicherer mit robustem Gewinnwachstum

• Dividende je Aktie (2023): 15,00 Euro

• Erwartete Dividendenrendite (2024e): 3,22 %

In wenigen Branchen sind deutsche Unternehmen weltweit führend – die Rückversicherungen bilden eine der seltenen Ausnahmen. Mit dem vermeintlich "langweiligen" Geschäft lässt sich weiterhin ein solides Wachstum erzielen. In den vergangenen drei Jahren ist es Munich Re gelungen, den Gewinn deutlich zu steigern. Im Jahr 2021 erzielte der Konzern einen Profit von 2,9 Mrd. Euro und befindet sich 2024 auf einem guten Weg, das Jahresziel von 5 Mrd. Euro zu übertreffen. Für 2025 rechnet der Rückversicherer bereits mit einem Konzernergebnis von 6 Mrd. Euro.

Munich Re bezeichnet das Marktumfeld für Rückversicherer weiterhin als vielversprechend – allerdings bei gestiegenen Unsicherheiten. Dazu zählen neben der Inflation auch mögliche Folgen geopolitischer Risiken sowie dynamische Risiken wie Klimawandel und Cyberbedrohungen. In jüngster Vergangenheit kam es weltweit zu hohen Schäden durch Naturkatastrophen. Das erscheint zunächst als eine ungünstige Situation für die Rückversicherer, die die Risiken der Erstversicherer abdecken. Allerdings können solche Ereignisse die Geschäftsentwicklung unter gewissen Umständen auch antreiben. Neben einer steigenden Nachfrage nach entsprechenden Versicherungen steigen auch die Versicherungsprämien, die Kunden aufgrund der erhöhten Risiken zahlen müssen. Über die vergangenen fünf Jahre lag die Schadenquote von Munich Re trotz der hohen Marktschäden genau im Plan, wie der Rückversicherer im vergangenen Jahr mitgeteilt hatte.

Trotz der Naturkatastrophen hat Munich Re für die ersten drei Quartale einen Ergebnisanstieg auf rund 4,7 Mrd. Euro ausgewiesen, nach etwa 3,6 Mrd. Euro im Vorjahreszeitraum. Die Großschäden im Zusammenhang mit dem Hurricane "Milton" sollen im 4. Quartal verbucht werden, allerdings erwartet der Konzern, dass die Schadenbelastung das Ergebnisziel von über 5 Mrd. Euro nicht beeinträchtigen wird. Im Zuge der guten operativen Performance hat Munich Re ihr Gewinnziel für 2025 von ursprünglich "mehr als 5 Mrd. Euro" auf 6 Mrd. Euro angehoben. In einem "günstigen Marktumfeld" wollen die Münchener ihre starke Position im Geschäftsfeld der Rückversicherungen nutzen und den Versicherungsumsatz in diesem Segment auf 42 Mrd. Euro steigern. Auch die Erstversicherungstochter ERGO dürfte ihre starke Entwicklung der vergangenen Jahre fortsetzen, wobei man von Preiserhöhungen profitieren dürfte. Das Unternehmen überzeugt mich durch seine starke Marktposition, das Gewinnwachstum und den robusten Kursverlauf der Aktie.

Das Papier des Rückversicherers hat seit Beginn des Jahres über 34 % zugelegt und notiert derzeit nahe am Allzeithoch bei rund 503 Euro. Die 200-Tage-Linie verläuft bei 464 Euro.

Die Münchener Rück war zuletzt im Ranking zu den besten Dividendenaktien nicht zu finden. Hier werden lediglich Unternehmen angeführt, deren Dividendenrendite zuletzt bei über 3 % gelegen hat. In den vergangenen drei Jahren lag die Dividendenrendite des Rückversicherers lediglich bei 2,49 %. Laut Angaben von FactSet beläuft sich die erwartete Dividendenrendite (2024e) inzwischen wieder auf 3,22 %.

Exxon – Dividendenaristokrat will profitabel wachsen und Shareholder-Value steigern

• Dividende je Aktie (4. Quartal): 0,99 USD

• Erwartete Dividendenrendite (2024e): 3,60 %

Ich gehe davon aus, dass in den kommenden Jahren sämtliche Energieformen eine bedeutende Rolle spielen werden. Die Aktie des Ölgiganten Exxon hat sich in den vergangenen fünf Jahren besser entwickelt als die Papiere von Wettbewerbern wie Chevron. Der Konzern verweist auf die konsequente Umsetzung seiner Strategie und Geschäftstransformation, wodurch die Ertragskraft erheblich gestärkt worden sei. Einige Analysten prognostizieren für 2025 einen fallenden Ölpreis (aufgrund eines Überangebots), was ein Problem für die meisten Ölkonzerne darstellen würde. Exxon plant jedoch, massiv in Projekte zu investieren, die sich auch bei niedrigeren Ölpreisen auszahlen sollen. Bis 2030 sollen die Investitionen gesteigert werden, um die Produktion an Öläquivalenten auf 5,4 Mio. Barrel pro Tag zu erhöhen. Mit einem gestärkten "Upstream-Portfolio" plant der Energiekonzern, in diesem Bereich zusätzlich 9 Mrd. USD an jährlichem Gewinnpotenzial zu erzielen – 50 % mehr als im Jahr 2024.

Die Prognose bezüglich der jährlichen Synergien durch die Übernahme und Integration von Pioneer wurde kürzlich ebenfalls um 50 % nach oben angepasst. Exxon verfügt nun über die größte zusammenhängende Flächenposition im "Permian Basin" mit der doppelten Anzahl an kostengünstigen Bohrstandorten im Vergleich zum nächstgelegenen Wettbewerber. Die Produktion im Permian Basin soll sich durch die Nutzung des technologischen Vorteils bis 2030 nahezu verdoppeln. Exxon verfüge über eine einzigartige Reihe an wertvollen Wettbewerbsvorteilen, kommentierte Darren Woods, Chairman und CEO von ExxonMobil. Unter anderem hätten Investitionen in Technologie zu innovativen Lösungen geführt, um Kosten zu senken und hochwertige Produkte hervorzubringen – eine Formel für profitables Wachstum, unabhängig vom Tempo und Ausmaß der Energiewende, so Woods.

Der Energiekonzern hat vier LNG-Projekte in der Entwicklung, die seine globale Präsenz und den Marktzugang in diesem Bereich erweitern sollen. Zwischen 2025 und 2030 plant Exxon, eine 30-Mrd.-USD-Chance im Bereich der "Low Emission" zu nutzen. Das Geschäftsfeld "Low Carbon Solutions" konzentriert sich insbesondere auf CO2-Abscheidung und -Speicherung sowie Wasserstoff und Lithium.

Anleger reagieren in der Regel wenig erfreut, wenn Ölgesellschaften ihre Ausgaben erhöhen. Die Wochenzeitschrift Barron’s berichtet, dass dies an eine vergangene Ära von Überinvestitionen und sinkenden Renditen erinnere. Allerdings habe Exxon seine Strategie in den vergangenen fünf Jahren unter Beweis gestellt und die Big-Oil-Konkurrenten übertroffen, heißt es weiter. Durch die vergleichsweise hohen Investitionen habe der Konzern seine Gewinnerwartungen deutlich steigern und seine Nettoverschuldung drastisch senken können, so die Meldung. Exxon selbst erwartet, in den kommenden sechs Jahren ein jährliches Gewinnwachstum von durchschnittlich 10 % pro Jahr (CAGR) zu erzielen.

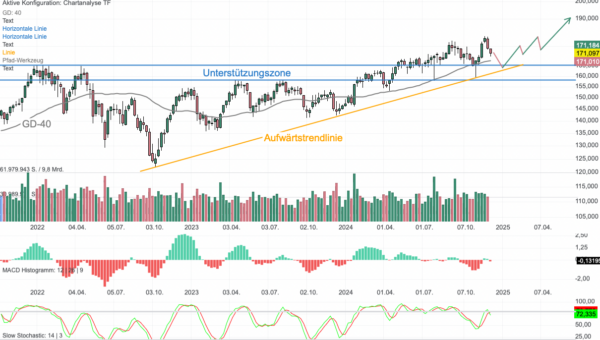

Die Exxon-Aktie hat in 2024 bisher einen zweistelligen Kurszuwachs von rund 13 % verzeichnet. Zuletzt hat der Kurs den GD 50 und die 200-Tage-Linie nach unten durchbrochen und notiert am Donnerstag, den 19.12., an einer langfristigen charttechnischen Unterstützung.

Exxon gilt als "Dividendenaristokrat", also ein Unternehmen, das seine Dividende seit 25 Jahren oder mehr kontinuierlich erhöht hat. In den vergangenen 41 Jahren hat der Ölgigant seine Ausschüttung im Durchschnitt um 5,8 % pro Jahr erhöht.

Hochtief – weltweite "Megatrends" spielen dem Infrastrukturkonzern in die Karten

• Dividende je Aktie (2023): 4,40 Euro

• Erwartete Dividendenrendite (2024e): 3,84 %

Globale "Megatrends" wie Digitalisierung und Urbanisierung führen zu einem starken Investitionswachstum. Für die angestrebte Energiewende wird unter anderem die erforderliche Infrastruktur für (erneuerbare) Energien benötigt, einschließlich großer Fertigungskapazitäten für E-Autobatterien. Der technisch ausgerichtete Infrastrukturkonzern Hochtief, ein führendes Unternehmen im Bereich Bau, Dienstleistungen und Konzessionen/Public-Private-Partnerships, ist gut positioniert, um von diesem starken Investitionswachstum zu profitieren. Der Konzern ist geografisch breit diversifiziert, mit Tätigkeitsschwerpunkten in Australien, Nordamerika und Europa. Die Region "Americas" trägt den größten Teil zum Konzerngewinn bei, gefolgt von "Asia-Pacific".

Vor dem Hintergrund der rasanten Ausbreitung der Künstlichen Intelligenz wird die Einführung von Hightech-Infrastruktur, einschließlich hochmoderner Gebäude und Rechenzentren, zunehmend wichtiger. Angetrieben durch KI und Cloudcomputing ist der Markt für Rechenzentren einer der wachstumsstärksten Bereiche. Der US-Markt soll in diesem Bereich von 82 Mrd. USD im Jahr 2023 bis 2029 auf 128 Mrd. USD wachsen, so Hochtief. Auch Europa ist auf dem besten Weg, schnell zu expandieren. Aufgrund der starken Nachfrage in bevölkerungsreichen Ländern mit einer geringen Durchdringungsrate dürfte der asiatisch-pazifische Markt in den kommenden fünf Jahren die am stärksten wachsende Region sein, prognostiziert der Konzern. Das US-Tochterunternehmen Turner Construction ist im Rechenzentrumssektor ein führender Anbieter und kann seine starke Position auf dem nordamerikanischen Markt weiter ausbauen. Der Auftragsbestand aus dem Bereich "Advanced Technologies" wächst schnell, angetrieben durch große Technologiekonzerne. So hat Turner Anfang des Jahres angekündigt, einen "Hyperscale Data Center Campus" für Meta mit mehreren Rechenzentrumsgebäuden zu errichten.

Angetrieben durch die gute Leistung von Turner legte der Konzernumsatz in den ersten neun Monaten im Vergleich zum Vorjahr um 7 % auf 23,6 Mrd. Euro zu. Der operative Konzerngewinn kletterte zweistellig um 12 % auf 450 Mio. Euro – 18 % auf vergleichbarer Basis. Damit setzt Hochtief sein anhaltendes Wachstum beim Gewinn fort. In den neun Jahren bis 2023 konnte der Gewinn je Aktie durchschnittlich um 11 % pro Jahr gesteigert werden. Das US-Geschäft treibt das Wachstum an, und Hochtief dürfte vom steigenden Bedarf an Rechenzentren weiter profitieren. In unserem Wachstumscheck kann das Unternehmen mit 14 von 15 Punkten überzeugen.

Die Hochtief-Aktie hat seit Anfang des Jahres um rund 26 % zugelegt und notiert knapp unterhalb ihres Fünfjahreshochs bei rund 127 Euro. Die 200-Tage-Linie verläuft bei etwa 108 Euro.

Durchschnittlich hat sich die Dividendenrendite von Hochtief in den vergangenen drei Jahren auf über 2,7 % belaufen. Von 2022 auf 2023 wurde die Ausschüttung von 4 Euro auf 4,40 Euro angehoben. Für 2024 wird eine Dividendenrendite (FactSet-Daten) von 3,84 % erwartet.

Tipp: Mit dem Aktien-Screener https://rankings.traderfox.com kannst Du selbst Dividendenaktien finden und die Suchkriterien beliebig anpassen. Schau Dir die Software einfach einmal an und probiere Dich aus.

Bis zum nächsten Dividendenscreening,

Luca

Der Autor Luca Bißmaier ist in folgende Werte investiert: Exxon

& Profi-Tools von

& Profi-Tools von