Vier interessante Darvas-Aktien für die Jahresendrallye!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

Nicolas Darvas gehört sicherlich zu den schillerndsten Trader-Persönlichkeiten des letzten Jahrhunderts. In den 1950er- und 1960er-Jahren handelte er ein Konto mit nur wenigen tausend Euro Guthaben auf über 2.450.000 USD nach oben. Seine Strategie zeigt uns, dass wir uns auf die Aktien konzentrieren sollten, die aktuell in Bewegung sind und nach oben streben.

Wie funktionierte das Darvas-System? Die Neo-Darvas-Strategie ist ein bemerkenswerter Trendfolgeansatz, der auf einem einfachen, aber wirkungsvollen Konzept beruht: Investiere in die Aktien, die derzeit die Bühne der Wall Street mit atemberaubender Energie und Dynamik dominieren. Das Darvas-System basiert auf der Grundüberlegung, dass der einzige solide Grund, eine Aktie zu kaufen, darin besteht, dass sie steigt. Eine Aktie, die nicht steigt, muss man nicht im Depot haben und man sollte sich erst recht nicht Gründe dafür einreden. Hat eine Aktie erst einmal eine stabile Tendenz ausgebildet, bleibt diese Tendenz meist über einen längeren Zeitraum erhalten. Um sicherzugehen, dass eine Aktie wirklich über Siegerqualitäten verfügt und er auf das richtige Pferd setzte, musste die Aktie in den letzten Monaten bereits ihre Sprinterqualitäten unter Beweis gestellt haben.

Darvas wählte nur Aktien aus, die seit ihrem 52-Wochentief bereits 100 % oder mehr zugelegt hatten. Zudem mussten die Aktien Nahe ihrem Allzeithoch notieren. Die anderen Aktien bezeichnete er, ein wenig abfällig, als Abfall. Für die NEO-DARVASIANER geht es darum, genau dort zu sein, wo die Musik spielt – auf den Aktien, die gerade mit voller Kraft nach oben schießen. (Hinweis: Wir setzen als Performance-Kriterium eine Halbjahresperformance von nur +60 %, um mehr Titel unter Beobachtung zu haben).

Es gibt verschiedene Möglichkeiten, um mittels der TraderFox Software Darvas-Aktien zu identifizieren. Zum einen veröffentlicht TraderFox eine täglich aktualisierte Version des Research-Reports "Neo-Darvas" auf https://paper.traderfox.com.

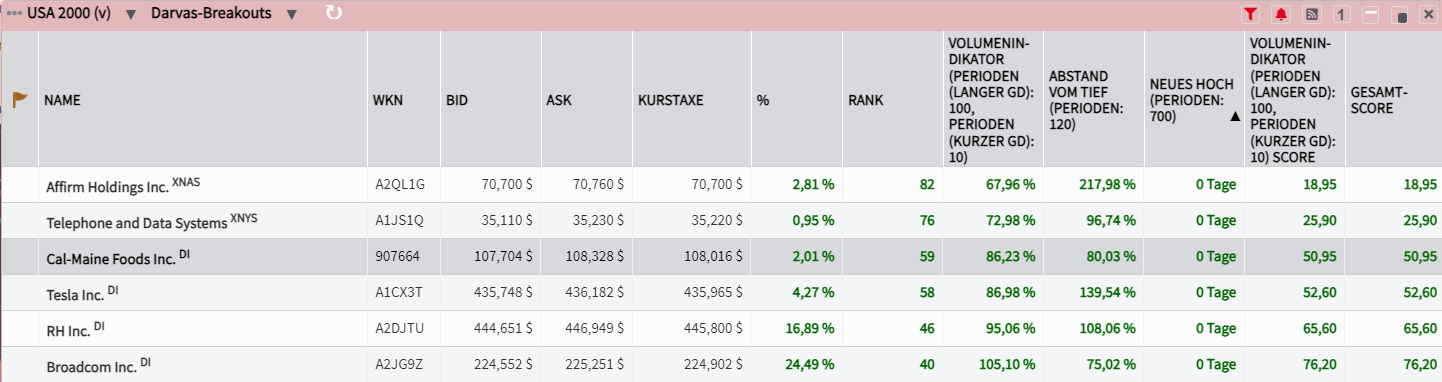

Eine weitere Möglichkeit besteht darin, das Template "Darvas-Breakouts" in unserem Tool "AKTIEN-RANKINGS" zu öffnen. Dieses findet man unter der Rubrik Trader-Zeitung.

Eine dritte Möglichkeit besteht darin, sich über das Trading-Desk auf https://desk.traderfox.com/ die Darvas-Aktien anzuzeigen. Hierzu öffne ich das Trading-Desk und klicke auf das Pokal-Symbol mit der Bezeichnung TraderFox Aktien-Ranglisten. Im Anschluss öffnet sich das Fenster "Ranglisten: Regelbasierte Sortierung von Aktien". Nun wähle ich vorgefertigte Rankings und klicke auf "Darvas-Breakouts". Anschließend klicke ich auf Anwenden. Im Anschluss öffnet sich die Dauerläufer-Aktien Rangliste zu den 2000 volumenstärksten Aktien aus den USA. Diese kann beliebig sortiert werden.

Im Folgenden stelle ich Ihnen vier spannende Darvas-Aktien aus den USA vor!

Affirm – Führender Anbieter von "Buy Now, Pay Later” mit reichlich Wachstumsfantasie

- Die Performance der letzten 12 Monate beträgt 61 %.

- Affirm ist ein führendes Unternehmen im Bereich der Fintech- und Zahlungsdienstleistungen, das sich auf "Buy Now, Pay Later" (BNPL) spezialisiert hat.

- Onlineshopping und innovative Zahlungslösungen wie BNPL definieren die Zukunft des Konsumverhaltens neu.

Affirm (NASDAQ: AFRM) ist das größte Buy Now, Pay Later ("BNPL") -Unternehmen in den Vereinigten Staaten. Das Unternehmen wurde 2012 von Max Levchin, einem der Mitbegründer von PayPal, gegründet. Derzeit beschäftigt das Unternehmen rund 2.000 Mitarbeiter, hat mehr als 19,5 Mio. Benutzer und verarbeitet Transaktionen im Wert von über 26 Mrd. USD pro Jahr. Das Unternehmen generiert Einnahmen aus dem Händlernetzwerk, aus dem Kartennetzwerk, Zinserträge und Gewinne aus Kreditverkäufen. Im 1. Quartal 2025 verarbeitete Affirm ein Bruttowarenvolumen von rund 7,6 Mrd. USD, was einer Steigerung von 35 % gegenüber dem Vorjahr entspricht. Das Unternehmen verzeichnete dabei ein starkes Umsatzwachstum in allen Einnahmequellen, denn die gesamten Nettoeinnahmen beliefen sich auf 698 Mio. USD, was einer Steigerung von 41 % gegenüber dem Vorjahr entspricht. Auch die Margen konnten aufgrund niedrigerer Ausgaben deutlich verbessert werden.

Affirm ist gut aufgestellt, um weiterhin vom wachsenden Pay-Later-Markt zu profitieren. Laut einer aktuellen Studie wächst der BNPL-Markt in den Vereinigten Staaten weiter und gewinnt an Popularität. Laut Capital One nutzen schätzungsweise 93,3 Mio. US-Verbraucher BNPL, was fast 28 % der Bevölkerung des Landes entspricht. Jeder Benutzer soll für alle seine BNPL-bezogenen Einkäufe rund 2.085 USD geliehen haben, während mehr als 50 % der Benutzer mehr als drei Einkäufe im Rahmen von BNPL tätigen. Interessanterweise sind die intensivsten BNPL-Benutzer diejenigen, die mehr als 75.000 USD pro Jahr verdienen. Mit Blick auf die Zukunft erwartet Capital One, dass das Zahlungsvolumen weiter ansteigt. Bis 2029 soll das gesamte Gross Merchandise Volume (GMV) von 132 Mrd. USD im Jahr 2024 auf etwa 205,8 Mrd. USD ansteigen. Affirm hat somit noch weiteres Wachstumspotenzial.

Vor Kurzem ging der BNPL-Dienst des Unternehmens auch auf Apple Pay live, sodass Apple-Benutzer ihre Zahlungen aufteilen können. Darüber hinaus hat Affirm seinen Dienst bei weiteren 20.000 Händlern eingeführt, sodass Verbraucher mehr Möglichkeiten haben, später zu zahlen. Ferner expandiert Affirm nun auch nach Großbritannien. Dies markiert das erste Mal, dass Affirm in einem Markt außerhalb der USA und Kanada tätig wird. Obwohl sich all diese Initiativen noch in der Anfangsphase befinden, werden sie im Laufe der Zeit zum Umsatz des Unternehmens beitragen. Das Fintech-Unternehmens hat am 13.12.2024 außerdem den Verkauf von Verbraucherkrediten im Wert von 4 Mrd. USD an das private Kreditunternehmen Sixth Street bekanntgegeben. Dies ist die bislang größte Kapitalzusage, die Affirm in seiner Firmengeschichte je erhalten hat und bietet zusätzliche außerbilanzielle Finanzierung. Ferner kann Affirm dadurch auf seiner assetbasierten Finanzplattform in den nächsten drei Jahren Kredite im Wert von über 20 Mrd. USD vergeben.

Hinweis: Zu Affirm Holdings gibt es noch keinen saisonalen Chart, da die Aktie hierfür noch nicht lange genug börsengelistet ist!

In den letzten 52 Wochen hat die Aktie von Affirm eine Rendite von 61 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 33 %. Die Aktie markierte das 52-Wochenhoch am 05.12.2024 bei 72,82 USD. Das 52-Wochentief markierte die Aktie am 05.08.2024 bei 22,25 USD. Seitdem konnte sich die Aktie erholen und um 218 % seit Tief zulegen.

Telephone and Data Systems – Wachstum durch Frequenzverkäufe und Glasfaserausbau

- Die Performance der letzten 12 Monate beträgt 100 %.

- TDS hat sich auf den Ausbau seines Glasfasernetzes konzentriert und dabei den Geldzufluss genutzt, der durch den Verkauf wertvoller Spektrum-Assets über seine Tochtergesellschaft United States Cellular generiert wurde.

- Das Glasfasernetz von TDS soll 1,2 Mio. Adressen abdecken, wobei der Schwerpunkt auf unterversorgten ländlichen und vorstädtischen Gebieten liegt, um den Hochgeschwindigkeitsinternetzugang zu verbessern.

Telephone and Data Systems (NYSE: TDS) ist ein Telekommunikationsunternehmen, das über seine Tochtergesellschaften UScellular und TDS Telecom Mobilfunk- und Breitbanddienste anbietet. TDS ist ein wichtiger Akteur in der Branche, der vorwiegend in ländlichen und vorstädtischen Gebieten der USA tätig ist und über mehrere Segmente verfügt. Das Unternehmen ist Mehrheitseigentümer von USM und hält 82 % an dieser Tochtergesellschaft. USM bietet Mobilfunkdienste an, vor allem in unterversorgten und ländlichen Gebieten. Die Abteilung TDS Telecom betreibt wiederum Festnetz-, Breitband- und Kabellösungen und bietet Highspeedinternet und Fernsehen. Derzeit erweitert man das Glasfasernetz, insbesondere in ländlichen Gebieten.

TDS Telecom hat mittlerweile 55.000 vermarktbare Glasfaseradressen in Privathaushalten oder Unternehmen installiert. Ziel ist es, in den nächsten Jahren 1,2 Mio. Glasfaseradressen zu versorgen, insbesondere in Gebieten ohne diese Infrastruktur, wie etwa in ländlichen und vorstädtischen Gebieten. TDS hat seine Kunden kontinuierlich auf schnellere Glasfaserverbindungen umgestellt, und immer mehr Kunden genießen Internetgeschwindigkeiten von 1 Gigabit pro Sekunde oder mehr.

TDS strukturiert sich kontinuierlich um. Die Ankündigung eines Spektrumverkaufs im Wert von 1 Mrd. USD an Verizon Communications am 18.10.2024 führte zu einem Anstieg des Aktienkurses um 15 %. Darüber hinaus hat das Tochterunternehmen USM Vereinbarungen zum Verkauf von 12 Mio. MHz seines Spektrums an zwei andere Mobilfunknetzbetreiber abgeschlossen. Für TDS stellt der Frequenzverkauf eine Geldspritze dar, die es dem Unternehmen ermöglicht, Schulden abzubauen, die Liquidität zu verbessern und in den Ausbau seines Glasfasernetzes zu reinvestieren. Diese Technologie ist von entscheidender Bedeutung, um schnelle Internetgeschwindigkeiten bereitzustellen, die den steigenden Marktanforderungen aufgrund des Aufschwungs in den Bereichen Bildung, Gesundheitswesen und Onlinegeschäftsaktivitäten gerecht werden. Die Umstellung auf Glasfasertechnologie wird TDS als wichtigen Anbieter zukunftssicherer Internetinfrastruktur positionieren.

Der Verizon-Deal und andere Desinvestitionen, wie der Verkauf von OneNeck IT Solutions und eine bevorstehende 4,4-Mrd.-USD-Transaktion mit T-Mobile, zeigen die anhaltenden Bemühungen des Unternehmens, seine USM-Assets zu veräußern. Insgesamt konzentriert sich TDS nun in Zukunft vollständig auf den Ausbau des Glasfaserangebots. Tatsächlich hat das Unternehmen seinem Glasfaser-Footprint im 2. Quartal 2024 rund 27.000 marktfähige Glasfaseradressen hinzugefügt, was dazu beiträgt, das langfristige Ziel von 1,2 Mio. Adressen zu erreichen. Der Plan, ein führender Glasfaseranbieter in den USA zu werden, ist somit nicht unrealistisch.

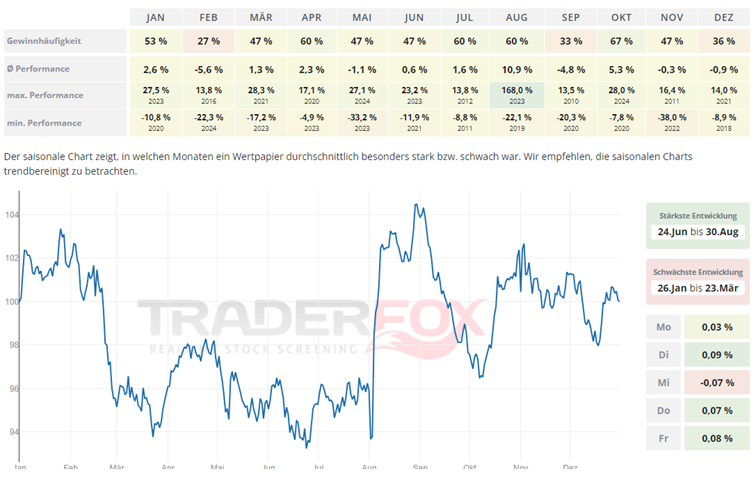

Die beste Entwicklung liefert die Aktie von Ende Juni bis Ende August. Der August sticht hierbei mit einer durchschnittlichen Performance von 10,9 % heraus. Die Gewinnhäufigkeit ist dabei mit 60 % ebenfalls hoch. Auch der Monat Oktober zeigt sich mit einer durchschnittlichen Performance von 5,3 % freundlich.

Die beste Entwicklung liefert die Aktie von Ende Juni bis Ende August. Der August sticht hierbei mit einer durchschnittlichen Performance von 10,9 % heraus. Die Gewinnhäufigkeit ist dabei mit 60 % ebenfalls hoch. Auch der Monat Oktober zeigt sich mit einer durchschnittlichen Performance von 5,3 % freundlich.

In den letzten 52 Wochen hat die Aktie von Telephone and Data Systems eine Rendite von knapp 100 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 15 %. Die Aktie markierte das 52-Wochenhoch am 13.12.2024 bei 35,39 USD. Das 52-Wochentief markierte die Aktie am 20.02.2024 bei 13,69 USD. Seitdem konnte sich die Aktie erholen und damit um 157 % seit Tief zulegen.

Cal-Maine Foods - Der führende Eierproduzent baut seine Kapazitäten aus und profitiert vom Trend hin zu Bioeiern

- Die Performance der letzten 12 Monate beträgt 95 %.

- Cal-Maine Foods lieferte trotz der Auswirkungen von Geflügelpest besser als erwartete Quartalsergebnisse, was auf höhere Eierpreise und strategische Akquisitionen zurückzuführen war.

- Das Unternehmen baut seine Kapazitäten aus und wandelt hierfür bspw. ehemalige Tyson-Foods-Anlagen in Missouri um.

Cal-Maine Foods (NASDAQ: CALM) ist der größte Eierhändler in den Vereinigten Staaten. Das Geschäft des Unternehmens umfasst den gesamten Prozess von der Produktion bis zur Distribution, einschließlich Marketing- und Verpackungsphasen. Das Produktangebot umfasst frische Eier und daraus hergestellte Produkte, darunter unter anderem Bioeier, Eier aus Weidehaltung, braune Eier und Eier mit Nährstoffzusätzen. Die Eier werden unter den Hauptmarken Egg-Land's Best, Land O' Lakes, Farmhouse Eggs, Sunups, Sunny Meadow und 4-Grain vertrieben.

Dem Unternehmen ist es in allen Bereichen und Produkten gelungen, das Geschäftswachstum des 3. Quartals des Vorjahres zu übertreffen. Der Nettogewinn für das Quartal lag bei fast 150 Mio. USD. Die Nachfrage nach Eiern ist die letzten Monate rasant gestiegen und der Verkauf erfolgte im Vergleich zum Vorjahr zu günstigen Marktpreisen. Dies geschah sogar vor dem Hintergrund eines Rückgangs der nationalen Eierversorgung in den USA aufgrund von Fällen der hochpathogenen Vogelgrippe. Um mit der starken Nachfrage Schritt zu halten, war das Unternehmen gezwungen, Eier von Dritten zu erwerben und sich auf jüngste Akquisitionen zu verlassen, welche die Produktionssteigerung begünstigten.

Ein Beispiel hierfür ist die Investition in Meadow Creek Foods, einen Hersteller von hartgekochten Eiern, die in den Jahren 2023 bis 2024 getätigt wurde, sowie die Investition in Crepini Foods, das ebenfalls auf die Herstellung von Eiern und Fertiggerichten ausgerichtet ist. Bio-, Freiland- oder Käfighaltungseier entsprechen dem aktuellen Trend der Kunden. Aus demselben Grund war die Fähigkeit, den Mangel an frischer Eierproduktion durch diese anderen Produkte auszugleichen, im letzten Quartal für das Geschäft von Cal-Maine von entscheidender Bedeutung.

Als größter Produzent und Vertreiber von frischen Eiern in der Schale in den USA ist das Unternehmen sich seiner entscheidenden Rolle bei der Unterstützung der Lebensmittelversorgung des Landes mit einem differenzierten Produktmix bewusst. Daher baut man seine Kapazitäten weiter aus, einschließlich der Produktion von Eiern aus Freilandhaltung und anderen Spezialprodukten. Hierzu zählen auch Investitionen in innovative, skalenorientierte Produkte und Anlagen sowie die Erweiterung des Produktportfolios durch strategische Übernahmen und Joint Ventures. Cal-Maine Foods verfügt über eine starke Bilanz und eine disziplinierte Kapitalallokationsstrategie, welche diese Wachstumsziele unterstützt. Vor allem konzentriert man sich darauf, die Bedürfnisse der geschätzten Kunden mit Qualitätsprodukten und hervorragendem Support und Service zu erfüllen.

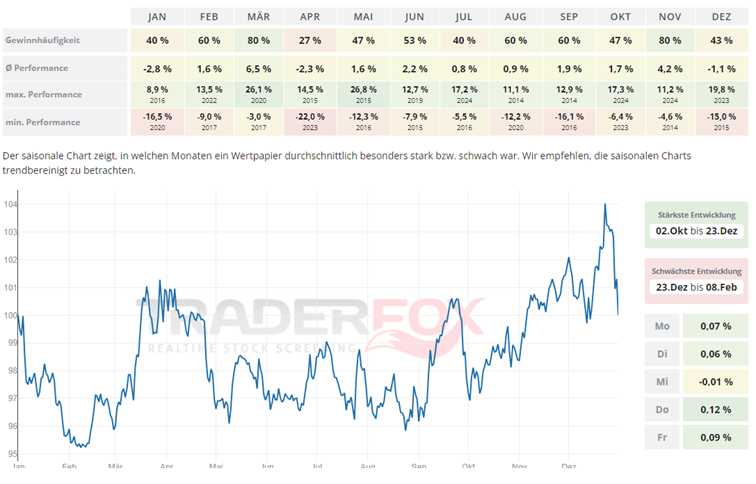

Möchte man in die Aktie von Cal-Maine investieren, so bietet sich hierfür der Zeitraum von Anfang Oktober bis Ende Dezember an. Der Monat November sticht dabei mit einer Gewinnhäufigkeit von 80 % und einer durchschnittlichen Performance von 4,2 % heraus. Stark zeigt sich auch der Monat März mit einer Gewinnhäufigkeit von 80 % und einer durchschnittlichen Performance von 6,5 %.

Möchte man in die Aktie von Cal-Maine investieren, so bietet sich hierfür der Zeitraum von Anfang Oktober bis Ende Dezember an. Der Monat November sticht dabei mit einer Gewinnhäufigkeit von 80 % und einer durchschnittlichen Performance von 4,2 % heraus. Stark zeigt sich auch der Monat März mit einer Gewinnhäufigkeit von 80 % und einer durchschnittlichen Performance von 6,5 %.

In den letzten 52 Wochen hat die Aktie von Cal-Maine Foods eine Rendite von 95 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 19 %. Die Aktie markierte das 52-Wochenhoch am 13.12.2024 bei 108,02 USD. Das 52-Wochentief markierte die Aktie am 04.01.2024 bei 53,02 USD. Seitdem konnte sich die Aktie erholen und damit um 104 % seit Tief zulegen.

RH – Das Nachfragewachstum nach hochwertigen Möbeln beschleunigt sich enorm

- Die Performance der letzten 12 Monate beträgt 44 %.

- RH ist im Markt für hochwertige Möbel gut positioniert und verzeichnet ein Umsatzwachstum von 8,1 % und ein bereinigtes Betriebsergebniswachstum von 120,9 %.

- Die starke Nachfrage und die Marktanteilsgewinne sind auf Produktumwandlungen und einzigartiges, zielgerichtetes Marketing über Sourcebooks zurückzuführen, wobei 80 % der Produkte zum vollen Preis verkauft werden.

RH (NYSE: RH) ist ein führender Einzelhändler und eine Luxus-Lifestyle-Marke im Bereich Wohnmöbel mit 84 Einzelhandelsstandorten. RH meldete im 3. Quartal des Geschäftsjahres 2024 ein Umsatzwachstum von 8,1 % bei einer Steigerung der Gesamtnachfrage um 13 %. Darüber hinaus stieg die Gesamtnachfrage im November im Jahresvergleich um 18 %, wobei die Nachfrage nach der Marke RH im Jahresvergleich um 24 % zunahm.

Aufgrund des schwachen Immobilienmarkts sank der Umsatz von RH im Geschäftsjahr 2022 um 4,5 %, gefolgt von einem weiteren Rückgang um 15,6 % im Geschäftsjahr 2023. Derzeit scheint sich das Unternehmen trotz eines noch immer schwächeren Immobilienmarkts in einem Nachfrageaufschwung zu befinden. Während der Gewinnbesprechung gab das Management bekannt, dass RH im 3. Quartal Marktanteile um 15 bis 25 Basispunkte gewonnen hat und im 4. Quartal weitere Zuwächse um 25 bis 45 Basispunkte erwartet.

Die Marktanteilsgewinne waren in erster Linie auf ihre Produktumwandlungen zurückzuführen. So hat das Unternehmen das Angebot erweitert, um das Outlet-Geschäft zu unterstützen, und erfolgreich einige Produktkategorien in den Bereichen Babys, Kinder und Teenager eingeführt. Diese Bemühungen dürften das Geschäftswachstum auch im Geschäftsjahr 2025 weiter vorantreiben.

Mittels Sourcebooks verfügt das Unternehmen außerdem über ein ziemlich einzigartiges Branding- und Werbemittel. Zu den Katalogen gehören RH Interiors, RH Contemporary, RH Modern, RH Outdoor und andere. In der Vergangenheit haben die in den Sourcebooks dargestellten Warensortimente von RH zu höheren Verkäufen in allen Kanälen beigetragen. Beispielsweise hat RH im November 2024 die zweite Version seiner Sourcebooks mit 54 neuen Kollektionen aus verschiedenen Produktlinien verschickt.

In der Zukunft sollen es noch mehr sein. RH unterhält eine Datenbank mit Kundeninformationen, die Verkaufsmuster, detaillierte Kaufinformationen und bestimmte demografische Informationen sowie Post- und E-Mail-Adressen enthält. Durch eine derart detaillierte Datenbank kann RH mit seinen einzigartigen Sourcebooks gezieltes Marketing betreiben. So kann man die Sourcebook-Mailings und E-Mails an die Kaufmuster der Kunden individuell anpassen.

Parallel dazu investiert RH stark in seine physische Präsenz. Geplante Eröffnungen ikonischer Galerien in globalen Schlüsselmärkten wie Paris, London und Mailand sollen das Unternehmen als Maßstab für Luxus etablieren. Ein besonders hervorzuhebendes Projekt ist die Expansion der Marke Waterworks, dem führenden Anbieter für luxuriöse Bad- und Küchenausstattung. Mit der Integration in die RH-Plattform und der Einführung von Waterworks-Galerien erwartet das Unternehmen, diese Sparte zu einem globalen Milliarden-Dollar-Geschäft auszubauen.

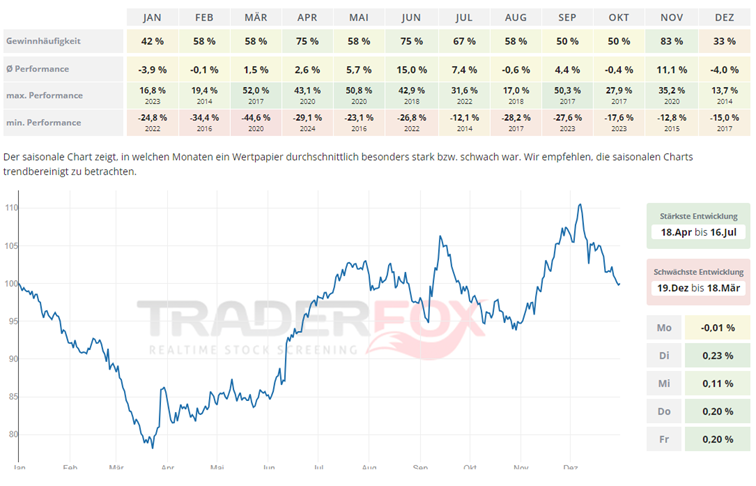

Blickt man auf den saisonalen Chart, so sieht man, dass die Aktie besonders im Zeitraum von Mitte April bis Mitte Juli stark ist. Der Monat Juni sticht dabei mit einer durchschnittlichen Performance von 15 % heraus. Die Gewinnhäufigkeit liegt bei 75 %. Auch der November kann mit einer durchschnittlichen Performance von 11,1 % und einer Gewinnhäufigkeit von 83 % überzeugen.

In den letzten 52 Wochen hat die Aktie von RH Inc. eine Rendite von 44 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 38 %. Die Aktie markierte das 52-Wochenhoch am 13.12.2024 bei 455,05 USD. Das 52-Wochentief markierte die Aktie am 25.06.2024 bei 212,43 USD. Seitdem konnte sich die Aktie erholen und damit um 110 % seit Tief zulegen.

Liebe Grüße und eine schöne Restwoche!

David Engelhardt

& Profi-Tools von

& Profi-Tools von