Portfoliocheck: Facebook bleibt Ruane, Cunniffs Social Media-Liebling

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

An der Wall Street zählt Ruane, Cunniff & Goldfarb zu den gefragtesten Adressen. Das Flaggschiff der Firma ist der Sequoia Funds, der seit Jahrzehnten zur Weltspitze der Investmentfonds gehört.

William J. Ruane gründete den Sequoia Fund im Jahr 1970 auf Bitten seines guten Freundes Warren Buffett, den er aus der gemeinsamen Studienzeit bei Benjamin Graham an der Columbia University kannte. Dieser hatte im Vorjahr seine Buffett Partnership geschlossen und war für seine Investoren auf der Suche nach einem passenden Nachfolger. "Bill war die einzige Person, die ich meinen Investoren empfahl", meinte Buffet einmal. Ruanes Gründungspartner war Richard T. Cunniff und ein Jahr später stieß Robert Goldfarb hinzu.

Ruane, Cunniff verfolgt einen stark fokussierten Investmentansatz und beschränkt sich auf die aussichtsreichsten Werte. Qualität geht über Quantität, wie auch Buffett und Munger es vorziehen. Damit gehen deutlich größere Chancen einher, Fehlgriffe wirken sich jedoch auch stärker aus.

2016 wurde nach vielen erfolgreichen Jahren zum Schicksalsjahr für den Fonds. Zeitweilig hatte man rund 30 Prozent des Investorenkapitals in Valeant Pharmaceuticals investiert, die dann zusammenbrachen und mehr als 90 Prozent ihres Wertes einbüßten. 19 Prozent des Sequoia Funds steckten noch in Valeant, als dieser mit der Aktie in 2016 an einem einzigen Tag 1,26 Milliarden Dollar verlor.

Bill Ruane und Robert Goldfarb zogen daraufhin Konsequenzen und gaben die operative Führung des Sequoia Funds ab. Ruanes langjähriger Schüler David Poppe übernahm für zwei Jahre, bevor 2018 die Leitung an ein fünfköpfiges Gremium übertragen wurde. Nach dem Valeant-Debakel konnte der Fonds wieder an seine alten Erfolge anknüpfen und Warren Buffetts kongenialer Partner Charlie Munger ließ sich zu folgender Aussage hinreißen:

"Die bemerkenswerteste Investmentfirma in Amerika ist wahrscheinlich Sequoia. Diese Venture-Capital-Firma bleibt absolut fanatisch auf dem neuesten Stand der modernen Technologie. Sie haben mehr Geld verdient als jeder andere und sie haben die beste Investitionsbilanz von allen."

(Charlie Munger)

Ruane, Cunniff & Goldfarb betreut neben dem Sequoia Fund weitere Partnerships und Hedge Fonds, wie Acacia Partners und Wishbone Partners, sowie einige separate Kundenportfolios.

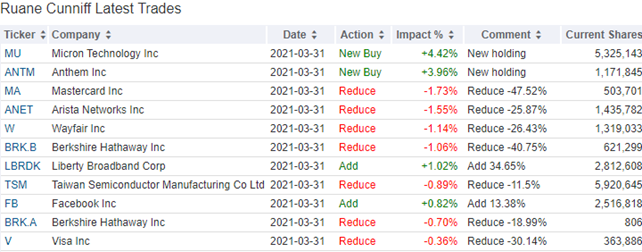

Top Transaktionen im 1. Quartal 2021

Im 1. Quartal hatte Ruane, Cunniff & Goldfarb 37 Positionen im Gesamtwert von 10,6 Milliarden Dollar im Bestand, darunter fünf Neuaufnahmen. Die Turnoverrate lag bei elf Prozent.

Mit Micro Technology und Anthem wirken sich die beiden Neuaufnahmen auch gleich am stärksten auf das Portfolio aus. Zugekauft hat Ruane Cunniff bei Liberty Broadband um 35 Prozent und bei Facebook um 13,3 Prozent. Beim Sozialen Netzwerk hatte es im Vorquartal noch eine leichte Reduzierung um 1,6 Prozent gegeben und beim Breitbandanbieter waren 4,5 Prozent abgebaut worden.

Im Gegenzug verkaufte Ruane Cunniff einige Anteile. Mastercard baute man um 47,5 Prozent ab, Wayfair um 26,4 Prozent und Berkshire Hathaways B-Aktien um 40,75 Prozent bzw. 19 Prozent bei den A-Aktien. Diese drei Werte standen auch schon im 2020er Schlussquartal mit moderaten Reduzierungen auf der Verkaufsliste.

Zusätzlich gab es Teilverkäufe bei Arista Networks mit 25,9 Prozent, Taiwan Semiconductor mit 11,5 Prozent und Visa mit 30,1 Prozent.

Top Positionen zum Ende des 1. Quartals 2021

In Ruane, Cunniff fokussiertem Portfolio dominieren die Communication Services mit 33 Prozent Anteil vor Financial Services mit 21,5 und Technologiewerten mit 17,6 Prozent. Es folgen zyklische Konsumwerte mit 12,5 sowie Gesundheitsaktien mit 10,5 Prozent.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street im Kissig-Portfolio-Check. Nicht zögern, jetzt bestellen!

aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

Die Transaktionen haben auch gleich Auswirkungen auf die TOP-Positionierungen. Der vorherige Spitzenreiter Taiwan Semiconductor rutschte ebenso ab wie United Health. Neue Nummer eins ist nun CarMax vor Facebook. Auf Platz fünf hat sich Charles Schwab vorgeschoben.

Credit Acceptance belegt den sechsten Rang, nun gefolgt von Jacobs Engineering, die Walt Disney überholt haben. Dahinter liegen Neueinsteiger Micron und Liberty Formula One. Das Schlusslicht bilden die beiden Aktiengattungen von Alphabet. Nimmt man diese beiden allerdings zusammen, kommt die Google-Mutter auf ein Depotgewicht von 8,26 Prozent und läge damit nur knapp hinter Spitzenreiter CarMax auf dem zweiten Rang – und damit noch vor Facebook.

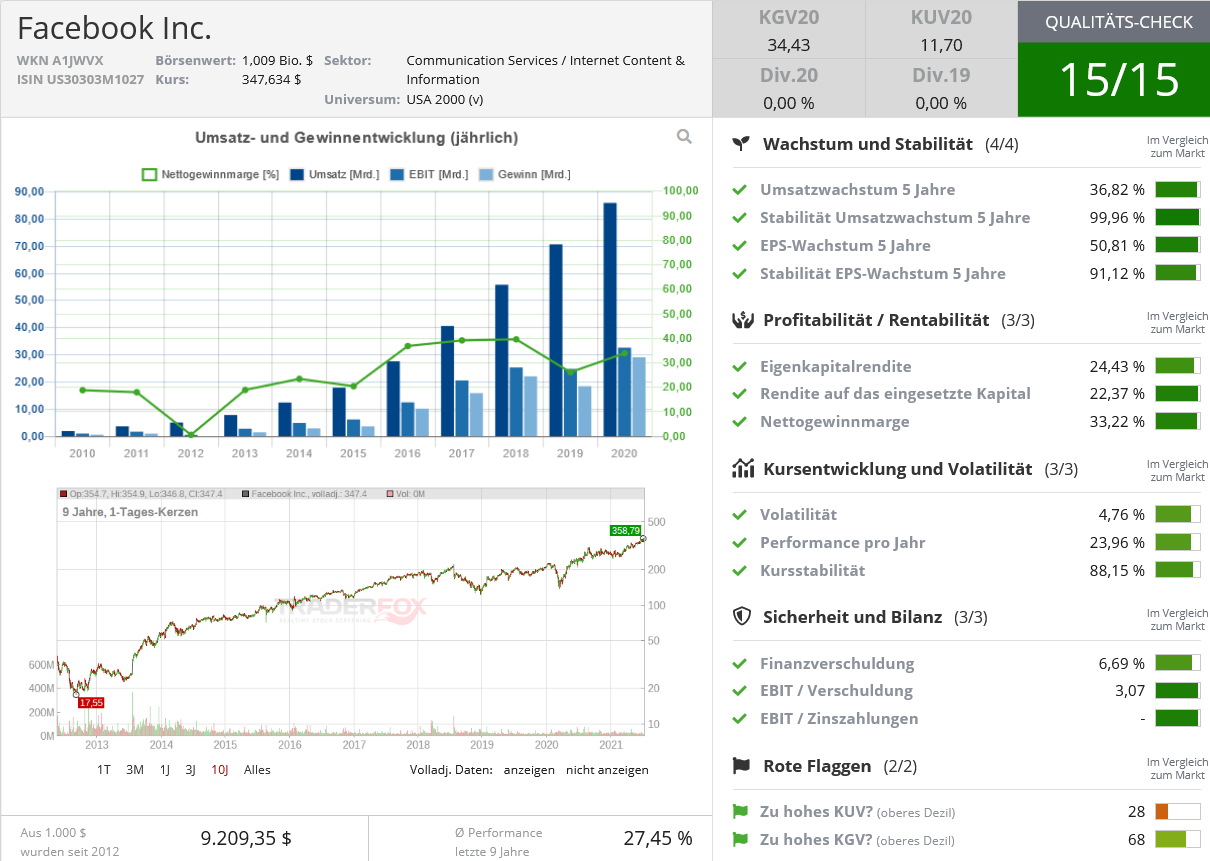

Im Fokus: Facebook

Facebook ist das führende Social Network. Mit seinen Tochterdiensten WhatsApp, Instagram und Facebook Messenger erreicht das Unternehmen weltweit mehr als zwei Milliarden Menschen und hat sich hier zu einem schier unangreifbaren Monopolisten aufgeschwungen.

Quelle: Qualitäts-Check TraderFox

Aber die Quasi-Monopole der großen Technologie-Giganten Alphabet, Amazon, Apple und Facebook hemmen auch Innovationen. Das fiel lange Zeit nicht auf, weil sie selbst innovativ waren. Doch sie sind auch zu Gelddruckmaschinen geworden und dieses Geld setzen sie gezielt für Übernahmen ein. Eine bekannte und völlig legitime Strategie, die viele Unternehmen anwenden.

Allerdings ist im Falle von Facebook gerade die Übernahmestrategie ins Fadenkreuz der Kartellwächter geraten. Während die Website und der Messenger Eigenentwicklungen sind, wurden WhatsApp und Instagram zugekauft. Und es waren damals aufstrebende und potenziell ernstzunehmende Konkurrenten für die Facebook-Angebote. Wie interne Emails von Facebook belegen, erfolgten die Übernahmen vor allem mit dem Zweck, die Konkurrenz vom Markt zu nehmen und so die eigene Marktposition zu sichern.

Präsident Joe Biden hat soeben eine neue Executive Order unterzeichnet, womit die Bundesregierung die Eindämmung monopolistischer und unfairer Geschäftspraktiken ab sofort zu einer Priorität macht. Dabei ist auch die Zerschlagung von Big Tech kein Tabu. Im Gegenteil: dieses seit Jahren eher theoretisch diskutierte Thema rückt nun in den Fokus des Waffenarsenals. Die Bundesregierung will, dass Internet Service Provider den Verbrauchern mehr Auswahl und Preistransparenz bieten. Sie will, dass die Federal Communications Commission (FCC) die Netzneutralität wiederherstellt und sie will neue Regeln für die Überwachung und Datensammlung durch Internetfirmen.

Schaut man auf die heutige Dominanz des Facebook-Konzerns, der weltweit mehr als zwei Milliarden Nutzer hat, kann man die Kritik verstehen. Bei der US-Präsidentschaftswahl 2016 war Facebook maßgeblich an der Manipulation von Wahlinformationen beteiligt – nicht aktiv, aber als passives Medium. Zu passiv, wie sich herausstellte, und seitdem steht Facebook für den Umgang mit Meinungen, Hasskommentaren und Falschmeldungen in der Kritik. Und trotz aller Einschränkungen, trotz der hohen Aufwendungen, um die Probleme zu beseitigen, trotz zwischenzeitlicher Werbeboykotts vieler Unternehmen verdient Facebook immer mehr Geld.

Kartellseitig werden allerdings inzwischen auch die beiden bereits vor Jahren genehmigten Übernahmen von WhatsApp und Instagram infrage gestellt, weil Facebook seine Zusagen, die Genehmigungsgrundlage waren, nicht einhält und sich so angreifbar macht. Eigentlich ist es kaum vorstellbar, dass nach so vielen Jahren die Übernahmen rückabgewickelt werden könnten. Aber es könnte starke Auflagen geben, auf die sich Facebook einlassen müsste und für zukünftige Übernahmen wird der Spielraum immer enger.

Das Ende des Wachstums?

Facebook und seine Tochterdienste haben inzwischen eine hohe Marktdurchdringung erreicht, dass weiteres Wachstum bei den Nutzerzahlen immer schwieriger wird. So wird erwartet, dass nach einem starken Sprung im Coronajahr 2020 in diesem Jahr in den USA nur noch 0,8 Prozent neue Nutzer hinzukommen werden. Dabei sind die USA und Europa die Regionen, in denen Facebook auch die höchsten Umsätze pro Nutzer erzielt (ARPU).

Da absehbar ist, dass weiteres externes Wachstum durch die Kartellbehörden eher sehr kritisch gesehen und gegebenenfalls sogar unterbunden wird, richtet Facebook hier seinen Blick auf noch unterentwickelte Regionen. Und darauf, die bestehende Nutzerbasis stärker zu monetarisieren.

Facebook erweitert daher sein Angebotsspektrum, um mit seinen Diensten mehr Menschen zu erreichen und diese zu einer längeren Verweildauer auf seinem Angebot zu veranlassen. Der neue Dating-Dienst ist nur ein Beispiel, wie das gelingen soll. Zudem wächst man in den Finanzbereich hinein und bietet über Instagram Pay vereinfachte Zahlungen an, so dass Nutzer nicht mehr auf andere Seiten wechseln müssen, um den Kauf der bei Instagram erspähten Ware abzuwickeln.

Des Weiteren testet Facebook auch eine Funktion, die solche Zahlungen über einen QR-Code ermöglichen und hat endlich die seit Monaten ausstehende Genehmigung für Whatsapp Pay in Brasilien erhalten. Dort sind nun Geldtransfers zwischen Karteninhabern von Visa und Mastercard im Rahmen des Facebook Pay-Programms möglich.

Werbemarkt mit Licht und Schatten

Bestimmend bleiben aber die Werbeeinnahmen. Da soziale Medien weiterhin ein wichtiger Ort für die Interaktion mit Käufern sind, ist der Einzelhandel mit einem Anteil von 17 Prozent inzwischen die Top-Kategorie unter Facebooks Werbekunden. Top-Werber sind dabei Amazon, Supermärkte und große Einzelhandelsketten.

Allerdings ist die Freude bei Facebook nicht ungetrübt, denn Amazon macht an einer anderen Front zunehmend Probleme. Vor einigen Jahren war der Werbemarkt noch klar zwischen Google und Facebook aufgeteilt. Google beherrscht die Suche über Webbrowser und Facebook über Smartphones. Doch nun "passiert" Amazon, die immer größere Stücke aus dem Kuchen schneiden.

Längst startet die Mehrzahl der US-Bürger ihre Suche nach Produkten nicht mehr bei Google, sondern sucht direkt bei Amazon. Und so ist Amazons Anteil am US-Online-Werbemarkt in 2020 um mehr als ein Viertel auf 10,3 Prozent angewachsen und seine Einnahmen aus dem Advertising sogar um mehr als die Hälfte auf 15,73 Milliarden Dollar.

Augmented Reality

Ein weiteres attraktives Betätigungsfeld hat Facebook mit Virtuellen Reality im Auge. Nach Angaben von The Verge arbeitet beinahe jeder fünfte Mitarbeiter von Facebook ausschließlich an Virtual Reality (VR) und Augmented Reality (AR). Außerdem erwirbt das Unternehmen seit Jahren kleine VR-Studios, zuletzt BigBox VR und Unit 2 Games. Dieser Bereich macht bisher lediglich 3% von Facebooks Gewinn aus und steht daher auch noch nicht so sehr im Fokus der Behörden. Dem entsprechend werden Facebook hier bisher kaum Steine in den Weg gelegt und es kann seine führende Position in diesem Zukunftsmarkt weiter ausbauen.

Eingestiegen war Facebook in dieses Segment 2014 mit der Übernahme von Oculus VR für zwei Milliarden Dollar und arbeitet seitdem kontinuierlich daran, seine Hardware zu verbessern und für Nutzer zu einem Erlebnis und alltagstauglich zu machen. Eine Schlüsselrolle kommt hierbei dem Gamingsektor zu.

Fortune Business Insights prognostiziert, dass der globale Markt für VR-Gaming bis 2027 auf 45,2 Milliarden Dollar anwachsen wird, während es 2019 noch 5,1 Milliarden waren. Die Steigerungsrate beträgt über die Jahre 31,8%, während der Spielkonsolenmarkt im gleichen Zeitraum lediglich 5,3% erreicht.

Facebooks bleibt auch hier seiner Strategie treu und strebt Dominanz an. Man will die führende Technik mit einem wachsenden Ökosystem verbinden, um so die Nutzer an sich zu binden. Anschließend wird dieser Bereich monetarisiert – durch Werbeformate. Deshalb kauft Facebook so viele Spielentwickler zu, damit diese Content für das Ökosystem liefern. Wenn dann schlussendlich ein signifikanter Markt geschaffen ist, den Facebook dominiert, werden auch die Kartellbehörden auf dem Plan treten. Doch vermutlich erst so spät, dass gegen Facebook kein Kraut mehr gewachsen ist.

Die Krux aus Sicht der Behörden ist, dass die einzigen möglichen relevanten Gegenspieler dann andere Big Techs sind, die man ja eigentlich auch nicht noch größer werden lassen will.

Günstige Bewertung

Obwohl Facebook gerade neue Allzeithochs markiert, ist das Unternehmen noch immer vergleichsweise moderat bewertet. Trotz kartellrechtlichem Gegenwind kann es seine Umsätze und Gewinne weiter steigern und es gelingt ihm immer besser, seine Dienste zu monetarisieren.

Bei 350 Dollar weist die Aktie eine Marktkapitalisierung von 850 Milliarden Dollar auf und schickt sich an, bald auch zum Kreis der wenigen Unternehmen mit einem Börsenwert jenseits einer Billion Dollar zu gehören. Der Cashflow steigt und Facebook weiß langsam nicht mehr, wohin mit seinem ganzen Geld. Zwar kann das Ausbremsen großer Übernahmen das Wachstum bremsen, aber für Aktionäre könnten ausgedehnte Aktienrückkäufe Freudensprünge bringen. Apple hat dies vorgemacht, Microsoft ebenfalls. Und auch Alphabet geht seit anderthalb Jahren diesen Weg und der Aktienkurs hat sich seitdem von einem Tech-Underperformer zu einem Top-Performer entwickelt.

Facebook hat noch reichlich Potenzial und daher ist es kaum verwunderlich, dass Ruane, Cunniff das Unternehmen so hoch in seinem Portfolio gewichtet hat. Wie Alphabet ja auch.

Meta AI startet in Europa – Meilenstein für Zuckerbergs KI-Offensive

Meta AI startet in Europa – Meilenstein für Zuckerbergs KI-Offensive

& Profi-Tools von

& Profi-Tools von