IPO-RADAR (Coursera, Compass, Kaltura, Frontier Group Holdings)

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

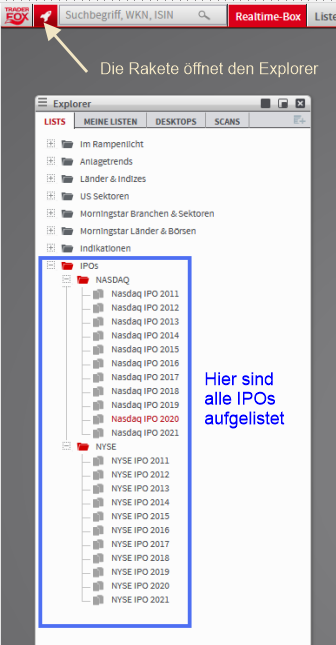

als neuen Gratis-Service bietet TraderFox auf dem Trading-Desk https://desk.traderfox.com eine Auflistung aller IPOs der letzten Jahre an. Inklusive kostenlosen Realtime-Kursen zu allen Aktien an der NASDAQ und NYSE.

REVIEW

Eastern Bankshares (Oktober 2020)

ISIN: US27627N1054

Das 1818 gegründete Unternehmen Eastern Bankshares hat seinen Sitz in Boston, Massachusetts und betreibt mit 1800 Mitarbeitern die gesamte Palette des klassischen Bankgeschäfts. Dazu gehören Privat- und Firmenkundenkonten, Kredite und Anlagen in allen Kategorien, internationales Banking sowie Portfoliomanagement und Vermögensverwaltung. Darüber hinaus fungiert Eastern Bankshares als unabhängiger Versicherungsvertreter und bietet Versicherungsprodukte für gewerbliche, persönliche und Leistungen an Arbeitsnehmer an. Die Bostoner verfügen über 110 Zweigstellen im Osten von Massachusetts sowie im Süden und an Küste von New Hampshire und Rhode Island. Das Volumen des aktuell verwalteten Vermögens beträgt 16 Mrd. USD. Durch die Niedrigzinspolitik der US-Notenbank fließt der Bank überproportional viel Liquidität zu. Der Zuwachs von Anlagegeldern betrug allein 30 % im vergangenen Jahr, weshalb man besonders in diesem Bereich sowie im Kreditgeschäft weiterwachsen will. Der Umsatz legte von 2018 bis 2020 im jährlichen Durchschnitt um 2,1% auf 579,6 Mio. USD zu, der Nettogewinn sank Pandemiebedingt im selben Zeitraum von 123 Mio. USD auf 22,7 Mio. USD. Für 2021 erwartet das Management eine deutlich bessere Entwicklung als im Geschäftsjahr 2020, auch weil die eigenen Kreditrisiken gesunken sind. Der Ausgabepreis am 15. Oktober 2020 lag mit einem Volumen von 179,3 Mio. Aktien bei 10 USD, dabei wurden 180 Mio. USD erlöst. Das Börsentief lag Anfang im Oktober 2020 bei 11,88 USD, das Allzeithoch wurde ebenfalls im März 2021 mit 19,71 USD erreicht. Die Marktkapitalisierung beträgt 3,6 Mrd. USD.

McAfee (Oktober 2020)

ISIN: US5790631080

Das in Santa Clara, Kalifornien beheimatete Unternehmen wurde 1987 gegründet, debütierte danach bereits einmal 1994 an der Börse. Mit 6850 Mitarbeitern existiert McAfee in der heutigen Form seit 2011, als Intel das Unternehmen für knapp 6,7 Mrd. USD kaufte und anschließend von der Börse nahm. Der Chiphersteller hält noch 49 % der Anteile, die Finanzinvestoren TPG und Thoma Bravo 51 %. McAfee ist weltweit bekannt für seine Sicherheitssoftware, sogenannte Antivirus-Programme. Bekannte und umsatzstarke Produkte sind McAfee Antivirus Plus, Nuts & Bolts, McAfee Live Safe und McAfee Total Protection. Zu den Kunden von McAfee gehören neben Privatnutzern auch zahlreiche große Unternehmen und Regierungen. Von den 600 Mio. Geräte, die mit der Sicherheitssoftware von McAfee geschützt werden, gehören 86 % der Unternehmen auf der Fortune-100-Liste. Der Umsatz legte von 2017 auf 2020 im jährlichen Durchschnitt um 27% auf 2,9 Mrd. USD zu, der Verlust sank im selben Zeitraum von 607 Mio. USD auf 118 Mio. USD. Mitte März haben die Kalifornier bekannt gegeben, dass sie sich ausschließlich auf das Geschäft mit Privatkunden konzentrieren wollen und sie das Business-Kundengeschäft für 4 Mrd. USD. an die Symphony Technology Group verkaufen werden. Rund eine Mrd. USD wird zur Tilgung der noch ausstehenden Schuldenlast von 4 Mrd. USD verwendet, 2,5 Mrd. USD fließen den Aktionären in Form einer Sonderdividende zu. Der Ausgabepreis der Aktie lag am 22. Oktober 2020 mit einem Volumen von 37 Mio. Aktien bei 20 USD, dabei wurden 740 Mio. USD an frischem Kapital generiert. Das Verlaufstief der Aktie lag Anfang Dezember 2020 bei 15,09 USD, danach stieg sie bis Mitte März 2021 auf ihr Allzeithoch bei 24,55 USD. Die Marktkapitalisierung liegt bei 9,7 Mrd. USD

MediaAlpha (Oktober 2020)

ISIN: US58450V1044

MediaAlpha wurde im 2014 gegründet und hat seinen Sitz in Los Angeles, Kalifornien. Das Unternehmen betreibt mit 120 Mitarbeitern über seine Tochtergesellschaften eine Plattform zur Akquisition von Versicherungskunden. Die Echtzeitplattform ermöglicht es Versicherungsträgern, Vertriebshändlern und anderen Kunden, neue Kundenschichten zu akquirieren. Zudem soll unter dem Einsatz von Prognose-Analyse-Tools die Kundengewinnung in den Bereichen der Schaden- und Unfallversicherung sowie der Lebens- und Krankenversicherung optimiert werden. Aufgrund der COVID-19-Pandemie konnten die Kalifornier insbesondere bei der Schadens- und Unfallversicherung besonders hohe Wachstumsraten verzeichnen, was auch mit den stark wettbewerbsfähigen Angeboten gegenüber konventionellen Konkurrenten zu begründen ist. Zudem waren modifizierte Krankenversicherungen stärker nachgefragt. Der Umsatz legte von 2017 auf 2020 im jährlichen Durchschnitt um 40,5% auf 585 Mio. USD zu, der Verlust kletterte im selben Zeitraum von 0 USD auf 4,4 Mio. USD. Für das Gesamtjahr 2021 rechnet Mediaalpha mit einem Umsatzplus zwischen 23% und 26%, der Nettogewinn soll zwischen 12% und 14% zulegen. Der Ausgabepreis am 28 Oktober 2020 an der NYSE lag mit einem Volumen von 9,3 Mio. Aktien bei 19 USD, erlöst wurden 176 Mio. USD. Nach einem Kurstief bei 31,86 USD Ende Oktober 2020 zog der Aktienkurs bis Mitte März 2021 auf das Allzeithoch bei 64,11 USD an. Derzeit kostet die Aktie 35,19 USD. Die Marktkapitalisierung beträgt 2,1 Mrd. USD.

Absolute Software (Oktober 2020)

ISIN: CA00386B1094

Das 1993 gegründete Unternehmen Absolute Software hat seinen Sitz in Vancouver, Kanada und betreibt mit 523 Mitarbeitern eine Plattform zur Geräte- und Datensicherheit, auch Cybersecurity genannt. Die Kanadier haben eine Software entwickelt, die aktiviert wird, wenn an den Kerneinstellungen des Gerätes Veränderungen stattfinden. Die Veränderungen bewirken eine komplette Neuinstallation der vorherigen Daten und sorgen somit für Datensicherheit. Sie ist mittlerweile auf mehr als einer halben Mrd. Endgeräten installiert. Zudem wurden weitere Softwareversionen zur erweiterten Datenkontrolle und Datennachverfolgung neu entwickelt. Das Unternehmen unterhält strategische Partnerschaften mit Hardwareherstellern wie Dell, Lenovo, Hewlett-Packard und Samsung. Zudem gehört man seit 2007 zu den Sicherheitspartnern des Software-Giganten Microsoft. Darüber hinaus setzen die Halbleiterhersteller AMD und Qualcomm sowie der Telekomkonzern Verizon auf die Dienste von Absolute Software. Durch das erhöhte Online-Aufkommen im Internet während der COVID-19-Pandemie ist die Nachfrage vor allem von kleinen und mittleren Unternehmen nach den Produkten der Kanadier gestiegen, mittlerweile zählt man insgesamt 13.000 Kunden mit rund 10,8 Mio. betreuten Geräten. Der Umsatz legte von 2019 bis 2020 um 5,8% auf 105 Mio. USD zu, der Nettogewinn kletterte im selben Zeitraum um 39,5% auf 10,6 Mio. USD. Der Ausgabepreis am 28. Oktober 2020 lag mit einem Volumen von 5,9 Mio. Aktien bei 11 USD, dabei wurden 65 Mio. USD erlöst. Das Börsentief lag Anfang im November 2020 bei 9,54 USD, das Allzeithoch wurde Anfang März 2021 bei 16,19 USD erreicht. Die Marktkapitalisierung beträgt 671,3 Mio. USD.

OUTLOOK

Für die 13. Kalenderwoche sind 3,1 Mrd. USD geplant. Zwei von ihnen wollen an der NYSE starten, 9 werden an der Nasdaq debütieren. Vier interessante Kandidaten sind im Folgenden im Detail beschrieben:

Coursera (NYSE)

Das in Mountain View, Kalifornien beheimatete Unternehmen Coursera wurde 2012 gegründet und betreibt eine Online-Bildungsplattform mit einem breiten Spektrum an Online-Kursen. Die 780 Mitarbeiter arbeiten mit 200 Bildungseinrichtungen wie Universitäten, Fachschulen und Industriepartnern zusammen. Bis Ende 2020 zählten die Kalifornier rund 77 Mio. registrierte Lernende sowie über 2000 Organisationen, 4000 akademische Einrichtungen und 300 Regierungsstellen. Zu den angebotenen Kursen gehören u.a. Einführung in die Logik, maschinelles Lernen oder Grundlagen der Palliativmedizin. Zu den bekannten Kooperationspartnern gehören die Stanford und die Princeton University, Google, IBM und das Imperial College London. Auch für die COVID19-Bekämpfung bietet das Unternehmen einen Kurs zum Thema "Kontaktnachverfolgung" an, der kostenlos ist. Der größte Wettbewerber ist Udemy, die ihren Sitz in San Francisco haben. Coursera steigerte den Jahresumsatz von 2019 bis 2020 um 59,2 % auf 294 Mio. USD. Der Verlust kletterte aber im selben Zeitraum auch von 46,7 Mio. USD auf 66,8 Mio. USD. Geplant ist bei einer Emission an der NYSE am 31. März von 15,7 Mio. Aktien ein Erlös von 520 Mio. USD. Der Angebotspreis für Investoren beträgt 30 bis 33 USD. Die Marktkapitalisierung läge damit bei 4,1 Mrd. USD. Außerbörsliche Taxen liegen zwischen 34 und 37 USD.

Compass (NYSE)

Compass ist eine Immobilen-Handelsplattform, die 2012 gegründet wurde und in New York ihren Sitz hat. Mit 2700 Mitarbeitern bietet das Unternehmen für Immobilienmakler den gesamten Service zur Abwicklung und Verwaltung ihrer Immobilientransaktionen über seine speziell entwickelte, Cloud-basierte Software. Der Service umfasst Kundenbeziehungsmanagement, Marketing und Optimierung bei der Kundengewinnung. Bis Ende 2020 hatten Compass-Makler Käufer oder Verkäufer von 275.000 Immobilien im Gesamtwert von 300 Mrd. USD vertreten. Mit 4% des US- amerikanischen Marktes sind die New Yorker der größte unabhängige Immobilienmakler nach Bruttotransaktionswert. Aktuell arbeiten auf der Plattform rund 19.000 Agenten, die für jede Transaktion rund 15% bis 30% des Verkaufserlöses als Provision an Compass zahlen. Hauptaktivitätsgebiete sind die teureren Immobiliengegenden in New York, Kalifornien, Florida und Texas. Das Unternehmen hat in verschiedenen Finanzierungsrunden 1,5 Mrd. USD von größeren Investmentfonds und Investmentgesellschaften erhalten. Von 2018 bis 2020 konnte Compass seinen Umsatz von 885 Mio. USD auf 3,7 Mrd. USD mehr als vervierfachen. Vor allem durch die COVID19-Pandemie verzeichneten die New Yorker einen größeren Wachstumsschub. Der Verlust legte im selben Zeitraum von 224 Mio. USD auf 270 Mio. USD zu. Vorgesehen ist bei einer Emission von 36 Mio. Aktien am 31. März an der Nasdaq ein Erlös von rund 936 Mio. USD einzuspielen, die Marktkapitalisierung läge dann bei 9,8 Mrd. USD. Die Preisspanne beträgt 23 bis 26 USD. Außerbörsliche Taxen liegen bei 27 und 30 USD.

Kaltura (Nasdaq)

Kaltura wurde 2006 gegründet und hat seinen Sitz mit 586 Mitarbeitern in New York. Das Unternehmen bietet Kommunikationssysteme für die Ausstrahlung großer Konferenzen, Infrastruktur für die Videosysteme von Telekommunikationsunternehmen sowie Videostruktur für Bildungseinrichtungen. Mit dem Bereich Bildung macht Kaltura auch die meisten Umsätze, die ungefähr zwei Drittel der Gesamtumsätze ausmachen. Die New Yorker haben über 1.000 Kunden, von denen 25 Fortune 100-Unternehmen und 51% führenden Bildungseinrichtungen in den USA. Bekannte Kunden sind Oracle, Bloomberg, Berlitz, Wells Fargo und Vodafone. Mit dem Börsengang möchte das mit einer großen Dependance in Israel vertretene Unternehmen sich zusätzliche Liquidität beschaffen, um seine weitere Expansion zu finanzieren. Mit Beginn der COVID10-Pandemie im vergangenen Jahr verzeichnete Kaltura einen starken Nachfrageschub. Zu Beginn des Jahres 2020 übernahmen die New Yorker mit Newrow eine Plattform für kollaborative Online-Meetings. Diese hat sich vor allem für Bildungseinrichtungen wie Universitäten und Schulen als sehr geeignet erwiesen, weil darüber mehr als sechs Mio. Studenten in den USA erreichbar sind. Weitere Zukäufe gehören zur Expansionsstrategie des Unternehmens. Von 2019 auf 2020 stieg der Umsatz um 23,7 % auf 120 Mio. USD, der Verlust kletterte von 15,6 Mio. USD auf 38,7 Mio. USD. Die Emission an der NYSE am 1. April von 23,5 Mio. Aktien soll 375 Mio. USD erlösen. Die Preisspanne beträgt 14 bis 16 USD. Damit wäre das Unternehmen mit 1,8 Mrd. USD bewertet. Außerbörsliche Taxen liegen bei 17 und 20 USD.

Frontier Group Holdings (Nasdaq)

Die 1994 gegründete Frontier Group Holding hat ihren Sitz in Denver, Colorado und bedient mit 5000 Mitarbeitern im Rahmen einer Low-cost-Strategie. Das Vorgängerunternehmen Frontier Airlines existierte bis 2008 unter gleichem Namen und musste Insolvenz anmelden. Mit der Neugründung wechselte das Unternehmen vom Flugzeugmodell Boeing 737 zum Wettbewerber Airbus A-320. Derzeit wird das Flugnetz mit 110 Zielen von 104 Flugzeugen dieses Typs angeflogen, weitere 156 Modelle sind bis 2028 bestellt. Außerhalb der USA fliegt man Ziele in Mittelamerika, Mexiko und der Karibik an. Da dies bevorzugte Kurzurlaubsziele der Amerikaner sind, rechnet die Airline schon zum Herbst hin mit einem starken Buchungsanstieg und wieder deutlich stärker ausgelasteten Flugzeugen. Ähnlich wie ihre Wettbewerber bemüht sich Frontier eine nachhaltige Kundenbindung über Bonus- und Meilenprogramme sowie Partnernetze zu erreichen. Zu den ausgewählten Partnern gehören alle großen, bekannten US-Autovermieter, große Hotelketten wie Marriott und Radisson. Zudem betreibt das Unternehmen unter dem Namen Frontier Cruise ein eignes Reiseunternehmen mit Komplettangeboten. 2019 nutzten 23 Mio. Passagiere die Airline, 2020 waren es noch 11 Mio. Der Umsatz sank von 2018 bis 2020 von 2,16 Mrd. USD auf 1,25 Mrd. USD, zudem wurde im selben Zeitraum aus einem Gewinn von 80 Mio. USD ein Verlust von 225 Mio. USD, was allerdings unmittelbar mit den Beschränkungen der COVID19-Pandemie zu tun hat. Kalkuliert wird bei einer Emission an der Nasdaq am 1. April von 30 Mio. Aktien mit einem Erlös von 630 Mio. USD. Die Preisspanne beträgt 19-21 USD, woraus sich eine Marktkapitalisierung von 4,3 Mrd. USD errechnet. Außerbörsliche Taxen liegen bei 23 und 24 USD.

FAZIT:

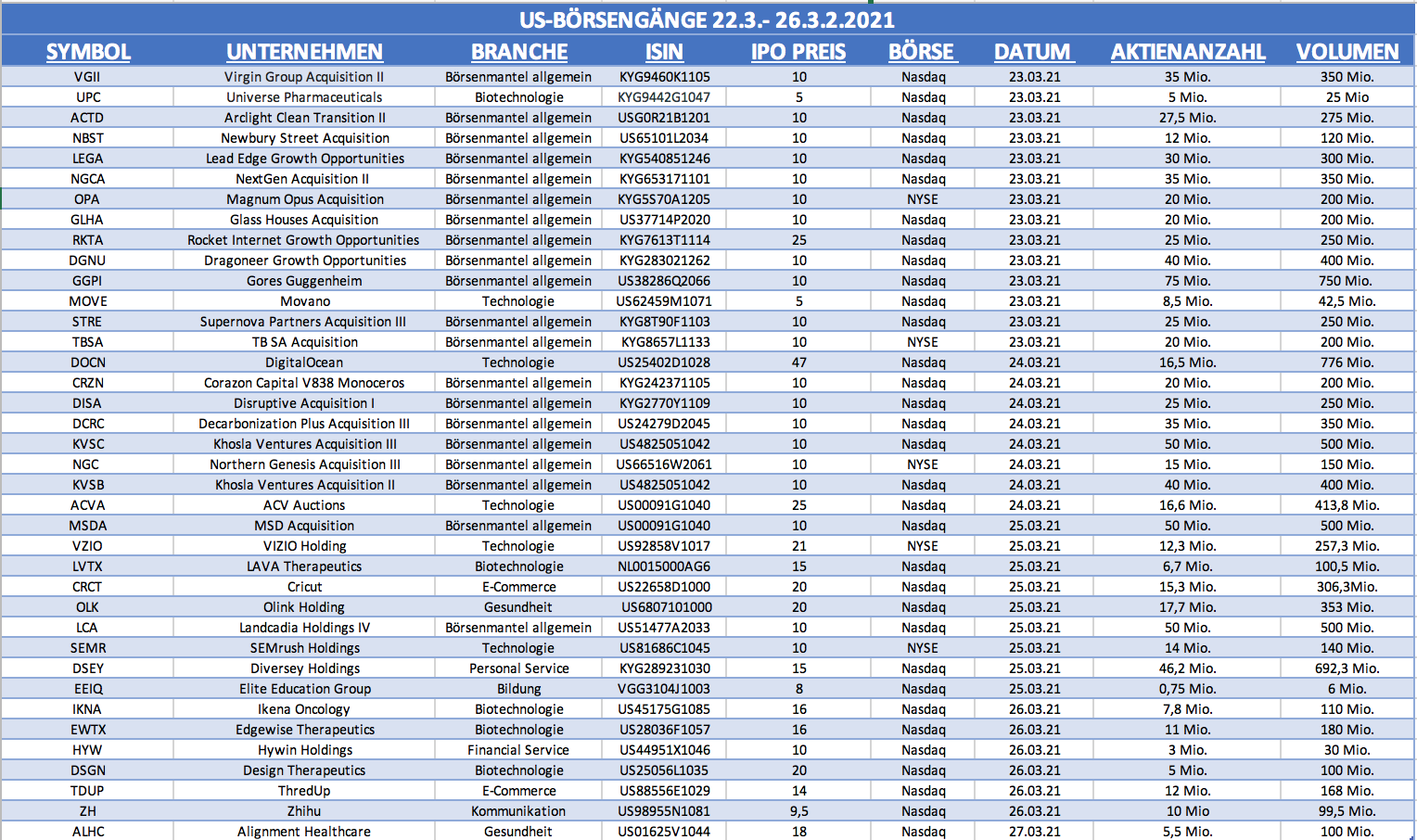

38 Börsengänge konnten die US-Börsen in der vergangenen Woche verzeichnen und zum ersten Mal seit Herbst vergangenen Jahres stieg der Anteil der Unternehmen ohne SPAC- Funktion (Börsenmantel) deutlich an. Mittlerweile hat auch die US-Börsenaufsichtsbehörde SEC ein Auge auf die Flut dieser Unternehmenskonstruktion geworfen und untersucht bereits einige davon. Das Augenmerk der Behörde liegt vor allem auf die vorhandenen Risikokontrollen der Unternehmen, deren Gebühren und die Transaktionsvolumina

Ein Selbstläufer sind Börsengänge auch bei nach wie vor guter Stimmung an den US-Börsen allerdings nicht. Von den 18 übrigen Debütanten mussten immerhin acht das Ende der Woche mit einem Minus bilanzieren. Unter den Übrigen konnten vor allem Aktien aus Biotechnologie- und Gesundheitssektor mit hohen Zugewinnen glänzen.

& Profi-Tools von

& Profi-Tools von