„Buy the rip“: 30 S&P 500-Aktien mit frischen Kaufsignalen, die früher oft Anschlussgewinne brachten

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Nach Trumps Wahlsieg legte der US-Aktienmarkt einen eindrucksvollen Sprint hin – doch was genau steckt hinter diesen Kursgewinnen? Eine Analyse von Ned Davis Research enthüllt, welche 30 S&P 500-Aktien mit frischen Kaufsignalen locken und warum Anleger gerade jetzt ein Auge auf Zykliker, Tech-Titel wie Alphabet und Co., Banken sowie Small Caps werfen sollten. TraderFox berichtet, wo Marktteilnehmer das Momentum nutzen und mit welchen Aussichten sie bei "Rip"-Käufen rechnen können.

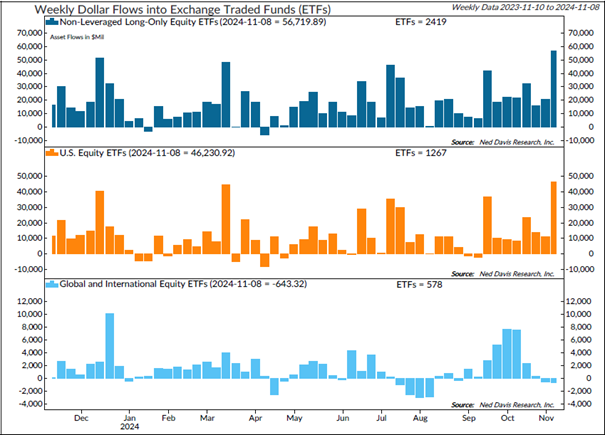

Nach dem Wahlsieg des designierten US-Präsidenten Donald Trump ging am US-Aktienmarkt die Post ab und binnen weniger Handelstage stiegen die Kurse extrem stark. Bei dieser Aufwärtsbewegung waren zwar die stärksten Zuflüsse in börsengehandelte Aktienfonds seit März zu verzeichnen, dagegen lieferten jene Indikatoren, die für einen richtig breit angelegten Marktanstieg sprechen, laut Ned Davis Research keine Signale. Der elfprozentige "Trump-Bump", den man kurzzeitig ab dem 6. September beim S&P 500 gesehen habe, sieht daher für den erwähnten US-Finanzdienstleister eher nach einer Rotation aus als nach einer umfassenden Rallye.

Angesichts dieser Bestandsaufnahme geht Ned Davis Research in einer Studie mit Hilfe eines Top-Down-Ansatzes der Frage nach, in welche Richtung die Anleger rotiert haben. Das verfolgte Ziel dahinter lautet herauszufinden, wo die Marktteilnehmer jüngst versucht haben, "den Rip zu kaufen" (gemeint sind damit die abrupten Kurssteigerungen). Das heißt, es geht um das Ausfindig machen jener Bereiche, wo die stärksten Kaufaktivitäten stattfanden, als die Preise nach oben schossen.

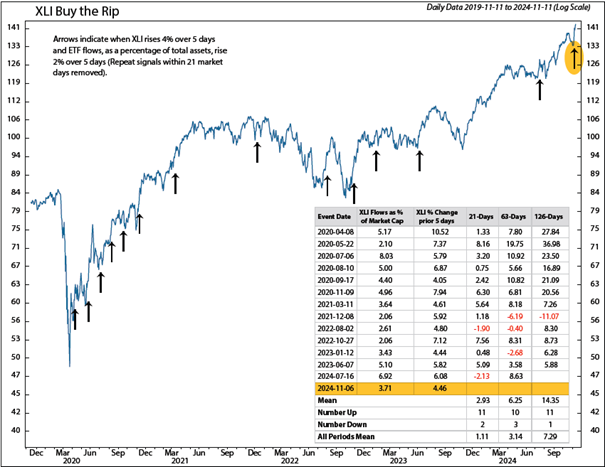

Im Falle der börsengehandelten Fonds (ETFs) haben die Anleger gemäß der Definition von Ned Davis Research den "Rip" gekauft, wenn ein ETF innerhalb von fünf Tagen um mehr als 4 % zulegte und dabei gleichzeitig die Mittelzuflüsse innerhalb von fünf Tagen mehr als 2 % des Gesamtvermögens ausmachten. Im Falle von Branchen und Aktien spricht der US-Finanzdienstleister davon, dass die Anleger "den Rip" gekauft haben, wenn es zu Kurssteigerungen von mehr als 4 % gekommen ist und das Verhältnis von 5-Tage- zu 252-Tage-Durchschnittsvolumen 1,3 überstiegen hat.

Eine Analyse der auf dieser Basis ermittelten Kaufsignale zeigt laut Ned Davis Research, dass auf breiter Front mehr inländische als ausländische Fonds gekauft wurden, was auf einen "Trump-Handel" hindeute. Aus anlagestilistischer Sicht habe es zudem Käufe in zyklischen Value- und Small-Caps-Fonds gegeben. Aus Branchenperspektive stachen den Angaben zufolge Autos (angetrieben durch Tesla), Banken und Verbrauchsgüter hervor, zudem kam es zu breiten Käufen in der Technologiebranche. Auf Unternehmensebene stachen unter anderem Tesla, Alphabet, JP Morgan und Steel Dynamics hervor.

Anleger stecken Geld in USA-ETFs und ziehen es aus globalen ETFs ab

Nach Einschätzung von Ned Davis Research entsprechen die Rip-Käufe den Erwartungen an eine bessere Wirtschaft und an Branchen, die von einer Deregulierung profitieren könnten (z.B. Banken), die von Zöllen profitieren (z.B. Stahl und Autos) oder die nicht direkt von Zöllen betroffen sind (z.B. Dienstleistungen). Die Experten bei dem Finanzdienstleister warten nun ab, welche politischen Prioritäten Trump in den ersten 100 Tagen seiner Amtszeit setzen wird, um festzustellen, welche Themen auf der intern erstellten Rip-Buying-Liste Bestand haben werden.

Zyklische Value-Industrien fallen positiv auf

Quelle: Ned Davis Research

Bei der Untersuchung der größeren ETFs (mehr als zehn Mrd. USD Assets under Management) auf Rip-Buying stachen die zyklischen Value-Industrien hervor. So generierte der SPDR-ETF für den Industriesektor am 6. November ein Rip-Buying-Signal, wobei sich daran früher im Schnitt in den sechs Monaten danach eine gute Entwicklung einstellte (Plus von durchschnittlich 14,35 %), mit nur einem negativen Signal (2021) in den letzten fünf Jahren.

Ned Davis Research glaubt, dass die Stärke des Industriesektors mit der Erwartung eines Anstiegs der Bau- und Fertigungsindustrie zusammenhängen könnte, da die Trump-Administration das Reshoring gegenüber Importen forciert. Der Optimismus könnte auch mit einer besseren Wohnbauindustrie zusammenhängen, wenn die Wirtschaft und die Reallöhne steigen.

Industriewerte haben sich nach einem "Rip"-Kaufsignal seit 2019 im Schnitt gut entwickelt

Quelle: Ned Davis Research

Die Analysen haben zudem ergeben, dass nicht nur der Industrials SPDR ein Rip-Buy-Signal hatte, sondern auch der Dow Jones Industrial Average ETF. Dies ist erst das fünfte Rip-Buying-Signal für diesen ETF in den letzten fünf Jahren und in drei der vier früheren Fälle wies er sechs Monate später eine positive Performance aus.

Außerdem stehen vier Small-Cap-Fonds auf der Rip-Buying-Liste von Ned Davis Research. Während die Zinssätze bzw. die hohen Kreditkosten für Small Caps weiterhin ein Problem darstellen, könnte ein wirklich gutes makroökonomisches Umfeld ausreichen, um die Anleger zurückzuholen, so das Urteil. Der NFIB Small Business Optimism Index stieg im Oktober um 2,2 Punkte auf 93,7 Punkte, was besser als erwartet war und den besten Wert seit 2022 darstellte. Auch dieser Wert stieg nach der Wahl 2016 stark an.

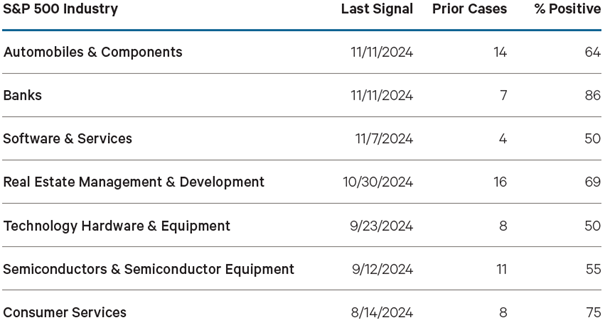

Banken und Konsumdienstleister mit bester Erfolgsquote unter den Banken mit aktuellen "Rip"-Kaufsignalen

Banken waren ebenfalls eine offensichtliche Wahl für viele Anleger, die mit ihren Käufen offenbar von einer geringeren Regulierung unter der Trump-Regierung profitieren möchten. So gab jüngst etwa die S&P 500 Banken-Branchengruppe ein "Buy the rip"-Signal – das einzige Signal dieser Art in diesem Jahr und erst das achte Signal seit 2019. Nach den sieben früheren Kaufsignalen ergaben sich im Schnitt sechs Monate später Gewinne von fast 10 %.

Zur Erinnerung: Die Banken erholten sich etwa vier Monate nach Trumps Wahlsieg 2016 und brachen dann ein. Angesichts der seit dem 29. Oktober flacher werdenden Renditekurve beim Verhältnis der zehn und zweijährigen US-Staatsanleihen braucht es laut Ned Davis Research wahrscheinlich andere Vorteile für Banken, um einen ähnlichen Ausverkauf wie damals zu vermeiden.

Auf der Liste mit den RIP-Kaufsignalen stehen auch alle drei Technologiebranchen (Software, Hardware, Halbleiter). Auch die Konsumgüterindustrie sticht positiv hervor. Das Signal für diese Branchengruppe wurde bereits im August generiert, aber seither hat sie einen massiven Anstieg von 21 % verzeichnet.

Bei Dienstleistungen sind Zölle weniger wahrscheinlich, und die zitierten Analysten denken, dass die Anleger in Dienstleistungen (Finanzwesen, Gesundheitswesen, Konsumgüter) flüchten könnten, wenn es so aussieht, als würden sich die Zölle negativ auf die Güterindustrie auswirken. Natürlich könnten höhere Güterpreise zu einem negativen Verdrängungseffekt führen, aber Dienstleistungen könnten dann das "kleinere Übel" sein.

Branchen mit neuen Rip-Kaufsignalen

Quelle: Ned Davis Research; ´Prior Cases´ ist die Anzahl der "Buy the Rip"-Signale, die in den letzten fünf Jahren gegeben wurden, und ´%´ positiv ist der Prozentsatz der Signale, die sechs Monate später positive Renditen erzielten. Signale, die weniger als sechs Monate alt sind, werden bei der Berechnung von ´%´ positiv nicht berücksichtigt.

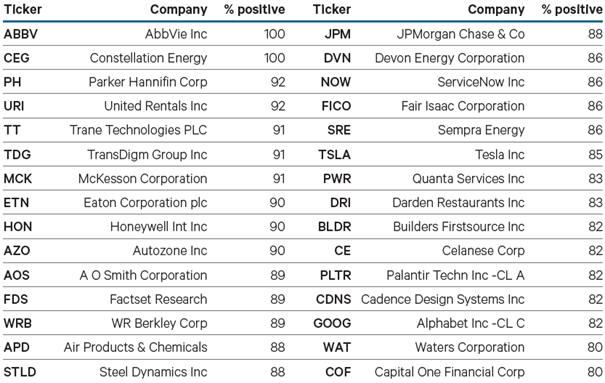

Abbvie, Constellation Energy, Parker Hannifin und United Rentals in den Vorjahren mit der höchsten Trefferquote

Bei etwa der Hälfte der S&P 500-Mitglieder gab es in den letzten zwei Monaten Kaufsignale. In der Tabelle am Textende sind jene Unternehmen enthalten, die historisch betrachtet sechs Monate nach Abgabe eines Signals den höchsten Prozentsatz an positiver Performance aufwiesen.

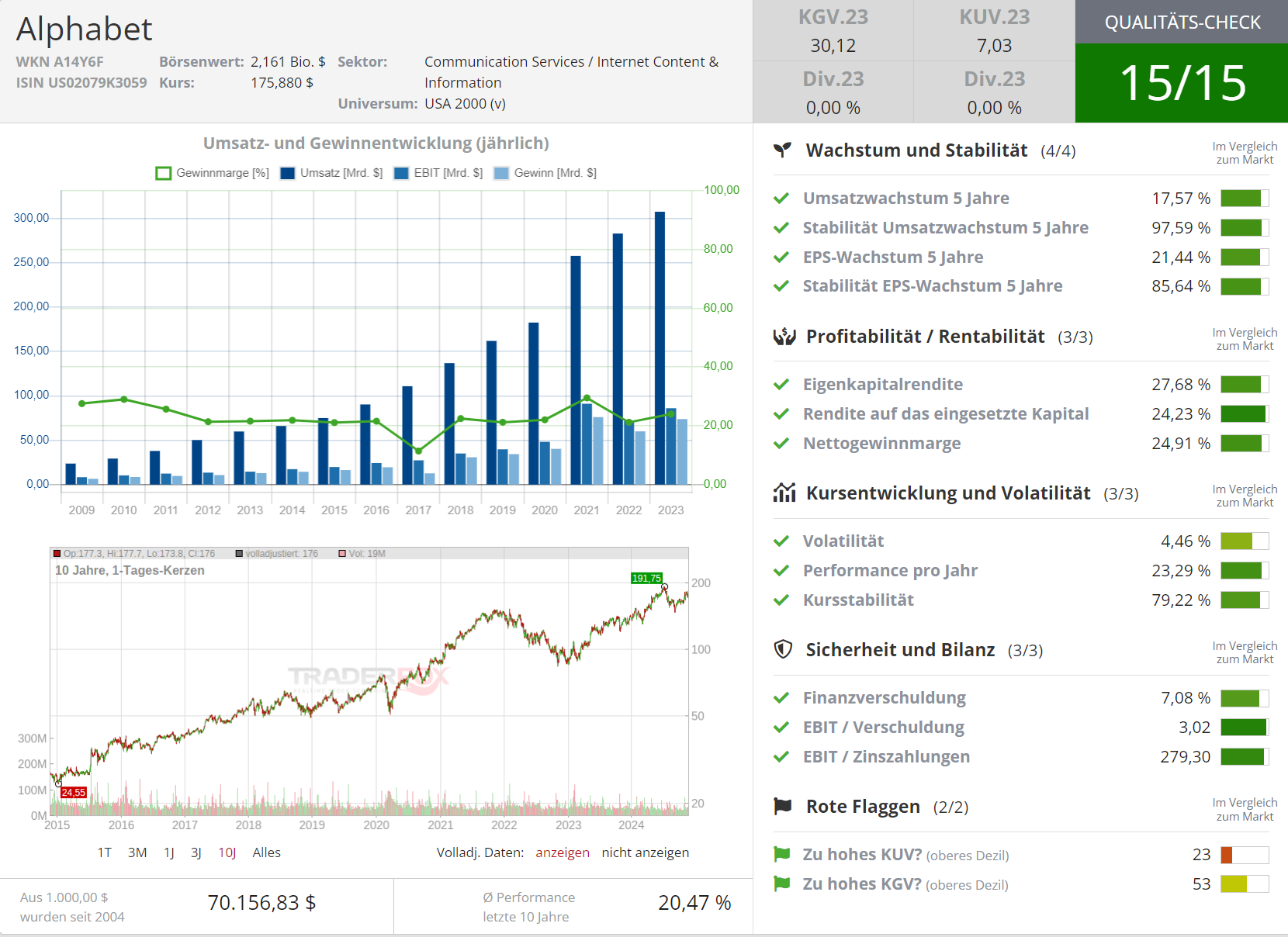

In der Liste ist unter anderem Alphabet zu finden, dank eines Signales von Ende Oktober. Das durchschnittliche 5-Tage-Volumen bei diesem Titel war am 31. Oktober 1,5 Mal so hoch wie das durchschnittliche 252-Tage-Volumen, was auf eine starke Nachfrage hindeutet. Bei den elf früheren Fällen in den vergangenen fünf Jahre fuhr Alphabet auf Sicht von sechs Monaten im Schnitt ein Plus von rund 14,5 % ein.

Quelle: Qualitäts-Check TraderFox

Zu den weiteren Tech-Unternehmen auf der Liste gehören Palantir, ServiceNow und Cadence. Finanzwerte sind mit JPMorgan, Capital One und Fair Isaac auf der Liste ebenfalls gut vertreten. Die Bereiche Industrie und Fertigung sind mit Parker Hannifin, Eaton, Trane und United Rentals ebenfalls relativ stark repräsentiert. Darden und AutoZone sind den Verbraucherdiensten zuzuordnen.

Der S&P 500 befindet sich seit dem 6. September im Aufwind und erreichte am 11. November ein neues Allzeithoch. Ein Blick unter die Oberfläche zeigt jedoch eine gewisse Rotation und Präferenz. Starke Handelsströme und -volumina zeigen, dass sich die Stimmung für Bereiche wie zyklische Werte, Small Caps, Banken, Bau und Technologie verbessert hat.

Die 30 S&P 500-Aktien mit der besten Gewinnbilanz bei Rip-Buying-Kaufsignalen

Quelle: Ned Davis Research; Die oben genannten Unternehmen haben jüngst ein Rip-Buying-Signal generiert. Der angegebene Prozentsatz der ´% positive´Signale ist für die vergangenen fünf Jahre jener Prozentsatz der "Buy the Rip"-Signale, die sechs Monate später eine positive Performance aufwiesen (Signale, die weniger als sechs Monate alt sind, werden dabei ausgeschlossen).

& Profi-Tools von

& Profi-Tools von

![Nachdem der Gesundheitskonzern Fresenius [WKN: 578560, ISIN: DE0005785604] den 32-prozentigen Anteil...](https://aktien-mag.de/files/2025/01/AdobeStock_1182184665-300x200.jpeg)