Top-Tech-Aktien: Die Aussichten für Anlegerlieblinge wie Alphabet, Apple, Microsoft und Nvidia nach Trumps Wahlsieg

Mit der Wahl von Donald Trump zum US-Präsidenten stellt sich für Investoren die Frage, welche Auswirkungen dies auf beliebte Aktien wie Alphabet, Apple, Microsoft und Nvidia haben könnte. In einer aktuellen Studie untersucht CFRA Research, welche politischen Veränderungen auf die Tech-Giganten zukommen und wie langfristige Anleger am besten reagieren sollten. TraderFox berichtet.

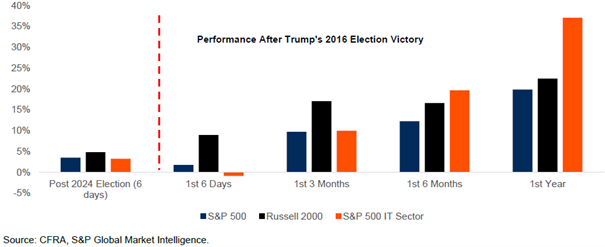

Das Geschehen an den US-Börsen war nach dem Wahlsieg von Donald Trump bisher von einigen auffälligen Kurstrends geprägt. Die dabei jüngst zu beobachtende günstige Stimmung gegenüber zyklischen Titeln, High-Beta-Aktien und Nebenwerten könnte sich laut CFRA Research zunächst fortsetzen. Gleichzeitig könnte diese mit einer anhaltenden relativen Underperformance bei Titeln einhergehen, die Big Tech, Künstlicher Intelligenz und Halbleitern zuzuordnen sind.

Es ist nach Einschätzung des zuvor erwähnten US-Finanzdienstleisters leicht zu verstehen, warum Investoren in einem Szenario unter Präsident Trump eher auf Unternehmen aus den wie erwähnt zuletzt favorisierten Bereichen setzen (so schaffen z. B. niedrigere Steuern ein günstigeres wirtschaftliches Umfeld, mehr M&A-Aktivitäten deuten sich an usw.). Langfristig orientierten Investoren rät CFRA Research aber dazu, nicht auf die Gruppe mit den jüngsten Underperformern zu verzichten, weil bei den dazu gehörigen Unternehmen die stärksten langfristigen Trends in den nächsten fünf Jahren zu erwarten sind. Daher handele es sich dabei um eines der besten Wachstumsfelder für Investoren auf dem Aktienmarkt.

Bei genauer Hinsicht ist laut CFRA zu konstatieren, dass viele der wirtschafts- und marktfreundlichen Maßnahmen auf der Agenda von Trump beiden Gruppen zugutekommen dürften. Aber angesichts der vorherigen relativen Underperformance der erstgenannten Gruppe komme es nicht überraschend, dass es hier zuletzt zu einer Aufholjagd gekommen sei. Zumal hinzu komme, dass die zweite Gruppe jene Sektoren umfasst, die in den vergangenen zwei Jahren am besten performen. So gesehen seien temporäre Gewinnmitnahmen keine große Überraschung.

Solange es beispielsweise keine Klarheit zu Themen wie Tarifen, dem CHIPS Act und zu Taiwan gebe, könnte diese Unsicherheit gegen die Aktien aus der Halbleiterindustrie sprechen. Dennoch ermutigt CFRA Research langfristige Investoren dazu, die positive Anlagethese zu Big Tech/KI und Halbleiter nicht aufzugeben, da es hier weiterhin Potenzial gebe. Die zuständigen Analysten erinnern auch daran, dass zyklische Small Caps nach Trumps Sieg gegen Hillary Clinton 2016 eine positive Entwicklung durchliefen, sodass Investoren wahrscheinlich wieder in diese Richtung tendieren werden. Doch was die Dauer und die Ausprägung dieses Trades angehe, seien derzeit natürlich noch viele Fragen offen.

Vergleich der Bewegungen der wichtigsten Indizes nach der Wahl 2024 mit der vorherigen Trump-Präsidentschaft

Sinkende Steuern dürften auf breiter Front positiv wirken

Niedrigere Steuern sind ein Vorteil für den Tech-Sektor, könnten sich aber als nicht so vorteilhaft erwiesen wie für andere Marktsegmente. CFRA Research erwartet nun mit höherer Wahrscheinlichkeit, dass viele von Trumps Steuererleichterungen, die 2017 angekündigt wurden und nach 2025 auslaufen, verlängert werden. Dies helfe, die Gefahr einer drohenden Steuerklippe nach dem nächsten Jahr (mit Milliarden an Steuervergünstigungen, die auslaufen) zu verringern, die für den Konsum ein erheblicher Gegenwind hätte sein können.

Trumps steuerfreundliche Politik kämen den meisten Unternehmen in allen elf Sektoren zugute. Da jedoch im Tech-Sektor besonders der Enterprise-, Cloud- und internationale Bereich stark vertreten ist, vermuten die Analysten, dass Nicht-Tech-Unternehmen (z. B. konjunkturell sensible Unternehmen) stärker von den makroökonomischen Effekten betroffen wären, wenn die Steuererleichterungen auslaufen sollten.

Drei Argumente sprechen für Softwareaktien

Mit Blick auf den Trump-Effekt erscheint CFRA Research Software aus den folgenden drei wichtigen Gründen attraktiver als Halbleiter und Hardware zu sein:

1. CFRA erwartet mehr M&A und eine Lockerung der regulatorischen Hürden.

Viele glauben, dass eine mögliche "rote Welle" die Regulierungen im Bereich der Unternehmensübernahmen lockern könnte, da es an Nachfrage nicht mangeln dürfte, nachdem M&A-Aktivitäten in den letzten Jahren spürbar gesunken sind. Das neue Regime, gepaart mit einem möglicherweise günstigeren Zinsumfeld und einem gesunden makroökonomischen Hintergrund, könnte die Grundlage für eine stärkere M&A-Aktivität im Tech-Sektor legen.

Investoren müssen dabei jedoch vorsichtig sein, da Halbleiter weiterhin vor Herausforderungen bei M&A stehen könnten, da diese Deals immer noch Chinas Zustimmung erfordern. In der Vergangenheit verweigerte China in der Halbleiterbranche Deals als Taktik im Rahmen der Verhandlungen über Zölle und Handelsbeschränkungen. Daher erwarten die zitierten Analysten, dass Halbleiterübernahmen aufgrund der geopolitischen Spannungen weiterhin schwer umsetzbar sind. Software-Unternehmen hingegen haben nicht die gleichen Geschäftsbeziehungen in China wie Halbleiter- oder Hardwareunternehmen und könnten daher von einer intensiveren Übernahmetätigkeit profitieren, so das Urteil.

Besonders für Unternehmen mit einem Wert von weniger als 25 Mrd. USD erwartet man, dass solche Deals in der Softwarebranche häufiger auftreten könnten, insbesondere wenn KI-Potenzial oder relevante Assets vorhanden sind. Das Schicksal von Lina Khan bei der Federal Trade Commission (FTC) bleibt dabei ebenfalls unklar. Obwohl Vizepräsident JD Vance positiv über sie gesprochen hat, könnte sich die neue Regierung dennoch von ihr distanzieren.

2. Zölle bedeuten mehr Unsicherheit für Hardware/Halbleiter als für Software/IT-Beratung.

Es ist bekannt, dass Trump in seiner Wahlkampagne wiederholt schwerwiegende Zölle in Aussicht stellte, wenn er die Wahl gewinnen sollte, doch in welchem Ausmaß oder mit welcher Intensität diese Zölle tatsächlich kommen, ist derzeit noch unklar. Es gibt Aussagen von Trump, dass er möglicherweise Zölle von 60 % auf chinesische Produkte, 25 % auf mexikanische Produkte (falls das Land nicht bei der Eindämmung der Einwanderung in die USA hilft) und 10 % - 20 % auf alle anderen Produkte verhängen könnte.

Die neue Administration könnte auch Ausnahmen für bestimmte Waren beschließen (z. B. erwartet CFRA dies im Fall von Musk und möglicherweise iPhones, da es schon in Trumps vorheriger Amtszeit solche Ausnahmen gab). Sollte es zu Zöllen kommen, werden diese voraussichtlich weitgehend an den Endverbraucher weitergegeben.

Es sei klar, dass Zölle nicht gut für Unternehmen sind und die Margen entweder einschränken oder die Kosten von den Unternehmen getragen werden müssen. Unabhängig davon, welche Entscheidung die neue Administration trifft, stelle dies ein Risiko für Halbleiterhersteller und Hardware-OEMs dar, während Softwareunternehmen nicht mit diesem Unsicherheitsfaktor konfrontiert seien.

3. Noch etliche Unwägbarkeiten rund um den Halbleitersektor

Es gibt gemäß CFRA noch geopolitische Ungewissheiten im Zusammenhang mit Zöllen (bereits zuvor erwähnt), der Zukunft des CHIPS Acts und dem Umgang mit Taiwan. Was das CHIPS-Gesetz betrifft, so vermuten die Analysten, dass die Trump-Administration die Agenda zwar ändern, aber beibehalten könnte, trotz der Äußerungen von Trump, dass er Zölle der Finanzierung des CHIPS-Gesetzes vorziehen würde.

Die Biden-Administration werde jedoch wahrscheinlich versuchen, die Mittelvergabe zu beschleunigen, um auf Nummer sicher zu gehen, wobei Intel die meisten Mittel erhalten dürfte. Intel habe somit sowohl das größte Potenzial, davon zu profitieren, als auch das größte Risiko.

Die Handhabung von Taiwan dürfte dabei eine der wichtigsten Fragen für die Halbleiterbranche und geopolitische Spannungen sein. Die Bedeutung Taiwans für die USA und die Weltwirtschaft ist unbestreitbar; über 90% der fortschrittlichsten Halbleiter werden in diesem kleinen Gebiet produziert, was für viele Industrien von großer Bedeutung ist. Die CFRA-Experten denken, dass die neue Administration bei geopolitischen Fragen rund um Taiwan flexibler sein könnte.

Trump habe während seines Wahlkampfs gesagt, dass Taiwan für den Schutz vor China bezahlen sollte. Niemand könne sicher sagen, was Trump tun wird, aber es scheint laut dem US-Finanzdienstleister im besten Interesse der nationalen Sicherheit der USA zu sein, China daran zu hindern, Taiwan zu übernehmen.

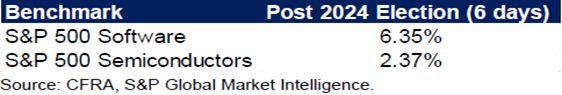

Performance von Halbleiteraktien im Vergleich zu Softwareaktien nach der Wahl

CFRA hält Alphabet für zusehends attraktiver

Alphabet wird aus der Sicht von CFRA Researchh unter einer Trump-Administration zu einem noch attraktiveren Investment. Obwohl Alphabet genau genommen nicht zum reinen Tech-Sektor gehöre, sind die Analysten der Meinung, dass Anleger das Unternehmen unter einer Trump-Regierung als verlockende Anlagemöglichkeit betrachten sollten. Der hohe Bewertungsabschlag, mit dem der Titel im Vergleich zu anderen "Magnificent Seven"-Unternehmen und seinem Konkurrenten Platforms behaftet ist und der größtenteils durch regulatorischen Druck entstanden sei, könnte beginnen, sich zu verringern, da einige der größten befürchteten Szenarien wahrscheinlich nicht eintreten werden.

Darüber hinaus glaubt man, dass M&A für Alphabet ein Thema werden könnte. Das Unternehmen scheine demnach bereit zu sein, mehr Übernahmen zu tätigen, nachdem Spekulationen über mögliche Deals (z. B. mit Hubspot oder Wiz) in diesem Jahr aufkamen. Die Gesellschaft habe die größte Netto-Cash-Position in den USA und generiere signifikante freie Cashflows, die es leicht ermöglichten, jedes Unternehmen zu übernehmen, das man haben wolle.

Ein mehr geschäftsorientierter Ansatz unter Trump könnte Nvidia begünstigen

Nvidia könnte ein Nutznießer eines stärker transaktionsbasierten Ansatzes unter einer Trump-Regierung sein. Die Biden/Harris-Politik hat darauf abgezielt, China von bestimmten fortschrittlichen Halbleitern und Geräten, wie GPUs und EUVs, auszuschließen.

Laut dem Washington Analysis-Team von CFRA Research könnte Trump eher bereit sein, fortschrittlichere KI-Chips an andere Nationen, sogar China, zu verkaufen, solange die Technologieführerschaft gewahrt bleibt (z. B. bleibt China in Bezug auf Technologie mindestens ein bis zwei Generationen zurück).

Dies könnte zu höheren Umsätzen bei Nvidia in anderen Regionen, insbesondere in China, führen, wo das Unternehmen möglicherweise seine A100 verkaufen könnte, während die leistungsstärkeren H100 und H200 sowie Blackwell-Angebote wahrscheinlich nicht auf dem Tisch liegen würden.

Hohe Abhängigkeit von China zwingt Apple zum Handeln

Nach Trumps Wahlsieg und der Ungewissheit über die künftige Beziehung zwischen den USA und China glaubt CFRA Research, dass Apple die Kapazitäten für die iPhone-Produktion in Indien möglicherweise schneller ausbauen könnte, um mögliche Zölle zu umgehen und sich vor Lieferkettenproblemen zu schützen. Wenn diese Entwicklung zutrifft, würden die Investoren dies als positives Signal für die Resilienz der Apple-Aktie bewerten, so das Urteil.

& Profi-Tools von

& Profi-Tools von