Perion (PERI) und Telus (TIXT) - zwei Tech-Stocks für die Watchlist!

Liebe Leser,

die erste Berichtssaison des neuen Jahres wird bald anlaufen und uns wertvolle Erkenntnisse bezüglich der tatsächlichen wirtschaftlichen Entwicklung weltweit liefern. Gleichzeitig werden sich neue politischen, wirtschaftlichen, aber auch geopolitischen Tendenzen offenbaren, an die wir nach und nach unsere Investment-Strategie und Trading-Taktik anpassen werden. Bis es soweit ist, nutzen wir die noch relativ ruhige Zeit und werfen einen etwas genaueren Blick Richtung einiger Tech-Stocks, die man aufgrund des vorhandenen Wachstumspotenzials zumindest auf der Watchlist haben sollte. Denn obwohl Technologie-Werte weiterhin stark angeschlagen bleiben, ist ihre Story, dank dem globalen Digitalisierungstrend noch lange nicht vorbei. Und so lauern hier sehr gute Chancen auf dynamische Erholungsbewegungen sobald sich die globale Wirtschat zu stabilisieren anfängt. Legen wir also los.

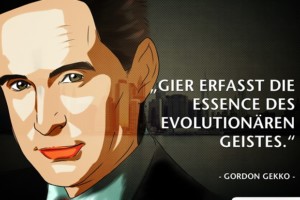

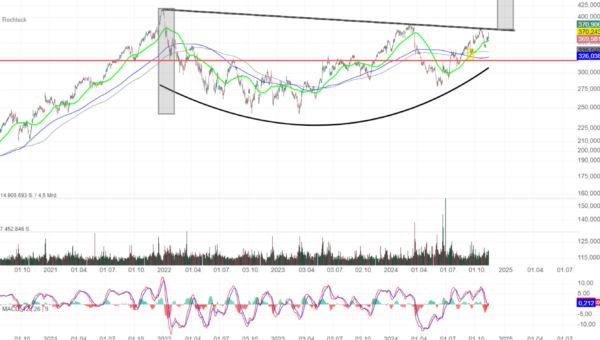

Den Anfang macht heute die schon gut bekannte Aktie des israelischen Konzerns Perion (PERI), die sich in den vergangenen Monaten schon sehr gut erholt hat und mittlerweile Big-Picture-Breakout auf ein neues Jahreshoch anpeilt. PERI ist ein globales Technologieunternehmen, das internet-basierte Plattformen mit sog. data-driven-Lösungen für digitale Werbung und Monetarisierung von Suchen-Anfragen anbietet. Unternehmen wie Perion Network profitieren explizit aufgrund des wachsenden öffentlichen Unbehagens bezüglich der Datensicherheit und der zunehmenden Anzahl an Einschränkungen bei der Verwendung dieser Daten für gezielte Werbung. Grund dafür ist die Tatsache, dass sie Lösungen für das Targeting von Werbung ohne Verwendung von temporären Benutzerdateien (Cookies) anbieten, wobei die Nachfrage nach dieser Technologie weiter wachsen sollte.

Für diese Annahme spricht auch die in den vergangenen Jahren angelaufene Veränderung der gesellschaftlichen Wahrnehmung des Umgangs mit persönlichen Daten, wobei man immer besorgter wird, besonders dann, wenn es um die Verwendung und Sicherheit personenbezogener Daten geht. Laut statistischen Umfragen sorgen sich etwa 74 % der US-Internetnutzer mehr denn je um den Online-Datenschutz. Auf staatlicher Ebene führt dies zu Gesetzesinitiativen wie der General Data Protection Regulation und dem California Consumer Privacy Act, wobei die Hardware- und Softwarehersteller mittlerweile Funktionen freischalten, die aktiv verhindern, dass Programme über das Internet auf persönliche Daten eines Smartphones oder PCs zugreifen können.

All diese Initiativen machen es viel schwieriger, personenbezogene Daten für gezielte Werbung im digitalen Raum zu verwenden. Darüber hinaus ist dieses Problem in den vergangenen Jahren zu einem wichtigen, aber v.a. für große Tech-Konzerne unangenehmen Politik-Thema geworden, weswegen man in der Presse seit einiger Zeit immer öfter über die Forderungen zu den Inspektionen von Technologieunternehmen bzgl. des Umgangs mit persönlichen Daten liest. Dies bedeutet selbstverständlich nichts Gutes für Unternehmen wie Google, Meta, etc. und so werden sie vermutlich schon in den kommenden Jahren ihren Umgang mit Cookies radikal ändern. Zumal Alphabet, der bereits plant, die Verwendung von Cookies in seinem Browser bis zum zweiten Halbjahr 2024 einzustellen, erhielt schon in der vergangenen Zeit zusammen mit Facebook und Co. Euro-Straffen im mittleren zwei- bis dreistelligen Millionen-Bereich.

Und da man Cookies-Praktiken für die targetierte Werbung vermutlich schon bald aufgeben wird, wäre dies für Konzerne wie Perion sehr fördernd. Zumal der Konzern aktuell die einzige Cookie-freie Targeting-Lösung namens SORT anbietet, die maschinelles Lernen in Echtzeit nutzt, um das Nutzerverhalten vorherzusagen. Dies erlaubt es den Werbetreibenden, ihr Publikum genau in dem Moment zu erreichen, in dem sie am wahrscheinlichsten Anzeigen sehen aktiv lesen werden. In einer Welt mit neuen u.a. gesetzlichen Einschränkung zur Verwendung von Cookies, werden die Werbetreibenden dazu gezwungen sein, neue Wege zu gehen, was sie letztendlich zu Perion bringen könnte. Abgesehen davon zeigt die SORT-Lösung eine hohe Effektivität und so wuchs die Anzahl von Kunden, die SORT für targetierte Werbung nutzen im vergangenen Quartal um weitere 58, wobei bestehende SORT-Kunden ihre Ausgaben um über 50 % erhöht haben.

Und ja dies führte dazu, dass die gemeldeten vorl. Q4-Zahlen besser als erwartet ausfielen. Der Q4-Umsatz wird nun bei 205 Mio. USD (Konsens: 201,6 Mio. USD) bei einem EBITDA von 47 Mio. USD erwartet. Die Anzahl von Plattform-Kunden wuchs im Vergleich zum Vorjahreswert um 25 % auf 260 und so rechnet man für FY22 nun mit einem Umsatz im Bereich von 636 Mio. USD (Konsens: 632,6 Mio. USD), bei einem EBITDA von 131 Mio. USD.

Was PERIs Wachstumsperspektive angeht, so gilt es hier zunächst auf aussichtsreiche Übernahmen zu achten. So hat der Konzern Anfang Oktober bspw. die 93,5 Mio. USD teure Übernahme des führenden und schnell wachsenden Videotechnologieunternehmens Vidazoo bekannt gegeben. Das Unternehmen ermöglicht es den Werbetreibenden und Publishern, Verbrauchern leistungsstarkes Content und die fertige Werbung zur Verfügung zu stellen. Die Übernahme eines so schnell wachsenden Unternehmens sollte dem Wachstum von Perion Network im Segment Display Advertising zusätzliche Impulse geben.

Darüber hinaus trägt die Akquisition dazu bei, das Geschäft des Unternehmens weiter zu diversifizieren: Und ja, laut dem letzten Q3-Bereicht machen Video Ads mittlerweile 44 % des Display-Umsatzes oder 24 % des Gesamtumsatzes aus. Und so scheint Perion seine Position im globalen Markt für targitierte Werbung weiter zu verbessern. Anzumerken bleibt lediglich die Tatsache, dass man sich dabei im schnell wachsenden Trend-Markt befindet.

Laut einigen Studien wird der globale Werbemarkt in den kommenden Jahren von etwa 590 Mrd. USD im Jahr 2021 auf bis zu 793 Mrd. USD im Jahr 2027 wachsen. Dies entspricht einer durchschnittlichen Wachstumsrate von etwas mehr als 5 %. Was aber Basis-Szenario für den Markt für digitale Werbung angeht, so rechnen die Experten hier zwischen 2021-2026 mit einer durchschnittlichen Wachstumsrate im Bereich von etwa 9 % auf rund 275 Mrd. USD. Im BullCase geht man sogar von einer durchschnittlichen Wachstumsrate von 19 % auf 410 Mrd. USD aus. Und damit hat Perion gutes Fundament, um mittelfristig wenigstens mit dem Markt weiter wachsen zu können. Zumal das Unternehmen in den Vergangenen zwei Jahren mit dem CAGR von etwa 39 % ohnehin über dem Industriedurchschnitt von 23 % lag.

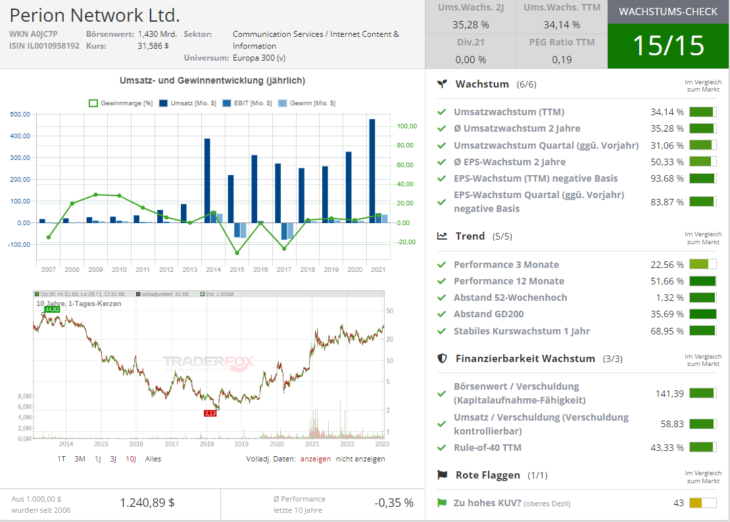

Due Nummer zwei ist heute das Unternehmen Telus International (TIXT), dessen Aktie im Vergleich zu Perion immer noch stark angeschlagen ist, was aber auch ein besseres SVR bedeuten könnte. Dies ist ein mit rund 2,23 Mrd. USD kapitalisierte Anbieter digitaler Services im Bereich Customer Experience. Das Unternehmen entwickelt, erstellt und liefert Lösungen für Technologie- und Telekommunikationsunternehmen, E-Commerce-Unternehmen, Banken, Versicherungen und Fintech-Unternehmen.

Die Story, die hier gespielt wird, basiert auf der Annahme einer verstärkten Integration dieser Technologie in alle Unternehmensabläufe, da sie ein erhebliches Wachstumspotenzial für die Digital Customer Experience Management (DCEM)-Branche bedeutet. Und Telus hat zuletzt strategische Übernahmen getätigt und adressiert schon heute große und vielversprechende Märkte für Content-Moderation und Datenannotation für künstliche Intelligenz, womit man zukünftig im BestCase neue Wachstumspotenziale erschließen würde. Denn Im Gegensatz zu den meisten Branchenakteuren bietet Telus umfassende begleitete Komplet-Lösungen an, die den Kunden einen erheblichen Wettbewerbsvorteil verschaffen könnten.

Die wichtigste treibende Kraft hinter allen Zielmärkten des Unternehmens ist und bleibt die digitale Transformation. Laut Straits Research wurde der globale Markt für digitale Transformation im Jahr 2021 auf 400,34 Mrd. USD geschätzt und wird schon bis zum Jahr 2030 voraussichtlich eine enorme Größe von 2,20 Bill. USD erreichen, was auf eine durchschnittliche jährliche Wachstumsrate (CAGR) von 22,5 % hindeutet. Dies bedeutet, dass die Integration von digitalen Technologien aller Art in verschiedene Unternehmensabläufe und Funktionsbereiche auch ein erhebliches Wachstumspotenzial für die Digital Customer Experience Management (DCEM) -Branche bedeuten wird. Und so rechnen die Experten damit, dass der DCEM-Markt bis 2030 mit einer jährlichen Durchschnittsrate von 18,1 % wächst und am Ende des Prognosezeitraums eine Größe von 38,98 Mrd. USD erreichen wird.

Was explizit Telus angeht, so sind hier zunächst die Übernahmen von CCC und Lionbridge AI zu erwähnen. Dadurch verschaffte man sich Zugang zu den großen und vielversprechenden Märkten der Content-Moderation und Datenannotation für künstliche Intelligenz. Als expliziter Wachstumstreiber gilt hier die steigende Nachfrage nach Content-Moderation aufgrund der Verbreitung von Fehlinformationen und Fakes in sozialen Medien etc. Unternehmen wie Twitter und Facebook moderieren Inhalte in der Regel nicht selbst, sondern lagern sie an Firmen wie Telus aus. Und angesichts einer kontinuierlich wachsenden Nachfrage erwartet man hier bis 2031 eine durchschnittliche Marktwachstumsrate von 12,2 % auf eine Größe von 26,3 Mrd. USD.

Der weitere explizite Nachfragetreiber ist der erneut aufgeflammte KI-Trend. Die Entwicklung der künstlichen Intelligenz (KI) hängt ja von der Qualität der Daten ab, auf deren Grundlage maschinelles Lernen aufgebaut wird. Und damit nützliche Daten mit einem besonderen Fokus verarbeitet werden, müssen sie von Personen markiert (annotiert) werden. Telus ist dabei einer der Marktführer in diesem Markt. Es wird erwartet, dass der Markt für Datenannotationen für KI mit einer durchschnittlichen jährlichen Rate von 26,6 % wächst und bis 2030 eine Größe von etwa 5,3 Mrd. USD erreichen wird, was Telus zusätzlichen Chancen bescheren könnte.

Das Unternehmen bietet ja drei Kategorien von Dienstleistungen an: Design, Build und Deliver. Wenn also ein Unternehmen Probleme mit der Customer Experience hat, kann Telus die Ursache der Probleme identifizieren und eine Lösung entwickeln. Wenn das Problem identifiziert ist, kann der Kunde Telus in die Implementierung der zuvor vorgeschlagenen Lösung einbeziehen (z.B. um eine Website oder größeres Online-Projekt zu starten). Telus kann dann Unterstützung für die implementierte Lösung leisten (z.B. eine Website pflegen etc.).

Auf diese Weise ist das Unternehmen im Gegensatz zu den meisten Branchenakteuren in der Lage, seinen Kunden umfassende Komplett-Lösungen in der direkten Zusammenarbeit anzubieten, die ihre Bedürfnisse in allen Phasen berücksichtigen und es TELUS ermöglichen, sich ändernde Trends während der Entwicklung des Unternehmens angemessen zu berücksichtigen. Das sog. Paket-Angebot ist somit für Technologie-Big-Player besonders interessant, denn damit lagert man wichtige Prozesse an den Partner aus, der noch aktives Monitoring betreibt und zusätzliche Verbesserungen vorschlägt. Und damit scheint Telus einen deutlichen Vorteil gegenüber Wettbewerbern zu haben.

Potenziell wäre es im BestCase sogar möglich, dass Telus zukünftig seine Position in den neulich erschlossenen Märkten rund um IT-Beratung, Computer-Vision-Technologien, Datenannotation für Lidar-Systeme sowie in die oben genannte Content-Moderation und Datenannotation für KI noch weiter verstärken wird, was zur Entstehung einer neuen Wachstumsstory führen könnte. Doch dies bleibt bis auf Weiteres lediglich eine nette Wachstumsfantasie.

Viel Erfolg und Bleiben Sie profitabel!

Verantwortlicher Redakteur Kulikov Leonid: keine Eigenpositionen.

& Profi-Tools von

& Profi-Tools von