Gewinnschätzungen – oder alles, was Anleger zum größten Risiko für die Wall Street im Jahr 2023 wissen müssen

Unternehmensergebnisse sind ein wichtiges Schmiermittel für die Aktienkurse. So gesehen ist es ein Problem, dass laut Ned Davis Research die Gewinnschätzungen der Analysten selbst dann hoch erscheinen, wenn es keine Rezession gibt. Bei einer Rezession seien die Prognosen zu den S&P 500-Indexunternehmen sogar als phantasievoll einzustufen. Folglich spricht der US-Finanzdienstleister mit Blick auf die Firmenergebnisse vom größten Risikofaktor für die Wall Street im neuen Jahr. TraderFox berichtet und erklärt die Hintergründe.

Zum Jahreswechsel machen sich viele Anleger vor allem Gedanken über die weiteren Konjunkturaussichten. Auch im Marktausblick für 2023 von Ned Davis Research zieht sich die Frage, ob die US-Wirtschaft im nächsten Jahr in eine Rezession fällt oder nicht, wie ein roter Faden durch den Bericht.

Kurz gesagt, kommt der US-Finanzdienstleister dabei zu dem Schluss, dass eine Rezession die Schwäche der Risikoanlagen im Jahr 2022 verlängern würde, da der Aktienmarkt noch nie vor Beginn einer Rezession seinen Tiefpunkt erreicht hat. Umgekehrt würde eine weiche Landung eine frühere Erholung der Aktienmärkte bedeuten, da die Baisse im Jahr 2022 zeitlich und preislich bereits nahe an den durchschnittlichen Baisse-Performanceresultaten ohne Rezession lag.

Die Gewinnschätzungen erweisen sich traditionell als zu hoch

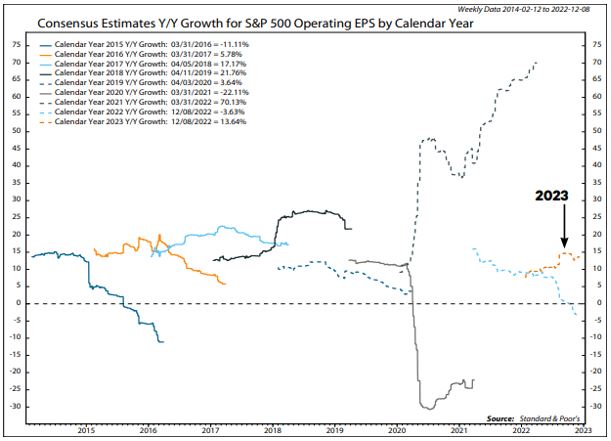

Mit ziemlicher Sicherheit unter Druck geraten dürften die Schätzungen zu den Unternehmensgewinnen. Laut NDR dürfte die Frage hier eher lautet, wie hoch die Kürzungen ausfallen. Wie man dazu ausführt, gehen die Konsensschätzungen davon aus, dass die operativen Gewinne des S&P 500 im nächsten Jahr um 13,6 % steigen werden (siehe Grafik).

Wenn die Wirtschaft eine Rezession vermeidet, könnten die Korrekturen gering ausfallen und für den Markt leichter zu verdauen sein. Ist dies nicht der Fall, könnten Gewinnwarnungen und Ergebnisverfehlungen die Schlagzeilen beherrschen.

Konsensschätzungen zu den operativen Gewinnen beim S&P 500 Index nach Kalenderjahren

Quellen: Standard & Poor´s, Ned Davis Research

Bei Rezessionen brachen die Gewinne im Durchschnitt um 24 % ein

Wissen muss man dazu aus Sicht des US-Finanzdienstleisters, dass die Analysten sich an den Managementteams in den Unternehmen orientieren, die es vorziehen, eine rosarote Brille zu tragen, wenn es um die Gewinnaussichten für ein Folgejahr geht. Erst wenn sich ein Jahr konkret eingestellt habe, würden die Analysten erfahrungsgemäß realistischer. Seit 1984 haben sich den Angaben von Ned Davis Research zufolge die Konsensschätzungen jedenfalls als durchschnittlich 8,0 % zu hoch erwiesen, verglichen mit dem, was ein Jahr später tatsächlich ausgewiesen wurde.

Die Anleger wissen das natürlich. Der Markt hat als Folge davon kleine Korrekturen bei den Gewinnschätzungen nach unten in den meisten Fällen in der Vergangenheit gut verkraftet. 2017 und 2019 waren laut Ned Davis Research dafür zwei aktuelle Beispiele.

In einem rezessionsfreien Szenario wären Abwärtskorrekturen in der Größenordnung von 8 % eine vernünftige Annahme, heißt es weiter zur aktuellen Ausgangslage. Der Markt sollte in der Lage sein, einen solchen Rückgang ohne allzu große Erschütterungen zu verkraften.

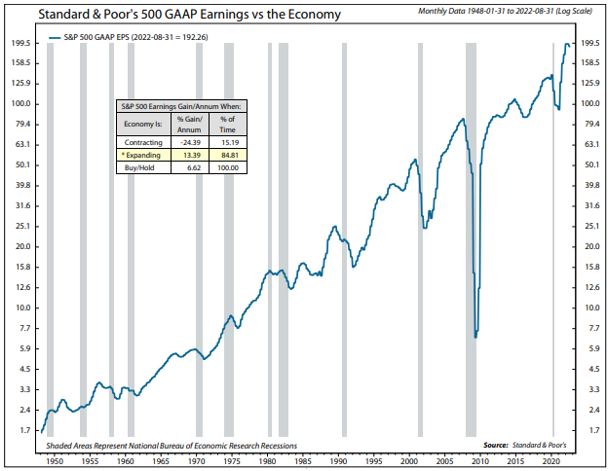

Falle die Wirtschaft jedoch in eine Rezession, könnten die Korrekturen so groß ausfallen wie seit dem Stillstand von COVID-19 im Jahr 2020 nicht mehr und möglicherweise größer als während des Ölpreiseinbruchs im Jahr 2015. Die Gewinne des S&P 500 sanken in Rezessionen früher im Durchschnitt jedenfalls um 24,4 % pro Jahr, so Ned Davis Research (siehe Grafik).

Entwicklung der S&P 500 Index-Gewinne auf GAAP-Basis im Zusammenspiel mit dem konjunkturellen Umfeld

Quellen: Standard & Poor´s, Ned Davis Research

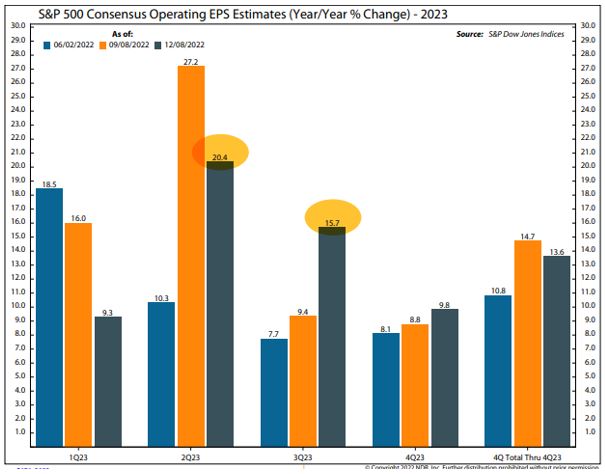

Die Konsensschätzungen scheinen besonders für das zweite und dritte Quartal 2023 hoch zu sein

Da die Ergebnisse in der Regel dem Aktienmarkt und der Wirtschaft hinterherhinken, kann man laut Ned Davis Research nicht einfach eine gerade Linie vom Ausmaß eines Ergebnisrückgangs zum Timing eines Bärenmarktes ziehen. Das bei Vorlage der zitierten Studie am 21. Dezember 2022 zu Buche stehende Minus beim S&P 500 Index von 19,8 % seit Jahresbeginn bei einem erwarteten Gewinnrückgang von 3,6 % sei ein Beispiel dafür, dass die Märkte den Fundamentaldaten vorauseilten.

Auch wenn die schwankende Stimmung der Anleger mit Blick auf die Unternehmensgewinne die Verwendung von Ergebnissen als Markt-Timing-Instrument erschwere, werde eine Rezession wahrscheinlich eine weitere Runde von Ergebniskorrekturen nach unten mit sich bringen, die den Markt nach Ansicht von Ned Davis Research belasten dürften.

Schätzungen für die kommenden Quartale machten die Risiken deutlich. Gehen die Konsensschätzungen den Angaben zufolge doch für jedes Quartal 2023 von einem fast zweistelligen Ergebniswachstum aus, darunter 20,4 % im zweiten Quartal und 15,7 % im dritten Quartal (siehe Grafik).

Die Konsensschätzungen zum operativen Gewinn je Aktie (Veränderungen im Jahresvergleich) beim S&P 500 Index für 2023

Quellen: S&P Dow Jones Indices, Ned Davis Research

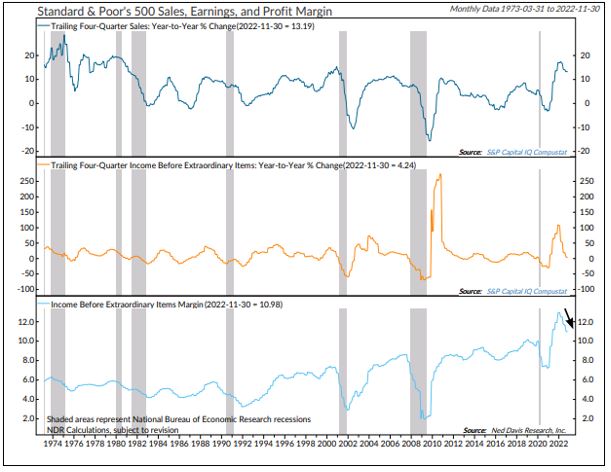

Bei Inflation zählen Margen mehr als Umsatzwachstum

Das Umsatzwachstum kann in Zeiten hoher Inflation, wie im Jahr 2022, eine Illusion von fundamentaler Stärke vermitteln, so Ned Davis Research. Das Umsatzwachstum ist nach wie vor robust (siehe nächste Grafik, oberer Teil). Die Gewinnmargen sind historisch hoch, aber sie haben begonnen, sich zu überschlagen (unterer Teil). Das Ergebnis ist, dass das Gewinnwachstum schneller gesunken ist als das Umsatzwachstum (mittlerer Teil).

Übersicht zur langfristigen Entwicklung von Umsätzen. Ergebnissen und Gewinnmargen beim S&P 500 Index

Quelle: Ned Davis Research

Die Gewinnspannen könnten noch stärker in Mitleidenschaft gezogen werden, wenn sich die Löhne als hartnäckig erweisen, vermutet Ned Davis Research. Denn Arbeit sei für die meisten Unternehmen der wichtigste Faktor. Das Lohnwachstum habe sich zwar beschleunigt, liege aber weiterhin unter der Inflationsrate. In der Vergangenheit sei das Gewinnwachstum unter diesen Bedingungen robust gewesen, da die Unternehmen in der Lage gewesen seien, die hohen Input kosten an die Kunden weiterzugeben (siehe nachfolgende Grafik).

Die Arbeitnehmer wüssten, dass ihre Gehaltsschecks zeitlich nicht mehr so weit reichen wie in den vergangenen Jahren, sodass viele auf Lohnerhöhungen hofften, selbst wenn sich der Arbeitsmarkt abkühle. Wenn die Gesamtinflation unter das Wachstum der Lohnstückkosten falle, könnte sich der Druck auf die Gewinnspannen verstärken, so die Annahme.

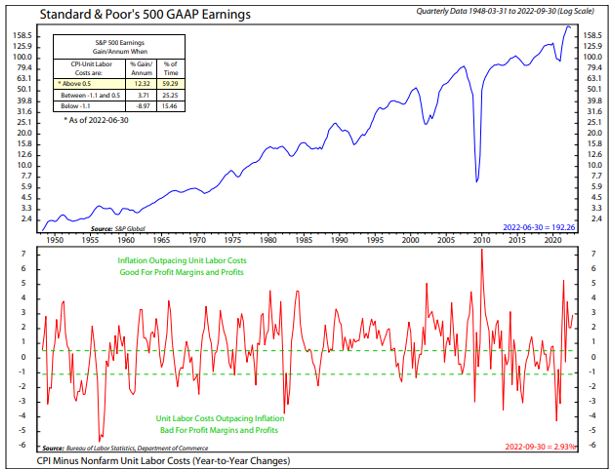

Entwicklung der S&P 500 Gewinne auf GAAP-Basis im Vergleich zur Entwicklung von Inflation gegenüber den Lohnstückkosten

Quelle: Ned Davis Research

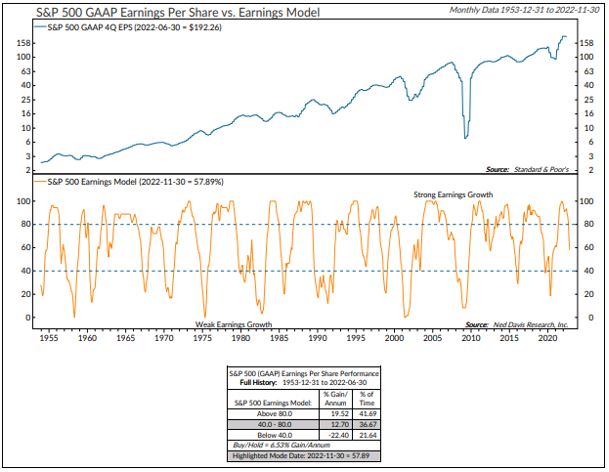

Das Prognosemodell zu den Gewinnen je Aktie ist auf ein Zweijahrestief gefallen

Das auf einem Top-Down-Analyseansatz (ein Ansatz, der sich auf die Makrofaktoren der Wirtschaft konzentriert, wie z. B. BIP, Beschäftigung, Steuern, Zinssätze usw., bevor er die Mikrofaktoren wie bestimmte Sektoren oder Unternehmen untersucht) basierende S&P 500 Ergebnisprognosemodell von Ned Davis Research ist auf den niedrigsten Stand seit November 2020, als die Wirtschaft dabei war, sich von den pandemiebedingten Stillständen zu erholen (siehe Grafik).

Zusammenspiel von S&P 500 Gewinnen auf GAAP-Basis und dem Gewinnmodell von Ned Davis Research

Quelle: Ned Davis Research

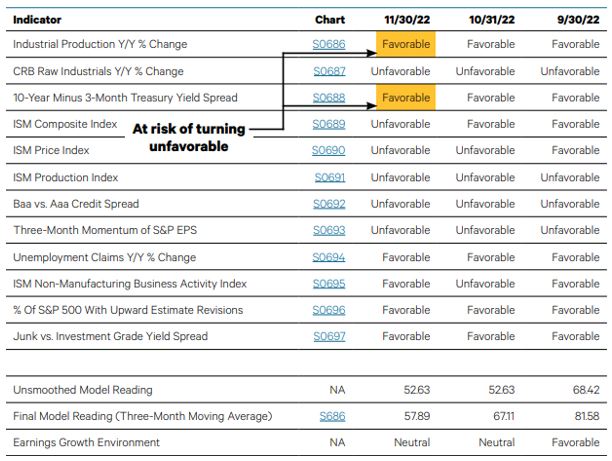

Die Eingaben in das Modell sind aus der Tabelle unten zu ersehen. Der endgültige Modellwert ist ein gleitender Dreimonatsdurchschnitt des Modellwertes. Der ungeglättete Wert beträgt 52,6. Wenn sich zwei der Indikatoren von günstig auf ungünstig verändern, wird das Ertragsmodell Anfang nächsten Anfang zum ersten Mal seit den pandemiebedingten Restriktionen auf negativ schalten. Als erste Kandidaten für eine negative Wendung nach unten verweist man auf die inverse Zinsstrukturkurve sowie auf eine sich verlangsamende Industrieproduktion.

Die Indikator werte zur S&P 500-Index-Ergebnismodell im Überblick

Quelle: Ned Davis Research

Wichtig dabei ist, dass sich bei Ständen des Gewinnmodells von unter 40 auf ein Jahr hochgerechnet in der Vergangenheit von Ende 1953 bis Mitte 2022 beim S&P 500 Index im Schnitt Kursverluste von 22,4 % ergaben. Bei Notierungen von über 80 sprangen dagegen Zuwachse von durchschnittlich 19,5 % voraus, was sich mit einem Plus bei einer Halten und Kaufen-Strategie über den gesamten Zeitraum hinweg von im Schnitt 6,53 % p.a. vergleicht.

Ned Davis Research bringt alles das zusammengefasst zu der Warnung, dass es zu erheblichen Ergebniskorrekturen kommen könnte, falls sich die wirtschaftlichen Bedingungen nicht rasch verbessern. Dieses potenzielle Problem gilt es aus Anlegersicht genau im Blick zu behalten.

& Profi-Tools von

& Profi-Tools von