Dividendenstrategien im Test: Warum speziell Dividendenaristokraten weiterhin eine gute Performance versprechen

Laut den Analysten stellt sich vor diesem Hintergrund die Frage, welche Dividendenstrategien in den kommenden Monaten vielversprechend sind. Das ist auch für uns bei TraderFox interessant, da wir bekanntlich davon überzeugt sind, dass Dividenden sehr wichtig sind für den mit Aktien insgesamt zu erzielenden Anlageerfolg. Als Beleg für die Bedeutung, die wir Ausschüttungen beimessen, dient unter anderem die Tatsache, dass es mit den so genannten "Dividendenaktien USA" ein von uns geführtes regelbasiertes Depotkonzept gibt, das auf Dividenden aufsetzte.

Um ein transparentes und möglichst langfristiges Bild zeichnen zu können, greifen die Analysten der DZ Bank bei ihrer Analyse auf die beiden Dividendenstrategien des MSCI Europe zurück. Zum einen den MSCI Europe Dividend Masters – eine Strategie die auf kontinuierlich steigende Dividenden (mindestens 10 Jahre aufeinander) setzt, vergleichbar mit den hausintern als Dividendenaristokraten bezeichneten stetigen Ausschüttungserhöher. Zum anderen den MSCI Europe High Dividend Yield, eine Strategie die auf überdurchschnittliche Dividendenrenditen setzt, die sowohl nachhaltig als auch anhaltend sind, vergleichbar mit unseren dividendenstarken Aktien.

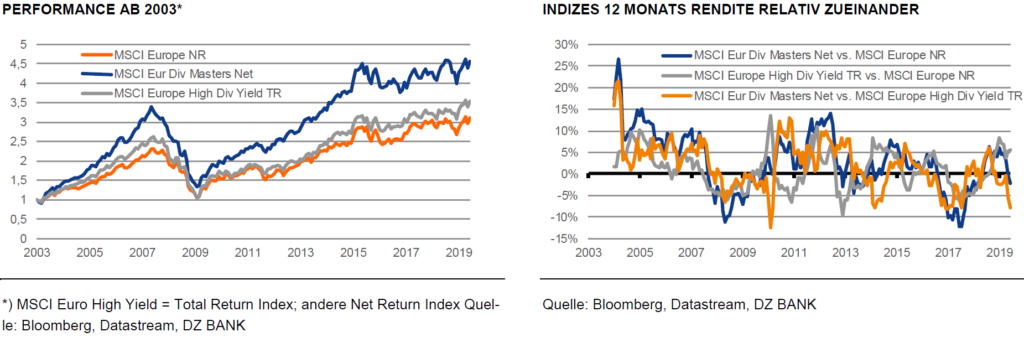

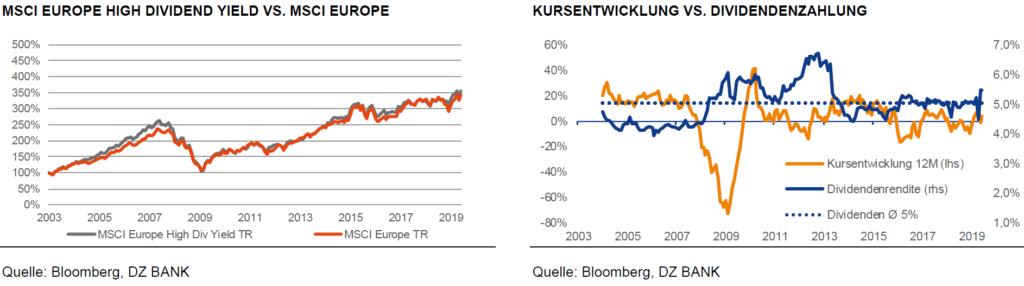

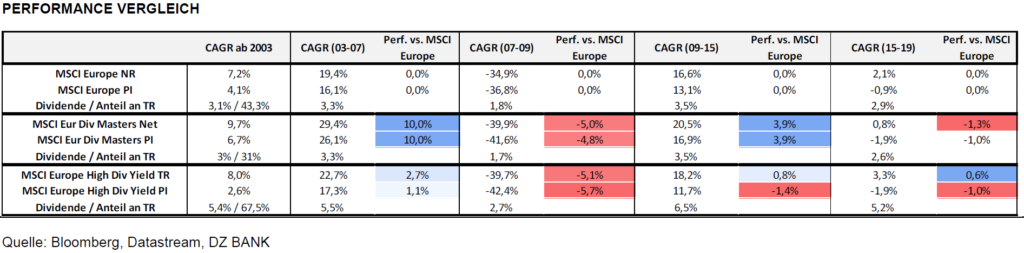

Der langfristige Vergleich zeigt laut DZ Bank, dass ab 2003 in Europa beide Dividendenstrategien den breiten Markt outperformen konnten. Gleichzeitig sei jedoch auch erkennbar, betrachtet man die Entwicklung der 12 Monatsrenditen, dass sich die relative Stärke der jeweiligen Strategien in den unterschiedlichen Phasen des Konjunkturzyklus deutlich unterscheidet.

Der MSCI Europe Dividend Masters, vergleichbar mit den Dividendenaristokraten, zeigt demnach die beste Performance der untersuchten Strategien. Im Durchschnitt erzielte der Index eine Rendite von 9,7 % p.a.. Der Anteil der ausbezahlten Dividenden an der Gesamtperformance liegt mit 31 % geringer als beim breiten Markt (43 %). Dieser Index profitiere somit mehr von der Kursentwicklung der sich stabil entwickelnden Unternehmen als von den Dividendenzahlungen. Die Dividendenrendite hat den Angaben zufolge im Durchschnitt 2,7 % betragen und liegt leicht unter der des MSCI Europe von 2,9 %.

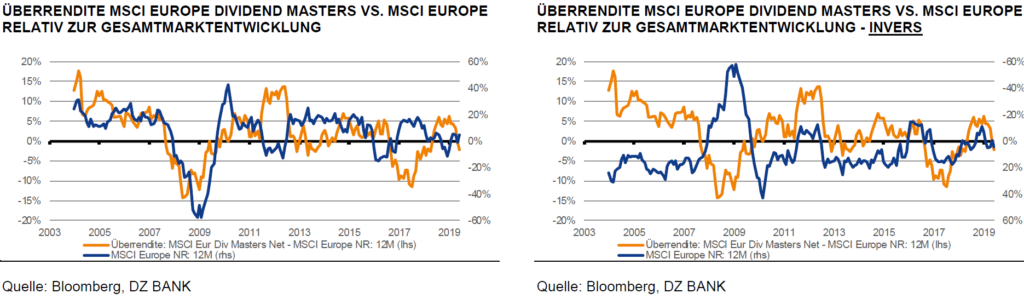

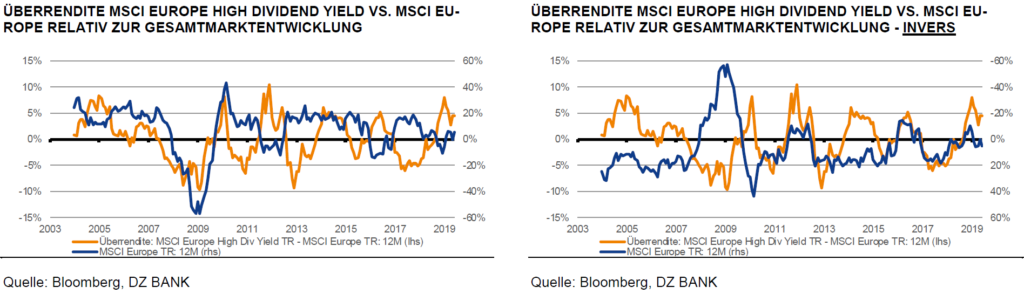

Überrenditen relativ zur Entwicklung des Gesamtmarktes

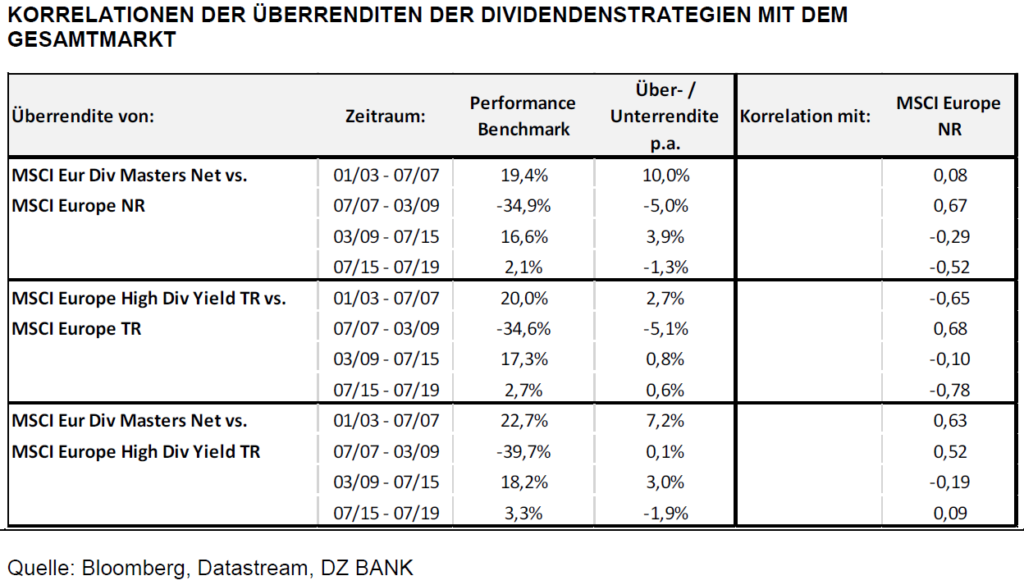

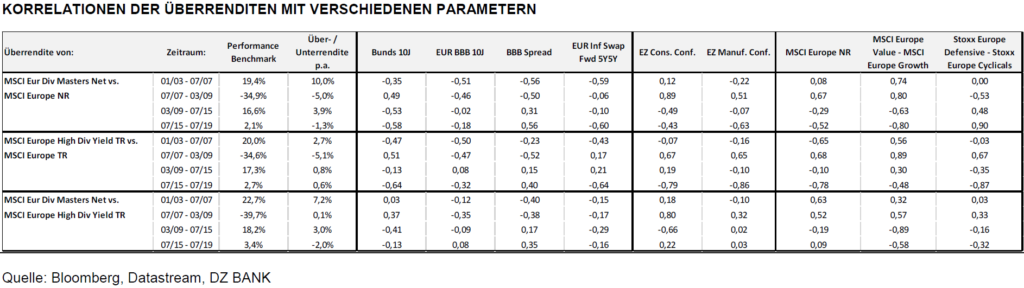

Die DZ BANK hat sich auch die Frage gestellt, in welcher Marktphase die jeweilige Dividendenstrategie überlegen ist. Dafür haben sich die Analysten die Überrendite der jeweiligen Dividendenstrategien gegenüber dem Gesamtmarkt angesehen.

Besonders in den Boom- und Erholungsphasen (2003-2007 und 2009-2015) erzielte der Dividend Masters Index eine starke Outperformance von 10 % bzw. 3,9 % p.a. gegenüber dem breiten Markt. Die häufig vertretene Ansicht, dass stabile Dividendenzahler besonders in Schwächephasen des Marktes Stärke zeigen, konnte die Analyse nicht bestätigen. In der Korrekturphase (2007-2009) lag die Entwicklung mit -5 % p.a. deutlich unter der des breiten Marktes. Auch im volatilen Seitwärtsmarkt ab 2015 blieb die Performance mit -1,3 % p.a. unter der des MSCI Europe.

Auffällig ist laut DZ Bank, dass bis 2009 die Überrendite der Dividendenstrategien gegenüber dem breiten Markt positiv mit der Entwicklung des Gesamtmarktes korreliert war. Die Dividendenstrategie ist in freundlichen Marktphasen somit deutlich stärker als der Gesamtmarkt gelaufen und umgekehrt. Ab 2011 hat sich die Korrelation jedoch verringert und war zuletzt sogar negativ. Grundsätzlich zu beachten ist, dass es beim MSCI Europe Dividend Masters eine hohe Gewichtung englischer Aktien gibt. Dies hat den Index gegenüber dem breiten europäischen Markt ab der Finanzkrise und nochmals ab 2014 stärker belastet.

Der MSCI Europe High Dividend Yield zeigte im Boom vor der Finanzkrise 2003-2007 mit einer Outperformance von 2,7 % p.a. seine beste Entwicklung. In der Erholungsphase 2009-2015 und im relativen Seitwärtsmarkt 2015-2019 konnte der Index hingegen nur eine marginale Outperformance von 0,8 % bzw. 0,6 % zeigen. Diese stammt vollständig von den Dividendenzahlungen, da der Kursindex eine Underperformance verbuchte. In der Korrekturphase (2007-2009) schnitt der MSCI Europe High Dividend Yield mit einer Underperformance von -5 % p.a. deutlich schwächer als der breite Markt ab. Die Überrendite gegenüber dem Gesamtmarkt verhält sich ähnlich wie bei den Dividendenaristokraten und war zuletzt negativ korreliert.

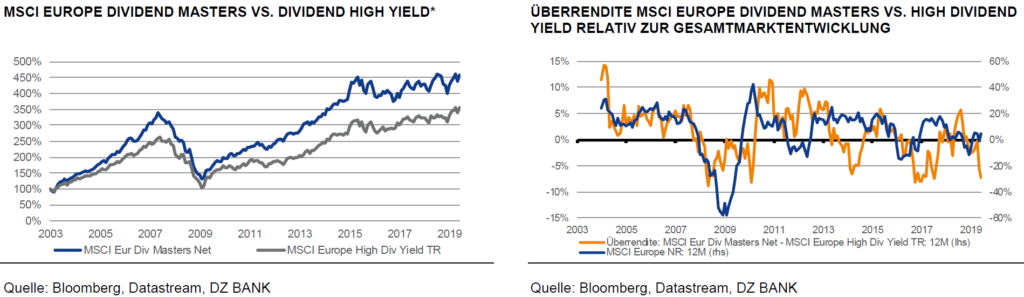

Der MSCI Europe High Dividend Yield zeigte im Boom vor der Finanzkrise 2003-2007 mit einer Outperformance von 2,7 % p.a. seine beste Entwicklung. In der Erholungsphase 2009-2015 und im relativen Seitwärtsmarkt 2015-2019 konnte der Index hingegen nur eine marginale Outperformance von 0,8 % bzw. 0,6 % zeigen. Diese stammt vollständig von den Dividendenzahlungen, da der Kursindex eine Underperformance verbuchte. In der Korrekturphase (2007-2009) schnitt der MSCI Europe High Dividend Yield mit einer Underperformance von -5 % p.a. deutlich schwächer als der breite Markt ab. Die Überrendite gegenüber dem Gesamtmarkt verhält sich ähnlich wie bei den Dividendenaristokraten und war zuletzt negativ korreliert. Zudem hat die DZ Bank die beiden Dividendenindizes miteinander verglichen. Langfristig konnte der Dividend Masters, also die Dividendenaristokraten, deutlich besser abschneiden als der Dividend High Yield. Die Outperformance betrug im Durchschnitt fast 2% p.a., wobei in der Korrekturphase von 2007-09 und im volatilen Seitwärtsmarkt ab 2015 eine schwächere Entwicklung zu messen war. (Aufgrund der Datenverfügbarkeit werden hier der Dividend Masters als Net Return und der Dividend High Yield als Total Return Index ausgewiesen. Die Entwicklung des Dividend High Yield ist aufgrund des Steuervorteils leicht positiver als in einer Net Return Variante.)

Zudem hat die DZ Bank die beiden Dividendenindizes miteinander verglichen. Langfristig konnte der Dividend Masters, also die Dividendenaristokraten, deutlich besser abschneiden als der Dividend High Yield. Die Outperformance betrug im Durchschnitt fast 2% p.a., wobei in der Korrekturphase von 2007-09 und im volatilen Seitwärtsmarkt ab 2015 eine schwächere Entwicklung zu messen war. (Aufgrund der Datenverfügbarkeit werden hier der Dividend Masters als Net Return und der Dividend High Yield als Total Return Index ausgewiesen. Die Entwicklung des Dividend High Yield ist aufgrund des Steuervorteils leicht positiver als in einer Net Return Variante.)

Die Abhängigkeit von verschiedenen Variablen

Zusätzlich hat die DZ Bank versucht, die wesentlichen makroökonomischen Rahmenbedingungen und Variablen herauszufiltern, die mit der Über- bzw. Unterrendite der jeweiligen Strategien in bestimmten Marktphasen in Zusammenhang stehen. Dafür haben die Analysten die Abhängigkeiten der Überrenditen der Dividendenstrategien in Relation zur Entwicklung der folgenden Kennzahlen verglichen:

- der Entwicklung der Bund- und Unternehmensanleiherenditen (BBB), dem BBB Spread und der Inflationserwartung;

- den wirtschaftlichen Rahmendaten; sowohl der Erwartung für den Industrie- als auch Dienstleistungsbereich;

- sowie der Entwicklung gegenüber den Strategien defensive versus zyklische Aktien und Value versus Growth.

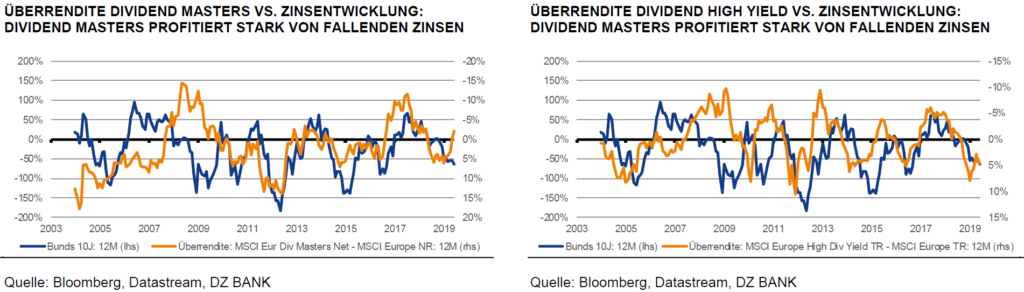

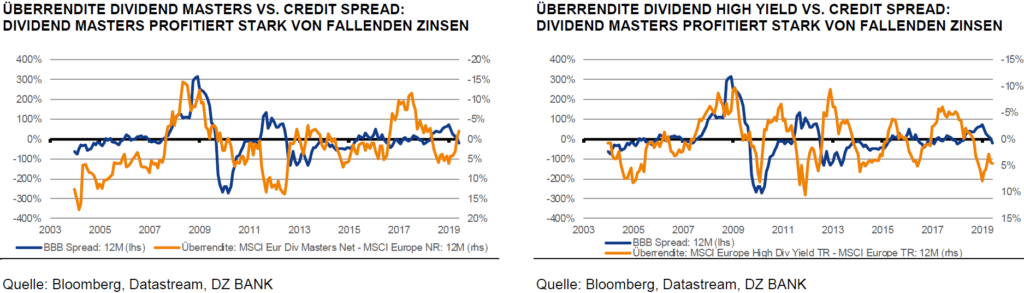

Besonders ab 2011, als die Notenbanken immer expansiver wurden, ist laut DZ Bank eine starke negative Korrelation der Überrendite des Dividend Masters vs. MSCI Europe zur Entwicklung der 10-jährigen Bundrenditen messbar. Ein ähnlicher Zusammenhang ist auch für die Überrendite des High Yield versus MSCI Europe messbar. Beide Strategien profitieren somit überdurchschnittlich von sinkenden Renditen.

Zudem zeigt sich den Angaben zufolge, dass die Wirkungsmechanismen im Laufe der Zeit drehen können bzw. weitere Faktoren überlagern. So scheinen besonders in den Krisenzeiten die Überrendite der Dividendenstrategien stärker an die Entwicklung der Unternehmensanleiherenditen bzw. der Credit Spreads, als an die Entwicklung der Bundrenditen geknüpft zu sein. Dieser Bezug ist in weniger angespannten Marktphasen jedoch nicht messbar.

Wirtschaftliches Umfeld

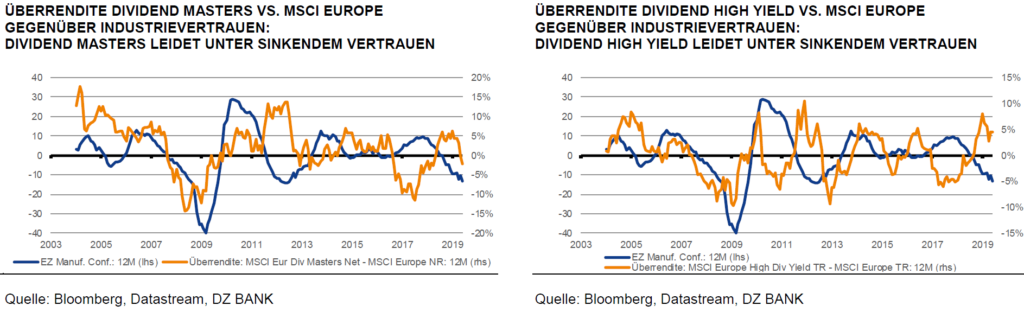

Neben dem Zinsumfeld haben die Analysten zudem den Einfluss des Wirtschaftsumfelds auf die Überrenditen der Strategien untersucht. Dabei griffen sie auf des Konsumentenvertrauen und Industrievertrauen der EU-Kommission zurück. Besonders in den Krisenzeiten ist die Überrendite des Dividend Masters positiv mit dem Industrievertrauen korreliert. Sinkt das Wirtschaftsvertrauen, geht auch die Überrendite zurück. Allerdings war dieser Zusammenhang ab 2011 nicht mehr gegeben und wurde wahrscheinlich stärker durch den Effekt von der Zinsseite überlagert.

ÜBERRENDITE DIVIDEND

Relativ zu Investmentstilen

Zusätzlich hat sich die DZ Bank die Überrenditen relativ zu verschiedenen Investmentstilen angesehen. Dafür hat man die Value versus Growth-Strategie und die Defensive versus Zykliker-Strategie ausgewählt. Die Überrendite des Dividend Masters vs. MSCI Europe hat sich von 2003 – 2010 wie ein Value-Produkt entwickelt. Ab 2011 entwickelt sich die Strategie jedoch eher wie ein Growth-Produkt, wobei die Beziehung sich zuletzt nochmals löste. Auch hat sich der Charakter im Laufe der Zeit tendenziell von einem eher zyklischen zu einem defensiven Produkt gewandelt.

Fazit: Dividendenstrategien sollten weiter eine leichte Outperformance zeigen können

Allgemein ist die DZ Bank mit Blick nach vorn für die Aktienmärkte derzeit eher vorsichtig gestimmt. Wie es heißt, befinden wir uns derzeit in einer sehr späten Phase des Konjunkturzyklus und zum anderen haben die Risiken für die wirtschaftliche Entwicklung in den vergangenen Monaten deutlich zugenommen. Die Gewinndynamik der Unternehmen sei bereits sehr schwach und die Analysten senkten die Prognosen seit mehreren Monaten kontinuierlich weiter ab. Angesichts der Vielzahl zuletzt veröffentlichter Gewinnwarnungen gehe man davon aus, dass 2019 die Gewinne gegenüber 2018 sinken werden.

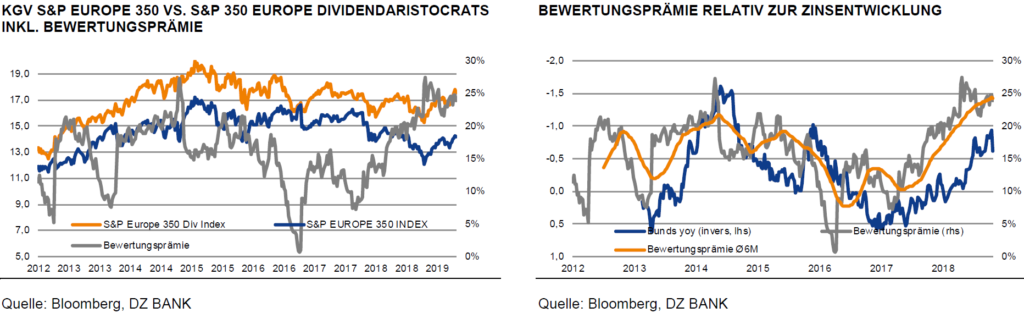

Da die Zinsen bereits massiv gesunken sind, und die EZB die Zinsen zwar weiter senken möchte, aber eigentlich nicht kann, und die Fed möchte, aber eigentlich nicht braucht, geht die DZ Bank davon aus, dass die Notenbanken zwar expansiver werden. Der überladene Zinssenkungshype sollte jedoch in den kommenden Monaten etwas abkühlen. Die Renditen blieben allerdings sehr niedrig. Einen zusätzlichen Turbo für Dividendenstrategien aufgrund deutlich sinkender Renditen sehen die Analysten daher nicht. Tendenziell könnten leicht steigende Credit-Spreads die Überrenditen sogar belasten.

In Summe geht man jedoch davon aus, dass die Suche nach renditeträchtigen Investitionen weiter Gelder in Richtung Aktien treibt. Alles in allem ist die DZ Bank der Meinung, dass im aktuellen Marktumfeld Dividendenstrategien eine leichte Outperformance zeigen können. Sollte die Konjunktur entgegen den hauseigenen Erwartungen allerdings in eine Rezession abgleiten und der Markt in den Korrekturmodus einschwenken, würden auch Dividendentitel deutlich nachgegeben.

Ein Teil der Anfälligkeit für Dividendenaristokraten ergebe sich auch aus der relativ hohen Bewertung. Relativ zum Gesamtmarkt habe die Bewertungsprämie der defensiven und stabilen Dividendenzahler in den vergangenen Jahren deutlich zugenommen. Auch hier sei eine starke Beziehung zwischen Entwicklung der Bundrenditen und Bewertungsprämie sichtbar.

Im Rezessionsszenario geht die DZ Bank davon aus, dass auch Dividendentitel deutlich an Wert verlieren sollten. Allerdings würden die stabilen Dividendenzahlungen bei längerem Investitionshorizont teilweise über die Kursverluste hinwegtrösten. Gleichzeitig sollten diese Titel aufgrund der Stabilität des Geschäftsmodells deutlich schneller ihre alten Hochs wiedersehen und langfristig solide Renditen abwerfen.

Tipp: PDF-Datei mit den Dividenden-Aristokraten in Eurpoa

PDF-Download auf https://paper.traderfox.com

Tipp: PDF-Datei mit den Dividenden-Aristokraten in den USA

PDF-Download auf https://paper.traderfox.com

Neues vom Paten: Wie die KI-Revolution laut Nvidia-Chef Jensen Huang die Welt verändert und (Anlage-)Chancen eröffnet

Neues vom Paten: Wie die KI-Revolution laut Nvidia-Chef Jensen Huang die Welt verändert und (Anlage-)Chancen eröffnet

& Profi-Tools von

& Profi-Tools von