Megatrend Passiv Investieren: Mit diesen 3 Dauerläuferaktien investieren Sie clever in den ETF-Boom

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

ETFs haben die Geldanlage revolutioniert. Das belegt die sehr stark gestiegene Summe an verwaltetem Kapital. Und laut Julius Bär dürfte das Wachstum auch künftig weiter anhalten. Zu den Profiteuren des Megatrends "Passiv Investieren" zählen drei US-Aktien, die als charttechnische Dauerläufer glänzen. TraderFox berichtet und nennt die Namen dieses Favoriten-Trios.

Börsengehandelte Fonds (Exchange-Traded Funds - ETFs) haben sich zu einer der bedeutendsten Innovationen auf den modernen Finanzmärkten entwickelt. Das weltweit verwaltete Vermögen beträgt mehr als 14 Mrd. USD, wovon etwa 10 Mrd. USD auf die Vereinigten Staaten entfallen.

Dieses Wachstum spiegelt laut Julius Bär die transformative Wirkung dieser Anlagevehikel auf die Vermögensallokation und die Marktstruktur wider. ETFs halten heute im Schnitt etwa 19 % der Aktien eines S&P 500-Unternehmens, während es vor zehn Jahren noch 9 % waren, eine Zahl, die ihre Integration in institutionelle und private Portfolios gleichermaßen unterstreicht, so die zitierte Schweizer Privatbank.

In den vergangenen Jahren hat sich der ETF-Markt zudem rasch über seine Ursprünge als passives Indexierungsinstrument hinaus entwickelt. Das wachsende Bewusstsein, dass aktive Manager Mühe haben, ihre Benchmarks - insbesondere nach Kosten - beständig zu schlagen, war ein Schlüsselfaktor, der den Aufstieg der ETFs förderte.

Gleich mehrere Faktoren begünstigen den ETF-Aufstieg

Die Gründe für die stetig steigende Nachfrage von privaten und institutionellen Anlegern sind vielfältig. Am wichtigsten ist die Möglichkeit, sich kostengünstig und liquide an einer breiten Palette von Vermögenswerten und Anlagestrategien zu beteiligen.

Während in der Anfangszeit Kosteneffizienz und Marktzugang im Vordergrund standen, umfassen moderne börsengehandelte Fonds inzwischen aber auch zusehends aktiv verwaltete Strategien, thematische Engagements und gehebelte Produkte.

Investmentfonds werden außerdem auch zunehmend in börsengehandelte Fonds umgewandelt, was die Dominanz dieser Struktur verstärkt und ihre zentrale Rolle bei der Portfoliokonstruktion festigt.

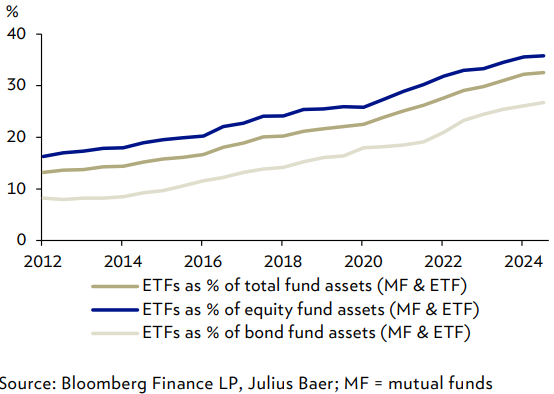

Dazu ergänzen noch einige interessante Zahlen: Der prozentuale Anteil des Vermögens in börsengehandelten Fonds am gesamten Fondsvermögen (börsengehandelte Fonds plus Investmentfonds) ist in den letzten zehn Jahren von 15 % auf 34 % gestiegen. Bei den Aktien beträgt die Veränderung des Anteils von 19 % bis 36 %, und bei den festverzinslichen Wertpapieren hat sich der Anteil sogar noch stärker von 9 % auf mehr als 27 % verändert.

Der relative Anteil der ETFs am verwalteten Fondsvermögen (in %)

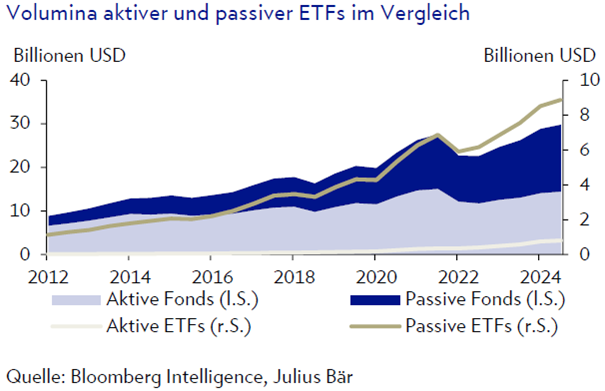

Interessant ist der Wettbewerb zwischen aktiven und passiven ETFs

Passive ETFs haben in den letzten Jahren Milliarden an Vermögenswerten angehäuft. Sie sind zu Massenprodukten geworden, und die Differenzierung ist so gut wie nicht mehr vorhanden. Fast 20 % der Aktien des S&P 500 sind wie bereits zuvor erwähnt im Besitz von passiven ETFs. Aktive ETFs sind das Wachstumssegment, da sie exotische oder spezialisierte Strukturen anbieten.

Obwohl sie relativ jung sind und nur 10% des Gesamtvermögens ausmachen, entfallen 70% der Erträge auf sie, da die aktiven Produkte in der Regel höhere Kostenquoten aufweisen. Ihre Fähigkeit, derzeit eine durchschnittliche Kostenquote von rund 0,7 % zu erzielen, unterstreicht die Prämie, die Anleger bereit sind, für die potenzielle Outperformance der indexierten Pendants zu zahlen.

Seit der Regeländerung im Jahr 2019 haben aktive ETFs 66 % der neu aufgelegten Produkte ausgemacht, was die strategische Ausrichtung der Emittenten auf Produkte mit höheren Margen widerspiegelt. Dabei haben Kleinanleger diese Produkte zweifelsohne angenommen, da sie zu wichtigen Anlageinstrumenten für neue Anleger geworden sind.

Die ETF-Industrie sollte strukturell weiterwachsen

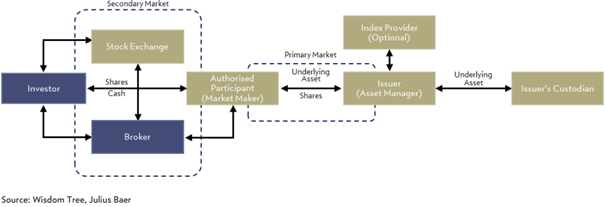

Nutznießer sind die Emittenten, die Indexanbieter, die Depotbanken, die «Market Maker», die Börsen, die Finanzinformationsanbieter und die Maklerplattformen. Die meisten davon profitieren von hohen Markeintrittsbarrieren und großen Skaleneffekten, was die Profitabilität langfristig steigert.

Die Struktur der physisch unterlegten ETF-Wertschöpfungskette im Überblick

Die Zeiten in der Finanzindustrie stehen weiter auf Veränderung. Die ETFs werden den Status quo weiter infrage stellen, und zwar in einem «Allwettermodell», bei dem die Anleger ihr Kapital entsprechend ihren Erwartungen positionieren können, ohne einen Anbieter zu verlassen. In Verbindung mit dem Regierungswechsel in den USA erwarten wir eine marktfreundlichere Regulierung für das Thema Finanzwesen der Zukunft, sodass wir das Thema auf Constructive hochgestuft haben.

Ein Dauerläuferaktien-Trio profitiert schon seit längerem von dem ETF-Boom

Die ETF-Branche funktioniert über ein stark vernetztes Ökosystem, an dem Vermögensverwalter, Indexanbieter, Marktmacher und Börsen beteiligt sind. Vermögensverwalter beherrschen den Markt, indem sie Größenvorteile und Markentreue nutzen, um die Kostenführerschaft zu behalten und hohe Eintrittsbarrieren zu schaffen.

Indexanbieter spielen eine zentrale Rolle, indem sie Benchmarks lizenzieren, wobei ihre Einkommensmodelle direkt an ihre Vermögensverwaltungspraxis gebunden sind. Diese Unternehmen haben sich in den letzten zehn Jahren besser entwickelt als der breite Markt, was die wachsende Bedeutung von indexgebundenen Produkten in der Investmentlandschaft und die Skalierbarkeit ihres Geschäftsmodells widerspiegelt.

Untenstehend folgen einige Erläuterungen zu drei Aktien von Unternehmen, die nach der Einschätzung von Julius Bär als Begünstigte des ETF-Megatrends einzustufen sind. Nicht zuletzt auch dank dieser Stellung ist es diesen Titeln gelungen, sich zu charttechnischen Dauerläufern zu mausern, deren Kurse unter dem Strich schon sehr lange steigen.

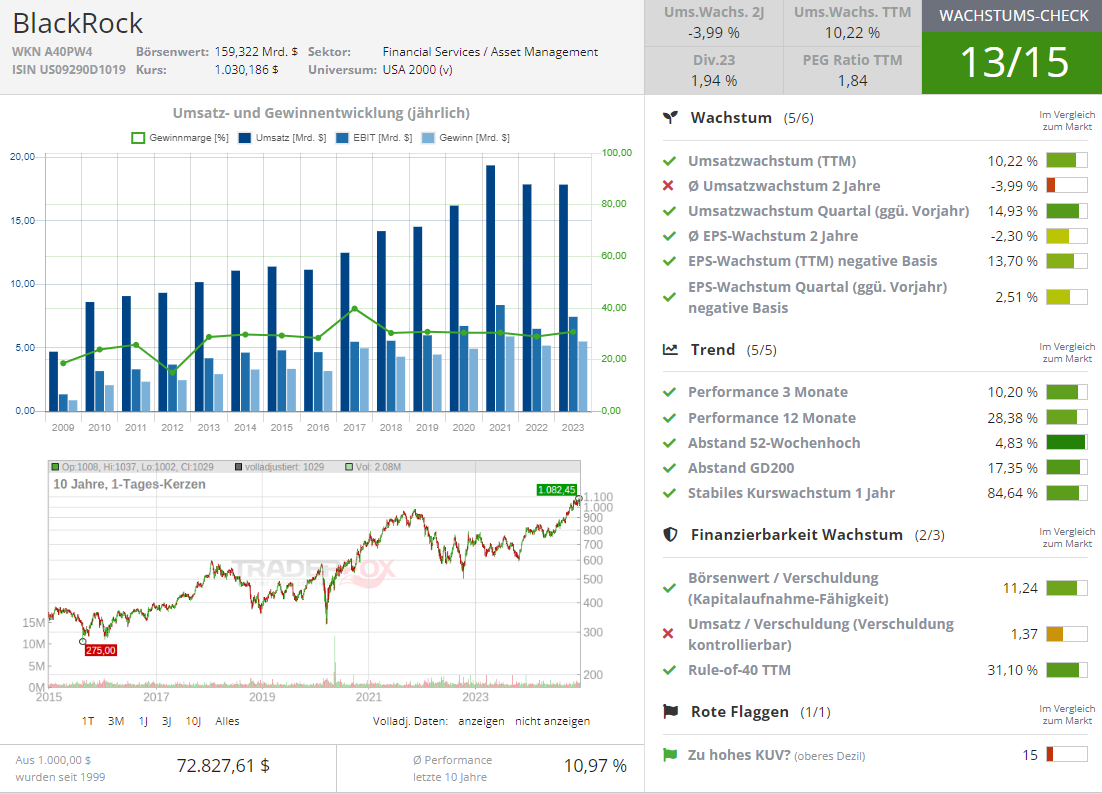

Profiteur des ETF-Megatrends Nr. 1: Blackrock Inc. (ISIN: US09290D1019)

Der weltweit größte ETF-Vermögensverwalter BlackRock ist eine führende globale Investmentgesellschaft mit einem Kundenvermögen von 10,6 Billionen USD. Das Unternehmen ist Marktführer bei börsengehandelten Fonds (ETF), Multi-Strategy-Produkten und im Bereich technischer Lösungen (Aladdin).

Ein besonderer Wachstumsmotor ist das iShares-ETF-Geschäft von BlackRock mit 39 % des verwalteten Vermögens, wobei sich das Wachstum der passiven ETFs auf Kosten der aktiven ETFs normalisiert. Durch die jüngsten Akquisitionen (Global Infrastructure Partners, HPS) stärkt BlackRock seine Position in der schnell wachsenden alternativen Vermögensverwaltung im Bereich der Infrastruktur und der privaten Anlagen.

Das organische Wachstum dürfte angesichts weiterer erwarteter Umschichtungen in festverzinsliche Anlagen, höherer Vermögenswerte und Outsourcing-Gewinne im Multi-Asset-Bereich weiterhin positiv ausfallen. BlackRock beabsichtigt außerdem, seine Position im US-Ruhestand und im internationalen Vertrieb von iShares zu stärken, so die Bank Julius Bär.

Die Kurse sind hier seit Mitte Oktober 1999 bis Mitte Dezember 2024 von 12,81 USD auf in der Spitze 1.065,25 USD gestiegen.

Quelle: Wachstums-Check TraderFox

Profiteur des ETF-Megatrends Nr. 2: MSCI Inc. (ISIN: US55354G1004)

Führend bei Indizes und Nachhaltigkeitsdaten ist MSCI Inc. aus Sicht von Julius Bär ein bewährter, wachstumsstarker Compounder mit führenden Angeboten im lukrativen Indexdatenbereich sowie in den Bereichen Investment Analytics und ESG-Informationen.

Das Unternehmen ist jedenfalls ein weltweit führender Anbieter von globalen und internationalen Aktienindizes und Benchmarking. Zudem ist die Gesellschaft auch der führende Anbieter von ESG-Research, -Daten und -Analysen sowie von ESG- und Klima-Indizes.

Zum Ende des Jahres 2023 basierten 15,6 Billionen USD an verwalteten Vermögenswerten auf MSCI-Indizes als Benchmark. Innerhalb des allgemein spannenden Sektors der Informationsdienstleistungen hat MSCI in der Vergangenheit ein erstklassiges organisches Umsatzwachstum mit führenden Margen und einer robusten Umwandlung des freien Cashflows generiert.

Die Kurse sind hier seit Mitte November 2008 von 11,88 USD bis heute auf 604,80 USD gestiegen.

Quelle: Wachstums-Check TraderFox

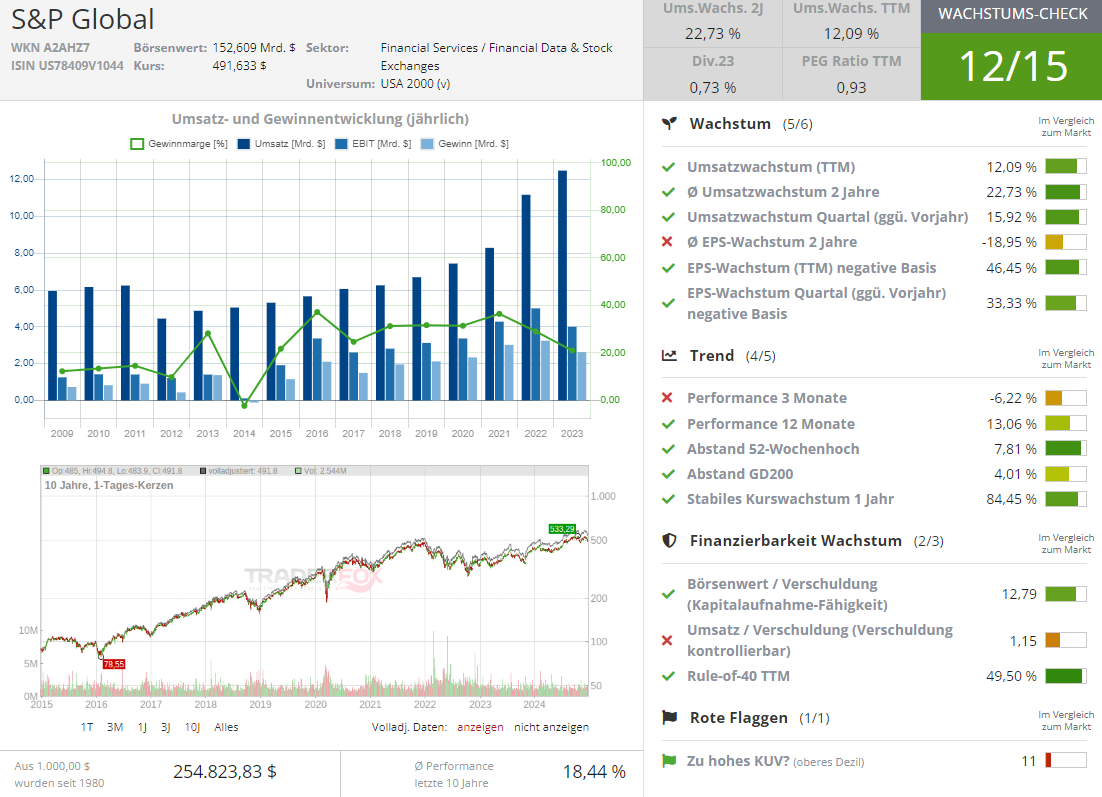

Profiteur des ETF-Megatrends Nr. 3: S&P Global (ISIN: US78409V1044)

Als ein führender Anbieter von Indizes und Ratings verfügt S&P Global über ein einzigartiges Portfolio von schwer zu reproduzierenden Rating- und Benchmarking-Bereichen mit globaler Präsenz, Größe, dominantem Marktanteil und bekannten Marken. Darüber hinaus hat der Bereich IHS Markit die Diversifizierung seines Geschäfts wesentlich verbessert, indem es zu einem führenden Anbieter von Informationsdienstleistungen in den Bereichen Daten und Analysen, Rohstoffe und Energie, Transport und Technik aufgestiegen ist.

Der Markt für Anleiheemissionen hat sich seit dem 2. Quartal 2023 stark erholt und wird sich im Laufe des Jahres 2024 angesichts eines stabilisierten Zinsumfelds und rückläufiger Kreditspreads noch weiter beschleunigen. Im dritten Quartal wurde die Wachstumsprognose für das Jahr 2024 erneut auf 50% angehoben (zuvor: 25%). Für das nächste Jahr erwartet das Global Credit Research Team von S&P ein Wachstum des Emissionsvolumens von -1% bis +10%, einschließlich eines Wachstums von 4%-14% für Nicht-Finanzunternehmen.

Insgesamt scheinen die strukturellen Wachstumsaussichten für die Erträge im hohen einstelligen Bereich intakt zu sein. Zusammen mit einer skalierbaren Plattform dürfte S&P Global weiterhin ein Gewinnwachstum im niedrigen zweistelligen Bereich erzielen, prognostizieren die Analysten von Julius Bär.

Die Kurse sind hier seit Oktober 1985 von 5,05 USD bis heute auf 529,00 USD gestiegen.

& Profi-Tools von

& Profi-Tools von