Der Ölpreis befindet sich nahe seines 52 Wochentiefs, während der Öl-ETF nahe seines 52 Wochenhochs steht. Was gilt es zu beachten? Welche Aktien gehören auf die Watchliste?

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Der Ölpreis (WTI) wird trotz aller Unruhen im Nahen Osten seit Wochen nahe des 52 Wochentiefs gehandelt (65,50 USD pro Barrel). Gleichzeitig sehen wir, dass der Öl-ETF mit dem Tickersymbol XLE nahe des 52 Wochenhochs steht, das dem Allzeithoch entspricht (97,92 USD).

Diese Diskrepanz zwischen dem bullischen Chartverhalten von Unternehmen aus dem Öl- und Gassektor und dem zugrundeliegenden Rohstoff ist bemerkenswert. Denn sie zeigt relative Stärke seitens der Unternehmen verglichen mit dem Rohstoff.

Der erste Grund für diese relative Stärke ist vermutlich der Wahlsieg von Donald Trump. Bekanntlich ist Trump ein Freund des Öls. Somit sollten Unternehmen aus dem Öl- und Gassektor davon profitieren. Konkret könnten etwa neue Zulassungen für Bohrungen vergeben, Umweltauflagen gelockert und Steuererleichterungen eingeführt werden.

Ein zweiter Grund könnte der sich fortsetzende Konsolidierungstrend im Öl- und Gasgeschäft rund um das Permian-Becken in West-Texas und New Mexico sein. Hierbei handelt es sich um eines der produktivsten Öl- und Gasregionen der Welt. So übernahm Exxon Mobil Anfang 2024 den Wettbewerber Pioneer Natural Resources für 64,5 Mrd. USD. Außerdem kaufte Chevron das Unternehmen Hess Corporation für 53 Mrd. USD auf. Zusätzlich kündigte Diamondback Energy an, den Wettbewerber Endeavour Energy Resources für 26 Mrd. USD zu schlucken. Letztlich gab der Pipeline-Betreiber Oneok vor wenigen Tagen bekannt, dass man eine endgültige Fusionsvereinbarung mit dem Konkurrenten EnLink Midstream abgeschlossen hat.

Ein dritter möglicher Grund ist, dass Öl- und Gasproduzenten mit hohen Cashbeständen Ausschau nach nachgewiesenen Öl- und Gasreserven halten, mit denen sich zusätzliche Einnahmen generieren, Schulden tilgen und höhere Dividenden an die Aktionäre auszuschütten lassen. Das ist ein großer Katalysator für den Sektor.

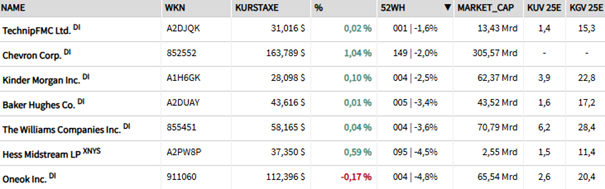

Die folgende Liste, die ich mir mithilfe der Traderfox Software zusammengestellt habe, führt einige Öl- und Gasunternehmen auf, die sich weniger als 5% von ihrem jeweiligem 52 Wochenhoch entfernt befinden.

Quelle: https://desk.traderfox.com/

TechnipFMC

Ein globaler Innovator in der Energiebranche mit über 200% Gewinnwachstum

TechnipFMC (FTI) ist ein führendes Unternehmen in der Energiebranche, das innovative Technologien und integrierte Dienstleistungen entlang des gesamten Lebenszyklus von Energieprojekten anbietet. Der Hauptsitz befindet sich in London und bedeutende operative Standorte sind in Paris und Houston zu finden.

Das Unternehmen wurde im Jahr 2017 durch die Fusion von Technip, einem französischen Spezialisten für Energieprojekte, und FMC Technologies, einem US-amerikanischen Anbieter von Unterwasserlösungen, gegründet. Die Wurzeln von TechnipFMC reichen weit zurück. Technip wurde im Jahr 1958 gegründet und erlangte durch seine Expertise in der Offshore- und Onshore-Ölförderung sowie im Bau von Großanlagen weltweit Ansehen. FMC Technologies begann seine Reise im Jahr 2001 als Spin-off von FMC Corporation und spezialisierte sich auf Unterwassertechnologien. Die Fusion dieser beiden Unternehmen zielte darauf ab, ein stärker integriertes Serviceangebot zu schaffen. Konkret brachte TechnipFMC die Erfahrung von Technip im Projektmanagement und im Bau von Großanlagen mit der technologischen Kompetenz von FMC Technologies in der Unterwasserförderung zusammen.

Das Unternehmen bietet ein breites Portfolio an Produkten und Dienstleistungen, die in drei Hauptsegmente unterteilt sind:

- "Subsea" (Unterwasserlösungen): TechnipFMC ist ein führender Anbieter von Unterwasserlösungen für die Öl- und Gasindustrie. Dazu gehören flexible Rohre, Unterwasser-Produktionssysteme und Engineering-Dienstleistungen. Mit seiner "Integrated EPCI"-Strategie (Ingenieurdienstleistungen, Beschaffung, Konstruktion und Installation) unterstützt das Unternehmen Kunden bei der Optimierung von energiebezogenen Projekten.

- "Surface Technologies" (Oberflächentechnologien): Dieses Segment konzentriert sich auf Produkte und Dienstleistungen für die Onshore- und Offshore-Förderung, einschließlich Ausrüstungen für Bohr- und Produktionsaktivitäten.

- Technologien für erneuerbare Energien: TechnipFMC engagiert sich zunehmend in der Entwicklung von Lösungen im Bereich der erneuerbaren Energien, wie beispielsweise schwimmende Offshore-Windparks und Technologien für die Wasserstoffproduktion.

Das Wettbewerbsumfeld ist hart umkämpft. TechnipFMC konkurriert mit Unternehmen wie Schlumberger, Halliburton und Baker Hughes in der traditionellen Öl- und Gasindustrie. Im Bereich der erneuerbaren Energien sind vor allem Siemens Gamesa und Ørsted als Wettbewerber zu nennen.

Die letzten Quartalszahlen wurden am 24. Oktober 2024 vorgelegt. Die Aktie konnte im Hoch um gut 5 % zu legen. Der Umsatz in Höhe von 2,35 Mrd. USD wuchs auf Jahressicht um knapp 15 % und lag leicht über den Erwartungen der Analysten. Der Gewinn je Aktie schoss von 0,21 USD auf 0,63 USD nach oben und lag deutlich oberhalb der Erwartungen der Wall Street. Der Auftragsbestand liegt bei knapp 15 Mrd. USD. Außerdem verkündete das Management ein Aktienrückkaufprogramm in Höhe von 1 Mrd. USD.

Charttechnisch sieht die Aktie sehr bullisch aus. Erst letzte Woche brach sie aus einer Tassenformation auf ein neues 52 Wochenhoch aus. Sie steht jetzt auf dem höchsten Niveau seit Juli 2015! Aktuell sehe ich kein Einstiegsszenario. Aufgrund der beachtlichen Stärke würde ich mir die Aktie auf die Watchliste setzen, um das weitere Chartverhalten genau zu beobachten.

Quelle: Wachstums-Check TraderFox

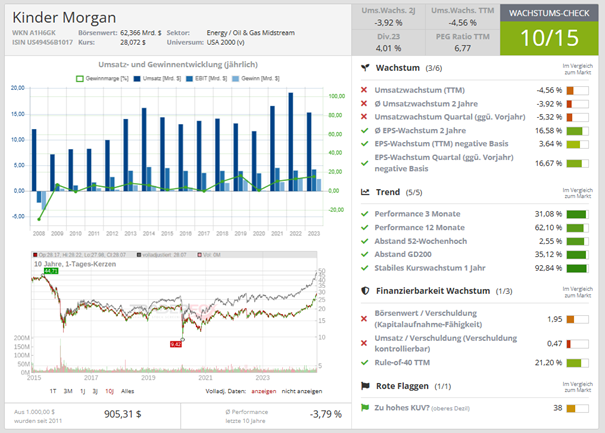

Kinder Morgan

Schwergewicht in der Energieinfrastruktur und Profiteur von "Carbon-Capture-and-Storage" Projekten

Kinder Morgan (KMI) ist eines der größten Energieinfrastrukturunternehmen in Nordamerika und ein bedeutender Akteur im Bereich Öl und Gas.

Das Unternehmen wurde im Jahr 1997 von Richard Kinder und William Morgan gegründet, zwei ehemalige Führungskräfte von Enron. In den ersten Jahren konzentrierte sich Kinder Morgan auf den Erwerb und den Betrieb von Pipelines und Terminals. Eines der ersten großen Projekte war im Jahr 1999 der Kauf von KN Energy, einem führenden Unternehmen im Bereich Erdgastransport und -verteilung. Dieser strategische Schritt ermöglichte es Kinder Morgan, seine Präsenz im Erdgasgeschäft erheblich zu erweitern. In den Folgejahre setzte Kinder Morgan eine aggressive Wachstumsstrategie um, die stark auf Akquisitionen basierte. So wurde im Jahr 2012 El Paso Corporation für ca. 38 Mrd. USD gekauft. Es war eine der größten Übernahmen in der Geschichte der Energieinfrastruktur. Diese Akquisition verdoppelte die Größe von Kinder Morgan und machte es zu einem der größten Pipeline-Betreiber in den USA.

Im Bereich der Dienstleistungen bietet Kinder Morgan eine breite Palette an. Erstens betreibt das Unternehmen das größte Erdgas-Transportsystem in Nordamerika, das ca. 120.000 Kilometer an Pipelines umfasst. Diese Pipelines transportieren etwa 40 % des in den USA verbrauchten Erdgases. Zusätzlich betreibt das Unternehmen zahlreiche Verarbeitungsanlagen, die Erdgas reinigen und für den Verbrauch vorbereiten.

Zweitens besitzt und betreibt Kinder Morgan ein umfangreiches Netzwerk von Pipelines für Rohöl und raffinierte Produkte. Diese Infrastruktur erstreckt sich über Tausende von Kilometern und ermöglicht den Transport von Rohöl von Produktionsstätten zu Raffinerien sowie den Weitertransport der raffinierten Produkte zu den Verbrauchermärkten.

Drittens ist der Transport von Kohlendioxid (CO2) für die Nutzung in der verbesserten Ölrückgewinnung (auch "Enhanced Oil Recovery" bzw. EOR genannt) ein weiterer wichtiger Geschäftsbereich. EOR ist ein Prozess, der verwendet wird, um den Ertrag aus bestehenden Ölreserven zu maximieren. Während primäre und sekundäre Methoden zur Ölförderung (wie natürlicher Druck und Wasserinjektion) etwa 20-40 % des im Reservoir befindlichen Öls gewinnen können, zielt EOR darauf ab, zusätzliche 30-60 % des verbleibenden Öls zu extrahieren. Durch die Einspeisung von CO2 in erschöpfte Ölreservoirs kann die Ölproduktion gesteigert werden. Kinder Morgan ist einer der führenden Anbieter von CO2 für EOR-Projekte in Nordamerika.

Viertens betreibt Kinder Morgan eine Vielzahl von Terminals, die für die Lagerung und den Umschlag von Erdöl, raffinierten Produkten, Chemikalien und anderen Massenwaren genutzt werden. Diese Terminals befinden sich in strategischen Lagen, um den effizienten Transport und die Verteilung von Energieprodukten zu unterstützen.

Ein Katalysator für potenzielles Wachstum ist der CO2-Bereich im Rahmen von "Carbon-Capture-and-Storage" (CCS) Projekten. Konkret geht es hierbei um die Reduktion von Emissionen. Kinder Morgan könnte seine Expertise im CO2-Transport nutzen, um in diesem aufstrebenden Marktsegment Fuß zu fassen und zur Reduktion von Treibhausgasemissionen beizutragen.

Am 16. Oktober hat das Unternehmen die letzten Quartalszahlen vorgelegt. Die Aktie hat wenig darauf reagiert. Die Zahlen waren nicht besonders gut. Der Umsatz in Höhe von 3,7 Mrd. USD lag unterhalb des Vorjahresniveaus und unterhalb der Erwartungen der Wall Street. Der Gewinn je Aktie in Höhe von 0,25 USD befand sich auf dem Niveau des Vorjahres, allerdings unter den Erwartungen des Marktes. Daher ist es umso überraschender, dass die Aktie nicht abverkauft wurde. Das ist positiv einzustufen.

Charttechnisch macht die Aktie einen bullischen Eindruck. Nach dem Gap Up in Folge des Wahlsieges von Donald Trump hat es Anschlusskäufe gegeben, sodass sie ein neues Allzeithoch markieren konnte. Aktuell wäre eine Konsolidierung wünschenswert. Der Ausbruch aus dieser Konsolidierung würde das nächste Longsignal auslösen.

Quelle: Wachstums-Check TraderFox

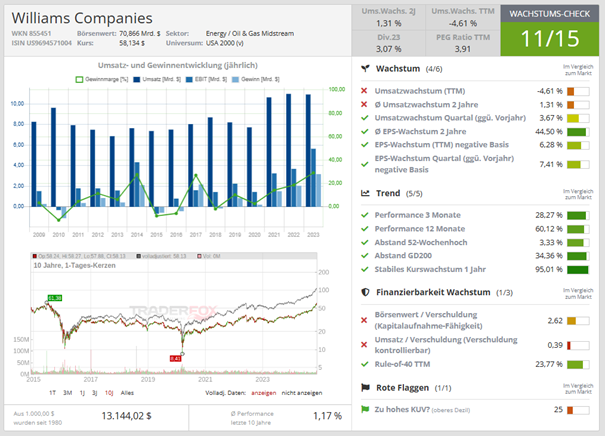

The Williams Companies

Ein führender Akteur in der Erdgasinfrastruktur

The Williams Companies (WMB) ist ein bedeutendes Unternehmen im Bereich der Energieinfrastruktur in den Vereinigten Staaten mit Hauptsitz in Oklahoma.

Das Unternehmen wurde vor über 100 Jahren in 1908 von den Brüdern Miller und David Williams gegründet und begann als Unternehmen für Bau und Ingenieursdienstleistungen. In den 1940er-Jahren diversifizierte sich das Unternehmen in die Energiebranche und begann mit dem Bau von Pipelines, was den Grundstein für sein heutiges Geschäft legte. Eine bedeutende Entwicklung war der Bau der Transcontinental Gas Pipe Line (Transco) in den 1950er-Jahren. Hierbei handelte es sich um eine der größten Erdgas-Pipelines in den USA. Dieses Projekt brachte Williams eine strategische Marktstellung und ermöglichte es dem Unternehmen, sich als einer der führenden Akteure in der Energieinfrastruktur zu etablieren. Im Laufe der Jahrzehnte hat sich Williams zunehmend auf den Erdgasmarkt konzentriert. Obwohl Williams noch einige Geschäftsaktivitäten im Bereich der Erdölprodukte realisiert, sind diese im Vergleich zu den umfangreichen Erdgasoperationen weniger bedeutend.

Zu den wichtigsten Geschäftsfeldern des Unternehmens gehören:

- Transport von Erdgas: Williams besitzt und betreibt eines der größten Pipelinesysteme für Erdgas in den USA. Die Transco-Pipeline erstreckt sich von der Golfküste bis in den Nordosten der USA und versorgt Millionen von Haushalten und Unternehmen mit Erdgas.

- Verarbeitung und Lagerung Das Unternehmen bietet Dienstleistungen zur Verarbeitung von Erdgas, einschließlich der Entfernung von Verunreinigungen und der Abtrennung von NGLs wie Propan und Butan. Es betreibt auch Speicheranlagen für Erdgas, die eine zuverlässige Energieversorgung gewährleisten.

- Fokus auf saubere Energie: Williams investiert zunehmend in Projekte, die eine nachhaltige Energiezukunft unterstützen. Dazu gehören Initiativen zur Nutzung von Wasserstoff und Technologien zur Kohlenstoffabscheidung, um die CO₂-Emissionen in der Energiewirtschaft zu reduzieren.

Das Unternehmen konkurriert mit anderen großen Unternehmen im Bereich der Energieinfrastruktur, darunter Kinder Morgan, Enbridge und Energy Transfer.

Am 06.11.2024 legte Williams seine letzten Quartalszahlen vor. Die Aktie reagiert nur wenig darauf. Der Gewinn je Aktie in Höhe von 0,43 USD lag über den Erwartungen des Marktes, aber unter dem Vorjahresniveau. Der Umsatz belief sich auf 2,56 Mrd. und konnte damit die Erwartungen des Marktes und das Vorjahresniveau toppen. Zusätzlich erhöhte das Management den Ausblick für den EBITDA für das Gesamtjahr 2024.

Charttechnisch sieht die Aktie bullisch. Sie zeigt relative Stärke und steht knapp unter ihrem Allzeithoch. Die Aktie bräuchte nun eine Konsolidierung.

5 Leaderaktien aus der zweiten Reihe in 2024, die für 2025 weiteres Potenzial aufweisen!

5 Leaderaktien aus der zweiten Reihe in 2024, die für 2025 weiteres Potenzial aufweisen!

& Profi-Tools von

& Profi-Tools von