Diese 4 europäischen Dauerläufer-Aktien sind in ihren Branchen führend!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

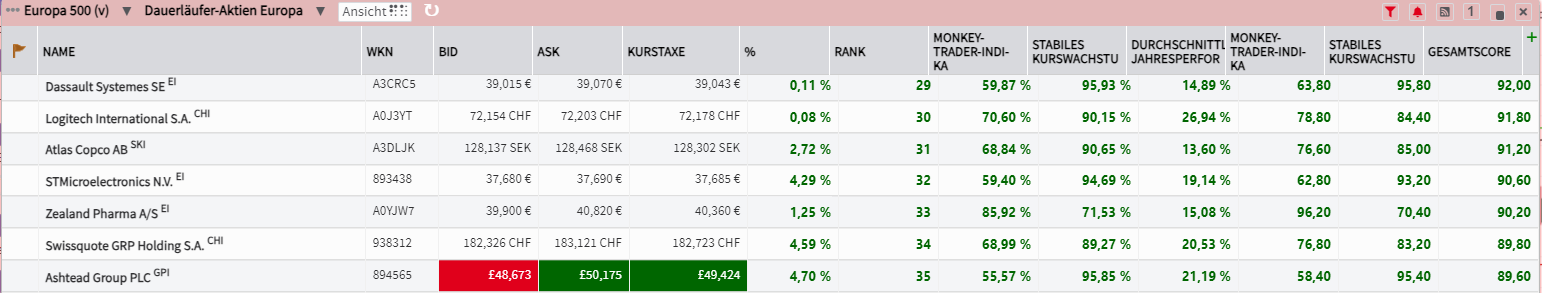

Dauerläuferaktien sind Aktien, die kontinuierlich und mit wenigen Rücksetzern steigen. Aktionäre machen sehr gute Erfahrungen mit solchen Aktien. Eine gute Dauerläuferaktie hat eine vernünftige Balance zwischen Rendite und Rücksetzern. Dauerläuferaktien sind also stabil steigende Aktien, die den Markt schlagen. Wir verwenden zwei Indikatoren, um Dauerläuferaktien zu finden.

Mit dem Indikator "stabiles Kurswachstum" legen wir eine Regressionsgerade über den Kursverlauf. Aktien mit der kleinsten, quadratischen Abweichung zeigen stabil steigende Kursverläufe. Mit dem Indikator "Monkey-Trader" simulieren wir zufällige Käufe und Verkäufe und berechnen die Wahrscheinlichkeit, mit der ein zufällig agierender Trader Gewinne erzielt. Aktien mit hohen "Monkey-Trader-Werten" sind erfahrungsgemäß einfach zu handeln und eignen sich hervorragend für den Depotaufbau.

Es gibt verschiedene Möglichkeiten, um mittels der TraderFox Software Dauerläuferaktien zu identifizieren. Zum einen veröffentlicht TraderFox eine täglich aktualisierte Version des Research-Reports "Dauerläufer-Aktien Europa" auf https://paper.traderfox.com.

Eine weitere Möglichkeit besteht darin, das Template "Dauerläufer-Aktien Europa" in unserem Tool "AKTIEN-RANKINGS" zu öffnen.

Eine dritte Möglichkeit besteht darin, sich über das Trading-Desk auf https://desk.traderfox.com/ die Dauerläuferaktien anzuzeigen. Hierzu öffne ich das Trading-Desk und klicke auf das Pokal-Symbol mit der Bezeichnung TraderFox Aktien-Ranglisten. Im Anschluss öffnet sich das Fenster "Ranglisten: Regelbasierte Sortierung von Aktien". Nun wähle ich vorgefertigte Rankings und klicke auf "Dauerläufer-Aktien Europa". Anschließend drücke ich auf Anwenden. Im Anschluss öffnet sich die Dauerläufer-Aktien Rangliste zu den 500 volumenstärksten Aktien aus Europa. Diese kann beliebig sortiert werden.

Nun stelle ich Ihnen vier Treffer genauer vor:

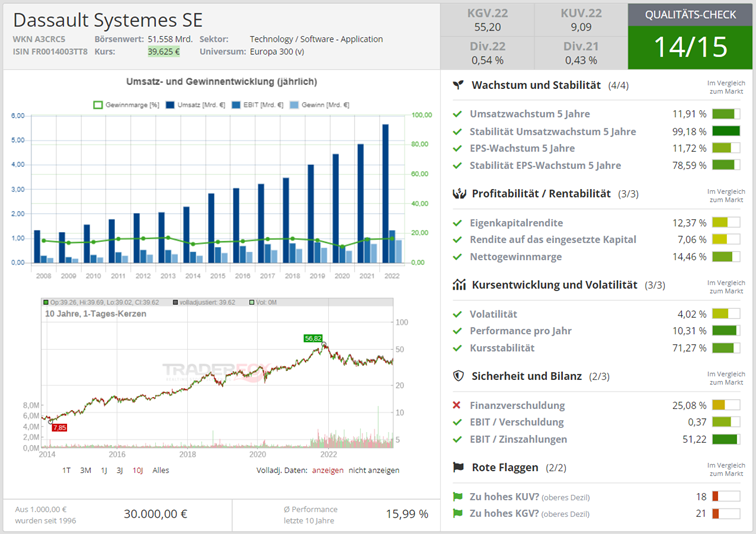

Dassault Systèmes - Ein Pionier im 3D-Design!

Das international tätige Softwareunternehmen Dassault Systèmes ist ein Vorreiter im Bereich 3D-Design. Mit den Marken SolidWorks, CATIA, SIMULIA und vielen weiteren bietet der Konzern Lösungen für die digitale Produktentwicklung und ermöglicht eine dreidimensionale Betrachtung des gesamten Produktlebenszyklus. Seit der Gründung im Jahr 1981 betreut Dassault Systèmes über 270.000 Kunden in mehr als 140 Ländern weltweit. Mit jedem neuen Innovationsschub konnte das Unternehmen seinen potenziell adressierbaren Markt bislang verdoppeln. Sahen Beobachter vor drei Jahren das Marktpotenzial noch bei 32 Mrd. USD, wird inzwischen davon ausgegangen, dass der Markt für Dassault Systèmes bis 2025 auf mehr als 100 Mrd. USD anwachsen könnte.

Im 3. Quartal gelang Dassault in Europa mit einem Umsatzwachstum von 21 % ein deutlicher Aufschwung. Dieses Wachstum war breit gefächert und deutet auf eine weit verbreitete Akzeptanz und Annahme der Angebote des Unternehmens auf dem gesamten Kontinent hin. In Nord-, Mittel- und Südamerika verzeichnete das Unternehmen eine starke Performance in mehreren Sektoren und konnte seine Präsenz in der Region weiter festigen. In Asien hingegen fiel das Wachstum mit 5 % bescheidener aus. Dies wurde durch eine zweistellige Wachstumsrate in Indien und eine lobenswerte Leistung in Japan begünstigt. Allerdings gab es auch einige Schwachstellen, wie z. B. Korea, das eine gewisse Trägheit aufwies. Trotz der schwierigen makroökonomischen Bedingungen in China gelang es dem Unternehmen, seine Widerstandsfähigkeit unter Beweis zu stellen und ein Wachstum von 6 % in diesem Land zu verzeichnen.

Auf der Produktseite stach das Segment Industrial Innovation Software hervor, das ein beeindruckendes Wachstum von 18 % verzeichnete und 54 % des gesamten Softwareumsatzes ausmachte. Dieses Wachstum wurde von den Flaggschiffmarken des Unternehmens vorangetrieben: CATIA, SIMULIA, ENOVIA, DELMIA und NETVIBES verzeichneten im Berichtszeitraum alle ein zweistelliges Wachstum. Im Bereich Life Sciences wuchs der Softwareumsatz um 3 %. MEDIDATA, ein wichtiger Akteur in diesem Segment, erzielte ein mittleres einstelliges Wachstum bei den Cloud-Subskriptionserlösen. Dieses Wachstum fand jedoch vor dem Hintergrund einer starken Vergleichsbasis statt. Dennoch gab es auch Lichtblicke, wie z. B. das signifikante Wachstum in Bereichen wie dezentralisierte klinische Studien mit MEDIDATA Patient Cloud, die als transformativer Ansatz für die Zukunft der klinischen Studien gilt.

Dassault befindet sich in einem Transformationsprozess, der von einem produktzentrierten Ansatz zu einem erlebniszentrierten Ansatz übergeht. Bei diesem strategischen Schritt geht es nicht nur darum, Produkte anzubieten, sondern den Kunden ganzheitliche Erfahrungen zu vermitteln. Im Mittelpunkt dieser Strategie steht die einzigartige Positionierung des Unternehmens mit dem virtuellen Zwilling. Diese Technologie ist nicht nur ein Werkzeug, sondern ein bedeutender Motor für künftiges Wachstum, da sie es den Kunden ermöglicht, ihre Abläufe in einem virtuellen Raum zu simulieren, zu visualisieren und zu optimieren, bevor sie sie in der realen Welt umsetzen. Das Unternehmen betonte die Verlagerung von materiellen Vermögenswerten zu Software und hob den Übergang der Automobilindustrie zu softwaredefinierten Fahrzeugen als Paradebeispiel für diesen Trend hervor. Diese Verlagerung unterstreicht den zunehmenden Wert von Software bei der Förderung von Innovation und betrieblicher Effizienz in allen Branchen.

Darüber hinaus hob das Unternehmen die Bedeutung des virtuellen Zwillings in seiner strategischen Roadmap hervor. Diese virtuellen Repliken decken den gesamten Produktlebenszyklus ab, von der Entwicklung bis zur Entsorgung, und bieten unvergleichliche Einblicke und Optimierungsmöglichkeiten. Das Unternehmen ist davon überzeugt, dass die Fähigkeiten des Virtuellen Zwillings entscheidend dazu beitragen werden, Branchen umzugestalten, Innovationen voranzutreiben und dem großen Kundenstamm einen höheren Mehrwert zu bieten. Dieser strategische Fokus zielt nicht nur darauf ab, das Wachstum von Dassault voranzutreiben, sondern auch einen erheblichen Mehrwert für die Kunden des Unternehmens zu schaffen und ihnen zu helfen, die Komplexität ihrer jeweiligen Branche mit größerer Präzision und Voraussicht zu steuern.

Im 3. Quartal 2023 zeigte das Unternehmen eine starke Leistung und übertraf die Erwartungen sowohl bei den Einnahmen als auch bei den Rentabilitätskennzahlen. Die Softwareeinnahmen verzeichneten einen bemerkenswerten Anstieg von 12 %, womit die gesetzten Ziele nicht nur erreicht, sondern übertroffen wurden. Ergänzt wurde dieses Wachstum durch einen kräftigen Anstieg der Abonnementeinnahmen um 18 %. Die finanzielle Gesundheit des Unternehmens wurde durch eine operative Marge von 31 % unterstrichen. Darüber hinaus kletterte der Gewinn pro Aktie, ein Schlüsselindikator für die Rentabilität, währungsbereinigt um 20 %. Mit diesen starken Finanzergebnissen ist Dassault für das gesamte Geschäftsjahr optimal positioniert, was die Widerstandsfähigkeit und das Wachstumspotenzial des Unternehmens auf dem Markt widerspiegelt.

Die Rendite der letzten 12 Monate betrug 14,78 %, während die durchschnittliche Rendite der vergangenen 5 Jahre bei 10,56 % lag. Auch in den letzten 3 Jahren konnte das Unternehmen eine solide durchschnittliche Rendite von 9,08 % erzielen. Der durchschnittliche Drawdown der letzten 10 Jahre belief sich auf 22,08 %, was auf eine relativ stabile Performance hindeutet.

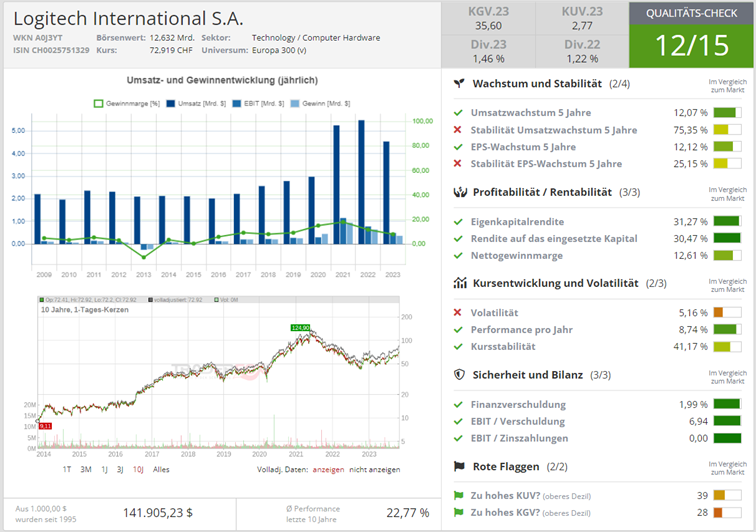

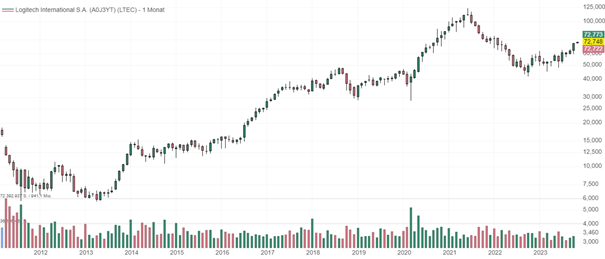

Logitech International S.A. - Führender Hersteller von Computer-Zubehör mit eigener Gaming-Sparte

Logitech International ist ein schweizerisches Unternehmen, das sich auf die Entwicklung und Produktion von Computerprodukten und Software spezialisiert hat. Mit seinem Fokus auf Innovation und Qualität bietet das Unternehmen eine breite Palette an PC-Peripheriegeräten wie Mäuse, Tastaturen, Webcams, Headsets und Fernbedienungen an. Dabei legt Logitech großen Wert auf die Verarbeitung wichtiger Schlüsseltechnologien, um die bestmögliche Nutzererfahrung zu gewährleisten. Mit Tochtergesellschaften und Beteiligungen arbeitet Logitech auf internationaler Ebene und konzentriert sich auf Produktentwicklung und weltweiten Vertrieb.

Logitech stellt seine Anpassungsfähigkeit unter Beweis, indem es sein Produktportfolio auf die sich entwickelnden globalen Trends ausrichtete. Das Unternehmen legte einen starken Schwerpunkt auf Lösungen, die auf die hybride Arbeitsumgebung zugeschnitten sind, um sicherzustellen, dass Unternehmen und Mitarbeiter sowohl für den Einsatz an entfernten Standorten als auch im Büro gerüstet sind. Darüber hinaus stärkte das Unternehmen seine Position im Bereich Videokonferenzen, da es deren wachsende Unverzichtbarkeit in der modernen Kommunikation erkannt hat. Im Freizeitbereich hat Logitech die boomende Spieleindustrie erschlossen und bietet fortschrittliche Peripheriegeräte an, die sich sowohl an Gelegenheitsspieler als auch an professionelle Spieler richten. Parallel dazu erkannte Logitech die zunehmende Bedeutung von Kurzvideos, die durch Plattformen wie YouTube und TikTok vorangetrieben wird, und führte Tools ein, mit denen Creator hochwertige Inhalte erstellen können.

Logitech kann vom Gaming-Trend auf verschiedene Weise profitieren. Es gibt sowohl hochwertige Produkte im Bereich Computerzubehör für Privatpersonen als auch extrem leistungsstarkes Gaming-Zubehör für den PC für leidenschaftliche und professionelle Gamer. Wie bereits erwähnt, dürften die Produkte und Lösungen von Logitech noch lange gefragt sein, da Computer-Gaming die größte Unterhaltungsbranche der Welt ist. Das hohe Engagement des Unternehmens im Bereich E-Sports zeigt zum einen das Verständnis von Logitech für das große Potenzial des Gaming-Trends und zum anderen die Akzeptanz der Produkte bei professionellen Nutzern.

Über unmittelbare Produktinnovationen hinaus zeigte Logitech Weitblick und nutzte das transformative Potenzial der künstlichen Intelligenz. Das Unternehmen sieht eine Zukunft, in der es eine zentrale Rolle bei der Brücke zwischen Mensch und KI-Technologien spielt. 2022 lag der weltweite Markt für generative KI bei 10,5 Mrd. USD. Es wird erwartet, dass dieser bis 2032 auf 191,8 Mrd. USD ansteigen wird, mit einer jährlichen Wachstumsrate von 34,1 % zwischen 2023 und 2032. Damit stellt dies einen großen adressierbaren Markt für Logitech dar, der die langfristigen Wachstumsaussichten untermauert.

Im 2. Quartal des Geschäftsjahres 2023 leitete das Unternehmen einen Restrukturierungsplan ein, um seine Unternehmensgruppe und seine Struktur mit der Go-to-Market-Strategie neu auszurichten, um im Enterprise-Markt wettbewerbsfähiger zu sein und die Endverbraucher besser zu bedienen. Im 4. Quartal des Geschäftsjahres 2023 unternahm das Unternehmen weitere Maßnahmen zur Beseitigung von unnötigen Organisationstrukturen sowie zur Straffung der Marketingorganisation, um die Effizienz zu steigern. Das Unternehmen geht davon aus, diese Restrukturierungsaktivitäten bis zum Geschäftsjahr 2024 im Wesentlichen abzuschließen.

Logitech meldete durchwachsene Ergebnisse für das 2. Quartal 2024. Das Unternehmen verbuchte einen Rückgang des Nettoumsatzes um 9 % auf 1,06 Mrd. USD. Dieser Rückgang könnte ein Hinweis auf potenzielle Herausforderungen bei den Einnahmeströmen oder auf marktspezifische Probleme sein, mit denen das Unternehmen in diesem Quartal konfrontiert war. Allerdings war dieser Rückgang nicht in allen Regionen zu beobachten. Europa zum Beispiel erwies sich als ein Leuchtturm des Wachstums. Der europäische Markt verzeichnete sowohl ein sequenzielles als auch ein jährliches Wachstum, was auf seine Robustheit und seinen bedeutenden Beitrag zum Umsatz von Logitech hinweist. Die Regionen Amerika und Asien-Pazifik zeigten dagegen ein komplexeres Bild. Während beide Regionen ein sequenzielles Wachstum aufwiesen, was auf eine mögliche Erholung oder Verbesserung gegenüber dem Vorquartal hindeutet, blieben sie im Jahresvergleich zurück. Diese uneinheitliche Leistung könnte laut Analysten auf Marktsättigung, externe Herausforderungen oder andere regionsspezifische Faktoren zurückzuführen sein.

Trotz dieser regionalen Unterschiede ist es dem Unternehmen gelungen, seine eigenen Umsatzerwartungen zu übertreffen. Dies führte nicht nur zu einem Anstieg der Gewinnspanne, sondern ist auch ein Zeichen für das starke Produktangebot des Unternehmens und für seine geschickten Verkaufsstrategien. Ein weiterer Pluspunkt war die Kompetenz im Bereich der Lagerverwaltung. Die Fähigkeit des Unternehmens, die Lagerbestände im Vertriebskanal zu reduzieren, unterstreicht seine betriebliche Effizienz und deutet auf eine effektive Nachfrageprognose und ein gutes Verständnis der Marktdynamik hin.

Die Aktien-Performance von Logitech International kann sich sehen lassen. Mit einer Rendite von 60,05 % in den letzten 12 Monaten und einer durchschnittlichen Rendite von 9,54 % in den letzten fünf Jahren hat Logitech eine starke Performance gezeigt.

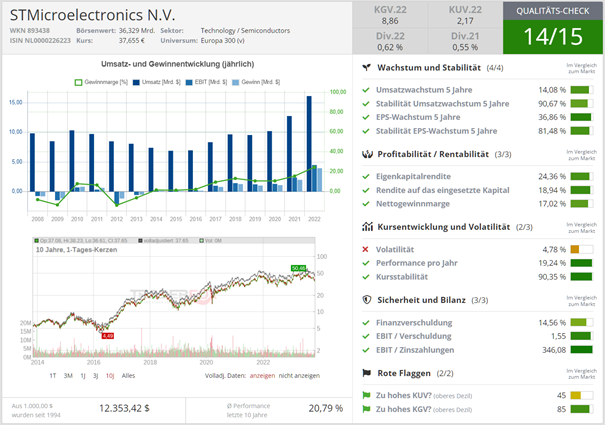

STMicroelectronics -Branchenprimus von Siliziumkarbid-Halbleitern in Europa

STMicroelectronics ist eine Unternehmensgruppe, die international in der Herstellung von Halbleitern tätig ist. Der Konzern entwirft, entwickelt, produziert und vermarktet eine breite Palette von Produkten, einschließlich diskrete und Standardkomponenten, anwendungsspezifische integrierte Schaltungen (ASICs), Full-Custom-Geräte und Semi-Custom-Geräte wie auch anwendungsspezifische Standardprodukte (ASSPs) für analoge, digitale und Mixed-Signal-Anwendungen. Darüber hinaus werden Smartcard-Produkte produziert und verkauft.

Die Prognosen für das Gesamtjahr erscheinen realistisch, da sie das anhaltende robuste Wachstum auf dem Automobilmarkt widerspiegeln, trotz der Schwächen im Bereich der Unterhaltungselektronik. Während der Pandemie erkannten die großen Automobilhersteller die kritische Bedeutung von Automobilchips, insbesondere für die Herstellung von Elektrofahrzeugen. Diese OEMs begannen, langfristige Lieferverträge mit großen Chipherstellern abzuschließen und Automobilchips in ihren Lagern als wichtige Materialien zu bevorraten. Dieser Konzeptwechsel ist für die Chiphersteller in der Automobilindustrie äußerst positiv. Er verschafft ihnen einen besseren Überblick über den kurzfristigen Bedarf und ermöglicht ein effizienteres Management ihrer Lieferkette, ähnlich wie in einer Gießerei.

Das Unternehmen gab kürzlich einige Neuigkeiten zu Siliziumkarbid bekannt und erklärte, dass es derzeit mit 94 Kunden und 150 Projekten zusammenarbeitet, gegenüber 90 Kunden und 140 Projekten im vorangegangenen Quartal. Außerdem bestätigte das Unternehmen, dass der Umsatz mit Siliziumkarbid in diesem Jahr voraussichtlich 1,2 Mrd. USD erreichen wird. Unter Zugrundelegung der mittleren Prognose würde der Umsatz mit Siliziumkarbid im Geschäftsjahr 2023 rund 6,9 % des Gesamtumsatzes ausmachen, was immer noch ein relativ geringer Prozentsatz für die gesamte Gruppe ist. Siliziumkarbid stellt einen strukturellen Wachstumsmarkt dar und wird in Zukunft in Elektrofahrzeugen mit großer Reichweite weit verbreitet sein. Derzeit sind ON Semiconductor, Infineon, ROHM, Wolfspeed und STMicroelectronics führend in diesem Markt. Auf einer kürzlich abgehaltenen Konferenz wies das Management von ON Semiconductor darauf hin, dass für den Siliziumkarbidmarkt in den nächsten fünf Jahren ein jährliches Wachstum von 30 bis 35% erwartet wird. Der gesamte Siliziumkarbidmarkt steckt noch in den Kinderschuhen. Demnach kann in den nächsten Jahren mit einem erheblichen Wachstum für alle großen Akteure gerechnet werden.

Kürzlich veröffentlichte McKinsey einen überzeugenden Bericht über die entscheidende Rolle der Siliziumkarbidtechnologie für die zukünftige Verbreitung von Elektrofahrzeugen. McKinsey prognostiziert, dass der Einsatz von Siliziumkarbid in Elektrofahrzeugen jährlich um 31 % zunehmen und bis 2030 einen beträchtlichen Marktwert von 8,6 bis 10,5 Mrd. USD erreichen wird. Siliziumkarbid bietet eine höhere Effizienz für EV-Batterien, was zu einer größeren Reichweite führt. Herkömmliche Siliziummaterialien können nicht das gleiche Maß an Energieeffizienz bieten wie Siliziumkarbid. Für Elektrofahrzeuge mit großer Reichweite ist Siliziumkarbid die beste Alternative für Chips. Außerdem hat Siliziumkarbid eine höhere Leistungsdichte als siliziumbasierte Designs, die IGBTs in EV-Ladegeräten verwenden. Dank dieser höheren Leistungsdichte können EVs ihre Batterien schneller aufladen.

Im 3. Quartal 2023 wuchs der Umsatz um 2,5 %, während das Betriebsergebnis um 2,4 % zurückging. Dieser Rückgang des Betriebsergebnisses war angesichts des starken Absatzes von Automobilchips, der die schwache Leistung im Bereich der persönlichen Elektronik ausglich, erwartet worden. Der Umsatz der Automotive & Discrete Group (ADG) stieg im Jahresvergleich um 29,6 % und baute damit auf dem beeindruckenden Wachstum von 55,5 % im 3. Quartal des Geschäftsjahres 2002 auf. Es ist erwähnenswert, dass die Chips für die persönliche Elektronik derzeit mit einer schleppenden Nachfrage auf dem Endmarkt konfrontiert sind. Folglich ging der Umsatz der Analog, MEMs & Sensors Group im Jahresvergleich um 28,3 % zurück. Für das Gesamtjahr wird ein mittlerer Umsatz von 17,3 Mrd. USD prognostiziert, was einem Wachstum von 7,3 % im Vergleich zum Vorjahr und einer Bruttomarge von 48,1 % entspricht. Zum 30.09.2023 verfügte das Unternehmen über insgesamt 5 Mrd. USD an liquiden Mitteln und hatte 2,6 Mrd. USD an Schulden. Folglich verfügte das Unternehmen über einen Nettobarmittelbestand von 2,4 Mrd. USD, was auf eine starke und gesunde Bilanz hinweist.

Der Endmarkt für Unterhaltungselektronik steht derzeit vor großen Herausforderungen, und STMicroelectronics kann sich diesen Schwierigkeiten nicht entziehen. Während der Telefonkonferenz wies das Management des Unternehmens darauf hin, dass dieser Markt voraussichtlich im 4. Quartal des Geschäftsjahres 2023 und Anfang nächsten Jahres seinen Tiefpunkt erreichen wird. Zusätzlich zu den Herausforderungen, die sich aus den Anforderungen des Endmarktes ergeben, ist STMicroelectronics dabei, optische Module durch Silizium zu ersetzen. Diese Umstellung kann zwar vorübergehend zu einem Umsatzrückgang führen, wird aber voraussichtlich zu höheren Bruttomargen führen. Letztendlich rechnet STMicroelectronics mit etwas geringeren Einnahmen, aber mit ähnlichen oder sogar höheren Bruttogewinnen aus diesen Produkten. Dennoch sieht sich das Unternehmen einem kurzfristigen Umsatzdruck im Bereich der persönlichen Elektronik ausgesetzt.

STMicroelectronics konnte in den letzten Jahren eine solide Performance verzeichnen. Mit einer Rendite von 18,85 % im letzten Jahr und einer durchschnittlichen Rendite von 20,29 % in den letzten 5 Jahren gehört die Aktie zu den stärkeren Performern.

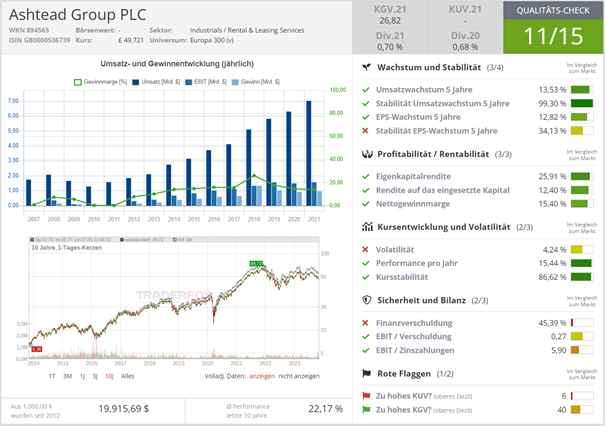

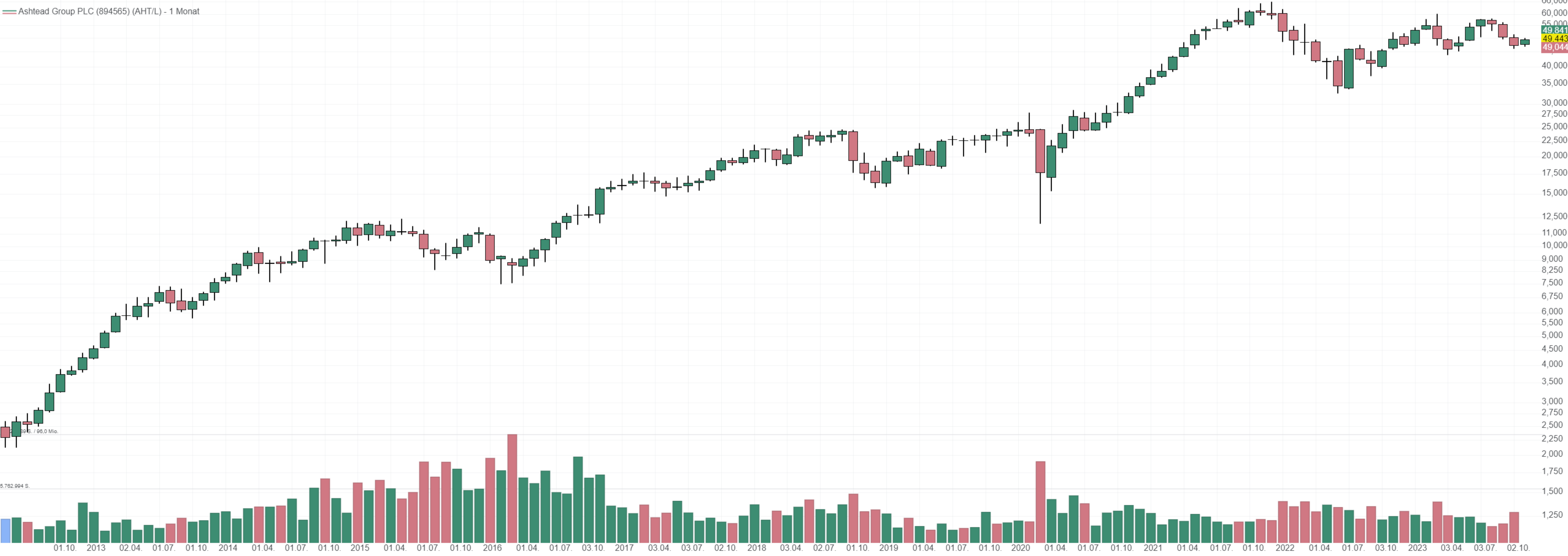

Ashtead Group - Mega-Projekte treiben Mega-Wachstum voran

Ashtead Group ist eine Unternehmensgruppe, die Baugeräte und Bauausrüstungen in den USA, Kanada und in Großbritannien vermietet. Der Konzern offeriert ein Komplettsortiment für eine Vielzahl an Anwendungen, von kleinen Handwerkzeugen, Bohrern und Pumpen über Planiergeräte, Ladekräne und Gabelstapler bis hin zu großen Hubarbeitsbühnen, transportablen Stromerzeugunsanlagen und Verkehrsregelungssysteme. In den USA und Kanada agiert der Konzern unter dem Namen Sunbelt Rentals und in Großbritannien unter dem Namen A-Plant. Die Tochtergesellschaft Sunbelt ist der Hauptumsatzträger des Unternehmens und unterhält mehr als 590 Standorte in den USA und in Kanada mit Fokus auf die Vermietung für den gewerblichen Bausektor. Darüber hinaus bietet Sunbelt Rentals eine breite Palette von neuen und gebrauchten Baumaschinen zum Kauf an. Das Unternehmen wurde 1984 gegründet und hat seinen Hauptsitz in London, UK.

Die Einnahmen des Unternehmens stammen aus den drei Märkten USA, Kanada und Großbritannien. Der Schwerpunkt liegt hier jedoch auf den USA, die im ersten Quartal des Geschäftsjahres 24 86 % der Einnahmen und 94,4 % der Gewinne des Unternehmens beisteuerten. Der Druck auf die Margen in den Vereinigten Staaten wurde durch das Vorziehen der Verkäufe von Gebrauchtmaschinen verschärft, aber das Management betonte eine Verbesserung der EBITDA-Margen auf vergleichbarer Basis im Vergleich zum Vorjahr.

Der Dodge Momentum Index (DMI), ein Frühindikator für die US-Bauindustrie, ist im Monatsvergleich kontinuierlich gesunken. Laut dem Dodge Construction Network, das diesen monatlichen Bericht herausgibt, ist die Verschärfung der Zinssätze und Kreditvergabestandards der wahrscheinliche Grund für diesen Trend. Es erwartet außerdem, dass der Rest des Jahres "weiterhin eingeschränkt sein wird". Dennoch ist es ein gewisser Trost, dass das BIP-Wachstum im Baugewerbe in den USA tatsächlich leicht positiv ausfiel. Es wuchs im 1. Quartal 2023 um 2,2 % gegenüber dem Vorquartal, nachdem es eineinhalb Jahre lang rückläufig gewesen war. Zum jetzigen Zeitpunkt handelt es sich um einen nachlaufenden Indikator, aber in Verbindung mit dem anhaltend robusten Wachstum des US-BIP im 2. und 3. Quartal 2023 könnte es auch zum Jahresende im Baugewerbe zu einem Aufschwung kommen. Das Unternehmen verweist auch auf die Unterstützung des Baugewerbes durch private und öffentliche Mittel in einer Vielzahl von Sektoren, vor allem, wenn das verarbeitende Gewerbe wieder anspringt und es neue Impulse durch die Gesetze für Infrastruktur, Chips und Wissenschaft sowie die Inflationsbekämpfung gibt (siehe Grafik unten).

Analysten haben weiterhin einen positiven Ausblick auf die Zukunft der US-Bauindustrie als Ganzes aufgrund der robusten Verfassung des Endmarktes, der robusten Nachfrage und klarer Indikatoren für Fortschritte bei der Suche nach mehr Abschlüssen bei Mega-Projekten. Nach Angaben des Managements wird sich das Geschäft durch die Bewertung der aktuellen Nachfrage, der Auftragsbestände und der Erwartungen an zukünftige Projekte kontinuierlich verbessern. Dieser fortlaufende Prozess bestärkt das Management in seiner Überzeugung, dass ein nachhaltiges strukturelles Wachstum in einem robusten Markt bis ins Jahr 2024 und darüber hinaus möglich ist.

Der wichtigste Wachstumstreiber sind die Aussichten auf ein Wachstum des Geschäftsbereichs Mega Projects. Diese sind untrennbar mit der Gesetzgebung in den Vereinigten Staaten verbunden. Dieser Trend wird daher wahrscheinlich größeren Unternehmen wie Ashtead, United Rentals, Herc und Home Depot zugutekommen. Ashtead stellte fest, dass sich ihr Marktanteil bei Mega-Projekten verdoppelt hat und dass diese nun mehr als 10 % der Einnahmen der Gruppe ausmachen. Derzeit sind rund 500 Megaprojekte entweder bereits im Gange oder sollen bis April 2024 begonnen werden, Tendenz steigend. Angesichts der Tatsache, dass ein Projekt mehr als 400 Mio. USD kosten muss, um als Mega-Projekt zu gelten, würden 501 Mega-Projekte einen Umsatz von mindestens 200 Mrd. USD bedeuten. Verteilt über 15 Jahre würde dies jährliche Einnahmen von 13 Mrd. USD bedeuten, was mehr ist als die derzeitigen Gesamteinnahmen von Ashtead sind.

Der Konzernumsatz von Ashtead stieg im 1. Quartal 2024 im Vergleich zum Vorjahr um 19 %, was besser als erwartet war. Dies wurde dadurch begünstigt, dass die Gruppe einige zuvor geplante Veräußerungen vorzog, insbesondere den Verkauf von Gebrauchtmaschinen. Das bemerkenswerteste Wachstum fand in den Vereinigten Staaten statt, wo der reine Vermietungsumsatz um 16 %, der allgemeine Werkzeugumsatz um 14 % und der Spezialmaschinenumsatz um 17 % zunahm. Das Wachstum der Mieteinnahmen wurde durch ein sich verbesserndes Preis- und Mengenumfeld unterstützt.

Die Aktien-Performance der letzten Jahre kann sich sehen lassen. Mit einer Rendite von 9,68 % in den letzten 12 Monaten und durchschnittlichen Renditen von 16,35 % bzw. 20,11 % in den letzten 5 bzw. 3 Jahren hat Ashtead Group ihre Anlegerin der Vergangenheit erfreut.

Liebe Grüße und eine schöne Restwoche!

David Engelhardt

Tipp: Mit dem mächtigen Aktien-Screener https://rankings.traderfox.com kannst Du selbst Dauerläufer-Aktien finden und die Suchkriterien beliebig anpassen. Schau Dir die Software einfach einmal an und probiere Dich aus.

& Profi-Tools von

& Profi-Tools von