7 strukturelle deutsche Gewinner-Aktien mit Kurspotenzialen von bis zu 34 % für jedes Börsen-Wetter

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Suchen Sie nach Aktien, die unabhängig vom Börsenklima Gewinne versprechen? Dann sind Qualitätsunternehmen mit starken Geschäftsmodellen interessant, Diese bieten stabile Erträge, langfristiges Wachstum und klare Wettbewerbsvorteile. Jefferies hat 7 deutsche Aktien identifiziert, die genau diese Kriterien erfüllen und zudem mit bis zu 34 % klares Kurspotenzial besitzen. TraderFox berichtet und verrät, warum der US-Finanzdienstleister diese Unternehmen für aussichtsreich hält.

Aktien von Qualitätsunternehmen mit starken Geschäftsmodellen bieten eine Reihe von Vorteilen, die sie attraktiv für Investoren machen. So erwirtschaften sie in der Regel stabile und vorhersehbare Erträge. Dies kann dazu beitragen, das Risiko von Volatilität und unerwarteten Einbrüchen auf der Ergebnisseite zu verringern. Funktionierende Geschäftsmodell sind auch ein Grundstein für langfristiges Wachstum. Sie ermöglichen es Unternehmen, ihre Marktanteile auszubauen, neue Produkte und Dienstleistungen einzuführen und in neue Märkte zu expandieren.

Zudem verfügen solche Gesellschaften meist über klare Wettbewerbsvorteile, sei es durch starke Marken, patentierte Technologien, Netzwerkeffekte oder Kostenführerschaft. Diese Vorteile helfen ihnen, sich gegenüber Wettbewerbern zu behaupten und langfristig rentabel zu bleiben. Unternehmen mit robusten Geschäftsmodellen sind meist auch widerstandsfähiger gegenüber wirtschaftlichen Abschwüngen und Krisen. Sie können sich anpassen, um Herausforderungen zu bewältigen, und haben oft eine solide finanzielle Basis, um schwierige Zeiten zu überstehen.

In den vergangenen Monaten mag das Klima an den Börsen sehr freundlich gewesen sein und selbst an der globalen Konjunkturfront scheint sich das Wetter neuerdings etwas aufzuhellen. Das mag manche Investoren zu der Bereitschaft verleiten, in Sachen Qualität bei Aktien gewisse Abstriche zuzulassen. Doch aus der Sicht von Jefferies sind die Argumente für den Besitz von Qualitätsunternehmen unabhängig vom gerade vorherrschenden Börsenwetter stets überzeugend.

Vor dem Hintergrund dieser Basisannahme haben die Analysten bei dem US-Finanzdienstleister im beobachteten Anlageuniversum nach europäischen Aktien mit mehrjährigen nachhaltigen Vorteilen gesucht. Herausgekommen sind dabei mehr als 50 Unternehmen, die deutliches Potenzial gegenüber den Kurszielen versprechen. Darunter befinden sich auch sieben Titel aus Deutschland. Nachfolgend stellen wir diese Werte vor und erklären, warum deren Geschäftsmodelle aus der Sicht von Jefferies differenziert sind, warum die verantwortlichen Analysten diese Qualitätsaktien für unterbewertet und damit für aussichtsreich halten.

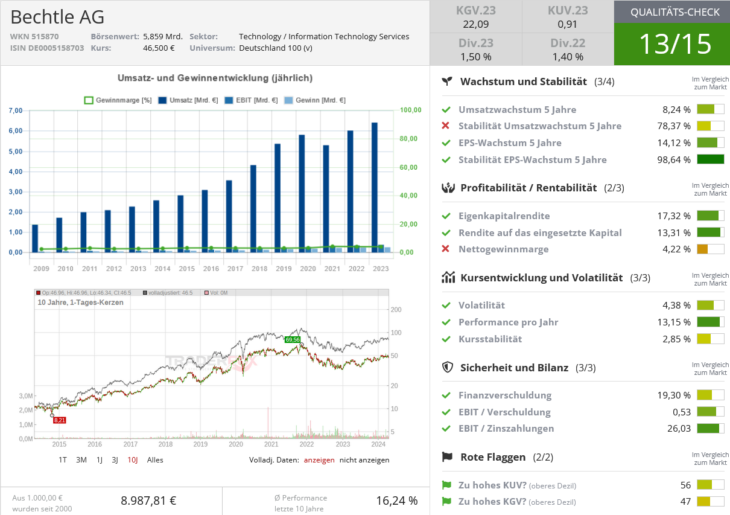

1: Bechtle (aktueller Kurs: 46,54 EUR; Kursziel: 60,00 EUR)

Was macht diesen Wert zum strukturellen Gewinner?: Bechtle ist der größte unabhängige Anbieter von IT-Infrastruktur und IT-Services in der DACH-Region und ein führender IT-Infrastruktur-Reseller in Europa. Jefferies sieht Bechtle in einer hervorragenden Position, um in einem wachsenden IT-Services-Segment weiter zu wachsen und Marktanteile zu Lasten kleinerer Anbieter zu gewinnen, die mit den umfassenden Lösungsanforderungen der Kunden nicht Schritt halten können.

Warum ist Jefferies so zuversichtlich für die Aktie?: Bechtle hat das Jahr erneut positiv abgeschlossen und bestätigt eine hohe Profitabilität und eine strukturelle Steigerung der FCF-Konversion, die durch ein verändertes Forderungsmanagement erreicht wurde. Für das GJ24 erwartet das Management erneut stabile Margen und ein Wachstum von 5-10%, mit einer allmählichen Verbesserung im Laufe des Jahres, unterstützt durch einen breiteren COVID-Ersatzzyklus und die kommerzielle Einführung von Windows 11. Für dieses Jahr erwarten wir eine Erholung der Ausgaben im SMB-Bereich nach dem letztjährigen Tiefpunkt und eine beschleunigte M&A-Strategie nach der ersten Emission einer 300 Mio. € Hybridanleihe im vergangenen November.

Was hat der Markt derzeit eingepreist?: Die Aktie wird jetzt mit dem 15-fachen EV/EBIT (GJ24E) gehandelt und entspricht damit ihrem langfristigen Durchschnitt. Ein Großteil des Neubewertungspotenzials, auf das wir Anfang letzten Jahres hingewiesen haben, hat sich realisiert. Die mittelfristigen Wachstumsprognosen könnten sich jedoch als zu konservativ erweisen (+8% FY23-25E), insbesondere angesichts der beschleunigten M&A-Ambitionen des Unternehmens und des erwarteten Comebacks der KMU-Kunden in naher Zukunft. Angesichts der starken Umsetzungsbilanz des Managements und einer Trendwende bei der Cash Conversion bleiben wir positiv für die Aktie gestimmt.

Quelle: Qualitäts-Check TraderFox

2: Beiersdorf (aktueller Kurs: 134,20 EUR; Kursziel: 155,00 EUR)

Was macht diesen Wert zum strukturellen Gewinner?: Beiersdorf ist ein Hautpflegeunternehmen mit einer langfristigen Perspektive, einer globalen Präsenz und ehrgeizigen Zielen - sowohl in finanzieller als auch in anderer Hinsicht. Es verfügt über gute Marken in großen Kategorien wie Nivea (weltweit führend in der Massen-Hautpflege) und Eucerin/Aquaphor, die glaubwürdige Wettbewerber auf dem schnell wachsenden Derma-Hautpflegemarkt sind.

Warum ist Jefferies so zuversichtlich für die Aktie?: Die gezielten Investitionen in digitales Marketing und neue Flächen/ Orte haben die strukturelle Wachstumsrate des Verbrauchergeschäfts auf fast 6 % erhöht. Da die Bruttomarge von Nivea immer noch nicht auf dem Niveau ist, auf dem sie sein sollte, sehen die Analysten Möglichkeiten für weitere Mixverbesserungen sowohl innerhalb der Marke als auch des Markenportfolios, die Finanzierung weiterer Investitionen und eine deutliche Ausweitung der operativen Marge.

Was hat der Markt derzeit eingepreist?: Jefferies hält die Bewertung mit einem Verhältnis beim Unternehmenswert zum EBITDA (EV/EBITDA) von 15,0x (Konsens auf Sicht der nächsten 12 Monate) bzw. einem Abschlag von 5 % gegenüber vergleichbaren Unternehmen im Bereich Körperpflege bei einem im Schnitt niedrigen prozentual zweistelligen Ergebniswachstum je Aktie nach wie vor für überzeugend.

Die Analysten gehen davon aus, dass sich der Abschlag weiter verringern wird, wenn das Vertrauen des Marktes in die laufende Veränderungsagenda wächst und Beiersdorf seinen Ruf als neuer Qualitätscompounder im europäischen Basiskonsumgüterbereich festigt. Das Kursziel von 155 EUR basiert auf über dem Konsens liegenden hausinternen Schätzungen und unterstellt eine Bewertungsparität verglichen mit den Wettbewerbern.

Quelle: Qualitäts-Check TraderFox

3: Mercedes Benz (aktueller Kurs: 74,54 EUR; Kursziel: 100,00 EUR)

Was macht diesen Wert zum strukturellen Gewinner?: Das Management konzipierte und führte eine gründliche Neuerfindung des zuvor unzureichend gemanagten Automobilgeschäfts durch. Die Strategie führte zu einigen der stärksten Verbesserungen in der Branche, einschließlich einer vollständigen Erholung der Bilanz. Eine rückständige Elektrofahrzeuge-Strategie wurde im Oktober 2020 korrigiert und sieht nun ausgewogen und anpassungsfähig aus. Von den deutschen OEMs ist Mercedes am besten mit den Interessen der Aktionäre und der Unternehmensführung im Einklang, so das Urteil.

Warum ist Jefferies so zuversichtlich für die Aktie?: Mercedes Benz hat sich vor kurzem glaubhaft verpflichtet, 100 % des künftigen freien Cashflows auszuschütten, ohne die Nachhaltigkeit des Unternehmens zu untergraben, indem es den branchenweit besten Nettobarmittelbestand von 31 Mrd. EUR intakt lässt. Diese Politik steht im Einklang mit dem geringen Branchenwachstum und dem früheren "Luxusangebot" der Gruppe, das eine hohe Umwandlung und geringe Volatilität vorsieht. Unter der Annahme, dass die operativen Margen in der Industrie in einer Spanne von 7 % - 10 % bleiben (2021 - 2023 12 % bei Cars und Vans zusammen), rechnen die Analysten mit einem freien Cashflow von 7 Mrd. bis 10 Mrd. EUR für Mercedes Benz, bevor China-Dividendeneinnahmen von 1,0 Mrd. -1,5 Mrd EUR.

Was hat der Markt derzeit eingepreist?: Die neue Ausschüttungspolitik des Autobauers dürfte dazu beitragen, dass sich die Diskussion über die Bewertung eines OEMs von der Ertragsdynamik und dem zyklischen Risiko wegbewegt und ein weniger volatiles Umfeld für Erträge und Cashflow anerkannt wird.

Die Beibehaltung einer überkapitalisierten Bilanz reduziert das operative Risiko und senkt die Abzinsungssätze für künftige Cashflows, während die aktuellen Branchenmultiplikatoren darauf hindeuten, dass die Märkte Strafzinsen auf gestrandete Assets und möglicherweise auch für die Elektrofahrzeuge-Assets anwenden. Bei einem Abzinsungssatz von 10 % ergibt sich eine Spanne von 70 Mrd. - 110 Mrd. EUR und ein Mittelwert von 90 Mrd. EUR. Mercedes Benz wird mit 0,06x Umsatz, 0,6x EBIT. 6,7x KGV und einer Rendite von 12 % beim freiem Cashflow bewertet. Bei einem Kursziel von 100 EUR würden die Aktien mit dem 0,3-fachen Umsatz, dem 2,7-fachen EBIT, dem 9,1-fachen KGV und Rendite von 9 % beim freiem Cashflow gehandelt, was man für angemessen hält.

Quelle: Qualitäts-Check TraderFox

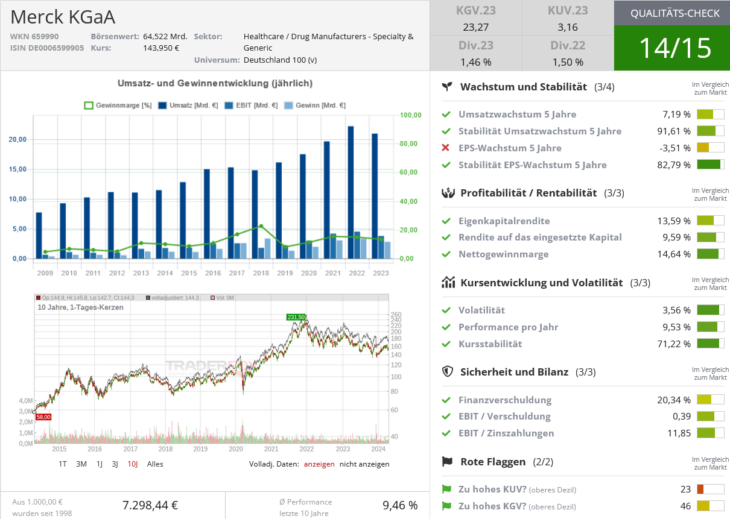

4: Merck KGaA (aktueller Kurs: 147,10 EUR; Kursziel: 190,00 EUR)

Was macht diesen Wert zum strukturellen Gewinner?: Jefferies sieht Merck als Nutznießer sowohl des Aufschwungs im Halbleiterzyklus als auch der für das zweite Halbjahr erwarteten Erholung in der Bioprozessindustrie, die sich positiv auf die Geschäftsbereiche Elektronik (20 % des Umsatzes) und Life Science (rund 45 % des Umsatzes) auswirken dürften.

Warum ist Jefferies so zuversichtlich für die Aktie?: Die Analysten haben die Preisentwicklung bei Speicherchips verfolgt, die seit ihrem Tiefststand im September 2023 um 170 % gestiegen ist und als Frühindikator für einen Aufschwung in der Speicherchip-Produktion dienen sollte, der zwei Quartale später folgt. Dies stimmt die Verantwortlichen zuversichtlich, dass es im zweiten Halbjahr zu einer Erholung bei den Speicherchips kommen wird, wovon Merck profitieren dürfte, da Speicherchips ein Drittel seines Portfolios an Halbleitern ausmachen.

Im Bereich Life Science deutet das Feedback aus einer Umfrage unter 200 Kunden aus dem Bereich Bioprocessing (Process Solutions) darauf hin, dass die Zielvorräte im zweiten Quartal 2024 erreicht werden sollten. Dies dürfte zu einer Umsatzbelebung im zweiten Halbjahr führen, während der Gegenwind durch die Anti-Korruptionskampagne in China und die Biotech-Finanzierung im Laufe des Jahres nachlassen dürfte.

Was hat der Markt derzeit eingepreist?: Jefferies ist der Meinung, dass die Zahlen für Life Science und Elektronik im Laufe des Jahres nach oben korrigiert werden könnten, da der Zeitpunkt und das Ausmaß der Erholung in den Bereichen Bioprocessing und Halbleiter unsicher sind. Darüber hinaus sieht man ein Aufwärtspotenzial im Bereich Healthcare durch besser als erwartete Phase-3-Daten für das Kopf- und Halskrebsmedikament Xevinapant, die für das zweite Quartal erwartet werden, sowie Optionen durch Einlizenzierungen im Bereich Healthcare und Fusionen im Bereich Life Science. Für Merck verwenden die Analystwen eine Bewertung auf der Summe der Einzelteile in Kombination mit einem abgezinsten Cashflow-Ansatz, was ein Kursziel von 190 EUR untermauert.

Quelle: Qualitäts-Check TraderFox

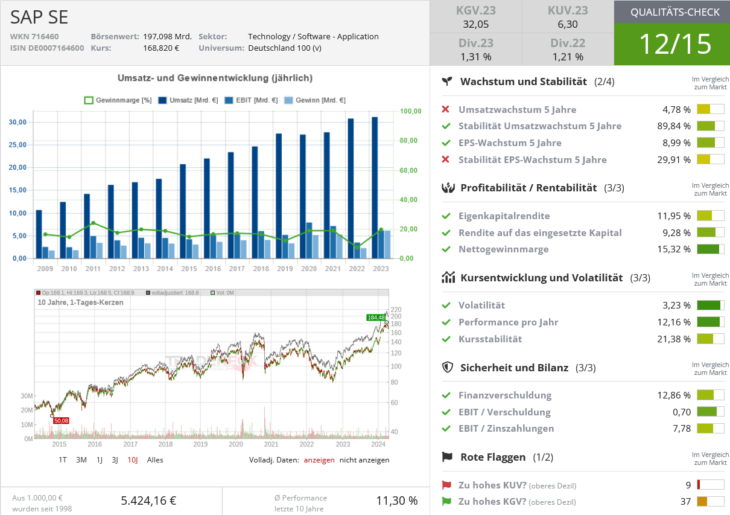

5: SAP (aktueller Kurs: 168,52 EUR; Kursziel: 205,00 EUR)

Was macht diesen Wert zum strukturellen Gewinner?: SAP ist der marktführende Anbieter von ERP-Systemen (Enterprise Resource Planning) für die größten Unternehmen der Welt. Das Unternehmen durchläuft einen kontrollierten Übergang von traditioneller On-Premise-Software zur Cloud. Dies eröffnet Möglichkeiten für Cross-Selling und gibt SAP die Möglichkeit, mehr Funktionen an den Kundenstamm zu verkaufen. Im Durchschnitt erzielt die Gesellschaft daraus einen zwei- bis dreifachen Anstieg der Kundenausgaben, was ein mehrjähriges Fenster für nachhaltiges Wachstum schafft.

Warum ist Jefferies so zuversichtlich für die Aktie?: Die von SAP beackerte Softwarekategorie umfasst die Bereiche Finanzwesen, Personalwesen, Lieferkette, Betrieb, Fertigung und Berichtswesen. Dabei handelt es sich um unternehmenskritische Systeme mit enormen Hindernissen für Veränderungen. Dies verschafft SAP eine marktführende Position, die nur schwer zu stören ist. Inzwischen gibt es eine Reihe von Faktoren, welche die Entscheidungen der Kunden beeinflussen. Dazu gehören der allgemeine Zwang für Unternehmen, ihre Abläufe zu digitalisieren, sowie Maßnahmen der SAP, darunter Anreize und das Ende der Lebensdauer von On-Premise-Produkten. Die Analysten gehen davon aus, dass sich das Wachstum von 9 % im Geschäftsjahr 2023 auf 12 % im Geschäftsjahr 2026 beschleunigen wird, da der Anteil der schneller wachsenden SAP-Umsatzbereiche am Gesamtumsatz zunimmt.

Was hat der Markt derzeit eingepreist?: In Bezug auf die aktienbasierte Vergütung gibt es in der Branche unterschiedliche Angaben. Die zuständigen Analysten versuchen, die Bewertungen nach Ausbuchung der aktienbasierten Vergütung sowohl in der GuV als auch im Cashflow zu betrachten. Auf dieser Basis wird SAP mit einem Abschlag von rund 15 % gegenüber den globalen Wettbewerbern gehandelt. Jefferies erwartet, dass sich die Bewertungslücke schließen wird, wenn sich das Wachstum der SAP beschleunigt, um mit den Wettbewerbern gleichzuziehen.

Quelle: Qualitäts-Check TraderFox

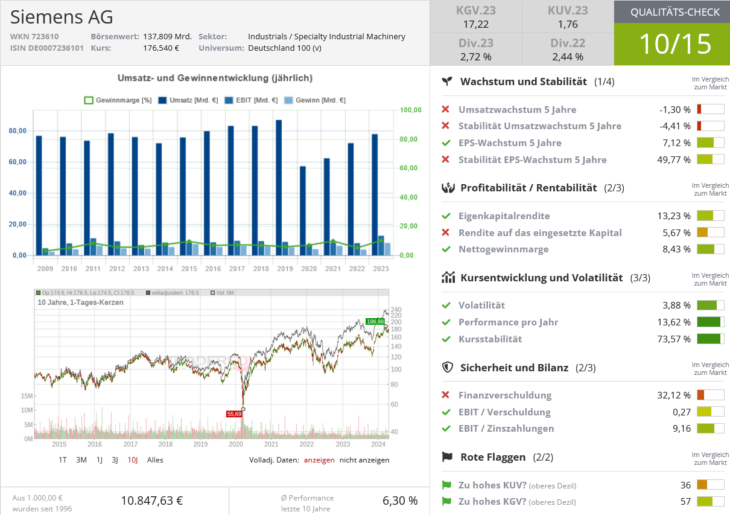

6: Siemens (aktueller Kurs: 172,84 EUR; Kursziel: 225,00 EUR)

Was macht diesen Wert zum strukturellen Gewinner?: Siemens ist für Jefferies der Branchen-Top-Pick und ein Hauptprofiteur der strukturellen Wachstumstrends, die den Sektor unterstützen. Siemens ist zwar kein Künstlicher Intelligenz-Titel wie Schneider, aber ein durchschnittliches prozentuales Ergebniswachstum im mittleren Zehnerbereich bis zum Geschäftsjahr 2026 sieht bei einem Bewertungsabschlag von 4 % sehr überzeugend aus.

Digital Industries ist nach wie vor stark unterbewertet, und der Markt unterschätzt weiterhin die Ertragskraft von Siemens in einer zyklischen Talsohle der Automatisierung. Smart Infrastructure sollte sich zu einem starken Gewinnbringer entwickeln, gestützt durch den Bereich Mittel- und Hochspannung in Europa und ein geringes Engagement im Wohnungsbau. Ohne Siemens Healthineers verfügt Siemens bereits über eine Netto-Cash-Position. Die Analysten schätzen, dass Siemens bei einem geschätzten Verschuldungsgrad von 0,6x in diesem Jahr bis zu rund 13 Mrd. EUR für Fusionen und Übernahmen ausgeben könnte.

Warum ist Jefferies so zuversichtlich für die Aktie?: Die Analysten halten den Bereich Digital Industries für stark unterbewertet. Man schätzt, dass die Sparte derzeit zu einer impliziten Bewertung von rund 35 Mrd. EUR oder umgerechnet 45 EUR je Aktie gehandelt wird, was einem hausintern für fair erachteten Wert von 72 Mrd. EUR oder 92 EUR je Aktie gegenübersteht. Die Experten sind der Meinung, dass Siemens im Bereich Industriesoftware einen klaren Wettbewerbsvorteil gegenüber Konkurrenten wie Rockwell hat; seit dem Geschäftsjahr 2021 sind die Digital Industries-Umsätze organisch um durchschnittlich 14 % gewachsen, gegenüber 11,5 % bei Rockwell.

Was hat der Markt derzeit eingepreist?: Siemens wird derzeit gemessen an den Schätzungen für die nächsten zwölf Monate mit dem 15-fachen beim Verhältnis von Unternehmenswert zum EBIT gehandelt, gegenüber einem Fünfjahres-Durchschnitt von 16. Nach den Zahlen von Jefferies wird Siemens mit dem 12,9-fachen EV/EBIT des Geschäftsjahres 2024 gehandelt, was einem Abschlag von 7 % gegenüber dem Sektor entspricht. Man hält das für einen attraktiven Einstiegspunkt und bewertet die Aktie auf der Grundlage der Summe der Einzelteile mit dem 16-fachen des EBITAs für das Geschäftsjahr 2026.

Quelle: Qualitäts-Check TraderFox

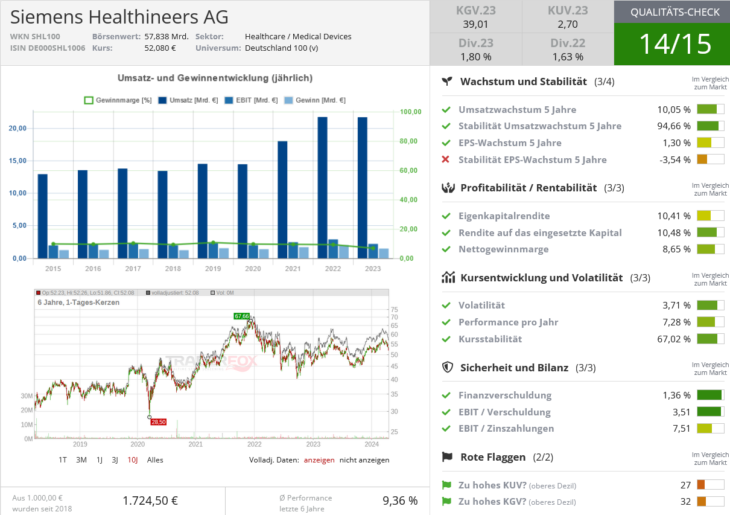

7: Siemens Healthineers (aktueller Kurs: 52,08 EUR; Kursziel: 60,00 EUR)

Was macht diesen Wert zum strukturellen Gewinner?: Als weltweiter Marktführer in den schnell wachsenden Märkten für Bildgebung und Strahlentherapie ist Siemens Healthineers laut Jefferies einzigartig positioniert, um aus der laufenden Verlagerung auf strategische Partnerschaften mit Krankenhaussystemen Wert zu schaffen (und wiederkehrende Einnahmen zu steigern). Das Unternehmen dürfte daher weiterhin Marktanteile gewinnen, wie die jüngsten Auftragstrends zeigen, wobei das auch ein hausintern in den USA und Japan entwickelten Modell für globale Bildgebung unterstützt.

Das erstklassige Management hat seit dem Börsengang 2018 geduldig Vertrauen bei den Anlegern aufgebaut und eine starke Erfolgsbilanz bei der Umsetzung (abgesehen von Dx) vorzuweisen. Neben der wahrscheinlichen Neubewertung durch einen potenziellen Verkauf von Diagnostika (Dx) gehen die Analysten davon aus, dass sich die Anleger positionieren werden, um von dem für das Geschäftsjahr 2025 erwartete kräftige Ergebnsiwachstum (>20 %) zu profitieren.

Warum ist Jefferies so zuversichtlich für die Aktie?: Der Markt für bildgebende Verfahren ist nicht nur git in Form (Personalmangel in Krankenhäusern, neue Medikamente für Alzheimer oder Theranostik, Roboterchirurgie), sondern hat sich auch als widerstandsfähig gegenüber wirtschaftlichen Abschwüngen erwiesen. Die Zuversicht der Verantwortlichen für diesen Wert wird durch eine gemeinsame Umfrage mit dem hauseigenen US-Research-Team gestützt. Während man nur ein geringes Abwärtsrisiko für die Konsenserwartungen für Dx sieht und anmerkt, dass SHL sich ausschließlich auf Transformationsbemühungen konzentriert, hat eine Szenarioanalyse den theoretischen Wert untersucht, der sich aus einer möglichen Veräußerung von Dx ergeben könnte.

Was hat der Markt derzeit eingepreist?: Die Aktien werden mit einem Kurs-Gewinn-Verhältnis von rund 24x für dfas Kalenderjahr gehandelt, d.h. 10 % unter EU MedTech-Durchschnitt. Beim Kursziel von Jefferies würden die Aktien bei einem KGV von mehr als 25 basierend auf den Schätzungen für die nächsten zwölf Monate gehandelt und damit genau in der Mitte zwischen ihrem Fünfahres-Durchschnitt und ihrem Fünfjahres-Höchststand. Die Analysten sind der Meinung, dass dies angesichts des risikoarmen Ertragsprofils für 2024 - 2025, des überragenden Wachstums im belastbaren Imaging-Bereich, der anhaltenden Anteils- und Margengewinne bei Varian sowie der freien Option auf Diagnostics (geringe Gutschrift auf den Turnaround-Plan / potenzielle Veräußerung würde Wert freisetzen) gerechtfertigt ist.

& Profi-Tools von

& Profi-Tools von