Megatrend-Investments: Diese drei Müllaktien sind Dauerläufer statt Abfall

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

In unsicheren Wirtschaftslagen und bei hohen Marktschwankungen erweisen sich Abfallentsorger traditionell als robuste Investments. CFRA Research glaubt, dass dieser Vorteil auch in der aktuellen Situation wieder zum Tragen kommen könnte. TraderFox verrät, welche drei Müllaktien-Favoriten der renommierte US-Finanzdienstleister empfiehlt und warum sich dieses Trio gerade jetzt lohnen könnte.

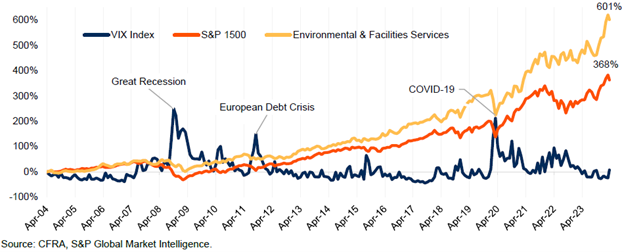

Aufgrund seines defensiven Charakters hat der Subsektor Umwelt- und Anlagendienste makroökonomischen Gegenwind oft besser überstanden als Unternehmen aus Subsektoren, die empfindlicher auf Konjunkturabschwünge reagieren. In den letzten zwei Jahrzehnten hat dieser hauptsächlich aus Abfallentsorgungsunternehmen bestehende Teilsektor laut einer Anaylse von CFRA Research den S&P 1500 Index in über 70 % der Fälle übertroffen, in denen der CBOE Volatility Index (VIX) im Monatsvergleich um 20 % oder mehr gestiegen ist.

VIX Index versus Marktperformance (2004-2024)

Diese Dynamik hat in den vergangenen 20 Jahren zu einer bedeutenden Outperformance beigetragen, da die Anleger im Allgemeinen hier weniger geneigt waren, angesichts einer sich verschlechternden Marktstimmung zu kapitulieren. Defensive Unternehmen sind zwar nicht völlig immun, erwirtschaften aber in der Regel stabile Erträge und Cashflows, unabhängig davon, ob die wirtschaftlichen Bedingungen schwieriger werden. Denn diese Unternehmen erbringen wesentliche Dienstleistungen für die Verbraucher, die durch mehrjährige Verträge untermauert werden. Größere Betreiber erwirtschaften durchweg robuste Ströme von freiem Cashflow, die es ihnen ermöglichen, bei breiteren Marktabschwüngen opportunistisch Kapital einzusetzen und ihren Marktanteil zu vergrößern.

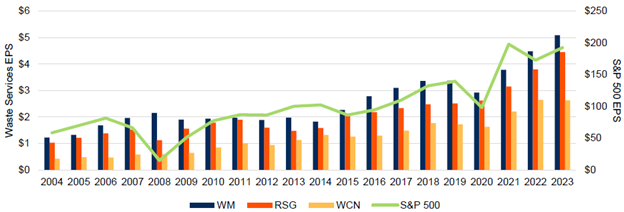

Historischer Vergleich der Gewinne je Aktie (2004-2023)

Quellen: CFRA, S&P Global Market Intelligence.

Landesweit aktive Abfallunternehmen wachsen auch mit M&A

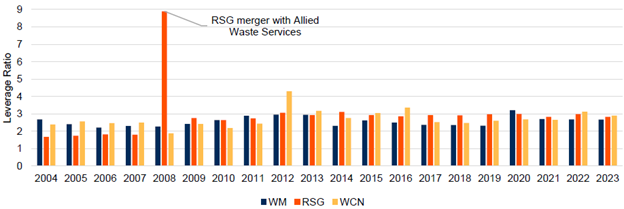

Die stabile Ertragslage hat es den Entsorgungsunternehmen ermöglicht, aktiv Kapital für organische und anorganische Wachstumsmöglichkeiten einzusetzen und gleichzeitig einen gesunden Verschuldungsgrad beizubehalten. Große Betreiber waren in der Lage, Fusionen und Übernahmen, Dividendenwachstum und Aktienrückkäufe in Einklang zu bringen und dabei in der Regel einen Verschuldungsgrad (Nettoverschuldung/EBITDA) von unter 3,0x beizubehalten.

Historische Nettoverschuldung/EBITDA (2004-2023)

Quellen: CFRA, S&P Global Market Intelligence

Die Teilbranche ist relativ zersplittert und extrem wettbewerbsintensiv, wobei die Konsolidierung durch Fusionen und Übernahmen eine wichtige Triebkraft für das Wachstum der landesweit tätigen Abfallunternehmen wie Waste Management, Waste Connections und Republic Services ist.

Diese Unternehmen bestimmen die Gesundheit und Leistung der gesamten Teilbranche. Im Jahr 1995 kontrollierten die Kommunen 35 % des Marktes, aber CFRA Research glaubt, dass ihr Marktanteil nach Jahren der Übernahmen jetzt unter 20 % liegt. Das höhere Zinsumfeld ist nach Ansicht der zuständigen Analysten nach für kleinere Betreiber ein motivierender Faktor für Verkäufe geworden, wobei die M&A-Aktivitäten in den Jahren 2022 und 2023 im Vergleich zu 2021 überdurchschnittlich hoch ausgefallen sind.

Inflation sorgt für volatilere Kursausschläge

Nachdem sich die Inflationsraten zuletzt unerwartet hartnäckig auf erhöhten Niveaus gehalten haben, sind die Märkte von ihren im März erreichten Rekordständen zurückgekommen. Die Abschwächung der Inflationsdaten im Jahr 2023 hatte bekanntlich eine starke Aktienmarktrallye in Gang gesetzt, da die Erwartung früherer als späterer Zinssenkungen optimistisch in den Vermögenswerten eingepreist wurde, in der Hoffnung, dass die US-Zinsen bereits im März 2024 gesenkt werden.

Diese Annahmen wurden jedoch zuletzt deutlich zurückgeschraubt, da es angesichts enttäuschender Inflationsdaten immer unwahrscheinlicher wird, dass die Fed die Zinssätze in diesem Jahr senken wird. Der Verbraucherpreisindex (CPI) stieg im März um 0,4 % gegenüber dem Vormonat und lag damit über der Konsensprognose von 0,3 %. Die wachsende Unsicherheit hat zu einem Anstieg der Volatilität beigetragen, der sich noch verstärken könnte, wenn die künftigen CPI-Daten weiterhin eine unerwartet hohe Inflation widerspiegeln. Bislang ist der S&P 500 nur vergleichsweise moderat zurückgegangen, seit die Zinssenkungsprognosen weniger optimistisch geworden sind, wobei es aber noch weiteren Abwärtsdruck geben könnte, falls die Gewinne des ersten Quartals die Anleger nicht beeindrucken sollten.

Positiv beurteilte Branchenaussichten

Der fundamentale Zwölfmonatsausblick von CFRA für Environmental & Facilities Services ist positiv. Die Analysten empfehlen Waste Management, Waste Connections und Republic Services weiterhin zum Kauf. Dies liegt zum Teil an der etablierten Positionierung der Unternehmen in einer defensiven Teilbranche mit hohen Eintrittsbarrieren und günstigen Preistrends, die nach Meinung der Verantwortlichen bis 2024 anhalten werden.

Die Preisstabilität hat zu einer über den Erwartungen liegenden Margenexpansion und einem organischen Umsatzwachstum beigetragen, was den hausintern vertretenen Ausblick auf ein robustes Gewinnwachstum im Jahr 2024 bei allen Unternehmen untermauert. Die Preisgestaltung wurde in den letzten Jahren zu einem Schwerpunktthema, da die Betreiber von Entsorgungsdienstleistungen daran arbeiteten, die Auswirkungen der Kosteninflation auszugleichen. Die Kunden zeigten sich aufgeschlossen, und die Kundenbindungsraten sind nach wie vor historisch hoch.

Die Margen haben auch von der erfolgreichen Umsetzung der Kostenkontrolle und den umfangreichen Investitionen in die Steigerung der Produktivität profitiert. Der Anstieg der Rohstoffpreise dürfte sich über höhere Zuschläge und höhere Werte für wiederverwertbare Rohstoffe positiv auf die Einnahmen auswirken.

CFRA glaubt, dass die Teilbranche gut positioniert ist, um ein Umsatz- und Gewinnwachstum für das Gesamtjahr zu erzielen, selbst wenn das Zinsumfeld hoch bleibt, und in Verbindung mit einem historisch erworbenen Status als sicherer Hafen während Marktturbulenzen glauben die Analysten, dass die Teilbranche besser abschneiden könnte, wenn die Marktunruhe und die Volatilität zunehmen. In beiden Szenarien sieht man ein Aufwärtspotenzial für die Aktien aus dem Subsektor.

Details zu den drei Aktienfavoriten von CFRA Research aus dem Müllentsorgungsbereich

Untenstehend folgen noch weitere einige Details aus Sicht von CFRA zum bereits zuvor genannten Favoriten-Trio des zitierten US-Finanzdiensleisters.

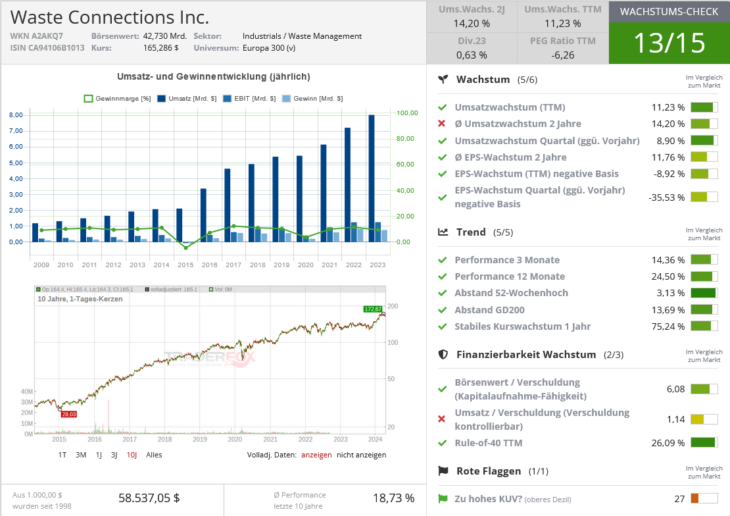

Favorit Nr. 1: Waste Connections

ist das drittgrößte Unternehmen für Abfalldienstleistungen in Nordamerika und bietet Dienstleistungen in den Bereichen Abfallsammlung und -entsorgung (65 % des Umsatzes 2023), Deponie (16 %), Umschlag (13 %), E&P (3 %), Intermodal (2 %) und Recycling (2 %) in überwiegend exklusiven und sekundären Märkten in den USA und Kanada.

Zum 31. Dezember 2023 bediente WCN Privat-, Gewerbe-, Industrie- und E&P-Kunden in 44 Bundesstaaten und dem District of Columbia in den USA sowie in sechs Provinzen in Kanada.

CFRA Research geht davon aus, dass die branchenführenden Preise von Waste Connections dauerhaft Bestand haben werden, da sich das Unternehmen auf qualitativ hochwertigere Verträge und die Expansion in Sekundär-/Nischenmärkte konzentriert. Die Kernpreise haben sich in den letzten Quartalen besser gehalten als erwartet, was den Ausblick der Analysten auf ein besseres Wachstum als zuvor prognostiziert im Jahr 2024 untermauert.

Quelle: Qualitäts-Check TraderFox

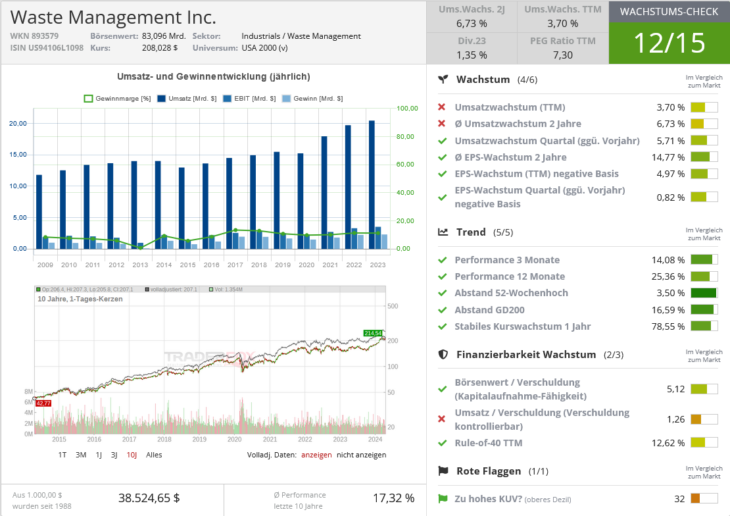

Favorit Nr. 2: Waste Management

ist das größte Abfallentsorgungsunternehmen Nordamerikas und bietet Dienstleistungen in den Bereichen Sammlung, Umschlag, Recycling und Ressourcenrückgewinnung sowie Entsorgung an. Die Gesellschaft ist auch ein führender Entwickler und Betreiber von Deponiegas-Energiegewinnungsanlagen.

Im Jahr 2023 setzten sich die Einnahmen wie folgt zusammen: 70 % Sammlung, 16 % Deponie, 6 % Transfer, 6 % Recycling und 2 % Sonstiges (einschließlich des Geschäftsbereichs Erneuerbare Energien von WM). Waste Management bedient über 21 Mio. Kunden in den USA und Kanada.

Zu den potenziellen Wachstumskatalysatoren zählt CFRA steigende Volumina im Zusammenhang mit der zunehmenden Bautätigkeit im Bereich Infrastruktur und Abriss, sich erholende Preise für recycelte Rohstoffe und steigende Beiträge aus der Produktion von erneuerbarem Erdgas durch die Inbetriebnahme von Waste-to-Energy-Anlagen.

Quelle: Qualitäts-Check TraderFox

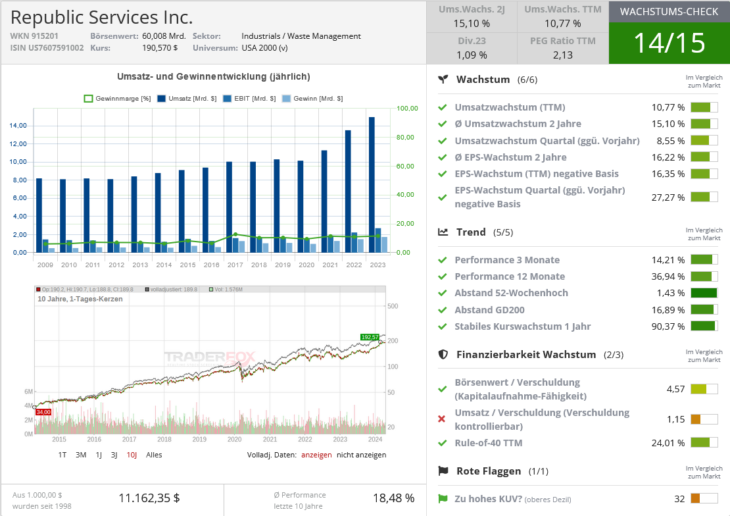

Favorit Nr. 3: Republic Services

ist, gemessen an den Einnahmen, der zweitgrößte Anbieter von Dienstleistungen in der Abfallwirtschaft in den USA.

RSG erwirtschaftet seine Einnahmen in erster Linie mit der Sammlung fester Abfälle (69 % der Einnahmen im Jahr 2023, wovon etwa 19 % auf Dienstleistungen für Privathaushalte, 30 % auf gewerbliche Dienstleistungen in kleinen Behältern und 20 % auf Dienstleistungen in großen Behältern entfallen). Die restlichen Einnahmen stammen aus anderen Dienstleistungen, darunter Umladestationen (5 %), Deponiegebühren (11 %), Umweltdienstleistungen (11 %) und sonstige (4 %).

Die Kundenbindungsrate von RSG liegt trotz der in den letzten Quartalen vorgenommenen Preisanpassungen bei soliden 94%+. Die Analysten setzen auf eine anhaltende Preisstärke und auf eine Erholung der Werte von recycelten Rohstoffen.

& Profi-Tools von

& Profi-Tools von