Warum eine Investition in Holz-Stocks eine gute langfristige Idee sein könnte!

Liebe Leser,

Die Holzpreise sind zu Beginn des Jahres 2024 aufgrund der weiterhin vorhandenen pandemiebedingten Unterbrechungen der Lieferketten und eines Immobilienbooms der vergangenen Jahre erneut in die Höhe geschnellt und peilen mittlerweile einen Big-Picture-Breakout auf das neue 2-Jahre-Hoch an. Damit haben wir ein sehr günstiges kurzfristiges Momentum, das in Kombination mit einer langfristig intakten Trendstory einige Top-Lumber-Stocks demnächst beflügeln könnte. Zumal die Holz-/Forest-industrie ist ein großartiger Bereich ist, um langfristig zu investieren.

Das Wachstum wird primär von natürlichen Faktoren angetrieben

In den letzten Jahren sind die Preise sowohl für Holz als auch für die Holz-Produktion deutlich gestiegen und markierten ein neues Allzeithoch. Dies geschieht vor dem Hintergrund einer angelaufenen wirtschaftlichen Neuordnung, politischer und geopolitischer Spannungen, drohender Handelskriege und natürlich des Klimawandels. Ich weiß, dass man diesen Begriff sehr oft mit irgendwelchen politischen Initiativen, Populismus und mittlerweile toxischen Ökoaktivisten verbindet, doch, was hier nicht in den Hintergrund geraten darf, ist die Tatsache, dass sich das Wetter weltweit in den vergangenen Jahrzehnten sehr stark verändert hat. Lange Dürreperioden haben bspw. Brandschäden zur Folge und genau darüber liest man immer öfter in der Presse. Diese natürlichen Faktoren sind für die Holzwirtschaft sehr schädlich.

Angebotsengpässe als Preistreiber

Der zweite wichtige Punkt, der zukünftig für Angebotsengpässe v.a. in der EU sorgen dürfte, ist der immer noch andauernde Ukraine-Konflikt. Grund dafür sind u.a. zahlreiche Sanktionen, die Europa gegen die Russische Föderation und Belarus eingeführt hat. Dazu gehören primär Öl, Gas, Kohle, landwirtschaftliche Produkte, Düngermittel, aber auch Holz und verschiedene Holzprodukte. Um das Alles zu substituieren und neue RF-unabhängige Lieferketten aufzubauen, wird es mehrere Jahre in Anspruch nehmen und Milliarden-hohe Investments erfordern. Bis es aber so weit ist, wäre Europa auf Hilfe seiner westlichen Handelspartner wie Nordamerika stark angewiesen, denn nur sie verfügen über benötigte Ressourcen und wären in der Lage, unseren Bedarf wenigsten teilweise zu decken, da die volle Substitution innerhalb der nächsten 2 bis 3 Jahren (im Bestfall) ganz einfach unmöglich ist.

Das Aufleben der Nachfrage in den USA

Beim Blick auf die Nachfrage Seite wird die Situation noch spannender, denn hier gilt die Annahme, dass die Nachfrage nach Holz-Produkten in den kommenden Jahren massiv steigen wird. Grund dafür ist v.a. der erwartete wirtschaftliche Aufschwung/Erholung weltweit, sobald man die Inflation in Griff bekommt. Wie lange es dauern wird, lässt sich zu diesem Zeitpunkt nicht prognostizieren, doch sobald es dazu kommt, erleben wir die Phase eines globalen wirtschaftlichen Aufschwungs. D.h. die Reallöhne werden steigen, der Hypothekenzins wird sinken, die Menschen anfangen erneut Konsumfreude zu entwickeln und selbstverständlich werden ganz viele von ihnen, den Traum vom eigenen neuen voll möblierten zuhause verwirklichen.

Bauboom und Reindustrialisierung im Einklang mit dem Ökologischen Gedanken

Der neue Bauboom, angetrieben durch die bereits angelaufene Reindustrialisierung, wird anfangen. Doch in diesem Fall wird man neue Immobilien sowohl privat als auch für den kommerziellen Gebrauch viel mehr im Einklang mit dem ökologischen Gedanken errichten. Holz ist dabei ein sehr umweltfreundliches Material für die Immeneinrichtung. Zugleich wird Holz auch in Form von Bauholz (Sperrholzplatten, Holzgerüste etc.) verwendet. All das garantiert eine explosiv steigenden Nachfrage nach Holz- und verschiedenen Holzprodukten, sobald die neue Phase des Baubooms anfangen wird. Und genau diese Nachfrage wird dann in den kommenden Jahren auf ein knappes Angebot (wegen UA-Konflikt, Urbanisierung, Klimawandel etc.) treffen. Genau aus diesem Grund scheint Investing in Forest-Stocks eine gute Idee zu sein. Und so gelangen wir auch schon zu der aktuellen Übersicht von Top-Stocks, die man zumindest auf der Watchlist haben sollte.

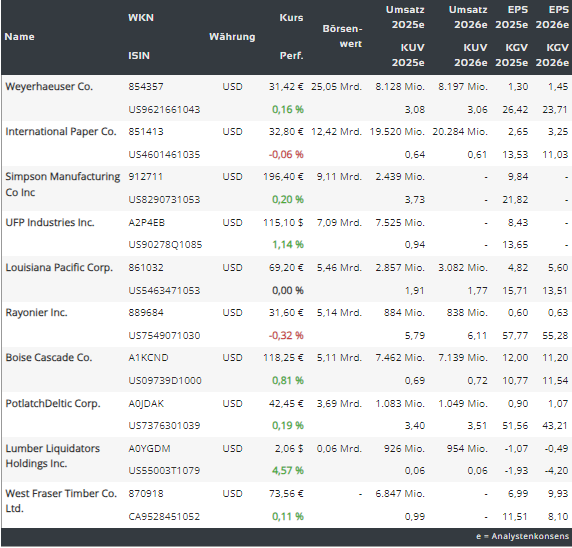

https://viz.traderfox.com/peer-group-tabelle/US9621661043/LS/weyerhaeuser-co/aktien-65056-7871744-21521-8631581-65057-7872092-5263651-63523-4864860-12139798-63500-4865035

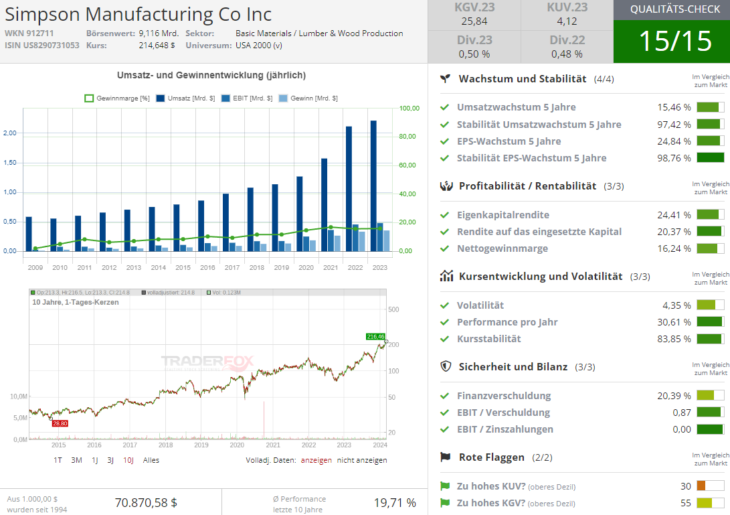

Simpson Manufactoring (SSD) – Profiteur der angelaufenen Reindustrialisierung

Die Aktie von Simpson Manufactoring (SSD) ist der aktuelle Top-Performer im Charttechnischen Sinne und das ist kein Zufall. Der Konzern ist auf Herstellung und Vermarktung von Lösungen für den Bau spezialisiert. Das Unternehmen bietet Holzbauprodukte an, darunter Verbinder, Fachwerkplatten, Befestigungssysteme und seitliche Systeme, die hauptsächlich zur Verstärkung, Unterstützung und Verbindung von Holzanwendungen im Wohn- und Gewerbebau. Gleichzeitig bietet man auch Produkte für sog. Do-it-yourself-Projekte (DIY) und Betonbauprodukte wie Anker, Reparatur- und Schutzlösungen sowie Verstärkungsprodukte für Beton-, Ziegel- und an. Und damit gilt man ganz klar als Profiteur des Baubooms in den USA u.a. infolge der bereits angelaufenen Reindustrialisierung.

Gute Wachstumsaussichten voraus

Der Aktienkurs hat sich im Jahr 2023 mehr als verdoppelt und ist auf dem besten Weg, sich in den kommenden Jahren erneut zu verdoppeln. Das Unternehmen wird aktuell von einem doppelten Rückenwind mit einer günstigen Dynamik des Immobilienmarktes und seiner Ausrichtung auf Wachstum unterstützt. Simpson Manufacturing meldete zuletzt ein durchwachsenes Quartal, in dem die Umsatzstärke durch die Schwäche des Gewinns ausgeglichen wurde. Normalerweise ist diese Kombination nicht gut, aber in diesem Fall ist eine Investition in Wachstum der Übeltäter. Höhere Ausgaben für Mitarbeiterzahl, Löhne und Betriebskapital sind ja mit Expansions- und Produktionshochläufen verbunden, die auf eine erhöhte Verschuldung im Laufe des Jahres 2024 hindeuten. Doch vor dem Hintergrund einer bald kommenden FED-Zinssenkung, macht diese Strategie tatsächlich Sinn. Damit wäre es möglich, dass SSD mittelfristig sein Wachstum beschleunigen wird. Das schon oft angesprochene Defizit im Wohnungsbestand stützt dabei die soliden Aussichten für den Bausektor im Jahr 2024. Unter der Annahme, dass das Unternehmen seine marktführende Leistung aufrechterhalten kann, sollte SSD die Umsatzprognosen zukünftig bei weitem übertreffen, wobei die aktuelle Gewinnprognose ebenfalls zu konservativ erscheint.

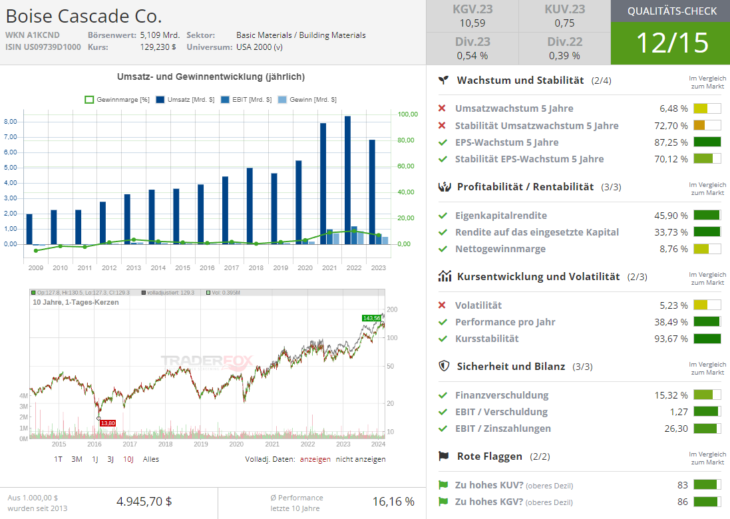

Boise Cascade (BCC) – Top-Performer der vergangenen Jahre

Boise Cascade (BCC) ist ebenfalls ein Hersteller von Holzprodukten und Baustoffen und profitiert genauso wie Simpson Manufactoring vom Boom auf dem Wohnungsmarkt, der darauf zurückzuführen ist, dass die Menschen die neue Realität mit den höheren preisen mittlerweile vollkommen akzeptiert haben und weiterhin enormes Geld für Ausstattung eigener Wohnungen und Häuser ausgeben. Eine positive Rolle spielt in diesem Sinne auch der Home-Office-Trend, wobei sehr viele Menschen ihr eigenes zuhause immer mehr in ein passenden, gutausgestattetes und bequemes Arbeitsplatz verwandeln. Der Konzern selbst verfügt landesweit über 38 Vertriebsniederlassungen, was Boise Cascade zum größten Großhändler für Baumaterialien in den Vereinigten Staaten macht. Und daher ist es auch kein Wunder, dass BCC Großteil seiner Umsätze in den USA mit Kunden wie Lowe’s, Home Depot, etc. macht.

Rayonier (RYN) ist einer der besten REIT-Performers des vergangenen Monats

Rayonier (RYN) ist ein führender US-amerikanischer REIT mit Fokus auf Vermietung und Verwaltung von Waldgebieten. Der Konzern ist nicht so groß wie bspw. sein Konkurrent Weyerhaeuser (WY) ist aber gut diversifiziert. RYN besitzt oder pachtet und verwaltet mehr als 2,7 Millionen Hektar Waldland in den USA und in Neuseeland. Strategische Übernahmen gehören hier ganz normal zur Wachstumsstrategie. Höhere Holzpreise führen eben zu höheren Umsätzen. Dies versetzt das Unternehmen in eine noch bessere Position, um zu wachsen und die Aktionäre zu belohnen. Rayonier zahlt bereits seit vielen Jahren eine Dividende (Div.23 rund 3,27 %). Und es besteht eine gute Chance, dass wir in den kommenden Jahren einen Anstieg sehen werden, wenn die Holzpreise weiter steigen, oder sich lange genug auf dem hohen Niveau befinden.

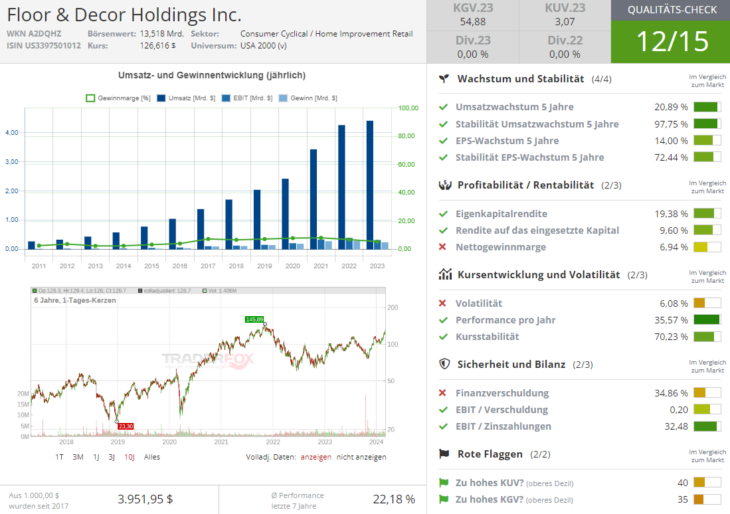

Floor & Decor (FND) – Spezialist für Hartbodenbelege

Schließlich ist es heute die Aktie von Floor & Decor (FND) die im angelaufenen Jahr bereits eine gute Charttdynamik gezeigt hat. Der Konzern ist ein Retailer und ist für seine Hartbodenbeläge mit einem der breitesten Sortimente und Trendprodukten bei Fliesen, Laminat bis hin zu Vinyl und Naturstein bekannt. Damit gilt der Konzern im Wesentlichen als Profiteur des Baubooms, aber auch des Konsum-Trends, der wegen der viel zu hohen Inflation noch nicht seine volle Stärke entfalten kann. Die Aktie gehört im weiten Sinne zu den Profiteuren der zweiten Stunde. Und daher ist es eher wahrscheinlich, dass der Wert seine volle Stärke erst mit dem tatsächlichen Anlauf eine wirtschaftliche Erholung beginnt. Bis dahin eignet sich die Aktie eher für schnelle Hit&Run Trading-Ansätze.

Abschließend lässt sich erwähnen, dass man vor dem Hintergrund des boomenden US-Bau-Markts, einer steigenden Nachfrage u.a. auch in der EU nach Holz-Produkten, aber auch aufgrund des angelaufenen Klimawandels auch weitere Aktien im Blick haben sollte. Dazu gehören Konzerne wie:

- PotlatchDeltic (PCH) - besitzt genauso wie Weyerhaeuser nicht nur Fabriken und Waldgebiete, sondern auch die Sägewerke.

- Louisiana-Pacific Corp. (LPX) - Das Unternehmen ist ein US-Hersteller von Baumaterialien und verschiedenen Bau- und Konstruktionsprodukten aus Holz. Der Hauptabsatzmarkt ist die USA, der Konzern ist aber auch in Brasilien und Chile aktiv. Die Produkte werden hauptsächlich im Neubau, für Reparatur- und Renovierungsarbeiten sowie für Fertighauskonstruktionen verwendet.

- UFP Industries (UFPI), ehemals Universal Forest – Der Konzern entwickelt, produziert und vertreibt Holz und Holzalternative Produkte in Nordamerika, Europa, Asien und Australien. Das Unternehmen ist ein Anbieter von holzbasierten Produkten. Das fängt bei dekorativen Elementen für Büros und Wohnungen an, geht über Holzhaus-Konstruktionen, Brücken bis hin zu Holzverkleidungen für Terrassen. Von einem wachsenden Interesse an ökologischen Bauprodukten, wie Holz, kann das Unternehmen in den kommenden Jahren ebenfalls stark profitieren. Der größte Nachfrageaufschwung wird hier jedoch vom boomenden US-Bau-Markt erwartet.

- West Fraser Timber (WFG) - der Konzern ist der nordamerikanische Leader bei der Herstellung von Holz und Grobspannplatten (OSB). Sonst ist es ein stark diversifiziertes Holzprodukteunternehmen, das auf rund 60 Fabriken in Kanada Holz, Platten, Zellstoff und Papier produziert und verkauft. Im Angebot ist das komplette Universum: Produkte aus Fichten-Kiefer-Tanne, Douglasie-Lärche, Hem-Fir-Baum und gelbe Kiefer Holz. Zudem kommen Holzprodukte wie Faserplatten und Sperrholz; laminierte Furnierholzholzprodukte; Kraftzellstoff zur Herstellung verschiedener Papierprodukte, einschließlich Druck- und Schreibpapier, Spezialqualitäten. Und genau in diesem Segment (Holzprodukte) sollte der anhaltende, aber v.a. der zukünftige Bauboom weiterhin für eine sehr hohe Nachfrage sorgen.

- Weyerhaeuser (WY) - ist eines der größten Forstprodukte-Unternehmen der Welt, das in der Pflanzung, Abholzung und Verarbeitung von Holz aktiv ist. Die Gesellschaft bewirtschaftet eigenes und gepachtetes Waldland vorwiegend in den USA und in Kanada und produziert darüber hinaus zahlreiche Holzprodukte. Weyerhaeuser ist in nahezu jedem Aspekt der Holzindustrie aktiv: vom Pflanzen über das Ernten und den Handels des Rohstoffes bis hin zur Herstellung von Endprodukten wie Sperrholzprodukte, Spanplatten (OSB) oder Bau- und Konstruktionsholz.

Sollte man sich jedoch nicht auf Stock-Picking konzentrieren, so wäre auch die globale Holz-ETF wie iShares Global Timber & Forestry ETF (WOOD) eine durchaus interessante Alternative, um den Forest-Stock-Trend zu spielen.

Viel Erfolg und Bleiben Sie profitabel!

Verantwortlicher Redakteur Kulikov Leonid: keine Eigenpositionen.

& Profi-Tools von

& Profi-Tools von