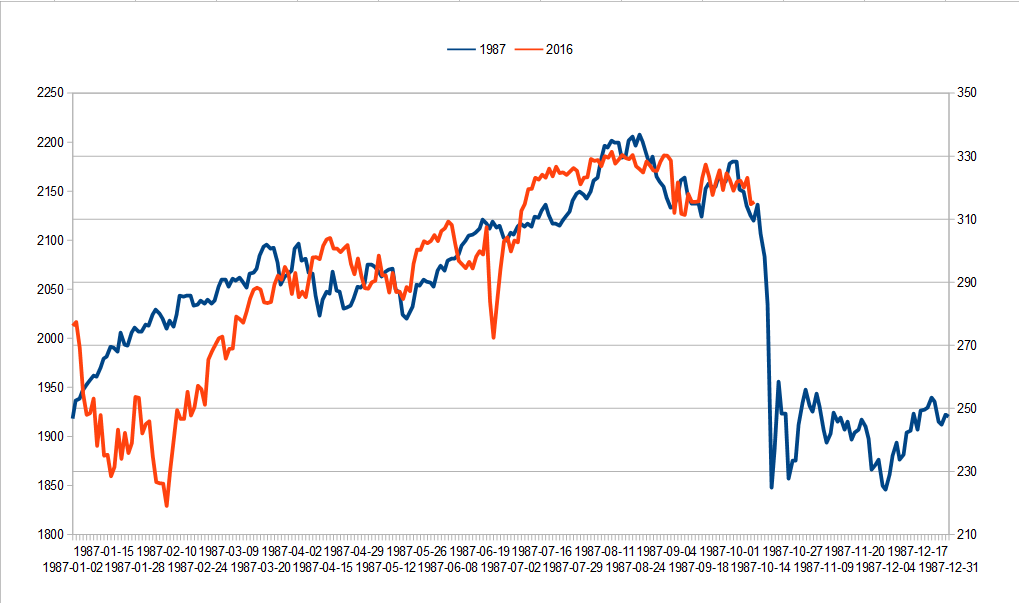

-25 % Crash an einem Tag. Wiederholt sich der 19. Oktober 1987? 4 Parallelen!

Die jahrelange Hausse-Bewegung an den internationalen Leitbörsen könnte möglicherweise vor einem jähen Ende stehen. Einige technische Analysten ziehen bereits Parallelen zum "Schwarzen Montag" vom 19. Oktober 1987, als der Dow Jones innerhalb eines Handelstages knapp ein Viertel an Wert einbüßte. Mit dieser Schlagzeile sorgte gestern die renommierte Tageszeitung "DIE WELT" für Aufsehen. Was an dieser These dran ist und ob den Aktienmärkten tatsächlich ein verheerender Crash wie 1987 droht, erfahren Sie hier!

Hier geht es zum Artikel der WELT

https://www.welt.de/finanzen/article158699590/Vieles-deutet-auf-Oktober-Crash-wie-1987.html

Marktumfeld trübt sich ein - DIE WELT berichtet über Parallelen zum historischen Crash 1987!

Nach der dynamischen Erholungsbewegung der vergangenen Monate hat sich das Umfeld an den internationalen Leitbörsen zuletzt merklich eingetrübt. Dies könnten nach Einschätzung einiger Auguren die Vorboten für einen möglicherweise bevorstehenden heftigen Börsencrash sein. Ein aufschlussreicher Artikel zu dieser These war kürzlich in der renommierten Tageszeitung "DIE WELT" zu lesen. Unter anderem wurde dabei auf die Anmerkungen einiger technischer Analysten, unter anderem bei der renommierten US-Großbank Citigroup verwiesen, die frappierende Parallelen zwischen dem aktuellen Kursverlauf des S&P 500 und der Entwicklung unmittelbar vor dem historischen Crash im Jahr 1987 beobachtet hatten. Damals hatten automatische Handelsprogramme, die ihre Sell-Orders im Zuge der Abwärtsbewegung prozyklisch in den Markt gaben, einen bislang beispiellosen Ausverkauf am US-Markt ausgelöst. So verloren die US-Leitindizes an einem einzigen Handelstag knapp 25% an Wert. Aus technischer Sicht hat sich das Umfeld zuletzt tatsächlich eingetrübt. Beim Blick auf den Kursverlauf des US-Leitindex S&P 500 der letzten Monate fallen in der Tat einige Parallelen zum historischen Crash im Jahr 1987 ins Auge. Auch hier bewegten sich die Kurse zunächst in einer mehrmonatigen Seitwärtsrange, bevor es dann, quasi wie aus heiterem Himmel, zu einem aprupten Kurseinbruch kam.

Märkte vor dem Abgrund - Sind diese Argumente stichhaltig?

Als möglichen Auslöser, dass es tatsächlich zu einem Kursrutsch wie in 1987 kommen könnte, führt die "WELT" einige mehr oder weniger stichhaltige Argumente ins Feld. Unter anderem wurde auf die aktuell bereits recht ambitionierte Bewertung der US-Aktienmärkte verwiesen. Allerdings liegt das hierzu zu Grunde gelegte Shiller-KGV mit knapp beim S&P 500 nicht unbedingt deutlich über dem historischen Schnitt von 17. Zum Vergleich: Kurz vor dem Ende der Dot-Com-Bubble wurde beim S&P 500 ein Shiller KGV von 44 beim S&P500 aufgerufen. Als weitere mögliche Ursache für einen Crash wurden außerdem ein mögliches Aufflammen des "Kalten Krieges" zwischen den USA und Russland genannt, was entsprechende Auswirkungen auf die weltweiten Aktienmärkte haben sollte. Trotz der etwas abgekühlten Stimmung zwischen beiden Nationen und geopolitischer Differenzen deutet derzeit nichts auf ein mögliches Revival eines "Kalten Krieges" zwischen den beiden Nationen hin. Allerdings nennt die "WELT" in ihrem Artikel auch einige Faktoren, die durchaus stichhaltig sind und auf die wir an dieser Stelle etwas näher eingehen.

Ende der Niedrigzinspolitik in den USA - Zieht die EZB nach?

Eine mögliche Erklärung für die auffällige Zurückhaltung der Investoren sind laut dem Artikel der "WELT" Unsicherheiten in Zusammenhang mit der Leitzinspolitik der internationalen Notenbanken. Denn bislang wurde die Wirtschaft und auch die Aktienmärkte, durch das billige Geld der Notenbanken unterstützt. Damit könnte demnächst Schluss sein. In den USA hatte die Notenbank bereits Ende 2015 mit der ersten Leitzinsanhebung seit zehn Jahren die Wende eingeläutet. Den jüngsten Kommentaren der US-Notenbankchefin Yellen ist zu entnehmen, dass nach den deutlichen Verbesserungen am US-Arbeitsmarkt und der konjunkturell robusten Rahmenbedingungen aller Voraussicht nach noch in diesem Jahr ein weiterer Zinsschritt erfolgen werde. In Europa sind die wirtschaftlichen Rahmenbedingungen trotz der massiven Eingriffe der EZB längst nicht so gut wie in den USA. Dennoch könnte sich die EZB angesichts des wachsenden politischen Widerstands einiger einflussreicher EU-Mitgliedsländer gezwungen sehen, ihre ultralockere Zinspolitik zu überdenken. Erst kürzlich machten Gerüchte die Runde, dass die EZB ihr Anleiherückkaufprogramm schrittweise um 10 Mrd. Euro pro Monat zurückfahren könnte, was seitdem an den Märkten für Verunsicherung sorgt.

Wertpapierkäufe auf Pump in den USA auf Rekordniveau - Leitzinswende könnte Kettenreaktion auslösen!

Da die seit dem Ende der Finanzkrise 2008 bestehende Quasi-Nullzinspolitik der Notenbanken eine Refinanzierung zu historisch günstigen Konditionen ermöglichte, machte sich eine gewisse Sorglosigkeit breit. Da Aktien in den vergangenen Jahren überdurchschnittlich hohe Renditen einbrachten, während Festgeldanlagen angesichts niedriger Zinsen lediglich Mini-Renditen einbrachten. Daher tätigten viele Investoren in den vergangenen Jahren verstärkt Wertpapierkäufe auf Kredit, wobei das Volumen laut Statistik im Juli dieses Jahres auf einen Rekordwert von mehr als 500 Mrd. USD in den USA angewachsen ist. Sollte das Leitzinsniveau weiter steigen, könnten viele dieser Marktteilnehmer gezwungen sein, ihre auf Kredit gekauften Positionen einzudecken, was wiederum zu einer verheerenden Kettenreaktion führen könnte. Zum Vergleich. Vor dem Platzen der DotCom-Blase Anfang 2000 hatte das Volumen der kreditfinanzierten Wertpapierkäufe bei 300 Mrd. USD gelegen.

Bankenkrise 2.0 - Im Finanzsektor lauern weiter Gefahren!

Ein weiterer Belastungsfaktor, der vielen Marktteilnehmern zunehmend Sorgen bereitet, ist der Bankensektor. Auf diese Thematik wurde in dem oben genannten Artikel der "WELT" überhaupt nicht eingegangen. Denn trotz des historisch niedrigen Zinsumfelds und massiver staatlicher Hilfen gelang es nicht, die strukturellen Probleme in den Griff zu bekommen. Nach wie vor belasten faule Kredite die Bilanzen vieler Kreditinstitute, wobei es in den vergangenen Monaten vor allem in Europa einige spektakuläre Schieflagen, vor allem in Italien, gab. Auch hierzulande zählen Banken seit geraumer Zeit zu den schwächsten Sektoren auf dem Parkett. Dabei sorgen sich viele Marktteilnehmer vor allem über eine möglicherweise unzureichende Kapitalausstattung einiger großer Player. So rangiert beispielsweise die Deutsche Bank in der Nähe ihres Allzeittiefs, nachdem der führenden deutschen Großbank Medienberichten zufolge Milliardenschwere Schadenersatzzahlungen aus den USA drohen. Auch das Derivateportfolio der Deutschen Bank macht einigen Marktbeobachtern angesichts eines Gesamtvolumens von mehr als 40 Bio. Euro Kopfzerbrechen.

Wird der Oktober seinem Ruf als "Crashmonat" gerecht - Die Statistik sagt nein!

Viele Marktbeobachter verweisen in Zusammenhang mit der schwachen Performance der internationalen Leitindizes seit Monatsbeginn auf saisonale Einflussfaktoren. Denn der Oktober gilt bei vielen Börsianern seit dem Jahr 1929 als "Crashmonat", zumal es in der Vergangenheit in diesem Monat, wie etwa 1987, ebenfalls zu einigen spektakulären Kurseinbrüchen gekommen war. Statistisch belegen lässt sich diese These nicht. Zumindest in den vergangenen Jahren zeigte der Oktober eine gegenüber anderen Börsenmonaten eine vergleichsweise gute Performance, wobei der DAX in diesem Monat laut einer Erhebung der Deutschen Börse seit 1988 im Schnitt ein Plus von 0,38% vorzuweisen hatte. Dies lässt den Nimbus des Börsenmonats Oktober als "Crashmonat" zumindest als zweifelhaft erscheinen. Deutlich schwächer schneiden die Leitindizes aus historischer Sicht in den beiden Vormonaten August (-0,30%) und September (-1,99) ab.

Unser Fazit:

Der Flash-Cash im Jahr 1987 wurde hauptsächlich durch Handelsprogramme ausgelöst, die schlecht programmiert waren und dann Amok gelaufen sind. Eine solche Gefahr sehen wir heute nicht mehr. Insgesamt vertreten wir für die nächsten 10 Jahre sehr eine bullische Markteinschätzung. Lesen Sie hierzu den Kommentar von Simon Betschinger:

https://aktien-mag.de/blog/ich-erwarte-eine-entfesselte-haussebewegung-bei-technologieaktien/p-674/

Da neue Technologien wie "Industrie 4.0" oder die Automatisierung in vielen Bereichen in den kommenden Jahren eine deutliche Verbesserung der Produktivität in vielen Branchen ermöglichen werden, erwarten wir stabiles wirtschaftliches Wachstum und haussierende Aktienmärkte. Dies legt für Trader den Schluss nahe, dass man die jüngsten Kursabschläge als Kaufgelegenheiten wahrnehmen sollte. Rein statistisch scheint der Oktober ohnehin ein guten Monat zum Aufbau von Positionen zu sein: Denn im November und Dezember zeigte der DAX laut Statistik mit Aufschlägen von 1,36% bzw. 1,15% im historischen Vergleich seit 1988 die beste Jahresperformance!

Neues vom Paten: Wie die KI-Revolution laut Nvidia-Chef Jensen Huang die Welt verändert und (Anlage-)Chancen eröffnet

Neues vom Paten: Wie die KI-Revolution laut Nvidia-Chef Jensen Huang die Welt verändert und (Anlage-)Chancen eröffnet

& Profi-Tools von

& Profi-Tools von