Der Aktienscreener: Dieser Getränkehersteller ist im Buffett´s Alpha-Ranking TOP!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Trader, Liebe Investoren

Bevor ich euch heute einen spannenden Getränkehersteller vorstelle, der meines Erachtens nicht genug Aufmerksamkeit erhält, könnt ihr entscheiden, ob ihr den Beitrag lieber lesen wollt, oder ob ihr ihn euch lieber auf You-Tube anseht.

Den heute zu besprechenden Getränkehersteller habe ich mit dem Template "Buffett ́s Alpha" gefunden, wo er aktuell auf Platz 2 notiert. Bei unserem Template "Buffett ́s Alpha" haben wir eine Strategie nachgebildet, die sich an dem Vorgehen von Investorenlegende Warren Buffett orientiert. Dessen Anlagetaktik haben Mitarbeiter von AQR Capital Management in der wissenschaftlichen Arbeit mit dem Titel "Buffett’s Alpha", welche im Financial Analysts Journal 2018 (den Link findet ihr am Ende des Artikels) veröffentlicht wurde, untersucht.

Die Aufgabe lautete herauszufinden, welche Faktoreigenschaften die gekauften Aktien von Buffett am besten beschreiben. Die in der Analyse verwendeten Faktoren sind zum Beispiel Quality-Minus-Junk, Betting-Against-Beta, Value-Factor low-book-to-market und das Kreditausfallrisiko. Wir haben die Erkenntnisse aus der Studie genutzt, um unser TraderFox Buffet´s Alpha-Template zu entwickeln. Wie ihr das Template findet zeige ich euch jetzt.

Meine Vorgehensweise

Nachdem ich mich bei www.traderfox.de angemeldet habe, wähle ich das Tool AKTIEN-RANKINGS aus. Das Tool ist Teil des Abopaketes "TraderFox Morningstar Datenpaket" und gibt es für 19 € im Monat.

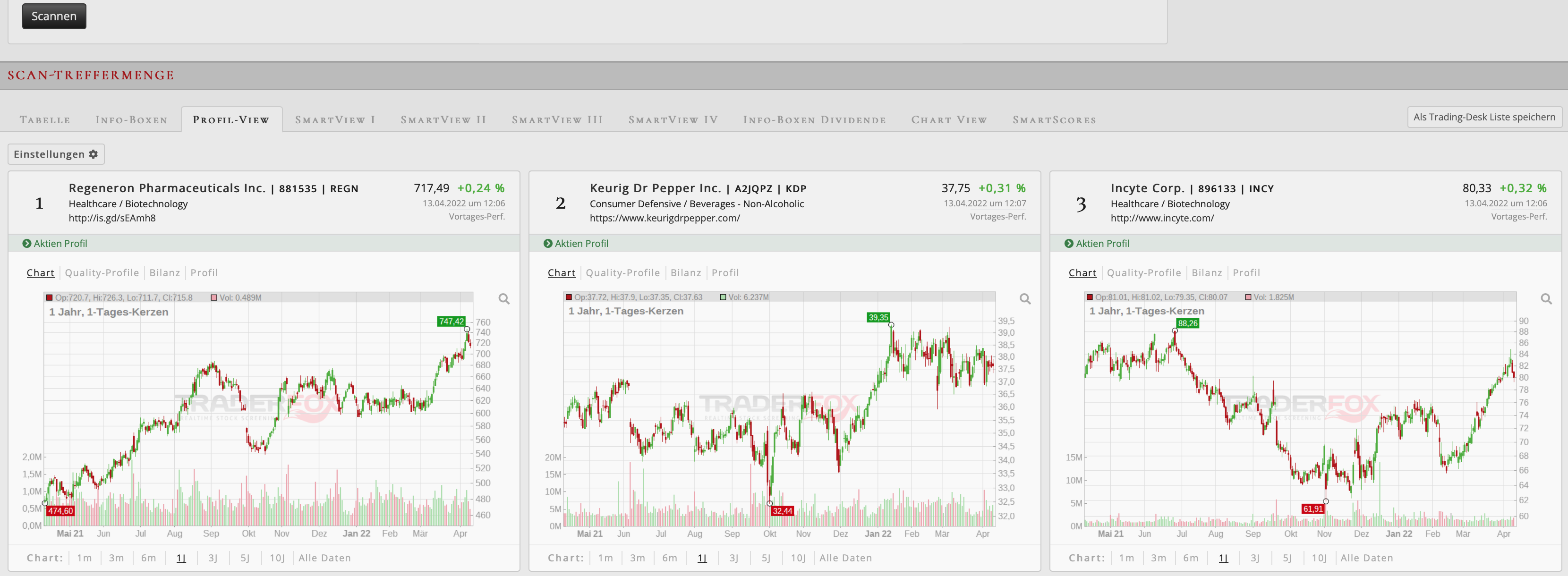

Nun lade ich das Template und schon werden mir die voreingestellten Kriterien angezeigt. Dabei werden nur die 1000 volumenstärksten US-Aktien berücksichtigt, und wenn ich auf den Reiter scannen gehe, dann erscheint aktuell auf Platz eins das Unternehmen Regeneron. Da ich dies, erst vor wenigen Wochen vorgestellt habe, konzentriere ich mich heute auf Feurig Dr Pepper, das sich auf Platz 2 befindet.

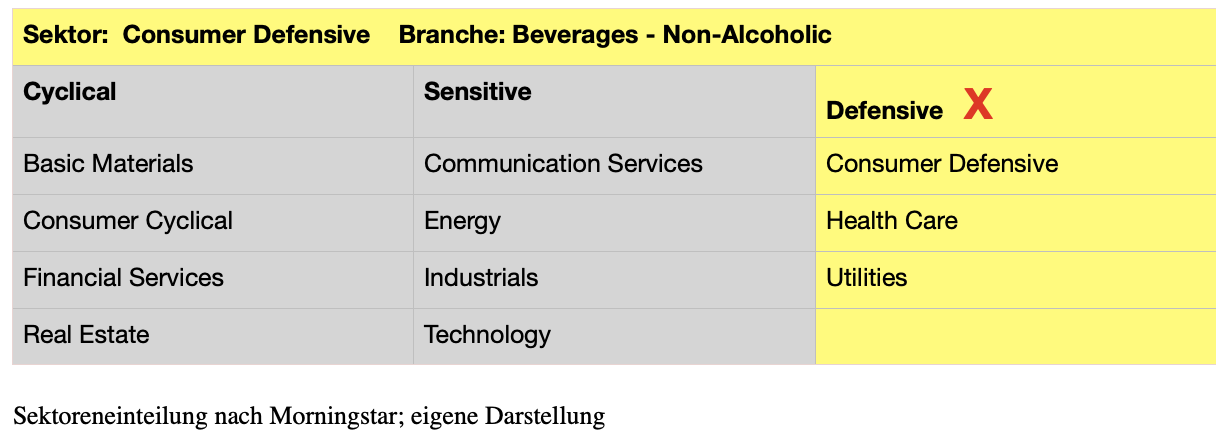

Keurig Dr Pepper [KDP | WKN A2JQPZ | ISIN US49271V1008] ist ein US-amerikanisches Getränkeunternehmen, das unter anderem kohlensäurehaltige Soft-Drinks, Säfte, trinkfertige Tees und Mischgetränke produziert und vermarktet. Keurig übernahm 2018 die Dr Pepper Snapple Group für 18,7 Mrd. USD und firmiert seither unter dem Namen Keurig Dr Pepper. Das Portfolio des Konzerns enthält über 125 Marken, darunter Keurig, Green Mountain Coffee und Snapple. Außerdem besitzt man die US-Vertriebsrechte für Schweppes. Das Unternehmen hat seinen Firmensitz in Massachusetts und gehört mit einer Marktkapitalisierung von 53 Mrd. USD zu den Top 3 der größten Produzenten nichtalkoholischer Getränke. Keurig Dr Pepper ist dem defensiven Konsumgütersektor zuzuordnen und zählt zur Getränkebranche.

Geschäftsmodell und Segmente

Das Geschäftsmodell ist einfach zu verstehen. So produziert und verkauft Keurig Dr Pepper (KDP) mehr als 125 eigene und lizenzierte Marken, darunter die zehn meistverkauften Kaffee-Marken der USA. Die heißen und kalten Getränke decken praktisch jedes Verbraucherbedürfnis ab. Zum Unternehmen gehören einige der bekanntesten Getränkemarken in Nordamerika, wodurch bei den Verbrauchern eine starke emotionale Verbindung zur jeweiligen Marke hervorgerufen werden kann. Mit insgesamt 30 Produktionsstätten erzielt das Unternehmen aktuell 88,8 % seiner Umsätze, die sich in 2021 auf 12,61 Mrd. USD beliefen, in den USA. Mit 46 % Umsatzanteil wird der größte Teil des Umsatzes im Segment "Packaged Beverages" erzielt, wozu Softgetränke wie Dr. Pepper, 7Up oder Sunkist zählen. Weitere Segmente sind "Coffee Systems" mit 38 % des Umsatzes, wobei Keurig die meistverkaufte Einzelportionsbrühmaschine in den USA und Kanada ist. 11 % der Umsätze entfallen auf Fruchtkonzentrate. Die restlichen knapp 5 % des Umsatzes stammen aus dem Verkauf von Getränken in Lateinamerika.

Verschuldung und Dividende

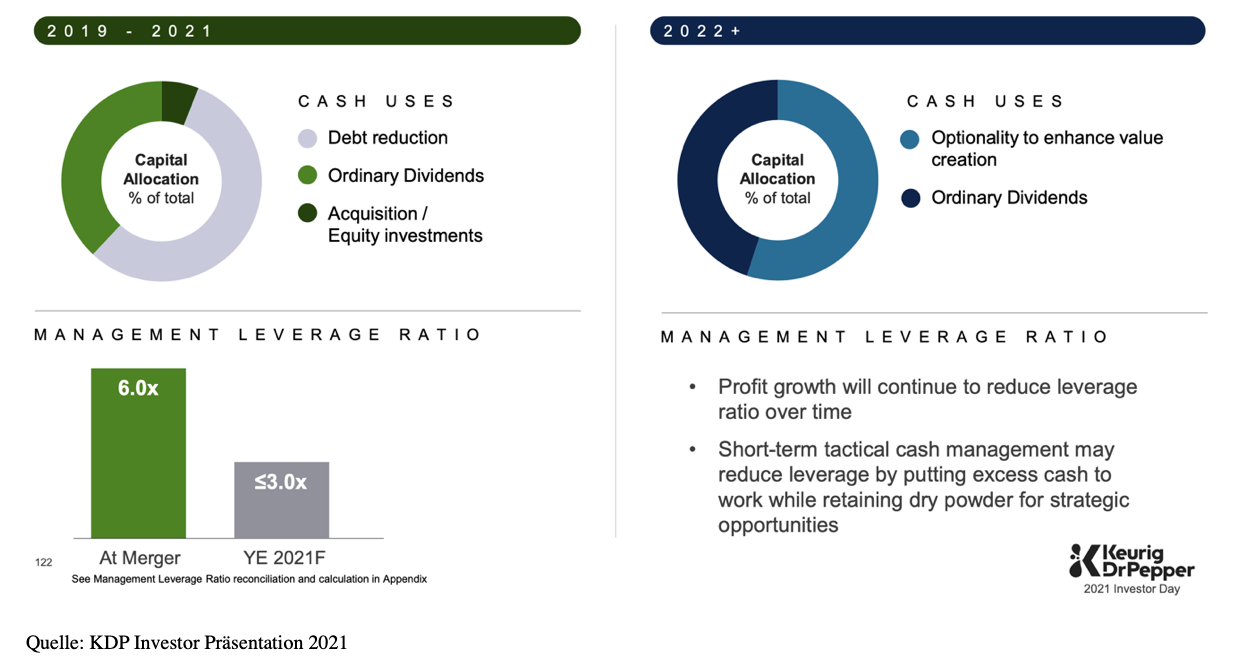

Positiv hervorzuheben ist, dass sich das Unternehmen seit der Fusion von Keurig Green Mountain und Dr Pepper stark auf den Schuldenabbau konzentriert hat. So konnte die Verschuldung in den letzten drei Jahren kräftig reduziert werden. Betrug das Nettoverschuldung/EBITDA-Ratio zum Jahresende 2018 noch 5,4x, hat sich das Ratio inzwischen auf 3,2x reduziert. Die Nettoverschuldung in Höhe von 16 Mrd. USD nach der Übernahme liegt inzwischen deutlich unter 12 Mrd. USD, wobei gleichzeitig der Zinsdeckungsgrad deutlich verbessert wurde. Erreicht hat man dies durch eine Kombination aus Schuldentilgung und Steigerung des EBITDA durch operative Verbesserungen und die Realisierung von Fusionssynergien, was insofern von Bedeutung ist, da von Investorenseite die hohe Verschuldung bislang als das größte Risiko für das Unternehmen gesehen wurde. Die Eigenkapitalquote konnte in den letzten Jahren auf 49,35 % mehr als verdoppelt werden.

Neben der Schuldenreduzierung wird seit Kurzem auch Wert darauf gelegt, das überschüssige Geld an die Investoren zurückzugeben. Anfang dieses Jahres hat man mit einem vierjährigen Aktienrückkaufprogramm begonnen, welches das Management dazu befähigt 4 Mrd. USD an eigenen Aktien zurückzukaufen, was immerhin knapp 9 % der Marktkapitalisierung entspricht. Zudem wird man sich auch auf nachhaltige Dividendenzahlungen konzentrieren. Im letzten Jahr hat man bereits die Dividende von 0,60 USD auf 0,75 USD pro Aktie angehoben. In 2023 könnte die Dividende, laut Analysten auf 0,84 USD steigen, was immerhin 2,2 % entspräche.

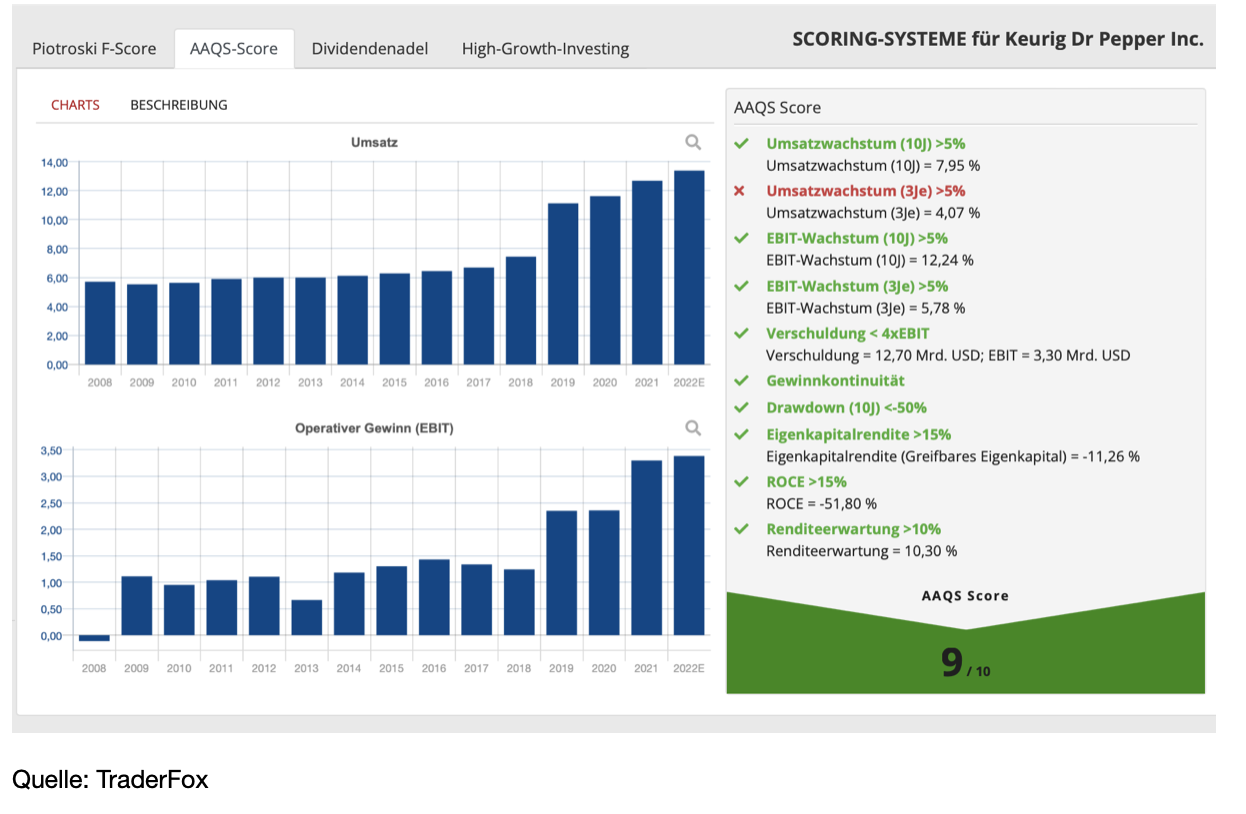

Der Alle Aktien Qualitäts-Score

Der AAQS-Score von Jonathan Neuscheler vergibt sehr gute 9 von 10 Punkten. Das Umsatzwachstum und das EBIT-Wachstum liegen im hohen einstelligen beziehungsweise niedrigen zweistelligen Bereich und dürften aufgrund des starken Portfolios weiter in diesem Bereich verweilen. Bis 2023 soll der Umsatz laut Analysten auf 13,84 Mrd. USD ansteigen, während das EPS in 2023 bereits 1,73 USD pro Aktie betragen soll. Die Nettomarge hielt sich in den letzten Jahren stabil und liegt aktuelle bei 27 %.

Insgesamt kam das Unternehmen recht gut durch die Corona-Pandemie, was vor allem daran lag, dass der Umsatzschwund bei Softgetränken durch den sprunghaften Umsatzanstieg bei trinkfertigem Kaffee durch die Arbeit von zu Hause aus während der Pandemie, gut ausgeglichen werden konnte. Noch wichtiger aber ist, dass sowohl "Packaged Beverages" als auch "Coffee Systems", die beiden größten Segmente während des schlimmsten von der Pandemie betroffenen Quartals, nämlich Q2/2020, ein positives Wachstum aufwiesen.

Zwar gehen die Analysten davon aus, dass das Kaffeesegment kurzfristig etwas Gegenwind erfahren wird. So hat Truist die Aktie zuletzt auf 40 USD und auf Halten abgestuft, mit der Begründung, dass das Kaffeesegment des Unternehmens in den letzten zwei Jahren einen künstlichen Aufschwung erlebte, der schneller als gedacht zurückgehen wird. Allerdings berücksichtigen die Analysten meiner Meinung nach nicht die langfristigen Auswirkungen des pandemischen Nachfrageschubs. Die Kaffeemarken von KDP sind stark und verfügen über eine hohe Kundentreue.

Außerdem hat die Pandemie dazu geführt, dass die Kunden die Produkte von KDP stärker wahrnehmen und ausprobieren, was sich langfristig positiv auswirken dürfte. Zu beachten ist, dass Walmart (hier bin ich investiert) und Costco, die weitaus größten Kunden darstellen. Walmart ist aktuell für 16 % aller Umsätze verantwortlich. Sollte einer dieser Kunden abspringen, dürfte dies das Unternehmen erheblich belasten. Allerdings deutet darauf nichts hin. Die Aktie wird aktuell mit einem KGV von 23 bewertet, was bezogen auf das prognostizierte Wachstum keinesfalls zu hoch ist.

Wachstumsaussichten

Als "Modern Beverage Company" wie sich KDP inzwischen bezeichnet, hat das Unternehmen durch die Fusion alle Karten in der Hand mit einem starken Portfolio sein Wachstum weiter voranzutreiben. Aufgrund der Tatsache, dass man den bei weiten größten Umsatz in Nordamerika erzielt, gibt es natürlich noch eine Menge internationale Wachstumschancen, wobei diesbezüglich vor allem die bereits beackerten Regionen in Mittel- und Südamerika im Fokus stehen. Wenngleich das Unternehmen zwar aktuell keine Pläne hat, die unerschlossenen Märkte zu erobern, sollte man dennoch im Hinterkopf behalten, dass hier das Wachstumspotenzial noch enorm ist und zukünftig eine große Chance darstellen kann.

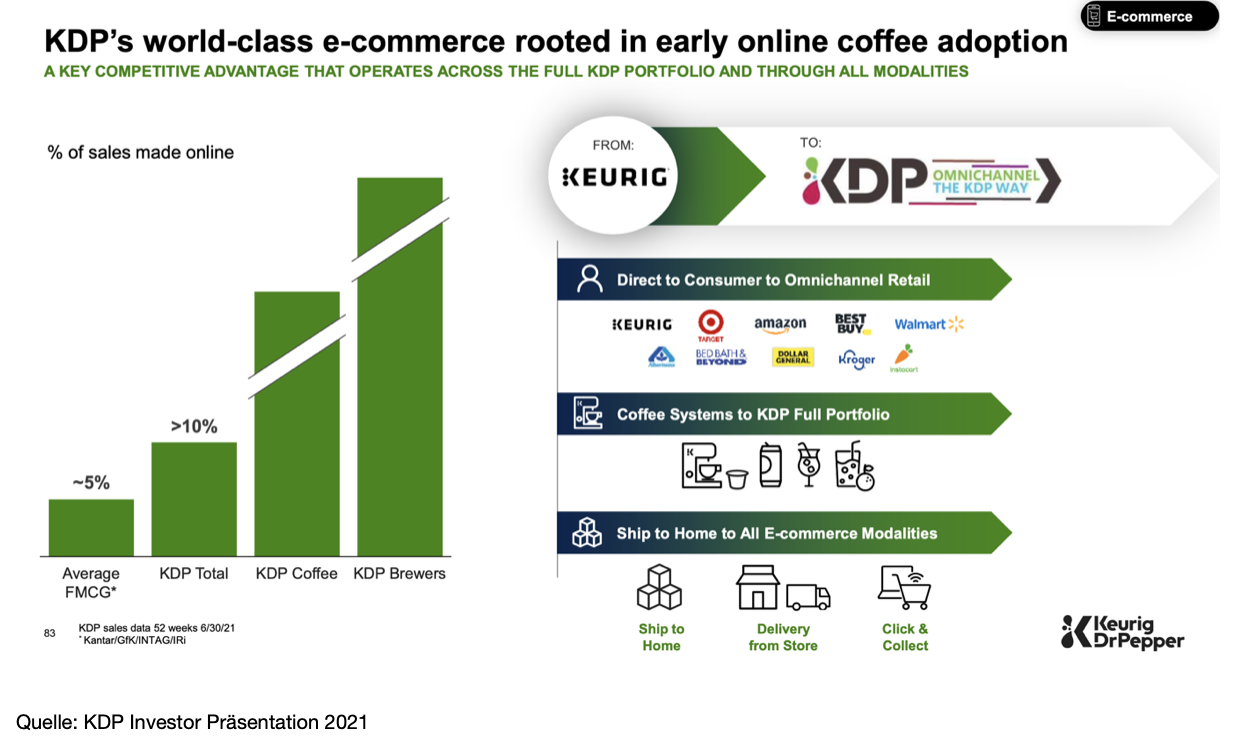

In erster Linie setzt man aktuell auf die Stärkung des Direct-Store-Delivery-Netzes in den USA, indem man hier einen Großteil der Rechte erworben hat. Außerdem wurde bereits vor der Pandemie der E-Commerce-Bereich stark ausgebaut, was dem Unternehmen einen Wettbewerbsvorteil verschaffte, weil dadurch die Produkte während der Pandemie einer breiten Öffentlichkeit vertraut wurden, die sie vorher nicht kannten. Vor allem im Kaffeesegment konnte man mit klugen Werbekampagnen enorm zulegen.

Zusätzlich will das Unternehmen Marktanteile gewinnen, in dem es stark in die "letzte Meile" und KI investiert, um die Produkte noch unkomplizierter zum Kunden bringen zu können. Daneben setzt man auf Produktinnovationen wie pflanzenbasiertes Wasser oder Null-Zucker-Produkte. Klar ist, dass KDP auf einem wachstumsintensiven Markt in allen Segmenten (Wasser, Softgetränke und Kaffee) tätig ist und Marktanteile nur durch ständige Innovationen und Marktanpassungen verteidigt und gewonnen werden können, was das Unternehmen aber zuletzt gut gemacht hat.

Nun schaue ich mir noch die Kursentwicklung an:

Die Aktie des Unternehmens befindet sich in einem klaren Aufwärtstrend, wobei sie seit Jahresbeginn nahe des Allzeithochs, das bei 39,40 USD liegt, konsolidiert. Die Konsolidierung kann als absolut bullisch betrachtet werden und eine Trendfortsetzung dürfte nur eine Frage der Zeit sein. Einen Kauf würde ich in Betracht ziehen, wenn die Konsolidierung nach oben verlassen wird, was bereits Ende April der Fall sein könnte, wenn die Zahlen zum ersten Quartal vorgelegt werden.

Tipp: Wenn ihr keine Webinaraufzeichnungen und Videos mehr verpassen wollt, dann abonniert jetzt unseren Youtube-Kanal und drückt das Glockensymbol. Damit bekommt ihr eine Benachrichtigung, wenn von uns ein neues Video erscheint!

Ich wünsche euch schöne Ostern!

Bis zum nächsten Mal

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Rankings: https://rankings.traderfox.com

Aktien-Terminal: https://aktie.traderfox.com

Buffett´s Alpha: https://papers.ssrn.com/sol3/papers.cfm?abstract_id=3197185

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapieres dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich gennant und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen: Verantwortlicher Redakteur Andreas Haslinger: Walmart

& Profi-Tools von

& Profi-Tools von