Diese vier performancestarken Hidden Champions Dauerläufer aus den USA ziehen auf neue Hochs!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

Hidden-Champions sind heimliche Gewinner oder unbekannte Weltmarktführer, die in ihrer Branche oft eine führende Rolle spielen. Die enge Spezialisierung führt bei globaler Vermarktung zu tragfähigen Stückzahlen und dient somit als Motor des Wachstums. Viele Hidden-Champions haben ihr Hauptprodukt als Innovation selbst eingeführt, wodurch sie ihre Position als Einziger im Markt behauptet oder in eine lange andauernde Überlegenheit verwandeln konnten. Sie zeichnen sich dadurch aus, dass sie häufig einen technischen Vorsprung gegenüber dem Wettbewerbsfeld innehaben.

Dauerläuferaktien wiederum sind Aktien, die kontinuierlich und mit wenigen Rücksetzern steigen. Aktionäre machen sehr gute Erfahrungen mit solchen Aktien. Eine gute Dauerläuferaktie hat eine vernünftige Balance zwischen Rendite und Rücksetzern. Dauerläuferaktien sind also stabil steigende Aktien, die den Markt schlagen. Wir verwenden zwei Indikatoren, um Dauerläuferaktien zu finden.

Mit dem Indikator "stabiles Kurswachstum" legen wir eine Regressionsgerade über den Kursverlauf. Aktien mit der kleinsten, quadratischen Abweichung zeigen stabil steigende Kursverläufe. Mit dem Indikator "Monkey-Trader" simulieren wir zufällige Käufe und Verkäufe und berechnen die Wahrscheinlichkeit, mit der ein zufällig agierender Trader Gewinne erzielt. Aktien mit hohen "Monkey-Trader-Werten" sind erfahrungsgemäß einfach zu handeln und eignen sich hervorragend für den Depotaufbau.

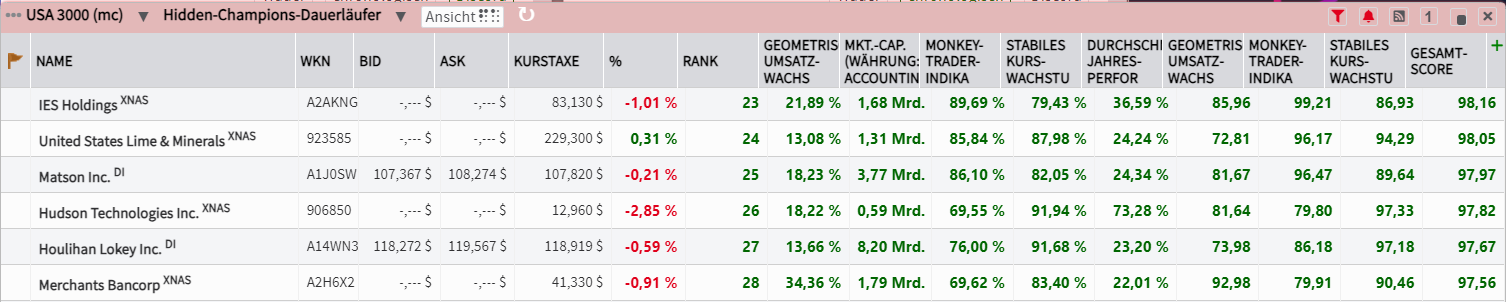

Spannend wird es, wenn man Hidden Champions- mit Dauerläuferqualitäten verknüpft. Wir bei TraderFox bieten verschiedene Möglichkeiten, um mittels der TraderFox Software Hidden-Champions Dauerläufer zu identifizieren. Eine Möglichkeit besteht darin, das Template "Hidden-Champions-Dauerläufer" in unserem Tool "AKTIEN-RANKINGS" zu öffnen.

Eine dritte Möglichkeit besteht darin, sich über das Trading-Desk auf https://desk.traderfox.com/ die Hidden-Champions-Dauerläufer anzuzeigen. Hierzu öffne ich das Trading-Desk und klicke auf das Pokal-Symbol mit der Bezeichnung TraderFox Aktien-Ranglisten. Im Anschluss öffnet sich das Fenster "Ranglisten: Regelbasierte Sortierung von Aktien". Nun wähle ich vorgefertigte Rankings und klicke auf "Hidden-Champions-Dauerläufer". Anschließend drücke ich auf Anwenden. Im Anschluss öffnet sich die Hidden-Champions Dauerläufer-Rangliste zu den 3.000 größten Unternehmen aus den USA gemäß Marktkapitalisierung. Diese kann beliebig sortiert werden.

Nun stelle ich Ihnen vier Treffer genauer vor:

United States Lime & Minerals – Ohne Kalk kein Stahl

United States Lime & Minerals (NASDAQ: USLM) ist in der Herstellung von Kalk- und Kalksteinprodukten einschließlich Branntkalk, Kalkhydrat und Kalkschlamm tätig. Das Unternehmen beliefert in erster Linie das Baugewerbe (u.a. Autobahn-, Straßen- und Bauunternehmen), die Industrie (u.a. Papier- und Glashersteller), die Umweltindustrie (u.a. kommunale Abwasser- und Wasseraufbereitungsanlagen), die Metallindustrie (u. a. Stahlhersteller), die Öl- und Gasindustrie und die Landwirtschaft (u.a. Geflügel- und Viehfutterhersteller). Das Unternehmen betreibt Kalk- und Kalksteinwerke und Vertriebseinrichtungen in Arkansas, Colorado, Louisiana, Missouri, Oklahoma und Texas.

Kalk und Kalkstein haben ein breites Anwendungsspektrum in der Industrie. Der Markt wurde im Geschäftsjahr 2022 mit 72,31 Mrd. USD bewertet und Grand View Research prognostiziert, dass er von 2023 bis 2030 mit einer CAGR von 7,3 % wachsen wird. Der Markt ist dabei nach Anwendungsgebieten segmentiert, nämlich Industriekalk, chemischer Kalk, Baukalk und feuerfester Kalk. Interessanterweise dürften steigende Investitionen in die Wasseraufbereitung und -reinigung die Nachfrage nach Kalkstein in den USA ankurbeln. In der Bauindustrie wird Kalkstein für Zement, Wandverkleidungen und dekorative Anwendungen verwendet. Die Nachfrage nach Kalk im Baugewerbe wird aufgrund des Wachstums der globalen Infrastruktur voraussichtlich weiterhin stark bleiben. Kalkstein ist auch für die Stahlveredelung unverzichtbar, denn Kalk ist während des gesamten Stahlherstellungsprozesses immer vorhanden. Er wird als Flussmittel in Grund- und Elektroöfen verwendet, indem Verunreinigungen wie Schwefel und Phosphor aus dem Endprodukt entfernt werden.

Die Kalkindustrie ist durch hohe Eintrittsbarrieren gekennzeichnet, darunter: die Knappheit hochwertiger Kalksteinvorkommen, für welche die erforderliche Genehmigung für den Abbau eingeholt werden muss und die Notwendigkeit, Kalkfabriken und -anlagen in der Nähe von Märkten, befestigten Straßen und Eisenbahnnetzen anzusiedeln, um eine kostengünstige Produktion und Verteilung zu ermöglichen. Diese Anforderungen unterstreichen den Premiumwert von Betrieben, die über genehmigte, langfristige, hochwertige Kalksteinressourcen sowie gute Standorte und Transportmöglichkeiten verfügen. All dies trifft auf United States Lime zu. Die Verkaufsmengen an Kalk und Kalksteinprodukten blieben in den ersten neun Monaten 2023 im Vergleich zum vergangenen Jahr im Wesentlichen unverändert, was hauptsächlich auf die gestiegene Nachfrage der Kunden aus den Bereichen Umwelt sowie Öl- und Gasdienstleistungen zurückzuführen ist, die durch eine geringere Nachfrage aus dem Stahl- und Industriebereich ausgeglichen wurde. Mit Blick auf die Zukunft rechnet das Unternehmen mit einer anhaltend schwachen Nachfrage in einigen der Schlüsselmärkte, da viele noch immer mit den Auswirkungen der anhaltenden Inflation, höheren Zinssätzen und zunehmend unsicheren geopolitischen Situationen zu kämpfen haben.

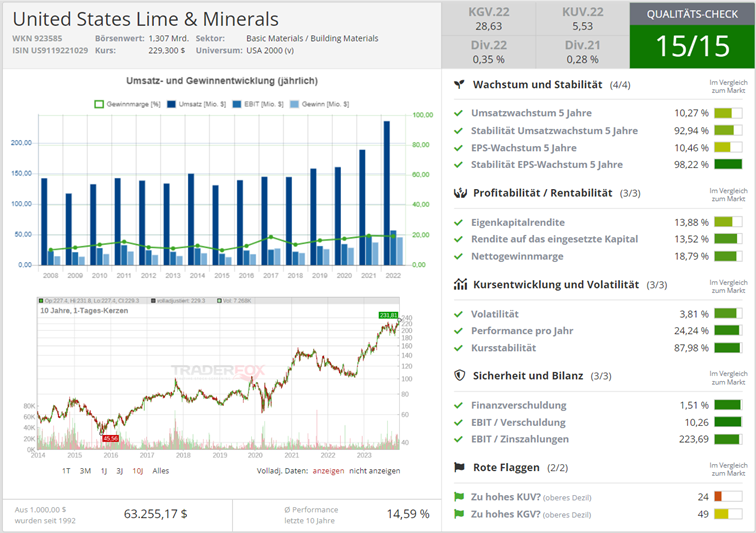

Im letzten Geschäftsjahr ist der Umsatz von United States Lime & Minerals von 189,3 Mio. USD auf 236,2 Mio. USD um 24,8 % gestiegen. Dabei konnte der Gewinn von 37 Mio. USD auf 45,4 Mio. USD um 22,6 % zulegen. Die Nettogewinnmarge lag damit bei 19,2 % ggü. 19,6% im Vorjahr. Am 02.11.2023 meldete United States Lime & Minerals die Q3-Zahlen. Der Umsatz lag im Ergebniszeitraum bei 74,9 Mio. USD (+12,7% ggü. Vorjahresquartal) und der Gewinn bei 20,7 Mio. USD (+31,8% ggü. Vorjahresquartal).

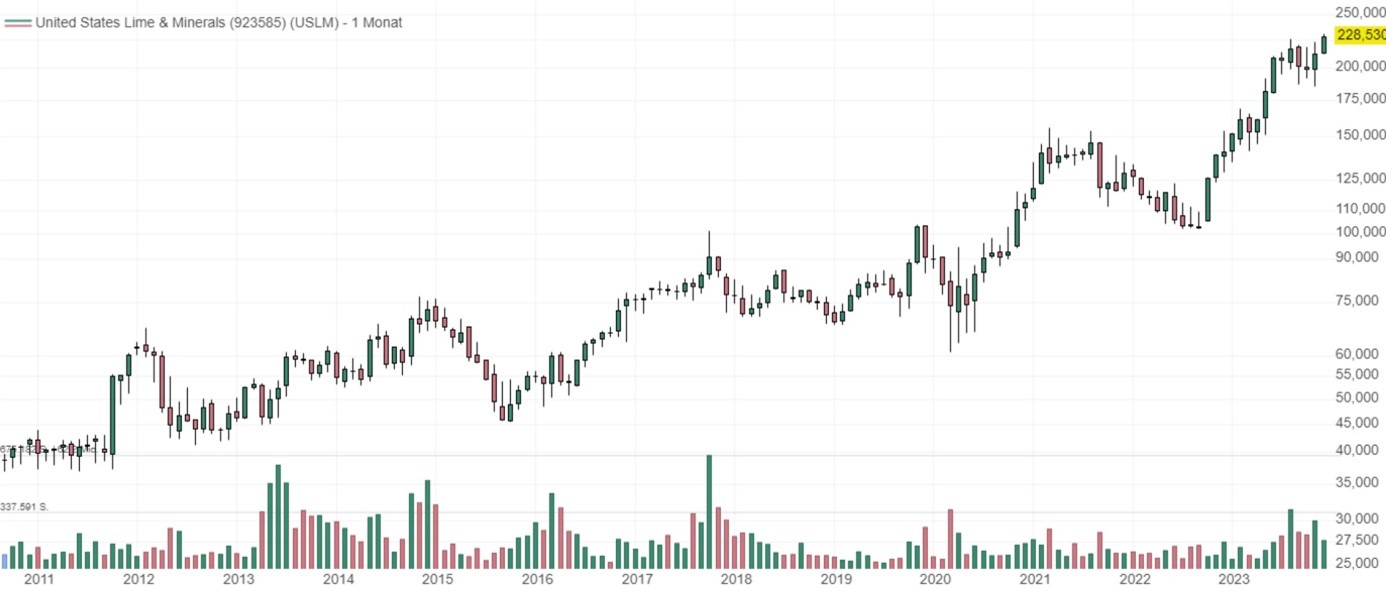

In den letzten 52 Wochen hat die Aktie von United States Lime & Minerals eine Rendite von 63 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 9 %. Die Aktie markierte das 52-Wochenhoch am 20.12.2023 bei 236,50 USD. Derzeitig notiert der Preis bei 229,30 USD, womit sich die Aktie 3 % unter ihrem 52-Wochenhoch befindet.

Matson – Schifffahrtsaktien befinden sich weiter im Aufwind

Matson (NYSE: MATX) ist in den Bereichen Seetransport und Logistik tätig. Das 1882 gegründete Unternehmen konzentriert sich vor allem auf den Transport zu den inländischen, nicht zusammenhängenden Wirtschaftsräumen von Hawaii, Alaska, Kalifornien und verschiedenen Inseln im Südpazifik. Die Gesellschaft betreibt auch einen Premium-Schnelldienst von China nach Südkalifornien und bietet zudem Dienste nach Okinawa, Japan an. Die firmeneigene und gecharterte Flotte umfasst Containerschiffe, kombinierte Container- und Roll-on/Roll-off-Schiffe sowie speziell angefertigte Leichter. Das 1987 gegründete Unternehmen Matson Logistics erweitert die geografische Reichweite des Matson-Transportnetzes auf dem gesamten US-Kontinent. Zu den integrierten Logistikdiensten des Unternehmens gehören auch intermodaler Schienenverkehr, Straßentransporte, Lagerhaltung, Frachtkonsolidierung, Lieferkettendienste für Asien und die Weiterleitung nach Alaska. Das Unternehmen erwirtschaftet jedoch den Großteil seiner Einnahmen im Seeverkehr. Matson, mit seinen diversifizierten Dienstleistungen und seiner regionalen Hochburg, insbesondere in China, hat sich als ein widerstandsfähiger Akteur in der Schifffahrts- und Logistikbranche herauskristallisiert. Das Unternehmen erlebte insbesondere während der Pandemie einen Schifffahrtsboom, der auf die gestiegene Nachfrage der Kunden nach Produkten sowie auf einen Anstieg der Schifffahrtspreise aufgrund von Engpässen in der Lieferkette zurückzuführen war. Zwar sind die Schiffspreise seit den Rekordwerten gesunken, doch liegen sie immer noch deutlich über dem Niveau vor der Pandemie. Dies hat dazu beigetragen, dass die Fundamentaldaten von Matson in den letzten drei Jahren in die Höhe geschnellt sind.

In Bezug auf die Marktbedingungen ist der E-Commerce Bereich im 1. Quartal gegenüber dem Vorjahr um 8 % gewachsen und wird voraussichtlich den gesamten US-Einzelhandelsumsatz übertreffen, ein Trend, den Matson für sein Geschäft nutzen möchte. Darüber hinaus plant man weiterhin überdurchschnittliche Frachtraten zu berechnen und geht davon aus, im nächsten Quartal von niedrigeren Steuern zu profitieren. Obwohl es Herausforderungen gibt, scheint die Zukunft des Unternehmens positiv zu sein, da Geschäftsmöglichkeiten wie die Kapitalisierung des wachsenden E-Commerce-Marktes, die Bereitstellung spezialisierter Supply Chain Management Services und eine florierende lokale Wirtschaft mit geringer Arbeitslosigkeit und starkem Tourismus, insbesondere auf Hawaii, Guam und Alaska, existieren. Allerdings muss man auch weiterhin wachsam gegenüber externen Herausforderungen wie geopolitischen Spannungen auf den Transpazifik-Routen und den sich rasch wandelnden Verbraucherpräferenzen in einem wettbewerbsintensiven digitalen Umfeld bleiben.

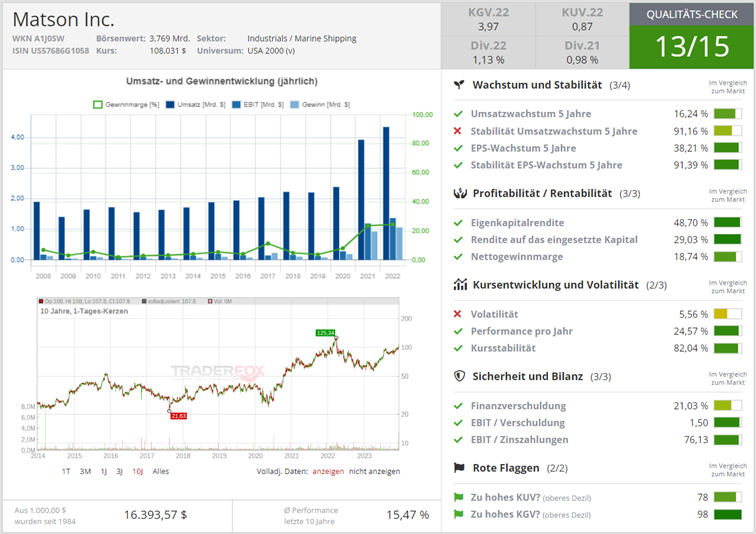

Im letzten Geschäftsjahr ist der Umsatz von Matson von 3,9 Mrd. USD auf 4,3 Mrd. USD um 10,6 % gestiegen. Dabei erhöhte sich der Gewinn von 927,4 Mio. USD auf 1,1 Mrd. USD um 14,7 %. Die Nettogewinnmarge lag somit bei 24,5 % ggü. 23,6 % im Vorjahr. Am 31.10.2023 meldete Matson seine Q3-Zahlen. Der Umsatz lag im Ergebniszeitraum bei 827,5 Mio. USD und der Gewinn bei 119,9 Mio. USD.

In den letzten 52 Wochen hat die Aktie von Matsons eine Rendite von 80 % erzielt. In den vergangenen vier Wochen lag sie bei 13 %. Die Aktie markierte das 52-Wochenhoch am 20.12.2023 bei 109,43 USD. Derzeitig notiert der Preis bei 107,89 USD, womit sich die Aktie 1,4 % unter ihrem 52-Wochenhoch befindet.

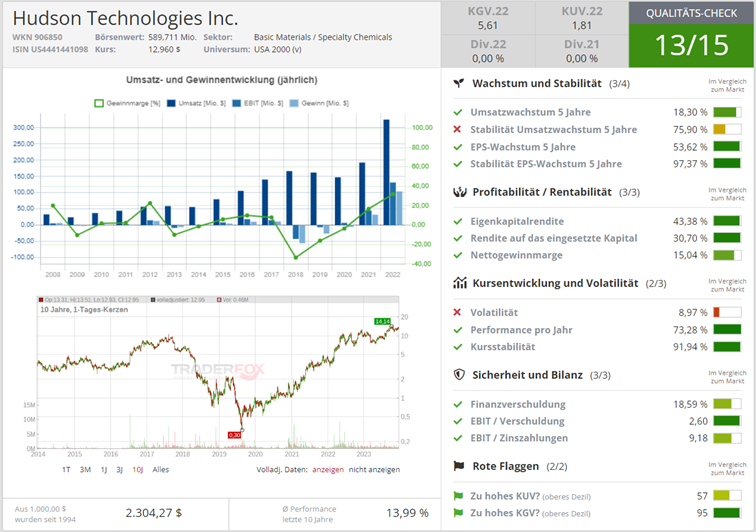

Hudson Technologies erfährt langfristigen Rückenwind durch den Klimawandel

Hudson Technologies (NASDAQ: HDSN) bietet nachhaltige Kältemittelprodukte und -dienstleistungen für die Klimatechnik-Branche an. Hudson Technologies ist das größte Rückgewinnungsunternehmen für Kältemittel in den Vereinigten Staaten und ist seit fast drei Jahrzehnten tätig. Das Unternehmen ist in der Lage, eine Vielzahl von Kältemitteln zurückzugewinnen und sie nach Umweltstandard für die Wiederverwendung als zertifizierte EMERALD Refrigerants™ wiederherzustellen. Da die globale Durchschnittstemperatur kürzlich einen neuen Höchststand erreicht hat, ist es sinnvoll, Branchen im Blick zu haben, die vom Klimawandel profitieren können. Das wachsende Bewusstsein für den Klimawandel bringt auch die Verbraucher dazu, sich mehr Gedanken über die Auswirkungen zu machen, die sie selbst auf das System haben. Hudson Technologies ist ein Unternehmen, das sowohl von einem Anstieg der globalen Durchschnittstemperatur als auch vom Umweltbewusstsein profitiert.

Für den globalen Kältemittelmarkt wird eine jährliche Wachstumsrate von 7,4 % bis 8 % bis zum Jahr 2030 erwartet. Für den globalen Markt für Kühlmittelrecycling wird wiederum bis 2028 eine jährliche Wachstumsrate von 10,5 % prognostiziert. Die mittlere globale Temperatur der Erde ist seit 1880 um mindestens 1,1° Celsius gestiegen. Die Zahl der Haushalte mit Klimaanlagen hat seitdem kontinuierlich zugenommen. Es werden nicht nur diejenigen, die noch keine Klimaanlage haben, einen Anreiz erhalten, diese zu installieren, sondern es wird auch erwartet, dass die Verbraucher, die bereits eine Klimaanlage haben, diese verstärkt nutzen werden. Dies wird der Klimatechnik-Branche anhaltenden Rückenwind geben. Viele Unternehmen haben den wachsenden Wunsch der Öffentlichkeit nach einem verantwortungsvolleren Konsum erkannt und ein ESG-Bewertungssystem eingeführt. Es kann davon ausgegangen werden, dass im Laufe der Zeit immer mehr Anleger auf ESG-Bewertungen achten werden. Da sich das Geschäftsmodell von Hudson um die nachhaltige Rückgewinnung von Kältemitteln dreht, verfügt das Unternehmen über attraktive ESG-Werte.

Aufgrund seiner Umweltverantwortung profitiert Hudson auch direkt vom American Innovation and Manufacturing-Act. Er ermächtigte die Umweltbehörde, die Industrie zu zwingen, die Produktion und den Verbrauch bestimmter Fluorkohlenwasserstoffe schrittweise einzustellen. Diese beeinflussen das Klima in der Erdatmosphäre, denn sie tragen über den Treibhauseffekt zur Erderwärmung bei, da ihre Moleküle die Wärmestrahlung von der Erdoberfläche absorbieren. Dies wird zu einer höheren Nachfrage nach wiederaufbereiteten Kältemitteln führen, da das Angebot an neuen Kältemitteln geringer sein wird. Da HFKW-Anlagen laut Hudson eine voraussichtliche Lebensdauer von mehr als 20 Jahren haben, wird Hudson eine wichtige Rolle bei der Rückgewinnung spielen.

Im letzten Geschäftsjahr ist der Umsatz von Hudson Technologies von 192,7 Mio. USD auf 325,2 Mio. USD um 68,7 % gestiegen. Dabei erhöhte sich der Gewinn von 32,3 Mio. USD auf 103,8 Mio. USD um 221,8 %. Die Nettogewinnmarge lag damit bei 31,9 % ggü. 16,7 % im Vorjahr. Am 07.11.2023 meldete Hudson Technologies seine Zahlen für das 3. Quartal 2023. Der Umsatz lag im Ergebniszeitraum bei 76,5 Mio. USD und der Gewinn bei 13,6 Mio. USD.

In den letzten 52 Wochen hat die Aktie von Hudson Technologies eine Rendite von 30 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 2,3 %. Die Aktie markierte das 52-Wochenhoch am 11.10.2023 bei 14,14 USD. Derzeitig notiert der Preis bei 12,95 USD, womit sich die Aktie 8,5 % unter ihrem 52-Wochenhoch befindet.

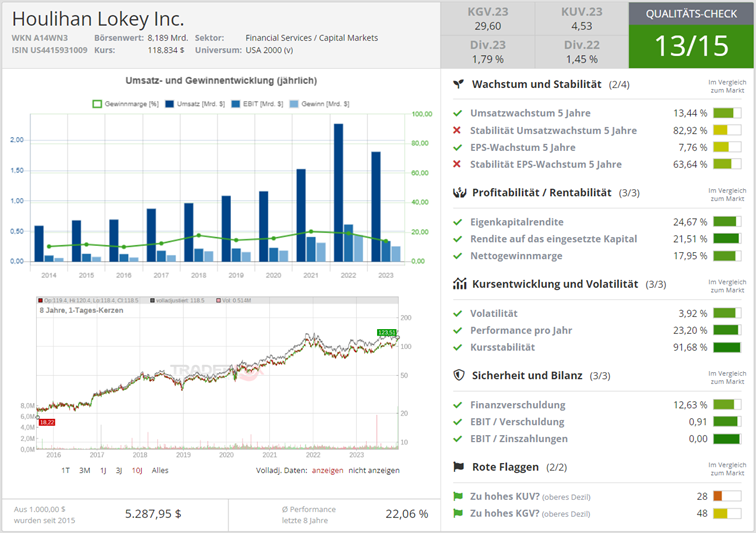

Houlihan Lokey dürfte ein Profiteur steigender Kreditausfälle sein

Mit über 2.595 Mitarbeitern weltweit dominiert Houlihan Lokey (NYSE: HLI) den M&A- und Restrukturierungsbereich und ist bekannt für ihre Erfolge bei großen Deals, wie beispielsweise dem Viessmann-Verkauf. Ihre 20 Niederlassungen weltweit spiegeln die internationale Reichweite und Expertise der Investmentbank wider. Man übernimmt jedoch nicht nur eine führende Rolle bei großen Fusionen und Übernahmen, sondern ist auch bei der Restrukturierung von Unternehmen treibende Kraft. In der Vergangenheit hat Houlihan Lokey bei bedeutenden Fällen wie Enron, General Motors und Lehman Brothers mitgewirkt. Als einer der führenden Anbieter in der Investmentbranche ist, Houlihan Lokey gut positioniert, um von der erhöhten Restrukturierungsnachfrage zu profitieren.

Der vom Corporate Finance-Segment im 2. Quartal generierte Umsatz in Höhe von 282 Mio. USD verzeichnete ein sequenzielles Wachstum von 24 %. Dieser bemerkenswerte Anstieg deutet stark darauf hin, dass sich die Erholung in eine positive Richtung entwickelt. Das Management betonte außerdem, dass sich die makroökonomischen Aussichten verbessern, was sich daran zeigt, dass der M&A-Markt im Frühjahr 2023 seinen Tiefpunkt erreicht hat. Das Segment, in dem noch keine Erholung zu verzeichnen ist, ist das Restrukturierungssegment. Die Restrukturierungserlöse von HLI beliefen sich auf 115 Mio. USD, was einem sequenziellen Rückgang von 7 % entspricht. Dies wurde jedoch seitens des Managements erwartet. Ein von hohen Zinssätzen geprägtes Umfeld wird auch in Zukunft negative Auswirkungen auf einige Unternehmen haben, welche Schulden in ihren Abschlüssen verbuchen. Zu gegebener Zeit werden die Bilanzen dieser Unternehmen Schwierigkeiten haben, die steigenden Zinssätze zu bewältigen, was einen Umstrukturierungsprozess erforderlich machen wird. Das Unternehmen erwartet demnach, dass das Umstrukturierungsgeschäft voraussichtlich auch in absehbarer Zukunft robust bleiben wird, da man von bevorstehenden Fälligkeiten der Schuldenverpflichtungen profitieren wird. Das Management geht außerdem davon aus, dass seine Deal-Pipeline außergewöhnlich stark ist, was dazu führt, dass in den kommenden Quartalen mit einer größeren Anzahl von Deals gerechnet wird.

Angesichts der jüngsten Ergebnisse für das 2. Quartal 2024 und der finanziellen Leistung des Unternehmens erscheinen die Aussichten für HLI positiv. Die Fortschritte der Erholung sind insbesondere im Segment Corporate Finance zu erkennen, welches ein bemerkenswertes sequenzielles Wachstum verzeichnete. Während das Restrukturierungssegment einen sequenziellen Rückgang verzeichnete, deuten die Erkenntnisse des Managements auf eine größere Konstanz und einen robusten Ausblick hin, der auf die hohen Zinssätze und bevorstehende Fälligkeiten der Schulden zurückzuführen ist.

Im letzten Geschäftsjahr ist der Umsatz von Houlihan Lokey von 2,3 Mrd. USD auf 1,8 Mrd. USD um 20,3 % gefallen. Dabei reduzierte sich auch der Gewinn von 437,8 Mio. USD auf 254,2 Mio. USD um 41,9 %. Die Nettogewinnmarge lag damit bei 14,0 % ggü. 19,3 % im Vorjahr. Am 08.11.2023 meldete Houlihan Lokey die Q3-Zahlen. Der Umsatz lag im Ergebniszeitraum bei 467 Mio. USD (-4,6 % ggü. Vorjahresquartal) und der Gewinn bei 67 Mio. USD (+10,4% ggü. Vorjahresquartal).

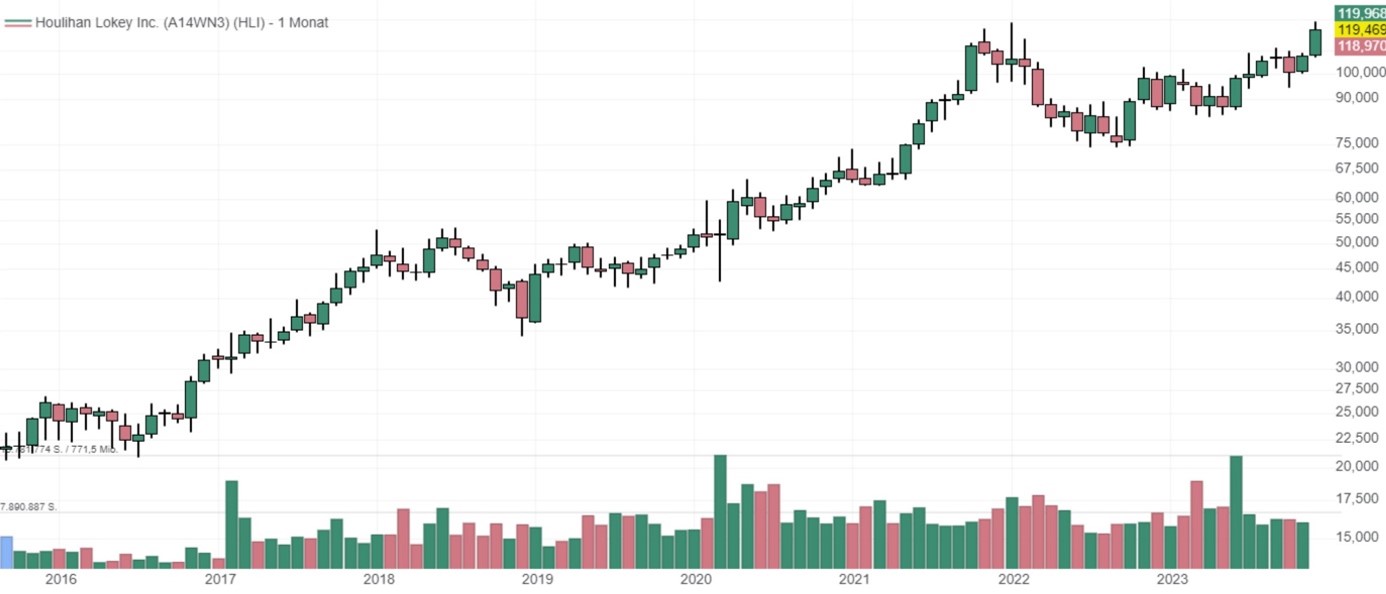

In den letzten 52 Wochen hat die Aktie von Houlihan Lokey eine Rendite von 33 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 14 %. Die Aktie markierte das 52-Wochenhoch am 15.12.2023 bei 123,51 USD. Derzeitig notiert der Preis bei 118,71 USD, womit sich die Aktie 3,9 % unter ihrem 52-Wochenhoch befindet.

Liebe Grüße und schöne Feiertage!

David Engelhardt

Tipp: Mit dem mächtigen Aktien-Screener https://rankings.traderfox.com kannst Du selbst Dauerläufer-Aktien finden und die Suchkriterien beliebig anpassen. Schau Dir die Software einfach einmal an und probiere Dich aus.

& Profi-Tools von

& Profi-Tools von