Eine defensive Aktie in stürmischen Zeiten, die von Zinsanhebungen profitiert!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

gestern wurden die Technologie- und Wachstums-Aktien abverkauft. Damit hat sich die Abwärtsbewegung der letzten Wochen fortgesetzt, denn viele Wachstums-Aktien sind bereits weit von ihrem alten Allzeithoch entfernt. PayPal, Twitter, Snap, Chewy und Lyft notieren allesamt rund 35 % unter dem Allzeithoch. DraftKings, Pinterest und Roku notieren rund 50 % unter dem Allzeithoch. Aktien wie Zoom, Robinhood Markets, Teladoc, Peloton, Zillow, Stitch Fix und Chegg hat es mit Drawdowns von bis zu über 75 % noch härter getroffen.

Der Markt scheint den Unternehmen nicht mehr so hohe Bewertungen zuzutrauen. Ich möchte mit euch über die Gründe und Konsequenzen sprechen. Viel Spaß!

Drei Zinsanhebungen im Jahr 2022 - Werden Wachstums-Aktien nicht mehr an die alten Hochs zurückkommen?

In Zeiten der steigenden Zinsen und anziehender Inflation sind Value-Aktien tendenziell die bessere Wahl als Wachstums-Aktien. Dies ist darauf zurückzuführen, dass Wachstums-Aktien langlaufende Investments sind. Das bedeutet, dass die Cashflow-Generierung und das "große Geschäft” in der Regel erst in einigen Jahren gemacht werden und sich das Unternehmen noch in der Wachstumsphase befindet. Bei Value-Aktien handelt es sich häufig um sogenannte "Cash Cows”, welche bereits ein etabliertes Geschäft haben und hohe Cashflows in der Gegenwart und nicht erst in der Zukunft generieren. Wenn also die Zinsen steigen und somit die zukünftigen Cashflows weniger wert sind, weil sie mit einem höheren Zinssatz diskontiert werden, sinken die Unternehmenswerte von Growth-Aktien stärker als von Value-Aktien.

Doch wieso rückt die Angst vor steigenden Zinsen wieder in den Vordergrund? Jerome Powell, der Präsident der US-Zentralbank, hat vorgestern angekündigt, dass die Anleihekäufe schneller reduziert werden sollen. Statt im Juni 2022 werden die Anleihekäufe der Federal Reserve schon im März 2022 beendet. Dies entspricht einer Reduzierung der Anleihekäufe von 30 Mrd. USD pro Monat. Außerdem hat Jerome Powell angekündigt, dass im Jahr 2022 drei Zinsanhebungen und im Jahr 2023 ebenfalls drei Zinsanhebungen geplant sind. Die Inflation sei nicht mehr vorübergehend und der Arbeitsmarkt sowie die Wirtschaft zeigen sich robust, sodass Zinsanhebungen nichts mehr im Wege steht.

Wachstums-Aktien wurden im Zuge dieser Angst vor steigenden Zinsen, welche schon vor einigen Wochen aufkam, abverkauft. Investoren sollten allerdings keine Panik bekommen. Die Reduzierung von Anleihekäufen und Zinsanhebungen sind in der Regel nicht sofort nach der Ankündigung negativ für den Aktienmarkt. Seit 1987 gab es sieben erste Zinserhöhungen der Fed. Der S&P 500 stieg in den folgenden sechs Monaten um durchschnittlich 7,1 %, und nach 12 Monaten lag er im Durchschnitt um 10,2 % im Plus. Im Jahr 2007 erreichte der S&P500 sein Hoch nachdem die Zinsen 14x und 2018 nachdem die Zinsen 9x angehoben wurden. Auch die Realwirtschaft wird im Durchschnitt erst nach rund einem Jahr von Zinsanhebungen getroffen. Die erste Zinsanhebung ist also kein Grund, um alle Aktien zu verkaufen.

Wie die Zukunft in 18 Monaten aussehen könnte

Stanley Druckenmiller ist ein legendärer Hedgefonds-Manager, der über einen 30 Jahre Zeitraum eine Rendite von über 30 % pro Jahr erwirtschaftet hat. Ein Teil seiner Investment-Philosophie ist auf seinen Mentor bei seiner ersten Arbeitsstelle zurückzuführen. Laut Druckenmiller brachte ihm sein Mentor bei, dass die Gegenwart als Investor völlig uninteressant ist. Entscheidend sei, die Welt in 18 Monaten zu visualisieren. Man sollte niemals eine Aktie kaufen, weil das Unternehmen in der Vergangenheit oder in der Gegenwart viel verdient, sondern nur, wenn die Zukunftsaussichten positiv sind. Ich möchte mir mit euch einige Gedanken zum "Big Picture” machen und visualisieren, wie es mit der Inflation, den Zinsen und der Wirtschaft in 18 Monaten aussehen könnte.

Die Inflation: Vermutlich wird es in 18 Monaten zu einer angebotsseitigen Abschwächung der Inflation gekommen sein. Vor allem die Lieferketten-Probleme dürften sich auflösen und Halbleiter-Engpässe werden vermutlich ebenfalls nachlassen. Dies wird sich inflationssenkend auswirken. Allerdings kommt die Inflation in der Breite an und über 40 % der Komponenten in der Inflationsberechnung in den USA steigen bereits mit über 4 % pro Jahr. Die Lohn-Preis-Spirale, Engpässe auf dem Arbeitsmarkt, anziehende Nahrungsmittelpreise, steigende Mieten, etc. dürften auch in den kommenden Monaten weiterhin zu inflationärem Druck führen. Die Inflation wird sich bis Mitte 2023 wahrscheinlich wieder abschwächen, aber vermutlich weiterhin bei 3-5 % liegen, da es einige anhaltende Faktoren gibt.

Die Entwicklung der Zinsen: Um die Inflation in den Griff zu bekommen werden die Anleihekäufe im März 2022 von der Federal Reserve gestoppt. Wenn gleichzeitig noch drei Zinsanhebungen im Jahr 2022 durchgeführt werden, dürften die langlaufenden Staatsanleihen fallen und somit die Renditen der US-Staatsanleihen steigen. Es ist wahrscheinlich, dass wir in 18 Monaten in den USA höhere Zinsen sehen werden als es derzeit noch der Fall ist, auch unter Anbetracht dessen, dass der Leitzins nicht unter die 0 % Marke fallen soll.

Die Wirtschaft: Die Wirtschaft dürfte sich in den kommenden Monaten eher abkühlen als nochmal beschleunigen. Die erste Zinserhöhung, welche Mitte 2022 passieren könnte, würde die Realwirtschaft rund ein Jahr später, also Mitte 2023, treffen. In China steht außerdem der Immobilienmarkt unter Druck und sinkende Immobilienpreise in China dürften negative Konsequenzen für die Weltwirtschaft haben. Rund 40 % der chinesischen Kredite sind mit Immobilien besichert und ein Großteil der Ersparnisse von Privathaushalten liegt in Immobilien. Außerdem könnte sich die Konsumfreude in den USA abschwächen, da in den letzten 20 Monaten sehr viel konsumiert wurde und die Inflation anzieht. Wenn die Lieferketten-Probleme behoben werden und gleichzeitig ein Überangebot auf dem Markt entsteht, könnten die Margen von Unternehmen leiden.

Welche Aktien in den Vordergrund rücken könnten

Im Zuge steigender Zinsen sollten sich Investoren von Aktien fernhalten, die hoch bewertet sind, unter steigenden Zinsen leiden und keine Anzeichen der Akkumulation / relativen Stärke zeigen. Bei den ehemaligen Highflyer-Aktien mit hohen KUVs, die teilweise über 50 % korrigierten, sollte man vorsichtig sein und nicht blind in das fallende Messer greifen. Insgesamt könnte der Markt in den kommenden Monaten wieder Value-Aktien und defensive Titel präferieren. Außerdem könnten Unternehmen, die von steigenden Zinsen profitieren, wie z.B. Banken und einige Versicherungen, in die Favoritenrolle rücken. Als Investor und Trader würde ich nach stabilen Aufwärtstrends bei Qualitäts-Aktien mit moderater Bewertung und solidem Geschäftsmodell Ausschau halten.

Eine Aktie, die jetzt relative Stärke zeigt: AFLAC Inc.

American Familiy Life Assurance Corp., kurz AFLAC, ist einer der weltweit führenden Anbieter von Kranken- und Lebensversicherungen. Der Konzern ist in den USA und in Japan tätig und betreut mehr als 50 Mio. Kunden. Das Unternehmen hat sich vor allem auf Krebsversicherungen spezialisiert, welche fast die Hälfte aller abgeschlossenen Versicherungen ausmachen. AFLAC gehörte auf diesem Gebiet zu einem der Pioniere und bot 1958 als eines der ersten Unternehmen eine derartige Versicherung an. Die Produktpalette wird jedoch auch durch zahlreiche andere Krankenzusatzversicherungen ergänzt.

Bei AFLAC bietet vor allem die Digitalisierung Chancen. Durch digitale Initiativen, welche vom Unternehmen bereits verabschiedet wurden, könnten die Margen gesteigert werden. Sollte das Unternehmen Margen-Steigerungen erzielen, dürfte auch die Dividende weiterhin gesteigert werden. Das Unternehmen zahlt seit 35 Jahren am Stück eine Dividende und hat jene in den letzten 10 Jahren um durchschnittlich 7 % pro Jahr gesteigert. Im TraderFox Qualitäts-Check hat die Aktie 12/15 Punkte und im TraderFox Dividenden-Check hat die Aktie 14/15 Punkte.

Im Jahr 2021 soll das Unternehmen einen Gewinn je Aktie von 5,89 USD erzielen, was einer KGV21-Bewertung von 9,8 entspricht. Außerdem soll das Unternehmen im Jahr 2021 eine Dividende von 1,32 USD je Aktie ausschütten, was einer Dividendenrendite von 2,3 % entsprechen würde. Von 2002 bis 2021 wurde die Anzahl der ausstehenden Aktien um rund 35 % reduziert, was ein aktionärsfreundliches Management widerspiegelt. Die Aktie ist anhand des KGVs historisch günstig bewertet, wie der folgende Chart zeigt.

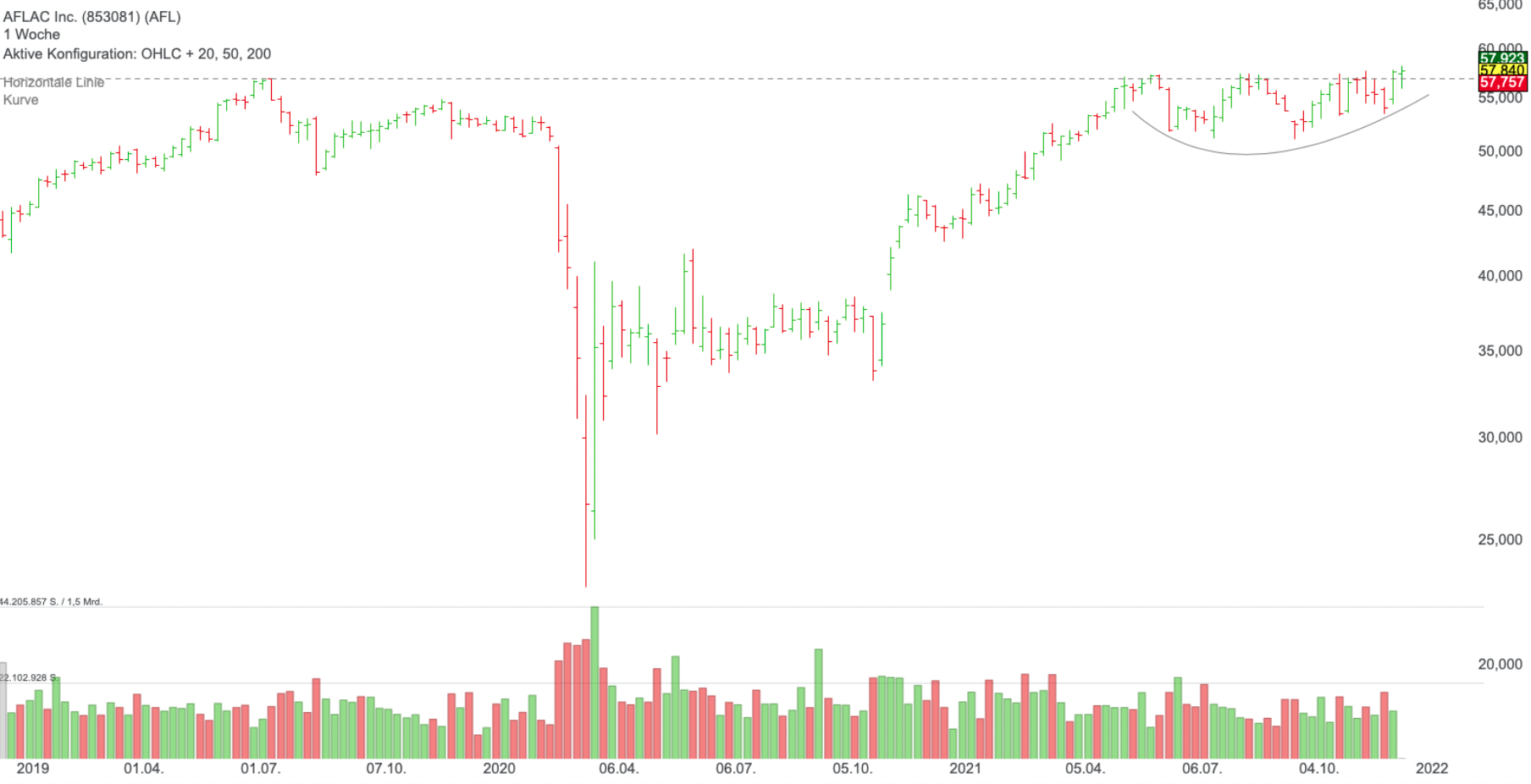

Die AFLAC-Aktie bewegt sich seit Mai 2021 seitwärts. Im Wochen-Chart wird jedoch deutlich, dass die Aktie drauf und dran ist eine neue Aufwärtsbewegung einzuleiten. Für Investoren, die eine defensive Aktie suchen, welche von Zinsanhebungen profitiert und moderat bis niedrig bewertet ist, dürfte AFLAC die richtige Wahl sein.

Beste Grüße,

Hinnerk Lührs

& Profi-Tools von

& Profi-Tools von