Amphenol, Eaton, Emerson, W.W. Grainger und andere Top-Stock, um US/Nordamerika-Reindustrialisierung zu spielen!

Liebe Leser,

Ab Mitte 2022 beschäftigen wir uns intensiv mit der Entwicklung auf dem mexikanischen Markt und haben uns schon den mexikanischen Industriesektor angeschaut. Im Fokus stand die langfristige Annahme, dass geopolitische Spannungen und die Verschiebung von Märkten und Güterströmen Mexiko zu einem Zufluchtsort für internationales Kapital und die Industrie machen könnten. Als Haupttreiber dieser Entwicklung identifizierten wir das Bestreben zahlreichen Unternehmen, Kapitalrisiken zu minimieren und die Nähe zur amerikanischen Wirtschaft zu suchen. Parallel dazu beobachten wir eine bemerkenswerte Tendenz, wonach die globale Industrie angesichts zahlreicher geopolitischer Spannungen vermehrt dazu neigt, Emerging-Market-Länder zu verlassen und sich vorsorglich in die USA zurückzuziehen oder umzusiedeln. Somit erscheint die These plausibel, dass wir in den kommenden Jahren eine Reindustrialisierung der USA in einem noch nie da gewesenen Maßstab erleben werden.

Die US-Reindustrialisierung läuft an

Diese Annahme wird durch die positiven Entwicklungen in der tatsächlichen Verlagerungsdynamik gestützt. Großkonzerne wie der Chipentwickler und -produzent Intel (INTC), der weltweit größte Automobilhersteller General Motors (GM), der Stahlkonzern U.S. Steel (X), einer der größten Pharmakonzerne Eli Lilly (LLY), einer der größten Memory-Chip-hersteller Micron (MU) und andere Branchengrößen haben bereits mit dem Bau großer Fabriken in den USA begonnen. Zugleich beobachteten wir einen signifikanten Anstieg bei den Bauaktivitäten und -ausgaben in den USA und den Anstieg der weltweiten ausländischen Direktinvestitionen.

Reindustrialisierung ist ein langfristiger Trend

Grund für diese Annahme ist die Tatsache, dass keine einzige Fabrik der Welt ganz einfach bspw. in China oder auf Taiwan von heute auf morgen schließt und in den nächsten Monaten schon in Texas ihr Betrieb weideraufnehmen kann. Dies ist ein Jahre-langer Prozess, der viel Geduld, Geld, einer guten Planung, Logistik, Infrastrukturausbau im Sinne von Warenlager, Straßen und Wohnsiedlungen für zukünftige Arbeiter etc. erfordert. Und genau dies wird langfristig in eine kontinuierlich hohe Nachfrage nach Baumaterial und -equipment münden, weswegen man US-Top-Construction wirklich nicht aus den Augen lassen sollte. Und so gelangen wir auch schon zur unseren Top-Watchlist von Unternehmen, dessen Aktien langfristig von dieser Tendenz profitieren könnten.

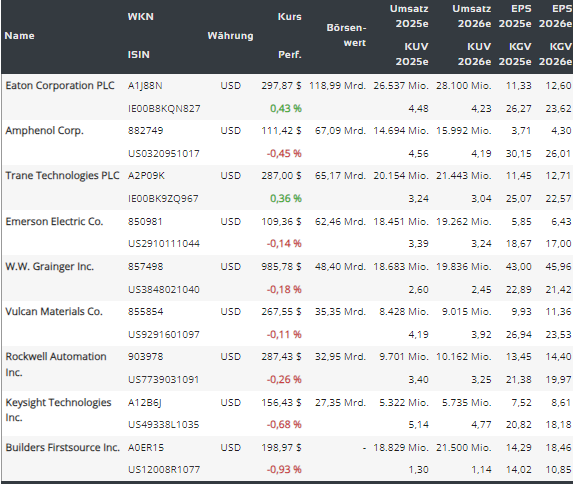

https://viz.traderfox.com/peer-group-tabelle/US0320951017/DI/amphenol-corp/aktien-3928846-68770-67286-1156380-67643-11439103-68172-416641

Top-Aktien dieser Trend-Richtung wie Vulcan Materials (VMC), Builders First Source (BLDR) etc. sind bestens bekannt.

Vulcan Materials (VMC) Aktie zog zuletzt auf neues Allzeithoch, nachdem das Unternehmen starke Q-Zahlen vorgelegt hat. Kennzeichnend für unsere Reindustrialisierung-These, war Vulkans Q4-Entwicklung im Segment Zuschlagstoffe, wo der Bruttogewinn des Segments um 30 % stieg und sich die Marge um 400 Basispunkte verbesserte, was auf die anhaltende Preisdynamik und den nachlassenden Inflationsdruck zurückzuführen ist. Im Segment Asphalt, Beton und Kalzium stieg der Bruttogewinn um 19 %, wobei sich die Marge um 550 verbesserte. Das Alles mündete anschließend im 34%igen Anstieg des operativen Cashflows im Jahr 2023. Dabei erwartet Vulkan eine weitere Verbesserung des Bruttogewinns in seinen Segmenten. Kurz gesagt, profitiert der Konzern von einer steigenden Nachfrage, höheren Preisen, und einer besseren Inflationsentwicklung.

Eine ähnlich positive Tendenz sahen wir aber auch bei der oft thematisieren Aktie von Builders First Source (BLDR). Der Konzern ist ein US-amerikanischer Baustoffhersteller und -händler. BLDR verfügt über zahlreiche Standorte und produziert sämtliche für den Hausbau nötige Produkte, wie z.B. Holzbalken, Dachstühle, Spanplatten, Türen, Fenster, Treppen, etc. Als Wachstumstreiber fungiert hier der Bauboom, denn BLDR bietet gerade den Bauunternehmen eine breite Palette an Produkten und Service-Leistungen, speziell für den Bau von Ein- und Mehrfamilienhäusern an. Und die Bestätigung der starken Nachfrage sahen wir zuletzt bei den starken Q-Zahlen.

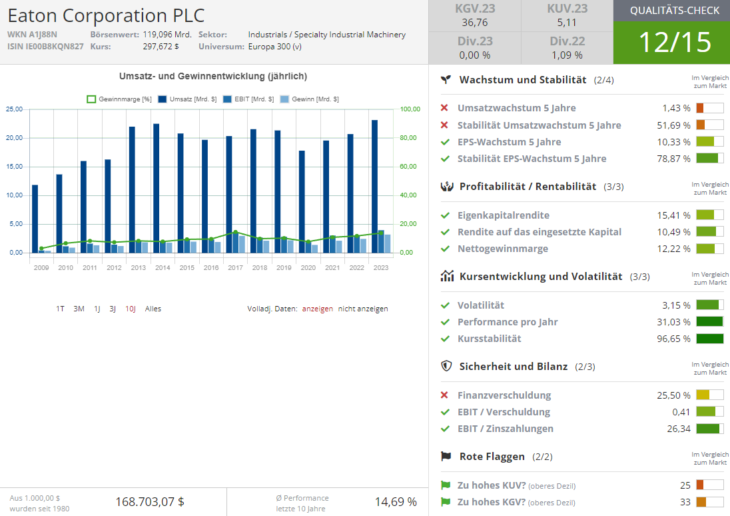

Spezialist für elektrische Systeme

Eaton (ETN) ist eine weitere Aktie, die in den vergangenen Monaten eine fulminante Rally absolvierte und auf ein neues Allzeithoch zog. Das Unternehmen spezialisiert sich auf die Herstellung von elektrischen Systemen und ist damit bei der Fabrikerstellung, der Installation von Anlagen, Rechenzentren und viel mehr sehr gut positioniert. Der Elektro-Technik-Konzern gilt als einer der führenden Anbieter bei Komponenten für die Stromnetz-Infrastruktur wie beispielsweise Transformatoren und sollte damit übergeordnet vom geplanten Infrastrukturprogramm der US-Regierung profitieren, das unter anderem auch Mittel für den Ausbau und die Modernisierung der maroden Stromnetz-Infrastruktur vorsieht.

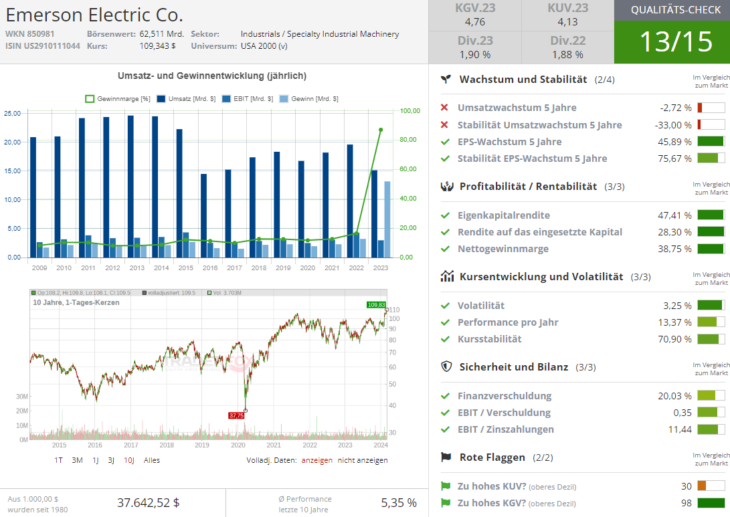

Spezialist für Ingenieursdienstleistungen

Emerson Electric (EMR) ist eine weitere Interessante Story, wobei die Aktie in der vergangenen Woche vor dem Hintergrund einer freundlicheren Marktstimmung und starken Q-Zahlen Big-Picture-Breakout auf ein neues Allzeithoch geschafft hat. Das Unternehmen ist ein Spezialist für Ingenieursdienstleistungen. Der Konzern verfügt zwar über einige Softwareprodukte im Portfolio, fokussiert sich jedoch primär auf Vertrieb von wichtigen Hardware-Komponenten wie Sensoren für die Messinstrumentierung, Ventile, Regler, Montage- und Reinigungslösungen, etc. Die Chance auf große Aufträge mit höheren Margen bietet in diesem Fall die Software, die meist Hand in Hand mit der Hardware geht und als Gesamtpaket verkauft wird. Darum bemüht sich Emerson kontinuierlich darum, das Softwaregeschäft zu beschleunigen.

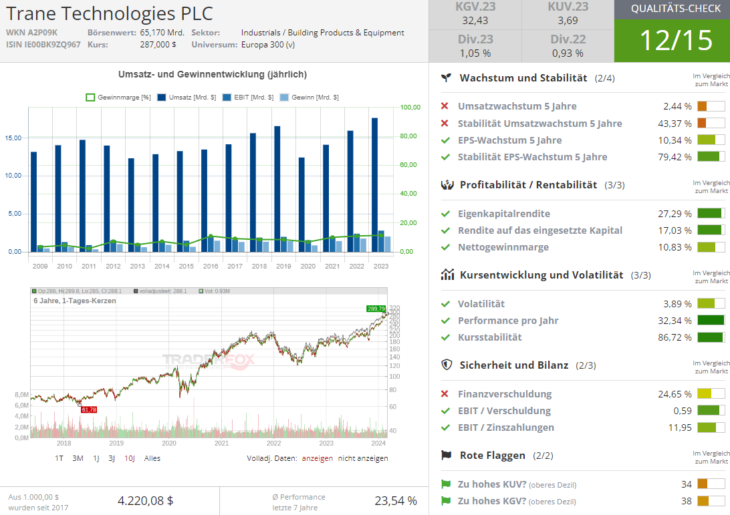

Trane Technologies (TT) - Der Klima-Innovator

Der Highflyer der vergangenen Monate ist eindeutig die Aktie von Trane Technologies (TT). Das Unternehmen bietet Lösungen für Gebäude, Wohnungen und Transport. Dazu gehören Energiedienstleistungen und -lösungen, Heiz- und Kühlsysteme für Wohngebäude sowie Transportkältesysteme sowie Lösungen. Grob gesagt, ist Trane Technologies ein globaler Klima-Innovator mit einem starken Portfolio an umweltverträglichen Produkten und Dienstleistungen für effiziente und nachhaltige Klimalösungen für Gebäude, Wohnungen und Verkehr. Und Nachfrage zieht an, was man schon zwei Quartale in Folge beobachten konnte.

Wachstum, Dividende und Free Cashflow

"Unsere zielgerichtete Strategie, unsere unermüdliche Innovation und unser bewährtes Geschäftsbetriebssystem ermöglichen es uns, ein überdurchschnittliches Wachstumsprofil, starke Margen und einen starken freien Cashflow zu liefern, um unsere ausgewogene Kapitalallokationsstrategie umzusetzen", sagte Dave Regnery, Chairman und CEO von Trane Technologies. Im Jahr 2023 erzielte Trane Technologies einen freien Cashflow von 2,2 Mrd. USD oder 103 % des bereinigten Nettogewinns und erhöhte die Dividende um 12 %. Die zuletzt bekanntgegebene Dividendenerhöhung um weitere 12 % spiegelt das anhaltende Vertrauen des Unternehmens in seine Fähigkeit wider, in Zukunft einen starken freien Cashflow zu generieren und eine wettbewerbsfähige Dividende zu zahlen, die im Laufe der Zeit mit dem Gewinn wächst.

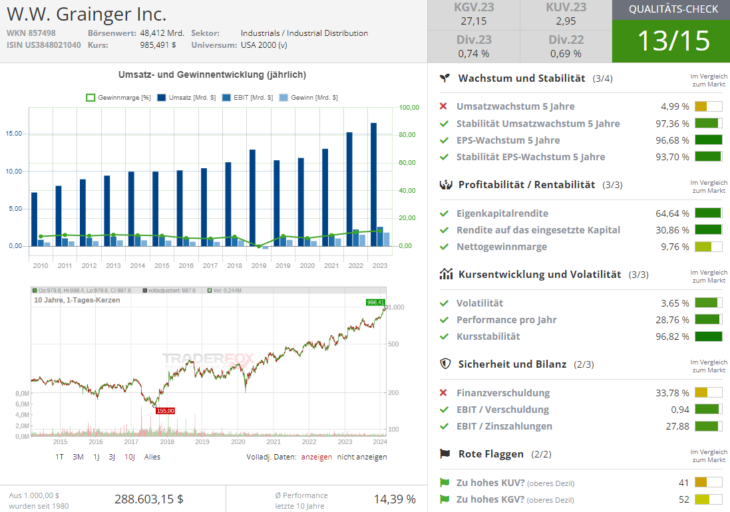

W.W. Grainger (GWW) - Profiteur zahlreicher Infrastrukturprojekte

W.W. Grainger (GWW) ist ein Distributor von Wartungs-, Reparatur- und Betriebsprodukten und -dienstleistungen mit Niederlassungen in Nordamerika, Japan und Großbritannien. U. a. bietet man eine optimierte und transparente Online-Plattform mit One-Stop-Shopping für Millionen von Produkten an. Konzerns Produktpalette umfasst ja über 1,5 Millionen Produkte für die Instandhaltung, Wartung und den Betrieb von Maschinen und technischen Ausrüstungen. Bedient werden ca. 1,2 Millionen Kunden in verschiedenen Endmärkten. Das Unternehmen gibt an, dass für die Hauptmarke Grainger noch erhebliches Potenzial besteht. Bislang beträgt der Marktanteil auf dem adressierten Markt von 165 Mrd. USD weniger als 10 %. Die gesamten erreichbaren Märkte belaufen sich auf insgesamt 542 Mrd. USD. Die Entwicklung des Maintenance, Repair and Operations (MRO) Marktes in den kommenden Jahren wird durch die zunehmende Digitalisierung und Automatisierung, den Fachkräftemangel sowie die Sicherung der Lieferketten vorangetrieben. Und damit dürfte auch diese Aktie ihre Trendbewegung weiter fortsetzen.

Amphenol (APH) - Spezialist für Elektrik und Elektronik

Schließlich ist es heute die Aktie von Amphenol (APH), die ebenfalls eine sehr gute Entwicklungsdynamik zeigt. Der Konzern beschäftigt sich mit der Entwicklung, Herstellung und Vermarktung von elektrischen, elektronischen und faseroptischen Steckverbindern, Verbindungssystemen, Antennen, Sensoren und sensorbasierten Produkten sowie Spezialkabeln. Und damit fungiert man als Zulieferer einer Vielzahl von Branchen, denn egal was im modernen Zeitalter errichtet, oder baut wird eine sehr große Anzahl von modernen Kommunikationslösungen sowie Verbindungs- und Sensorsysteme benötigt. Ganz, geschweige einer Vielzahl von Steckverbinder, Verbindungssysteme, Schaltungen, Antennen, etc. Damit gilt das Unternehmen als langfristiger Profiteur der US-amerikanischen Infrastrukturerneuerung, aber auch des Baubooms infolge der angelaufenen Reindustrialisierung in den USA.

Fazit

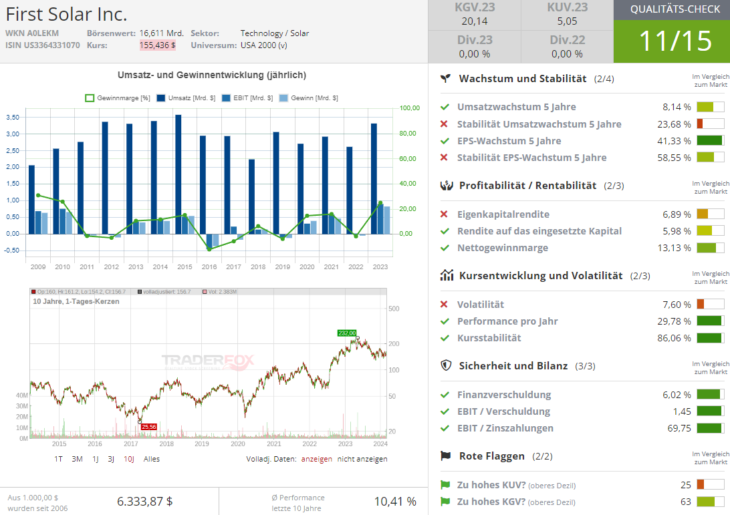

Abschließend muss man darauf hinweisen, dass es auch andere Unternehmen gibt, die man vor dem Hintergrund der angelaufenen Reindustrialisierung und der bald anlaufenden Reelektrifizierung in den USA unbedingt im Blick haben sollte. Dazu zählen bspw. Konzerne wie First Solar (FSLR) - ein führendes, profitables Unternehmen im Bereich der Solartechnologie im Versorgungsmaßstab. Sein Umsatz und Gewinn sollen in den kommenden drei Jahren um durchschnittlich rund 25 % bzw. 60 % pro Jahr wachsen. Was hier aktuell nicht stimmt ist das negative GreenEnergy-Momentum.

Viel Erfolg und bleiben Sie profitabel!

Verantwortlicher Redakteur Kulikov Leonid: keine Eigenpositionen.

& Profi-Tools von

& Profi-Tools von