Anlagetrend BigCaps: Geopolitik-Check. Tracking BigPlayer ExonMobile (XOM), Chevron (CVX), Visa (V) und Devon Energy (DVN).

Liebe Leser,

die erste Augustwoche beginnt mit einem hauch Nervosität. Zu den bereits bekannten Problemen und Sorgen wie der andauernde Ukraine-Konflikt, drohende Energiekrise in der EU, hohen Inflation, steigenden Zinsen und berechtigten Rezessionsängsten kommen nun weitere Negativ-Faktoren hinzu, weswegen die Gesamtsituation weiterhin sehr unberechenbar bleiben dürfte. Explizit geht es nun um geopolitische Spannungen zwischen den USA und China. Grund dafür ist die Asienreise von Nancy Pelosi (Sprecherin des US-Repräsentantenhauses), die trotz chinesischer Drohungen einen möglichen Stopp in Taiwan weiter offenlässt.

Zugleich eskaliert die geopolitische Lage auch in der EU. Grund dafür sind Spannungen zwischen Serbien und Kosovo. Der Auslöser war diesmal eine politisch umstrittene Initiative der kosovarischen Regierung, ab dem 1. August 2022 an den Grenzübergängen keine serbischen Personaldokumente mehr anerkennen zu wollen. Ob berechtig oder nicht führt diese Initiative zu heftigen Protesten und droht, in eine militärische Konfrontation zu münden.

Nach den Gesprächen des Präsidenten von Kosovo, Viosa Osmani und des Premierministers Albin Kurti mit dem US-Botschafter Jeff Hovenier und anderen Verbündeten hat man die Entscheidung getroffen, umstrittene Einreiseneuregelung um 30 Tage auf den 1. September zu verschieben. Und somit ist diese Frage überhaupt nicht gelöst. Sollte also bis zum 1. September kein Kompromiss gefunden werden, so droht der eingefrorene Konflikt zwischen Serbien (unterstützt von der Russischen Föderation) und Kosovo (USA/NATO) erneut aufzuflammen, was zu einer neuen militärischen Konfrontation in Europa führen würde.

Und daher bleibt die geopolitische Gesamtlage sowohl weltweit als auch explizit in der EU weiterhin sehr brisant und gefährlich zugleich, was die Volatilität an den Märkten Richtung Herbst zusätzlich verschärfen könnte. Das muss man leider weiter im Hinterkopf behalten.

Was die Angelaufene Berichtssaison angeht, so fällt diese bis jetzt relativ gut aus. V.a. die Nachrichten aus dem Tech-Sektor stimmen zuversichtlich, denn die Ergebnisse, die BigPlayer wie Amazon, Apple, aber auch Alphabet und Co. melden, fallen in einigen Fällen deutlich besser als erwartet/befürchtet aus. Und so fangen sich auch langsam einige Anleger zu fragen, was würde denn passieren, sobald die Marktlage sich stabilisieren wird. Aus diesem Grund sehen wir auch, warum einige stark angeschlagene TechStocks nun erste Rebound-Versuche starten. Und obwohl man zu diesem Zeitpunkt noch nicht prognostizieren kann, ob dies eine nachhaltige Entwicklung ist, bietet diese Situation schon jetzt sehr interessante kurzfristige Trading-Chancen zu einem sehr angenehmen CRV.

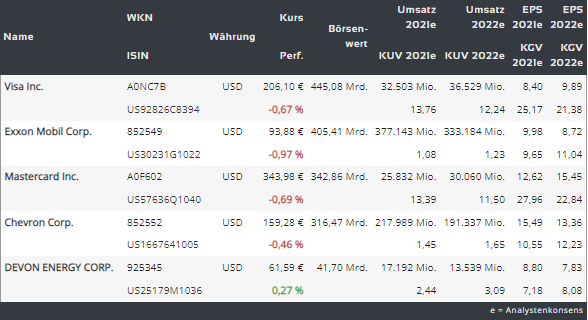

Was die Investoren angeht, so ist es für sie ebenfalls wichtig, Top-Player zumindest auf der Watchlist zu behalten und ihre Entwicklung zu kennen, um nichts Wichtiges zu verpassen. Und daher tracken wir heute einige weitere BigCaps aus ganz verschiedenen Trendsegmenten.

https://viz.traderfox.com/peer-group-tabelle/US92826C8394/LS/visa-inc/aktien-22094-21315-20967-21122

Den Anfang macht heute die Aktie des Kreditkartenanbieters Visa (V). Und diese Trend-Story ist relativ Simpel zu verstehen. Fundamental betrachtet befindet sich Visa, wie auch andere Kreditkartenanbieter weiterhin in der Wachstumsphase, da ihre Dienstleistungen, aber auch Kreditkartenlösungen immer tiefer in die Märkte von aufstrebenden Ökonomien der asiatisch-pazifischen Region durchdringen und immer populärer werden. Die hohe Inflation und die aktuell suboptimale Konsumsituation sind in diesem Fall nur als eine zwar negative, dennoch temporäre Erscheinung zu betrachten.

In der westlichen Welt, v.a. in Europa und in den USA ist es der Shift hin zum digitalen Geldverkehr, E-Commerce-Aufschwung, aber auch Kryptowährung-Boom von dem Visa und Co. entsprechend profitieren, denn die Kreditkarte wird immer öfter mit den digitalen Payment-Plattformen, Marktplätzen und Online-Krypto-Börsen wie PayPal, Amazon, Kraken, etc. verbunden.

Was die globale Wachstumsstory jedoch stark ausbremst, ist die Kombination aus temporären Negativ-Faktoren. Dazu zählt primär die weiterhin andauernde COVID-Pandemie, weswegen der Tourismustrend schon sein zwei Jahren nicht in die Gänge kommt. Doch mittlerweile sehen wie immer mehr Menschen sich in den Urlaub trauen, wobei die Angst von der COVID-Infektion immer mehr in den Hintergrund tritt. Der Reiseverkehr fängt nun an, sich schnell zu erholen und dies mündet auch in eine bessere operative Performance bei Visa und Co., denn die Kreditkarte ist ein wirklich treuer Begleiter aller Reisenden inkl. Touristen.

Was die gemeldeten Zahlen angeht, so stieg der Q3-Umsatz im Vergleich zum Vorjahreswert um 18,7 % auf 7,3 Mrd. USD (Konsens: 7,06 Mrd. USD). Das EPS von 1,98 USD fiel ebenfalls besser als die erwarteten 1,74 USD aus. Das Payment-Volumen erhöhte sich um 12 %, wobei Cross-Border Volume um 48 % zulegen konnte. Die Anzahl von Transaktionen stieg um 16 %, was auch gutes Business-Momentum hindeutet.

Als Wachstumstreiber fungiert hier eindeutig der voranschreitende E-Commerce-Trend und das angelaufene Repenning, wobei man bei der Bezahlung immer öfter die Kreditkarte benutzt. Auch für die kommenden Quartale rechnet Visa mit keiner Abschwächung der Konsumnachfrage und erwartet daher für das Gesamtjahr einen wechselkursbereinigten Umsatzanstieg in der Spanne von 15-20 %. Die Analysten haben das Resultat positiv angesprochen und die Kursziele auf bis zu 271 USD (Barclays) erhöht.

.png)

Weiter geht’s mit den Top-Öl-Stocks. Dies sind zuletzt signifikant runtergekommen. Grund dafür war die medial-rhetorische Situation, wo die USA es tatsächlich geschafft heben, den Öl-Preis runterzureden. Explizit ging es um die Kombination aus einer Rezession-Annahme, wobei die Nachfrage nach Öl v.a. in den USA demnächst stark nachlassen dürfte mit der Annahme einer signifikanten Erhöhung der Öl-Fördermenge v.a. durch Saudi-Arabien. Vervollständigt wurde diese These durch den angelaufenen Ausbau der US-amerikanischen Öl- und Gas-Förderung, was letztendlich zu einem niedrigeren Öl-Preis führen dürfte.

In Wirklichkeit werden all diese Maßnahmen jedoch viel Zeit in Anspruch nehmen, bis die reale Öl-Förder-Menge tatsächlich gesteigert werden kann. Und aus diesem Grund bleibt die fundamentale Situation, wo die Öl-Nachfrage das derzeitige Angebot deutlich übersteigt, weiter erhalten. Und so ist die Wahrscheinlichkeit hoch, dass der Öl-Preis weiter auf einem hohen Niveau verbleiben dürfte. Und dies beschert den Öl-Konzernen sehr schöne Gewinne, was wir aber auch an den aktuellen Q-Zahlen von Öl-BigCaps wie Chevron (CVX) und Exxon Mobil (XOM) sehen.

Dank kräftig gestiegener Energiepreise haben beide US-Ölkonzerne im zweiten Quartal so viel verdient wie nie zuvor. Der Gewinn von Chevron (CVX) stieg im Jahresvergleich von 3,1 Mrd. USD auf 11,6 Mrd. USD. Und so lag das Q2-EPS von 5,82 USD deutlich über den erwarteten 5,10 USD. Der Umsatz verbesserte sich im gleichen Zeitraum um sensationelle 82,9 % auf 68,76 Mrd. USD und hat damit die vom Konsens erwartete Umsatzerlöse von 59,29 Mrd. USD regelrecht pulverisiert. Ausschlaggebend für die gute Performance, war die Kombination aus einer erhöhten Produktion zu höheren Preisen. So verkaufte der Konzern ein Barrel Rohöl und Flüssiggas in den drei Monaten bis Ende Juni im Schnitt für 89 USD, wobei der durchschnittliche Preis im Jahr 2021 bei lediglich 54 USD pro Barrel lag.

.png)

Eine ähnliche Situation sehen wir aber auch bei der Entwicklung von Exxon Mobil (XOM). Seine Umsätze stiegen im vergangenen Quartal um 70,8 % auf 115,68 Mrd. USD. Das EPS von 4,14 USD fiel dabei deutlich besser als die erwarteten 3,74 USD, wobei sich Free Cashflow auf 16,9 Mrd. USD verbesserte. Und so hat sich der Gewinn im vergangenen zweiten Quartal sogar nahezu vervierfacht. Das liege nicht nur an den weltweit steigenden Energiepreisen, sondern auch an einem restriktiven Kostenmanagement, teilte das Unternehmen mit. Der Ölproduzent verzeichnete in den drei Monaten bis Ende Juni einen Nettogewinn von 17,9 Mrd. USD, im Vergleich zu 4,69 Mrd. USD im gleichen Zeitraum des Vorjahres. Somit übertraf das Ergebnis auch den Rekordwert aus der Zeit der Finanzkrise 2008, als Rohöl an der Börse ein Allzeithoch von 147 USD pro Barrel erreicht hatte.

ExonMobile (XOM) gehört ja zu den weltweit führenden Anbietern von Öl- und Öl-Produkten. Neben Kostensenkungsmaßnahmen profitierte man zuletzt direkt von einem sequenziellen Anstieg der Ölproduktion. Da man den Fokus mittlerweile vor allem auf so genannte Low-Cost-Assets gelegt hat, dürfte sich die Kostenbasis bei ExxonMobile weiter verbessern und in eine deutlich höhere Marge münden. In diesem Zusammenhang dürfte ExxonMobile nicht nur überdurchschnittlich stark von der zuletzt gesehenen Öl-Preiserhöhung profitieren, sondern auch nach wie vor üppige Dividendenausschüttungen machen.

.png)

Und somit bleibt die These über die fundamentale Stärke des Öl-Trends weiter intakt. Eine weitere Bestätigung dieser Annahme könnten wir schon heute Abend erhalten, sobald das Unternehmen Devon Energy (DVN) seine Q-Zahlen vorgelegt hat. Denn auch in diesem Fall ist eine positive Überraschung nicht ausgeschlossen. Das Unternehmen ist ein unabhängiger Öl- und Gaskonzern in den USA. Zusammen mit seinen Tochterunternehmen beinhaltet das Tätigkeitsspektrum von Devon die Erforschung, die Förderung und die Aufbereitung von Öl und (Erd-)Gas, sowie den Erwerb entsprechender Produktions- und Transportanlagen. Ein Großteil der Öl- und Gasproduktion des Unternehmens stammt aus Aktivitäten in den USA und Kanada.

Außerhalb von Nordamerika ist Devon Energy in Westafrika, China und Aserbaidschan präsent. Das Wichtigste ist hier jedoch, dass Devon ein auf die USA fokussiertes E&P-Unternehmen ist, was angesichts des angelaufenen Ausbaus der US-amerikanischen Öl- und Gasförderung gewisse Vorteile bietet. Das Unternehmen verfügt u.a. über diversifizierte Betriebe in mehreren kostengünstigen, ölreichen Becken. Und diese Diversifizierung ermöglicht es, viel kostengünstiges Öl und Erdgas zu produzieren, wodurch man nicht nur Umsätze steigert, sondern auch höhere Margen erzielt. Gleichzeitig zahlt Devon auch Dividende, was einen oder anderen Investor zusätzlich anlocken könnte. Sollten auch DVN-Zahlen besser ausfallen, so wäre auch hier eine Rebound-Bewegung nicht ausgeschlossen.

.png)

Viel Erfolg und bleiben Sie profitabel!

Verantwortlicher Redakteur Kulikov Leonid: keine Eigenpositionen.

& Profi-Tools von

& Profi-Tools von