Anlagetrend BigCaps: Tracking Microsoft, Alphabet, Enphase Energy und Chipotle Mexican Grill!

Liebe Leser,

die aktuelle Berichtssaison nimmt nun so richtig Fahrt auf und es ist an der Zeit, einige Big-Caps zu Tracken, die wir in den letzten Wochen und Monaten vor dem Hintergrund einer oder anderen spannenden Wachstumsperspektive ausführlich thematisiert haben. Grund dafür sind die Quartalszahlen, die nun für frische charttechnische Impulse sorgen und eine oder andere Wachstumsannahme bestätigen. Gleichzeitig ist es wichtig die Markttendenz zu erkennen und BigCaps sind dafür bekannt, gelegentlich mit ihren Impulsen, eine oder andere Trendrichtung vorzugeben. Legen wir also los.

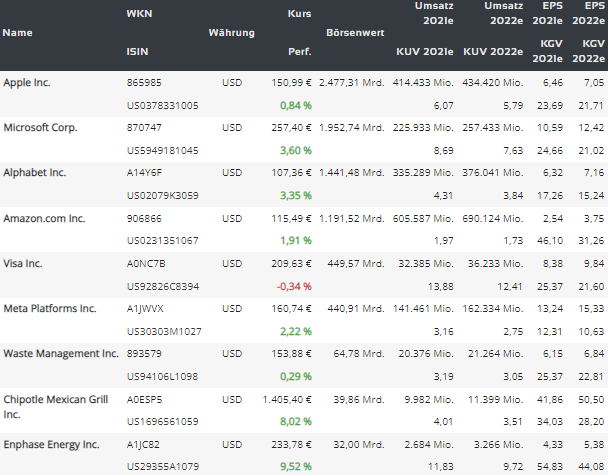

https://viz.traderfox.com/peer-group-tabelle/US0378331005/LS/apple-inc/aktien-18904-20054-20937-21575-1010246-20511-1659028-64347

Den Anfang macht heute die Aktie des Top-Solar-Stocks Enphase Energy (ENPH). Das Unternehmen, sowie seine Business-Struktur und die Wachstumsperspektive haben wir vorgestern sehr ausführlich besprochen. Und diese Annahme scheint sich nun zu bestätigen. Der Konzern hat besser als erwartete Zahlen samt einer starken Prognose für das Folgequartal vorgelegt, was die Aktie bei einer freundlicheren Marktstimmung tatsächlich auf ein neues Allzeithoch bringen könnte.

Was die gemeldeten Zahlen angeht, so stieg der Q2-Umsatz im Vergleich zum Vorjahreswert um 67,8 % auf 530,19 Mio. USD (Konsens: 504,43 Mio. USD). Das EPS verbesserte sich im gleichen Zeitraum von 0,54 UZSD in Q2/21 auf 1,07 USD und fiel ebenfalls deutlich besser als die erwarteten 0,84 USD aus. IQ8-Mikrowechselrichter machten dabei im zweiten Quartal 37 % aller Mikrowechselrichterlieferungen aus. Abnehmer sind v.a. die USA, Deutschland und Belgien.

Und an dieser Stelle muss man Anmerken, dass das stärkste Nachfrage-Momentum aktuell aus der EU kommt, wo man im Eiltempo versucht, GreenEnergy-Infrastruktur aufzubauen. Dabei stieg der Q2-Umsatz in Europa im Vergleich zum ersten Quartal 2022 um 69 % und im Vergleich zum Vorjahreswert um 89 %, angeführt von einer starken Nachfrage nach Mikro-Wechselrichtern in den Niederlanden, Frankreich, Deutschland, Belgien, Spanien und Portugal. In Deutschland zeichnet sich laut Unternehmensangaben eine gute Nachfrage nach IQ-Batterien ab. Die Hausbesitzer wollen beim Stromverbrauch unabhängiger werden, da die Region nicht nur mit steigenden Energiepreisen konfrontiert ist, sondern auch mit einer wachsenden Nachfrage nach der Elektrifizierung von Haushalten, die sowohl durch die Verbreitung von Elektrofahrzeugen als auch durch die Verknappung von Erdgas angetrieben wird, so der ENPH-CEO.

Somit verfügt ENPH nun dank den geopolitischen Spannungen über einen sehr starken mittelfristigen Wachstumstreiber im geographischen Sinne. Und so hat das Unternehmen eine besser als erwartete Q3-Prognose vorgelegt. Der Q3-Umsatz wird nun im Bereich von 590-630 Mio. USD (Konsens: 548,79 Mio. USD), bei einer rund 29-42%igen Bruttomarge erwartet. Für 2022 rechnet der Konsens mit einem EPS von 3,49 USD, wobei 2023 schon 4,33 USD je Aktie bei einem entsprechenden Umsatzanstieg auf 2,09 Mrd. USD bzw. 2,68 Mrd. USD erwartet werden. Und so ist dieses SolarEnergy-Trend-Thema weiterhin vollkommen intakt.

.png)

weiter gehts mirt der Aktie des IT-Giganten Alphabet (GOOGL), wo ich kurz vor dem 1:20 Stock-Split eine erste kleine Investment-Position gewagt habe. Alphabet hat solide, dennoch schlechter als erwartete Zahlen vorgelegt. Dies war im Großen und Ganzen zu erwarten, denn auch der IT-Gigant bekommt die globale Wirtschaftsserlangsamung zu spüren. Zuversichtlich stimmen hier jedoch die dominante Marktstellung und die enorme Wachstumsperspektive, die sich langfristig immer besser entfalten dürfte, so zumindest meine persönliche Annahme, die ich zu diesem Zeitpunkt mit einer ersten kleinen Investment-Position spiele.

Kommen wir nun aber zu den Zahlen. Der Q2-Umsatz stieg im Vergleich zum Vorjahreswert um 13 % auf 69,69 Mrd. USD (Konsens: 69,99 Mrd. USD). Das EPS von 1,21 USD lag ebenfalls knapp unter den erwarteten 1,30 USD. Wie gewohnt sind Googles Werbeeinnahmen für den Löwenanteil des Konzernumsatzes verantwortlich. Diese stiegen um etwa 11,7 % von 50,44 Mrd. USD in Q2/21 auf 56,28 Mrd. USD. Das Suchmaschinengeschäft verbesserte sich von 35,84 Mrd. USD auf 40,68 Mrd. USD.

Das Wachstum bei der Video-Plattform YouTube (Umsatzanstieg von 7,00 Mrd. USD auf 7,34 Mrd. USD) fiel jedoch sehr enttäuschend aus. Verursacht wurde dies u.a. durch bereits angesprochene Negativeffekte in Verbindung mit dem Ukraine-Konflikt, aber auch mit der wachsenden Konkurrenz seitens der alternativen Video-Plattformen wie TikTok und Co., die besonders bei der jüngeren Generation immer beliebter werden.

Cloud-Geschäft (Umsatzanstieg von 4,628 Mrd. USD auf 6,276 Mrd. USD) zeigte weiterhin eine sehr gute Entwicklung. Die Wachstumsrate im Bereich Other Bets, wo bspw. u.a. die F&E von Selbstfahrenden Autos angesiedelt ist blieb diesmal gleich Null. Der Umsatz verbesserte sich nur geringfügig 192 Mio. USD auf 193 Mio. USD. Dies ist nicht weiter schlimm, denn dies ist im Vergleich zu anderen Bereichen eine noch kleine Umsatzquelle. Das Wachstumspotenzial im Rahmen eines oder anderen Trends könnte aber enorm sein. Doch, um sich auf Zukunftsprojekte vollkommen zu konzentrieren, muss der Konzern zunächst bestehende Probleme, wie z. B. eine suboptimale YT-Entwicklung, aber auch die Makroökonomische Krise und v.a. einen viel zu starken US-Dollar gut meistern. CFO Ruth Porat machte für die verfehlten Umsatzerwartungen insbesondere die Stärke der National-Währung verantwortlich. Das Wachstum sei deswegen um 3,7 % schwächer ausgefallen, so die Mitteilung.

Fundamental betrachtet, ist es also weiterhin eine Kombination aus unerwarteten Negativeffekten, die Alphabets Performance sowohl im ersten als nun auch im zweiten Quartal stark belasten. Besonders enttäuschend war dabei das moderate Wachstum bei den Werbeeinnahmen von YouTube. Die Ursachen dafür wären sowohl der Abzug der Werbetreibenden aus dem russischen Webspace als auch die Reduzierung der Werbebudgets in Europa vor dem Hintergrund des Ende Februar aufgeflammten Ukraine-Konflikts.

Trend-technisch ist das temporär angeschlagene Unternehmen jedoch weiter auf dem Pferd. Als globaler Wachstumstreiber fungiert hier ganz simpel das digitale Zeitalter und das daraus resultierende Geschäft mit der Werbung, dass immer mehr verschiedene Kanäle im Web erreicht und instrumentalisiert. Die COVID-Pandemie hat in dieser Hinsicht eine sehr positive Rolle gespielt, denn sie hat die Digitale Transformation im Großen und Ganzen sehr stark beschleunigt. Und Stay-at-Home-Trend führte dazu, dass der Konsum von digitalen Entertainment-Inhalten, ob Streaming, Gaming, I-Net-Surfing, Social-Networking etc. enorm gestiegen ist.

Aus diesem Grund erwarte ich persönlich, dass Alphabet sich zukünftig deutlich stärker auf die Entwicklung des Cloud-Segments fokussieren wird. Dies dürfte die Priorität sein. Gleichzeitig wird man das bereits gut funktionierende Business mit der Online-Werbung entsprechend optimieren und weiter ausbauen. Für langfristig orientierte Anleger stellt die Alphabet-Aktie also weiterhin eine sehr interessante Digital-Play-Story dar, die sich potenziell schon bald in ganz neue Trendrichtungen wie z.B. Autonomes Fahren, oder digitale Medizin-Services entwickeln könne. Für eine bessere operative Performance wäre jedoch das Ende der angelaufenen Wirtschaftskrise notwendig.

.png)

Die Nummer drei ist heute die Aktie von Chipotle Mexican Grill (CMG) und das ist ein Reopening-Player. Denn hier haben wir vor dem Hintergrund besser als erwarteter Q2-Zahlen kurzfristig eine sehr gute Chance auf eine dynamische Rebound-Bewegung. Das Unternehmen spezialisiert sich auf mexikanisches Essen wie Burritos und Tacos und profitiert im Großen und Ganzen von steigenden Konsumausgaben, wobei immer Menschen dazu neigen, dass Essen in den Schnellrestaurants zu bestellen. Was hier aber eine zunehmend wichtigere Rolle spielt, ist jedoch der Digitalisierungstrend. Und CMG ist unter Fast-Food-Ketten das Unternehmen, das diese Trendtendenz frühgenug erkannt hat. Und so war man tatsächlich in der Lage, sowohl die Umsätze als auch Gewinne in den vergangenen Pandemie-Jahren 2019/2020 und nun auch 2022 kontinuierlich zu steigern.

Der digitale Umsatz hat sich im Vergleich zu 2019 fast verdreifacht und nähert sich auf der jahresebene der Hälfte des Gesamtumsatzes (etwa 46 %). Von diesen digitalen Verkäufen entfiel etwa die Hälfte auf Food-Delivery und die Hälfte auf die selbständige Abholung in der Filiale. Die dazugehörige App wurde schon 2018 gestartet, wobei man diese Technologie, sowie die dazugehörige Zusammenarbeit mit den Lieferdiensten während der Pandemie-Zeit stark verbessern und optimieren konnte.

Was sich nun ändert ist die Re-Opening-Story. Denn die Kunden kehren in die Filialen zurück. Und so sehen wir Q2-Anstieg bei In-Restaurant-Sales von rund 35,9 %, wobei die vergleichbaren Restaurant-Umsätze sich um 10,1 % verbessert haben. Doch auch Q2-Digital-Sales wuchsen zwar in einem kleineren dennoch kontinuierlichen Tempo und machten in Q2 rund 39 % der In-Restaurant-Sales aus. Und dies führt letztendlich zur Margenverbesserung in Q2 von 13 % auf 15,3 %. Zusätzlich hat das Unternehmen auch die sog. Drive-Thru/In-Möglichkeit eingeführt, was die Kundenintensität zusätzlich erhöht.

Für die angelaufene Reopening-Story spricht auch die Tatsache, dass der Konzern im Q2 gleich 42 neue Restaurants eröffnet hat. Und so stieg der Q2-Umsatz im Vergleich zum Vorjahreswert um 17 % auf 2,2 Mrd. USD (Konsens: 2,24 Mrd. US). Das EPS verbesserte sich im Gleichen Zeitraum um fast 25 % auf 9,30 und fiel ebenfalls besser als die erwarteten 9,04 USD aus. Und das gute Ergebnis ist der Konzerngroße und dem allgemeinen Konsumtrend zu verdanken, denn so wie es aussieht gelingt es CMG von seiner preissetzungsmacht zu profitieren und Preiserhöhungen in den Zeiten einer steigenden Inflation profitabel an Endkonsumente weiterzugeben.

Die größte Wachstumsfantasie basiert hier auf der Annahme, dass CMG seine Gewinne in den kommenden Jahren noch weiter nach oben treiben könnte, da das Unternehmen das Umsatzwachstum auf Restaurantebene primär über seine digitalen Kanäle vorantreibt und jährlich Hunderte von neuen Restaurants baut (bspw. +215 in 2021), womit auch die Reichweite des Networks kontinuierlich erhöht wird. Die aktuelle Restaurantzahl liegt derzeit bei über 3.000. Und da das Geschäft sehr gut und dynamisch wächst, hat das Konzernmanagement zuletzt auch das langfristige Ziel von 6.000 Restaurants in Nordamerika auf 7.000 erhöht. Explizit für 2022 ist die Eröffnung von 235-250 neuen Restaurants geplant. Und damit scheint auch diese Big-Cap-Wachstumsstory vollkommen intakt zu sein.

.png)

Schließlich ist es heute die Aktie von Microsoft (MSFT). Auch in diesem Fall stellt die temporäre Kursschwäche eher eine interessante Entry-Chance mit einem guten CRV dar. Operativ-technisch erinnert die Entwicklung etwas an Alphabet., denn auch Microsoft hat in diesem Quartal die Analystenerwartungen verfehlt. Dabei stieg der Q4-Umsatz im Vergleich zum Vorjahreswert um 12,4 % auf 51,87 Mrd. USD (Konsens: 52,47 Mrd. USD). Das EPS von 2,23 USD fiel ebenfalls schlechter als die erwarteten 2,30 USD aus. Als Wachstumstreiber erwies sich erneut die starke Performance des Cloud-Geschäfts, das als einer der wichtigsten und vor allem den zukunftsträchtigsten Wachstumstreibern der Konzernentwicklung fungiert. Der Spartenumsatz stieg um 28 % auf 25 Mrd. USD, was mittlerweile fast schon die Hälfte der Gesamtumsätze ausmacht.

Besonders stark war die Entwicklung rund um die Cloud-Plattform für Unternehmen, Azure (+40 %) und andere Cloud-Dienste. Hier verzeichnete man ein Umsatzplus von 22 %, womit man den Druck auf Amazon Web Services weiter erhöhen dürfte. Solide war auch die Entwicklung rund um kommerzielle Software-Services wie Office 365, wo man eine 15%ige Umsatzsteigerung verzeichnete. Online-Karriereportal LinkedIn steigerte den Umsatz um rund 26 %. Enttäuscht hat jedoch die Gaming-Sparte, wo man Umsatzrückgang von -7 % verzeichnete. Grund dafür ist das weiterhin herrschende Chip- und Halbleitermangel, aber v.a. fehlende Top-Games für Next-Gen-Konsolen wie Xbox, weswegen man mit dem Umstieg auf Next-Gen weiter zögert. Dazu kommen auch die News, dass bspw. das langersehnte Remake des sehr populären Spiels Star Wars: Knights of the Old Republic (KOTOR) für NextGen sich auf eine unbestimmte Zeit verzögert.

Und somit bleibt die Wachstumsfantasie der gesamten Gaming-Sparte weiterhin lediglich mit der angekündigten Übernahme des Top-Gamepublishers Activision Blizzard (ATVI) für 75 Mrd. USD verbunden. Der Kauf soll v.a. den Abonnementdienst Microsoft Game Pass stärken, der Spiele gegen eine monatliche Gebühr bietet und somit kontinuierliche wiederkehrende Erlöse generiert. Der Videospielbereich erwirtschaftete im Jahr 2021 fast 10 % des Umsatzes von Microsoft. Mit ATVI-Spielen im Angebot, würde die Gaming-Sparte dann wohl Umsatz-technisch auf ganz neues Niveau aufsteigen. Denn Content is the King und ATVI hat allein mit seinen CoD-Games eine Menge von Game-Content, womit man die MSFT-Game-Pass-Story schnell und v.a. qualitativ stark verbessern könnte. Damit wäre es möglich, dass die MSFT-Aktie bei einer freundlicheren Marktstimmung demnächst eine Erholungsbewegung starten könnte.

.png)

Verantwortlicher Redakteur Kulikov Leonid: besitzt derzeit Aktien von Alphabet (GOOGL), die im Text mitangesprochen wurden.

& Profi-Tools von

& Profi-Tools von