Anlagetrend Casino, Online-Glückspiele und Sportwetten: Diese Stocks sind Profiteure!

Liebe Leser,

der legale Sportwetten-Trend in den USA wird immer stärker und der gestrenge Super Bowl Event 2022 hat vermutlich allen Online-Wettbüros eine Menge Geld in die Kassen gespült. Klein Wunder, denn das Wetten auf Sportereignisse in den USA war sehr lange Zeit illegal und hat letztendlich dazu beigetragen, dass diese Art des Glückspiels ganz simpel in das illegale Untergrund abwanderte. Und so haben die Menschen, Team-Manager und Spieler Selbst enorme Geldsummen ohne Sicherheiten und Kontrolle mithilfe von illegalen Wettbüros verloren, oder gewonnen. Der Staat ging aufgrund von entgangenen Steuereinnahmen ebenfalls leer aus. Vielmehr hat man sogar Verluste realisiert, denn die Bekämpfung von illegalen Wettbüros hat vom Jahr zu Jahr immer mehr gekostet. Doch in den vergangenen Jahren hat sich alles sehr lukrativ geändert.

Die Dämme brachen und der Staat hat sich dazu entschlossen, das Sportwetten-Geschäft ans Licht zu holen und Schritt für Schritt zu legalisieren. Der Markt ist seither regelrecht explodiert und immer mehr legale Online-Wettbüros versuchen nun ein Stück von diesem sehr profitablen Kuchen abzubeißen. Dabei sind Sportwetten in den USA schon in 30 US-Bundesstaaten erlaubt, wobei weitere Staaten schon bald dazu kommen könnten. Glücksspiel-Unternehmen geben derzeit Hunderte von Millionen Dollar für Marketing und Werbekampagnen aus, um möglichst schnell eine große und am besten loyale Kundenbasis aufzubauen.

Das wichtigste Sportwetten-Ereignis in den USA ist dabei ohne Zweifel der NFL Super Bowl Sunday. Die Bookmaker haben in der Vergangenheit schon immer an diesem Event sehr viel mitverdient, aber dieses Jahr wird diese Goldgrube noch ergiebiger. Denn die Sportfans sind auf dem besten Weg, etwa 7,6 Mrd. USD auf das Spiel zu legal zu setzen und dies wäre im Vergleich zum Vorjahreswert ein Plus von 78 %. Grund dafür ist die Tatsache, dass man nun inzwischen in 30 US-Staaten und Washingtoin D.C. legal auf Super Bowl wetten kann. Und damit erreicht das Angebot schon rund 130 Millionen US-Amerikaner, die tatsächlich dazu bereits wären ihr Glück wenigstens am Super Bowl Sunday zu versuchen.

Führend sind dabei US-Staaten wie New Jersey, die schon vor vier Jahren damit begonnen haben, das Sportwetten-Geschäft zu legalisieren. Und so lag das Volumen des in 2021 in NJ verwetteten Geldes bei beachtlichen 10,9 Mrd. USD, was bei einer 8,2 Millionen Menschen starken Bevölkerung einer unglaublichen Durchschnittssumme von 1.227 USD Pro Mann, Frau, Kind etc. entspricht. Und diese Tendenz ist langfristig für alle US-Staaten gültig, die sich früher oder später dem noch sehr jungen legalen Sportwetten-Trend mitanschließen werden. Und so ist hier die Annahme zulässig, dass der schon relativ große Sportwetten-Markt eigentlich noch in Kinderschuhen steckt.

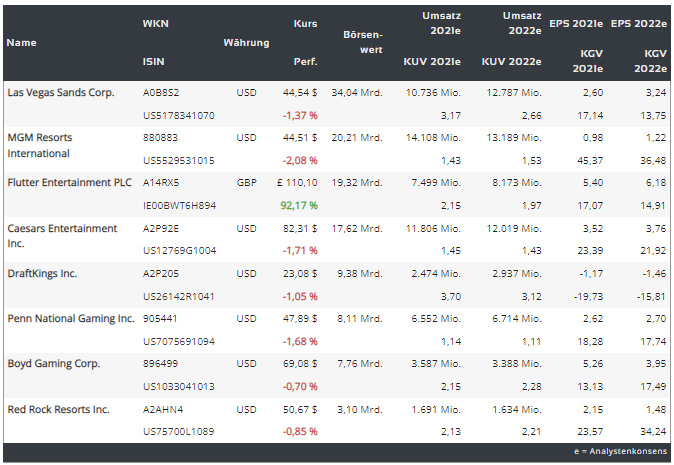

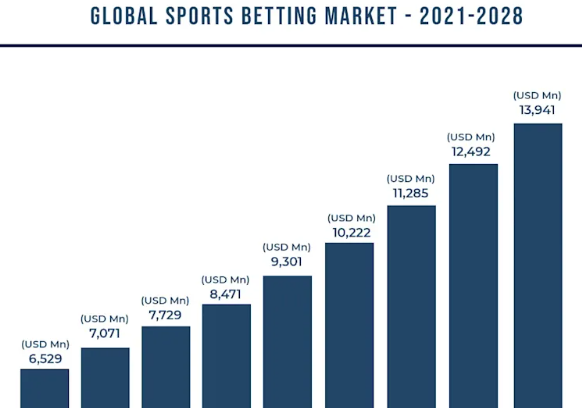

Dabei wird er derzeit von einer kleinen Anzahl von Unternehmen, wie DraftKings (DKNG), MGM Resorts International (MGM), Flutter, FanDuel (PDYPY), Caesars Entertainment (CZR), etc., die das neue Segment erst erschließen, regelrecht in Stücke zerrissen. Das einzige Ziel lautet derzeit eine schnelle Positionierung in den Staaten, wo die Sportwetten nun erlaubt werden, um somit noch mehr Kunden zu gewinnen. Und dafür sind sie bereit, eine Menge Geld in Form von Marketing auszugeben. Der Wettbewerb ist sehr hart, wobei die o.g. Konzerne schon bis zu 80 % des legalen US-amerikanischen Sportwetten-Geschäfts kontrollieren. Diese Anmerkung ist wichtig, denn eine signifikante Tatsache, die die angelaufene Marktentwicklung immer noch stark ausbremst, ist der fakt, dass sehr viele Menschen immer noch illegal Wetten. Und so wird es noch einige Jahrzahnte dauern, bis man auch sie endlich ans Licht und auf die legale Sport-Wetten-Ebene holen wird. Und so rechnet man grob, dass der US-Sportwetten-Markt sich von 6,529 Mrd. USD im Jahr 2020 auf rund 13,941 Mrd. USD im Jahr 2028 mehr als verdoppeln wird.

Quelle: acumen research and consulting.

Doch die Legalisierung ist nur ein wichtiger Wachstumstreiber. Eine sehr große Rolle in der Entwicklung des Online-Wetten-Trends spielt die immer noch andauernde COVID-19-Pandemie und der daraus resultierende Stay-at-Home-Trend. Dies zwang die Menschen immer mehr Zeit online u.a. via Mobile-Geräte zu verbringen und so haben viele die Möglichkeit eine Online-Mobile-Glückstrends entdeckt und genutzt. Dabei wird das Angebot an verschiedenen Glückspielen ständig erweitert und optimiert, womit man nun immer mehr nicht nur in den USA, sondern weltweit erreichet.

Abgesehen von Stay-at-Home ist der Glückspiel-Trend schon so alt wie die Menschheit selbst. Der Traum vom schnellen Geld hat schon immer die Mengen begeistert und ließ die Menschen sehr irrationale Entscheidungen treffen. Und obwohl jeder ganz genau weiß, dass am Ende sowieso das (Online-) Casino gewinnen wird, lässt sich der innere Zocker einfach nicht einsperren und man geht zum Lotto-Kiosk, in eine Betting-App etc. und kauft sich ein "Lottoschein" in der Hoffnung "es endlich zu schaffen".

Profiteure dieser menschlichen Charakterschwäche sind Anbieter von verschiedenen (Online-) Glücksspielen und klassische Casinobetreiber. Was sich allerdings geändert hat, ist die Art und Weise, wie man sein Glück versucht. Denn im digitalen Zeitalter ist es nicht mehr nötig nach Las Vegas zu fliegen, um zu spielen. Man setzt sich einfach bequem auf das Sofa, nimmt ein Tablett, Smartphone oder einen Laptop auf die Knie und öffnet eine beliebige Online-Casino-Seite. Etwa zwei Minuten später ist man schon registriert und verifiziert und kann mit Zocken loslegen. Zumal die Anbieter in einigen Fällen sich wirklich viel Mühe geben und mit einzigartigen Live-Erlebnissen und Bonus-programmen überzeugen.

Und so gelangen wir zu der Übersicht, von Stocks, die man in diesem Trend spielen könnte.

Den Anfang macht heute die Aktie von Boyd Gaming (BYD), die in der vergangenen Woche, vor dem Hintergrund besser als erwarteter zahlen eine dynamische Erholungsbewegung einleitete und mittlerweile einen Big-Picture-Breakout auf ein neues Jahreshoch schaffte. Der Q4-Umsatz stieg dabei im Vergleich zum Vorjahreswert um 38,4 % auf 879,8 Mio. USD (Konsens: 838,28 Mio. USD). Das EPS von 1,35 USD fiel ebenfalls besser als die erwarteten 1,25 USD aus. Dabei verzeichnete das Unternehmen starkes Wachstum in allen strategischen Bereichen. Boyd Gaming beschäftigt sich mit der Verwaltung und dem Betrieb von Spiel- und Unterhaltungsimmobilien. Dabei ist der Konzern in 10 US-Bundesstaaten tätig und erzielt etwa ein Drittel seiner Gewinne in Las Vegas, wobei man sich primär auf kleinere Immobilien abseits des Strips fokussiert. Zudem sei Boyds 5%ige Beteiligung an FanDuel mind. 500 Mio. USD bzw. 4 USD pro Aktie wert. Das KGVe22 von rund 14 sieht ebenfalls attraktiv aus. Zuversichtlich stimmt hier auch der ende 2021 zugenommene institutionelle Support, wobei man die Kursziele auf bis zu 90 USD erhöhte.

.png)

Eine weitere Aktie, die charttechnisch gut aussieht, wobei der Konzern Anfang Februar ebenfalls mit besser als erwarteten Zahlen überzeugen konnte, ist Red Rock Ressorts (RRR). Das Unternehmen ist u.a. über seine Beteiligungen an Station Holdco und Station LLC im Kasino-, Spiel- und Unterhaltungsgeschäft in den USA tätig ist. Dabei hat man sich in den vergangenen Jahren gut und effizient (bspw. mehr als 200 Mio. USD an COVID-bedingten Kosteneinsparrungen) reorganisiert, was nun zur deutlich höheren Marge führt. Und dies sah man v.a. an den jüngsten Q4-Zahlen. Der Q4-Umsatz stieg dabei im Vergleich zum Vorjahreswert um 23 % auf 422,4 Mio. USD (Konsens: 409,04 Mio. USD). Das EPS von 1,66 USD fiel jedoch deutlich besser als die erwarteten 0,68 USD aus.

Caesars (CZR), gehört mit einer Kapitalisierung von rund 19 Mrd. USD neben Las Vegas Sands (LVS) und MGM Resorts (MGM) zu den TOP-drei großkapitalisierten Konzernen aus diesem Industriesegment. Der Konzern verfügt aber über eines der breitesten Portfolios der Branche mit regionalen Immobilien und einen Präsenz auf dem Las Vegas Strip. Dabei ist man verschuldet. Doch genau in diesem Jahr plant CZR seine Schulden massiv abzubauen, was potenziell in eine signifikante Margensteigerung münden dürfte. Das Unternehmen setzt zugleich groß auf Online-Sportwetten und auf iGaming. Dabei ist man in diesem Segment tatsächlich dazu bereit großzügig zu investieren, um eine frühzeitige Basis für zukünftige gewinne zu schaffen. Das Unternehmen betreibt aktuell Casinos, einschließlich Poker, Keno, Rennen und Online-Sportwetten. Hinzu kommen Restaurants, Bars, Nachtclubs und Lounges sowie Hotels. Darüber hinaus bietet es Online-Sportwetten und iGaming-Dienste an, was das Zukunftsgeschäft darstellt.

Penn National Gaming (PENN) ist der Betreiber von Spiel- und Rennimmobilien und Videospielterminals in den USA. Das Unternehmen betreibt ebenfalls Sportwetten im gesamten Portfolio des Unternehmens sowie Online-Sportwetten, Online-Social-Casino, Bingo und Onlinekasinos. Es bietet Live-Sportwetten in seinen Liegenschaften in Indiana, Iowa, Mississippi, Nevada, Pennsylvania und West Virginia an. Der Stocks ist zuletzt sehr stark runtergekommen. Doch der Grund war. u.a. der der Vorwurf des sexuellen Fehlverhaltens gegen David Portnoy, den Gründer von Barstool Sports, dem Online-Sportwetten-Partner von Penn. Und so gehen die Analysten davon aus, dass der aktuelle Kursverlust gerade wegen dem Portnoy-Skandal zu übertrieben sein könnte. Bei Penn hat man also noch eine temporäre Rebound-Story im Gepäck.

.png)

MGM Resorts (MGM) ist der zweitgrößte Betreiber von Kasinos, Hotels und Unterhaltungseinrichtungen in den USA und Macau. Die Sonder-Story, die man mit allen entablierten Casino-Big-Caps spielt, ist die baldige Re-Opening. Denn sie alle sind gut dafür positioniert, um von einer breiteren Erholung am Las Vegas Strip zu profitieren. Dort erzielt das Unternehmen mehr als 50 % seines Gewinns. Gleichzeitig ist man am der zweitgrößte USSB/iGaming-Plattform nach Marktanteil - BetMGM beteiligt, was zur zukunftsweisenden Diversifizierung beiträgt. MGM richtet seinen Fokus jetzt also ebenfalls verstärkt auf Online-Sportwetten. Dies hat zuletzt auch die Analysten überzeugt, weshalb man die Kursziele u.a. wegen besser als erwarteten Q4-Zahlen auf bis zu 62 USD erhöht hat. Der Q4-Umsatz stieg dabei im Vergleich zum Vorjahreswert um 104,7 % auf 3,06 Mrd. USD (Konsens: 2,79 USD). Das EPS von 0,12 USD fiel ebenfalls besser als die erwarteten 0,002 USD aus.

.png)

Schließlich ist es die Aktie des High-Flyers von 2021 DraftKings (DKNG), die man angesichts des signifikanten Kurssturzes unbedingt im Blick haben sollte. Das Unternehmen erhielt Ende Januar ein Upgrade von Equal Weight auf Overweight samt einer Kurszielerhöhung auf 31 USD (etwa 50 % Kurspotenzial) durch Morgan Stanley. Dabei verwies er darauf, dass DKNG der führende Player im Online-Sportwetten-Geschäft sei und dass man diese Tatsache nicht ignorieren dürfte. Gleichzeitig erwartet er in den kommenden Jahren eine massive Rentabilitätsverbesserung, sodass die EBITDA im Jahr 2025 eine Größe von 1,1 Mrd. USD (aktuell: Verlust von 800 Mio.) erreichen wird. Die Umsätze sollten sich in diesem Zeitraum ebenfalls signifikant erhöhen, denn auch weitere US-Bundesstaaten wie Kalifornien eine breite Legalisierung von Sportwetten anpeilen.

.png)

Konservativ betrachtet, favorisieren wird derzeit große Casino-Big-Caps mit dem Online-Sportwetten und iGaming-Touch wie MGM, PENN und CZR. Was hier neben der intakten Trendstory und der robusten-Performance dazu kommt, ist die Annahme einer deutlich breiteren Re-Opening im Jagr 2022. Dies dürfte dazu führen, dass die Menschen erneut nach Las Vegas, aber auch nach Macau in Scharren strömen, um dort das eigene Glück auf die Probe zu stellen. Dies dürfte dann zur deutlichen besseren operativen Performance führen.

Sollte man sich jedoch für mehr Risiko entscheiden, dann wäre die Aktie von DKNG aktuell wohl passend für eine spekulative, dennoch plausible Depot-Beimischung. Für das Unternehmen spricht die Fokussierung auf Online-Wettmarkt, eine stark angeschlagene charttechnische Situation und die mittelfristige Aussicht auf das enorme Wachstum des US-amerikanischen Sport-Wetten-Markts, wovon ausschließlich alle inkl. DKNG mitprofitieren würden. Gleichzeitig erforscht das Unternehmen eine womöglich zukunftsweisende NFT-Trend-Richtung, was potenziell in eine unerwartet ergiebige Umsatzquelle münden könnte. Sollte es dazu kommen, so hätte man hier ggf. den Anfang einer neuen Umsatzstory, doch bis dahin ist es nur eine hübsche Spekulation.

Viel Erfolg und bleiben Sie profitabel!

Verantwortlicher Redakteur Kulikov Leonid: keine Eigenpositionen.

& Profi-Tools von

& Profi-Tools von