Anlagetrend Konsum: Wayfair, Williams-Sonoma, RH, Arhaus und Lovesac - diese fünf Möbel-Aktien muss man jetzt im Blick haben!

Liebe Leser,

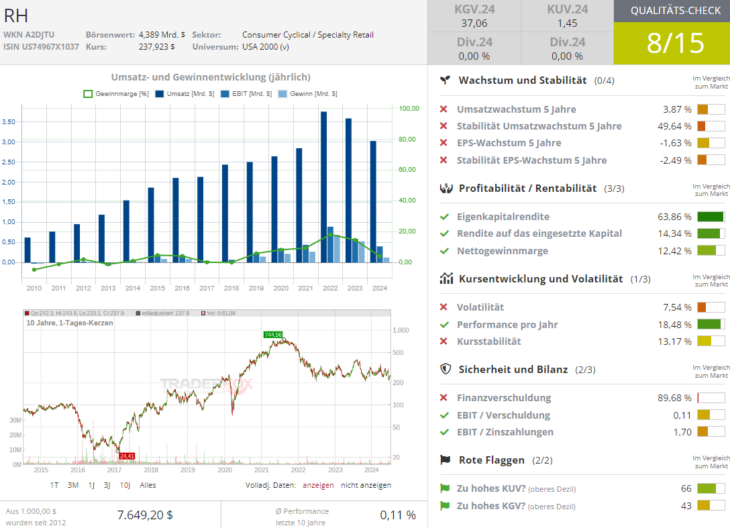

Stifel startete am 9. Juli die Berichterstattung über RH (RH) und Arhaus (ARHS) mit einem Buy-Rating und Kurszielen von jeweils 315 USD und 19,50 USD. Dies entspricht einem möglichen Kurspotenzial von rund 30 % für beide Werte, was angesichts der derzeit angeschlagenen charttechnischen Situation kurzfristig zu einer Erholungsbewegung führen könnte. Der Premium-Fokus und die Größe von Arhaus ermöglichen überdurchschnittliche Investitionen in die Lieferkette und operative Fähigkeiten. Der Konzern verfügt zudem über ein überdurchschnittliches Betriebsmargenprofil im Einzelhandel, wobei die Unternehmensschätzungen eine Produktmarge von 65 % angeben. Seine physische Präsenz wird als wichtiger Differenzierungsfaktor im Wachstumssegment der Einrichtungskategorie betrachtet und ist schwer zu replizieren.

Was RH angeht,

…so ist die Aktie seit ihrem Höchststand im August 2021 um fast 70 % gefallen und unterbewertet damit die robusten Wachstumsaussichten des Unternehmens. Dies ist besonders angesichts der starken Position von RH in Nordamerika sowie der internationalen Expansions- und Investitionsanstrengungen bemerkenswert. Für uns ist die Meinung des Stifel-Analysten sehr willkommen, da auch wir davon ausgehen, dass der Konsumtrend früher oder später seine volle Stärke entfalten wird. Aus diesem Grund thematisieren wir heute fünf Aktien aus dem Möbel-Retail-Segment, die man angesichts der zukünftig kommenden Konsumerholung unbedingt im Blick haben sollte. Legen wir also los!

Der Wandel im Möbelkaufverhalten

Vorerst ist es allerding wichtig, einige neue Trendtendenzen zu erfassen, um die Spezifik des Möbel-Retail-Trends besser zu erfassen. Bis vor wenigen Jahren, oder eher gesagt, vor der COVID-19-Pandemie, wollten die meisten Käufer die Möbelstücke wie Stühle, Sessel, Betten etc. vor dem Kauf persönlich ansehen und ggf. ausprobieren. Daher gehörte der Gang in ein Möbelgeschäft wie IKEA, Schaffrath und Co. zur Normalität, fall man sich dafür entschlossen hat, neue Möbel, Küche, Bad etc. anzuschaffen. Doch die COVID-Pandemie hat alles verändert. Sie führte zum Online-Handel-Boom und als folge zur noch höheren Digitalisierung, wobei ganz normale Retailer damit rasch begonnen haben, ihre Online-Vertriebskanäle auszubauen. Gleichzeitig verschwand damit auch der Branchenburggraben, der den Markteintritt von Möbelstartups verhinderte. Die Veränderung des Kaufverhaltens Richtung eines Online-Kaufs, führte dazu, dass nun auch junge Möbel-Startups bei der Online-Suche gefunden wurden und eine echte Wachstumschance bekamen. Und so erlebten die Online-Möbel-Verkäufer in den Jahren 2021/22 eine regelreche Nachfrageexplosion.

Zinsen, Inflation und schwächelnde Wirtschaft bremsen das Möbelgeschäft aus

Alles änderte sich als die Pandemie vorbei war und die globale Geopolitische Krise inkl. einer schwachen wirtschaftlichen Entwicklung begannen. Höhere Zinsen und Inflation beendeten den zügellosen Online-Kaufrausch, wobei die Konsumenten damit begannen, das Geld eher zu sparen, anstatt es auszugeben. Ein weiteres Problem stellte der stark gestiegene Hypothekenzins dar. Dieser machte den Kauf einer Immobilie weniger interessant, weswegen viele Menschen sich dafür entschieden haben, mit dem Kauf seines eigenen Hauses noch Paar Jahre zu warten. Und so sank auch die Nachfrage nach Möbel rasant, denn je weniger Häuser verkauft werden, desto weniger Möbel auch bestellt wird, um die neuen Immobilien mit dem passenden Innenleben auszustatten. Und so erlebten die Konsum-abhängigen Möbel-Aktien seitdem einem massiven Abwärtstrend.

Das goldene Zeitalter der Online-Möbelvertriebs steht noch bevor

Grund dafür ist die Annahme, dass sich die gesamte Möbelbranche aktuell in einem sehr zukunftsträchtigen Wandel befindet. Einerseits ist bereits eine Marktbereinigung im Gange, denn die hohen Zinsen der vergangenen Jahre haben es für defizitäre Unternehmen teurer gemacht, Finanzierungen zu erhalten, sodass sie nach und nach ihr Geschäft aufgeben. Gleichzeitig haben wir sehr viele neue Digitalisierungsinitiativen inkl. Social-Media als Vertrieb- und Marketingressourcen, die den modernen Möbelverkauf deutlich effektiver, aber auch effizienter gestalten. Und schließlich ist es die Künstliche Intelligenz, die das gesamte Businessumfeld nun sehr stakt zu verändern scheint. All diese Faktoren in Kombination mit der zukünftigen Zinssenkung und einer kommenden Wirtschaftserholung inkl. einer zurückgehenden Inflation werden dazu führen, dass Möbelanbietern wie Williams-Sonoma (WSM) und RH (RH) und Möbel-Online-Marktplätze wie Wayfair (W), Arhaus (ARHS), aber auch der E-Commerce-Gigant Amazon (AMZN) schon bald eine deutlich höhere Nachfrage bei einer deutlich höheren Marge erfahren werden. Und daher sollte man diese Stocks zumindest auf der Watchlist haben.

.png)

https://viz.traderfox.com/peer-group-tabelle/US54738L1098/XNAS/lovesac-company-the/aktien-1038822-4165089-22560323-417149

Wayfair (W) - Der Online-Möbelhändler

Denn Anfang macht heute eine sehr spekulative Story des Online-Möbelanbieters Wayfair (W), mit einem sehr guten CRV. Wayfair wurde in den vergangenen Jahren von der Inflation und anderen makroökonomischen Faktoren sehr hart getroffen. Die Aktie notiert derzeit rund 70 % unter dem Allzeithoch vom Ende 2021. Das Unternehmen bietet eine große Auswahl an Qualitätsprodukten wie Möbel und Inneneinrichtungsgegenstände zu erschwinglichen Preisen und gilt im Großen und Ganzen als Profiteur der konsumstärke, weswegen man sich in dieser Hinsicht noch etwas (bis zur Wirtschaftserholung) gedulden sollte. Das Unternehmen steigert den Wert des Einkaufserlebnisses zusätzlich durch einen "White Glove"-Lieferservice und eine schnelle Lieferung. Ein weiterer Grund für die günstigen Preise bei Wayfair ist die Größe des Marktes. Laut Statista gibt der Durchschnittshaushalt mehr als 2.500 USD im Jahr für Einrichtungsgegenstände aus, und das Marketing von Wayfair hat das Unternehmen als Top-Online-Marke positioniert. Die spekulative Story, die man hier, aber auch bei allen anderen Möbelaktien spielen könnte, basiert auf der Annahme eines Baubooms infolge der angelaufenen US-Reindustrialisierung und der weiterhin vorhandenen Wohnungsknappheit in den USA. Und neue Häuser werden garantiert viel Möbel und weitere Inneneinrichtung brauchen, was Wayfair Umsatz- und Gewinnsituation schnell verbessern dürfte.

Arhaus (ARHS) – Möbelhaus mit Premiumfokus

Das mit rund 2,03 Mrd. USD kapitalisierte Unternehmen Arhaus (ARHS) entwirft und vermarktet hochwertige Möbel, Beleuchtung, Textilien, Dekoration und andere Premium-Produkte, die man bei der Inneneinrichtung verwendet. Der Konzern ist dabei für seine hohe Qualität und sein einzigartiges Design bekannt, das von Handwerkern aus der ganzen Welt inspiriert ist. Das Unternehmen verwendet natürliche Materialien wie Holz, Metall, Leder und Stein sowie recycelte Materialien wie Kupfer und Glas. Gleichzeitig bietet der Konzern seinen Kunden auch maßgeschneiderte Lösungen an, um ihren individuellen Bedürfnissen und Vorlieben gerecht zu werden. Als operativer Wachstumstreiber (ach zukünftig) fungiert hier v.a. der wachsende Markt für hochwertige Wohnprodukte in den USA, der von einer steigenden Nachfrage nach Komfort, Stil und Nachhaltigkeit getrieben wird. Und ja an dieser Stelle muss man sofort erwähnen, dass dieser aktuell unter einem zyklischen Abschwung vor dem Hintergrund zahlreicher Sorgen rund um die Inflation etc. leidet.

Arhaus-Kundschaft ist treu und wohlhabend

Dennoch hat das Unternehmen es tatsächlich geschafft, eine treue Kundenbasis aufzubauen, die bereit ist, mehr für qualitativ hochwertige Produkte auszugeben. Dazu hat der Konzern auch eine starke Omnichannel-Strategie entwickelt, die seine physischen Filialen mit seinem Online-Shop verbindet und seinen Kunden ein nahtloses Einkaufserlebnis bietet. Das Unternehmen betreibt 87 Filialen in 28 Bundesstaaten in den USA und verkauft Produkte auch über seine eigene Website. Das Vorteil von Arhaus ist die Tatsache, dass man sich auf ein wohlhabendes und zahlungskräftiges Publikum konzentriert, das weniger anfällig für negative makroökonomische Bedingungen und konjunkturelle Schwankungen ist. Und genau durch diese Fokussierung auf das Premium-Segment hat der Konzern logischerweise eine größere Preissetzungsmacht und die Fähigkeit, Preiserhöhungen an seine Kunden weiterzugeben. Aus diesem Grund zeigt sich das Geschäft des Unternehmens weiter als robust.Dazu kommt noch eine sehr plausible Wachstumsperspektive, denn Arhaus setzt seine Expansion weiter fort. Dabei beabsichtigt das Unternehmen sowohl seine Filialen- als auch Onlinepräsenz zu verstärken.

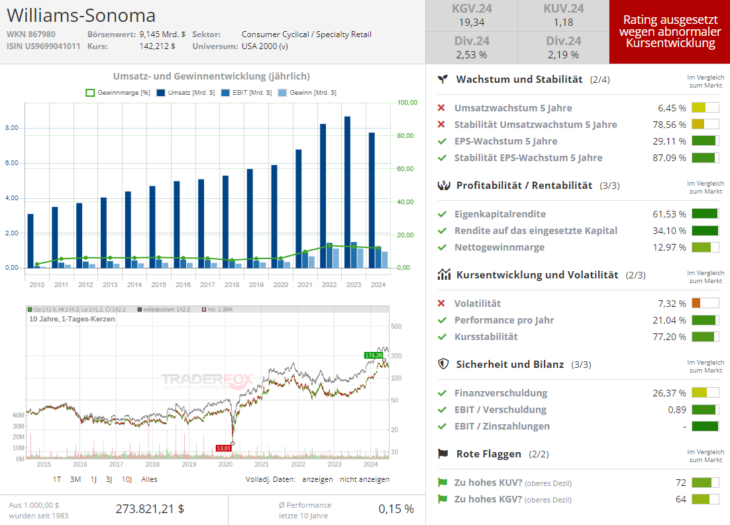

Williams-Sonoma (WSM) – der Big-Player

Williams-Sonoma (WSM) ist der Branchen-BigPlayer. Aus diesem Grund kann der Konzern auch von seiner Größe gut profitieren. Der auf Wohnungs-, Küchenmöbel und Haushaltswaren spezialisierte Einzelhändler profitiert aktuell wie andere Schwergewichte aus dem Retail-Segment von erneut steigenden Konsumentenausgaben im stationären Filialgeschäft. Außerdem konnte man die Margen dank Preiserhöhungen und Kostensenkungsmaßnahmen weiter verbessern. Im Wesentlichen leidet man jedoch weiterhin unter den Folgen einer viel zu hohen Inflation, die weiterhin eine Negativ-Wirkung auf den Konsumtrend ausübt. Dem Unternehmen war es zuletzt gelungen, das Werbeangebot zu reduzieren, indem es sich auf die Innovation seiner eigenen Produkte konzentrierte, ein Vollpreisgeschäft betrieb und die Werbe- und Beschäftigungskosten deutlich effizienter verwaltete. Dank dieses strategischen Ansatzes konnte WSM seine Rentabilität im Vergleich zur Zeit vor der Pandemie fast verdoppeln. Und dies gelang trotz der Herausforderungen und der gestiegenen Kosten, die mit der Ineffizienz der Lieferkette und den höheren Kosten der Lieferanten verbunden sind.

RH (RH)

Was RH angeht, so hat der Konzern trotz der jüngsten Umsatzrückgänge zuletzt solide Expansionspläne für 2024 bekanntgegeben, wobei der Schwerpunkt auf Werbung liegt. Explizit geht das Unternehmen davon aus, neue nordamerikanische Designgalerien zu eröffnen, um den Bekanntheitsgrad des Unternehmens zu erhöhen und neuen Kunden zu gewinnen. RH kündigte auch an, dass es auch zwei internationale Galerien eröffnen wird. Gleichzeitig plant man, im Jahr 2024 die Print- und Digitalwerbung in den wichtigsten Wohndesign-Publikationen zu erhöhen. Insgesamt geht das Unternehmen davon aus, dass sich die Nachfragetrends im Laufe des Geschäftsjahres 2024 beschleunigen werden. Doch zugleich rechnet man konservativ damit, dass die Geschäftsbedingungen schwierig bleiben werden, bis die Zinssätze nachlassen und sich der Immobilienmarkt zu erholen beginnt. Der Konzern agiert als Holdinggesellschaft, die das Geschäft über ihre Tochtergesellschaft Restoration Hardware, Inc. betreibt. Es bietet Möbel, Beleuchtung, Textilien, Badeartikel, Dekoration, Außen- und Gartenmöbel sowie Baby- und Kinderprodukte. Damit gilt man im Großen und Ganzen als Profiteur des globalen Konsumtrends. Interessant wäre die Aktie wegen einer guten Konzernpositionierung in Nordamerika in Kombination mit Expansionsplänen.

Fazit

Abschließend bleibt es anzumerken, dass obwohl der Möbelmarkt weiterhin sehr herausfordernd ist, gibt es auch hier plausible Chancen, eine oder andere Konsumaktie günstig einzusammeln. Unternehmen wie Wayfair profitieren von der Zunahme digitaler Marken, da diese wahrscheinlich als Drittanbieter-Marktplatzpartner ausgewählt werden. Doch auch traditionelle Unternehmen wie Williams-Sonoma, Arhaus und RH könnten attraktive Investitionsmöglichkeiten bieten, da sie Strategien zur Umsatzsteigerung verfolgen.

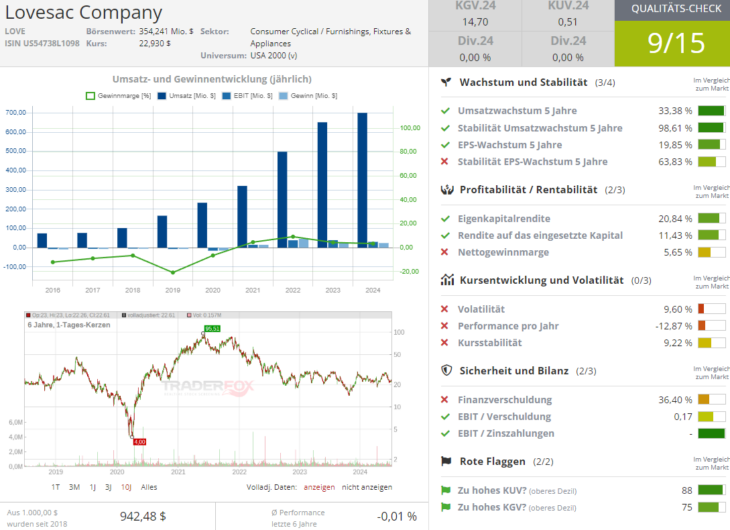

Lovesac – die spekulative Alternative

Sollte man sich jedoch für eine deutlich spekulativere Alternative entscheiden, so wäre der Blick Richtung der Aktie von Lovesac (LOVE) nicht verkehrt. Dies ist ein technologieorientiertes Omnichannel-Unternehmen. Lovesac entwirft, produziert und vertreibt Möbel, die aus modularen Sofas bestehen, die als Sactionals bezeichnet werden, und Sitzsäcken aus Schaumstoff, die als Sacs bezeichnet werden. Zu den Produkten gehören Conditioner, Säcke und Zubehör. Insgesamt wäre dies eine sehr interessante Nischenpositionierung, wobei das Unternehmen aktuell wohl eine der günstigsten Bewertungen aufweist.

Viel Erfolg und bleiben Sie profitabel!

Verantwortlicher Redakteur Kulikov Leonid: keine Eigenpositionen.

& Profi-Tools von

& Profi-Tools von