Anlagetrend Re-Opening. Segment Airlines: Warum Delta Air (DAL) ein Top-Pick sein könnte!

Liebe Leser,

die US-amerikanische Luftfahrtindustrie besteht aus Unternehmen, die eine Vielzahl von Lufttransport- und Reisedienstleistungen für Verbraucher und Fracht anbieten. Zu den Dienstleistungen gehören Flugtransport, Flugzeugleasing, Hotelbuchung, Autovermietung und Reisemanagement. Dabei befindet sich der gesamte Sektor sowie die Top-Airline-Stocks seit Anfang der COVID-Pandemie in einem stark angeschlagenen Zustand, was auf lange Sicht einige sehr interessante Entry-Chancen bietet.

Im Vordergrund steht hier die Re-Opening-typische Annahme, dass der Tourismustrend in diesem Sommer deutlich stärker aufleben wird. Grund dafür ist die Tatsache, dass der Anstieg der COVID-19-Omicron-Variante-infizierten Menschen deutlich nachgelassen hat. Dazu kommt der Sicherheitsgefühlt, der durch den milderen Krankheitsverlauf in Kombination mit der dreifachen Impfung vermittelt wird. Und so ist es durchaus logisch, dass gerade im Sommer 2022 immer mehr Menschen sich in die Ferne via Flugzeug trauen würden. Dafür sprechen mittlerweile die Buchungen vieler Fluggesellschaften, die zuletzt schnell gewachsen sind.

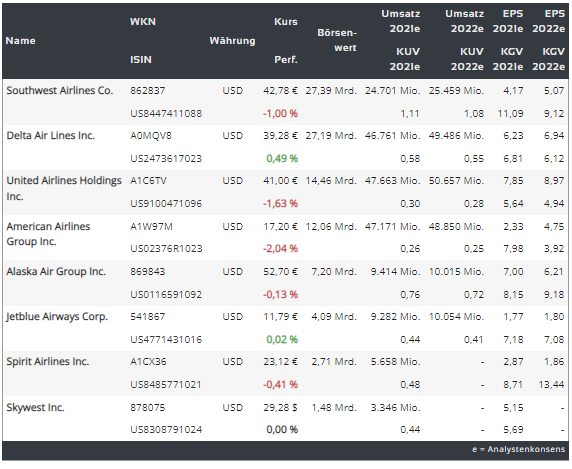

https://viz.traderfox.com/peer-group-tabelle/US02376R1023/LS/american-airlines-group-inc/aktien-19994-18848-2353680-19344-18936-21193-4865047

Was den Aufschwung jedoch ausbremsen könnte, ist der Kerosin-Preis, der seit Anfang des Russisch-Ukrainischen Konflikts in die Höhe geschnellt war. Und an dieser Stelle kommt die wichtigste Update-Annahme, dass unter Fluggesellschaften, die in diesem Sommer das Rennen machen könnten, dürften sich hauptsächlich diejenigen befinden, die eine eigene Raffinerie besitzen. Und so kommt man wohl kaum an Delta Air (DAL) vorbei, die ich zu diesem Zeitpunkt als eine der bestplatzierten Fluggesellschaften halte, die man im Rahmen des Re-Opening-Trends spielen könnte.

Der schwankende Kerosinpreis war schon immer der größte Kostenblock, der auf die Marge drückte. Die Airlines reagieren auf dieses Problem relativ simpel, indem sie den höheren Kerosinpreis in Form von höheren Ticketpreisen an die Kunden weitergeben. Doch Delta entschied sich schon 2012 für deutlich mehr Freiheit und hat sich ihre eigene Raffinerie gekauft. Und nun, wo die ganze Welt vor dem Hintergrund der scharfen Sanktionen gegen russische Energierohstoffe mit sehr hohen Preisen zu kämpfen hat, kann Delta sich im Großen und Ganzen erfreuen, da man diesen Negativ-Effekt mit der eigenen Raffinerie etwas abfedern kann. Und so wäre man nun in der Lage, während der bald kommenden Re-Opening deutlich bessere Margen als die Konkurrenz zu realisieren.

Delta Airlines (DAL) ist auch ein weltweit gut bekannter Name. Dabei offeriert diese Fluggesellschaft eine breite Anzahl von Dienstleistungen, aber es ist kein Lowcoster. In der Tat sind Delta-Flugtickets deutlich teurer als bei der Konkurrenz. Der Konzern richtet sich eben an den High-End-Passagier, der bereit ist, ein paar zusätzliche Dollar für Flugtickets auszugeben, im Austausch für ein angenehmeres Erlebnis. Aus diesem Grund hat sich das Unternehmen zur führenden Fluggesellschaft in den USA für Geschäftsreisen entwickelt, was neben Tourismus-Re-Opening auch zusätzliche Wachstumschancen im Business-Re-Opening-Segment bedeuten könnte. Denn während die Lebensgrundlagen vieler Verbraucher durch die COVID-Pandemie gestört wurden, konnten viele Besserverdiener ihr Einkommen während der Lockdowns in einer Arbeitsumgebung von zu Hause aus (HomeOffice) stetig fließen lassen und akkumulieren.

Und so wäre es sehr wahrscheinlich, dass Gutverdiener und Geschäftsreisende immer noch vorziehen werden, während der kommenden Re-Opening-Phase ein paar zusätzliche Dollar für kleinen Luxus und zusätzlichen Komfort während ihrer Flüge zu zahlen. Diese These legt nahe, dass es eine hohe Wahrscheinlichkeit gibt, dass Delta derzeit unterbewertet ist, wobei die Aktie im BastCase für eine Erholung bereit wäre. Deltas Führungsrolle im Geschäftsteilsektor der Luftfahrtindustrie hat es dem Unternehmen immerhin ermöglicht, sich zu einem 26,25 Mrd. USD Big Player zu entwickeln.

Wie die anderen Fluggesellschaften hatte Delta während der Pandemie seine Probleme und wie die meisten seiner Konkurrenten ist die Aktie noch nicht auf die Aktienkurse vor der Krise gestiegen. Der aktuelle Preis der Aktie könnte jedoch vor dem Hintergrund der aktuellen Zahlen als eine plausible Entry-Chance betrachtet werden. Der Q1-Umsatz von 9,35 Mrd. USD fiel besser als die erwarteten 8,92 Mrd. USD aus. Der EPS-Verlust von -1,23 USD lag ebenfalls über den erwarteten -1,27 USD. Dabei lag der Q1-Umsatz/22 nur 11 % unter dem Q1/19.

Die Fluggesellschaft selbst meldete, dass sich die Verbrauchernachfrage im Laufe des Quartals beschleunigt hat, was durch die starke Leistung in den Frühjahrsferien unterstrichen wurde. Im Vergleich zu Q1/19 wurden die gesamten Passagiereinnahmen zu 75 % wiederhergestellt, wobei die Systemkapazität bereits zu 83 % wiederhergestellt wurde. Die inländischen Passagiereinnahmen wurden dabei zu 83 % wiederhergestellt, währen die internationalen Passagiereinnahmen zu 54 %. Und genau hier liegt die große Chance, sehr schnell wiederaufzuholen. Was die gesamten Spartenumsätze angeht, so liegen die Q1/22 Passagiereinnahmen mit 6,91 Mrd. USD immer noch 25 % unter dem Niveau von Q1/19, aber der Frachtumsatz stieg im Vergleich zu 1Q/19 um 51 % auf 289 Mio. USD. Und das ist eine sehr gute Tendenz.

Das erreichte Resultat stimmt tatsächlich zuversichtlich und so rechnet Delta für Q2/22 mit einer beschleunigten Erholung der Gesamteinnahmen auf ein Niveau von 93–97 %. "Mit einer starken Erholung der Nachfrage, als Omicron nachließ, kehrten wir im März in die Gewinnzone zurück und erzielten eine solide bereinigte operative Marge von fast 10 %. Da unsere Markenpräferenz und die Nachfragedynamik zunehmen, gelingt es uns, die gestiegenen Kraftstoffpreise wieder aufzufangen, was unseren Ausblick auf eine bereinigte operative Marge von 12-14 % und einen starken freien Cashflow im Juni-Quartal untermauert," so der Konzern-CEO Ed Bastian. Die Analysten haben das positive Q1-Ergebnis ebenfalls honoriert und ihre Kursziele auf bis zu 65 USD (Morgan Stanley) angehoben.

.png)

Eine weitere Story aus dem US-Airlines-Segment die man im Blick haben sollte, ist die angekündigte Übernahme von Spirit Airlines (SAVE) durch Jetblue Airways (JBLU) für 33 USD je Aktie, oder für rund 3,6 Mrd. USD. Beide Airlines haben nicht den besten Ruf und so wird diese Aktion derzeit eher als der Versuch der Amerikas schlechtesten Fluggesellschaft die zweitschlechteste zu übernehmen bezeichnet. Damit mischt mit JetBlue den bereits bestehenden Fusionsplan von Spirit auf, denn im Februar gab es für den US-Lowcoster ein Angebot von über 2,9 Mrd. USD vom Wettbewerber Frontier Airlines. JetBlue geht davon aus, dass der Deal mit Spirit einen überzeugenden Wettbewerber für die vier großen US-Fluggesellschaften: Delta (DAL), American Airlines Group (AAL), United Airlines (UAL) und Southwest Airlines (LUV) schaffen würde. Und Spirit erklärt nun, dass man die wesentlich höhere Offerte genauer prüfen will.

Das Ziel von Jetblue ist wohl zunächst das quantitative Wachstum. Denn der am einfachsten zu verstehende Teil dieser Übernahme sind die Flugzeuge selbst. JetBlue und Spirit fliegen beide Airbus-Modelle, darunter die A320, wobei man hier im Fall einer Neubestellung mit einer Wartezeit von bis zu sieben oder acht Jahren rechnen muss. Daher würde man durch die Spirit-Übernahme dieses Problem schnell lösen können. Jetblues Flugzeugflotte wird schnell wachsen, was vor dem Hintergrund einer bald kommenden Re-Opening zu einer deutlich besseren Auftragslage verhelfen würde.

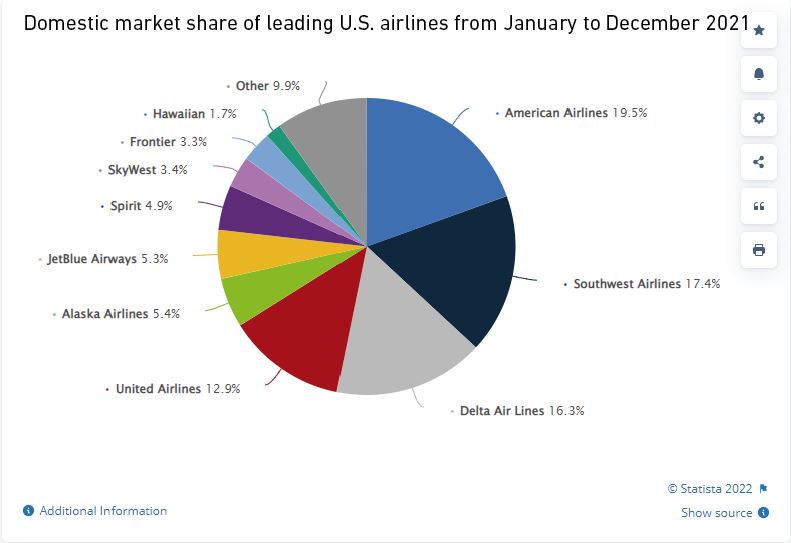

Dieser Deal ist jedoch mit einer sehr großen Vorsicht zu genießen, denn so wie es aussieht geht es dabei Jetblue nicht um das schnelle Wachstum, sondern eher um die eigene Sicherheit. Grund dafür ist die Tatsache, dass die Konsolidierung des US-Airlines-Markts zur Entstehung von sog. Big Four Airlines (DAL, UAL, AAL und LUV) geführt hat und diese kontrollieren rund zweidrittel des Gesamten US-Markt.

Die geplante Fusion zwischen Frontier und Spirit hätte dabei einen Marktanteil von etwas mehr als 8 %, gegenüber der 10 % der neuen Fusion zwischen JetBlue und Spirit. Doch genau hier lag für Jetblue die größte Gefahr, in den kommenden Jahren immer mehr Anteile an Spirit/Frontier zu verlieren und so versucht man sich nun Spirit aus strategischer Sicht wegzuschnappen. Hier hat man wohl die schmerzhafte Lektion aus 2016 gelernt, als Jetblue von der Alaska Air Group (ALK) für Virgin America überboten wurde. Ob der neue Plan aufgehen wird, bleibt ungeklärt, denn der Konzern muss zunächst das US-amerikanische Justizministerium davon überzeugen, dass die Spirit-Übernahme dem Wettbewerb nicht schaden wird.

.png)

Die nächste Fluggesellschaft, die man im Rahmen des Re-Opening-Trends spielen könnte, ist United (UAL). Die Story ist hier gleich: internationale und geschäftliche Reisen wurden von der COVID-Pandemie hart getroffen, dürften sich aber in diesem Sommer schnell erholen. United Airlines ist eine sehr gut bekannte Fluggesellschaft im Bereich der Discount-Reisen. Das Unternehmen arbeitet jedoch hart daran, die Erfahrungen der Verbraucher zu verbessern und erstklassige Dienstleistungen zu ermäßigten Preisen anzubieten, wodurch höhere Einnahmen erzielt werden. So war das Unternehmen die erste Fluggesellschaft, die Passagieren die Möglichkeit bot, Snacks und Getränke vor dem Einsteigen in das Flugzeug vorzubestellen. Dieser einfache Luxus reicht nicht nur aus, um das Gesamterlebnis für die Verbraucher zu verbessern, sondern ist wahrscheinlich auch ein starker Umsatztreiber, der das Interesse der Verbraucher an zusätzlichen Einkäufen weckt, die sonst möglicherweise nicht stattfinden.

Dabei bietet die UAL-Story einen interessanten GreenEnergy-Touch. United Airlines Ventures, eine hundertprozentige Tochtergesellschaft von United Airlines, hat ja in Zusammenarbeit mit Breakthrough Energy Ventures, Mesa Airlines und Hearth Aerospace ein vollelektrisches Flugzeug entwickelt. United sagt, dass das erste dieser hochmodernen Flugzeuge voraussichtlich bis 2026 fliegen wird. Sollte die Zukunft der Luftfahrt auf der Seite von elektrischen Flugzeugen liegen, so wäre dies ein großer Durchbruch sowohl für die Reisebranche als auch für die Energiebranche und United wäre als First-Mover sofort bei diesem Trend dabei. Der Treiber dieser Story sind sehr großen Ausgaben der Fluggesellschaften für Treibstoff, wobei die Elektroflugzeuge das Potenzial haben, dieses Kostenblock zu beseitigen.

.png)

Die American Airlines (AAL) ist die größte US-Fluggesellschaft nach Marktanteil, aber auch sie war aufgrund des Coronavirus mit ernsthaftem Gegenwind konfrontiert. Die Aktie fiel ja Mitte 2020 um mehr als 60 %, da das Virus zu internationalen Lockdowns und Urlaubsabbrüchen führte. Das Unternehmen hat jedoch etwas zu bieten, was nur wenige seiner Konkurrenten tun - seinen Ruf als hoch angesehene Billigfluggesellschaft. Das ist eine wichtige Tatsache, die zu berücksichtigen ist, wenn Touristische Re-Opening-segment so richtig ins Rollen kommt. Denn viele Menschen haben einen angestauten Wunsch zu reisen, auch wenn ihre Budgets etwas knapp sind. Und da wäre es logisch, dass der Blick bei der Suche nach kostengünstigen Flugangeboten primär Richtung American Airlines gehen würde. Hinzu kommt, dass American Airlines bereits den Löwenanteil des Inlandsflugmarktes in den USA bedient und zu einem bekannten Namen für Billigflüge geworden ist. Und das ist der Grund wieso ich die AAL-Aktie als einen plausiblen Re-Opening-Play in meinem Depot habe.

.png)

Schließlich ist es die Aktie von Southwest Airlines (LUV) - nach Marktkapitalisierung die größte und nach Inlandsflugmarktanteil (17,4 %) die zweitgrößte Fluggesellschaft in den USA ist. Southwest Aktie hatte nach dem ersten COVID-Schock 2020/21 eine der schnellsten Erholungsbewegungen an der Börse absolviert, als Impfstoffe eingeführt wurden. Und so kommt die Vermutung auf, dass der Wert diese Erholungsbewegung, vielleicht nicht in der gleichen Dynamik aufgrund der steigenden Inflation und Kerosinkosten, dennoch im Großen und Ganzen auf lange Sicht wiederholen könnte.

.png)

Abschließend bleibt es anzumerken, dass Airline-Play sehr spezifisch ist und normalerweise sehr stark von Kerosinpreisen abhängt. Was allerdings neu ist, wäre die Re-Opening-Story im Tourismussegment, die noch nicht angelaufen ist. Kombiniert mit hohen Kerosinpreisen und der steigenden Inflation ergibt dies leider keinen optimalen Mix, weswegen eine schnelle Erholung nur im BestCase möglich wäre. Doch genau diese Situation verleiht mich persönlich dazu, einige gewisse Vorteile bei Delta (DAL) zu sehen, da der Konzern im Gegensatz zu den Anderen Fluggesellschaft über seine eigene Raffinerie verfügt. Genau dies könnte in der aktuellen Situation einen entscheidenden Vorteil bieten, weswegen ich davon ausgehe, dass DAL-Aktie zu den Top-Re-Opening-Picks unter US-Airlines gehören könnte.

Viel Erfolg und bleiben Sie Profitabel!

Verantwortlicher Redakteur Kulikov Leonid besitzt derzeit Aktien von American Airlines (AAL), die im Text mitangesprochen werden.

& Profi-Tools von

& Profi-Tools von