Anlagetrend Re-Opening: Top-Bier-Stocks, die man kennen sollte!

Liebe Leser,

die Re-Opening-Story, die wir immer wieder thematisieren, ist bereits angelaufen. Immer mehr Länder auch Deutschland lockern ihre COVID-Maßnahmen, oder heben diese ganz auf. Gleichzeitig melden immer mehr Fluggesellschaften wie Delta Airlines und Co., dass Flugverkehr sich rasch erholt und schon in Q2 auf das Vor-Pandemie-Niveau zurückkehren wird. Ab dann rechnet man mit einem ganz normalen Wachstum. Dies sind wichtige Indikatoren, die darauf hinweisen, dass der in den vergangenen Jahren eingeschlafene Tourismustrend schon bald zum Leben erwachen wird. Und daher werden sich Großstädte in den kommenden Monaten mit Touristen und ganz normalen Einwohnern füllen, die dann ganz ausgelassen in den Kaffees, Pubs und Restaurants ihre Freizeit verbringen werden. Die logische Folge dieser Situation wäre der erhöhte Konsum u.a. von alkoholischen Getränken wie Bier und daher ist es plausibel anzunehmen, dass die kommende Re-Opening einen positiven Impact auf das Geschäft von Brauereien und Co. haben würde.

Was explizit Bier-Stocks und Spirituosenhersteller angeht, so unterscheidet man hier zwischen den Unternehmen, die entweder ein direktes oder indirektes Engagement aufweisen. Einige von innen beschäftigen sich sowohl mit der Herstellung, Vermarktung und dem eigentlichen Vertrieb von alkoholischen Getränken, während andere Unternehmen sich lediglich für eine Kapitalbeteiligung an einem oder anderen Spirituosenhersteller entscheiden. Die Bier/Alkoholindustrie ist attraktiv v.a. für langfristige Investoren, da Bier/Alkohol-Unternehmen u.a. eine enorme Rezessionsresistenz genießen und auf einer langen Strecke eher konstante Gewinne abwerfen, die auch nicht selten in Form von Dividendenzahlungen an die Aktionäre fließen.

Was Bier-Trend explizit angeht. Nun, Bier ist wohl das älteste alkoholische Getränk der Welt, das zu Beginn der menschlichen Zivilisation entwickelt wurde. Es ist also ein sehr gut bekanntes Produkt, das sich schon seit Jahrtausenden in der kommerziellen und industriellen Herstellung befindet. In meisten Ländern der Welt wird Bier sogar als Grundnahrungsmittel betrachtet. Die Popularität dieses günstigen Getränks ist einfach enorm. Und da Bier eines der beliebtesten Getränke auf der Welt ist, ist es auch der Grund, wieso bspw. die Bierindustrie sowohl in guten wie auch in schlechten Zeiten eine stets hohe Nachfrage genießt.

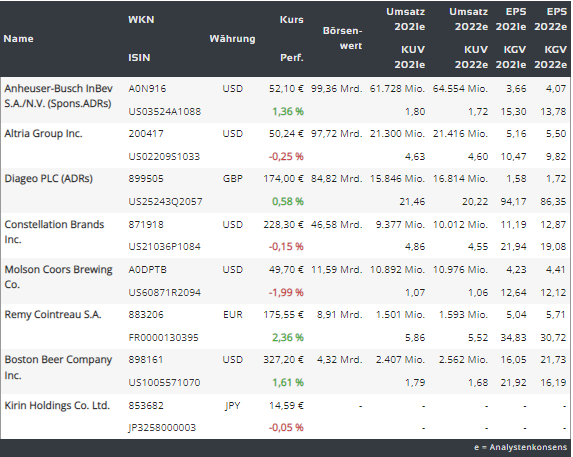

Die Bier-Spirituosenindustrie an sich wird von riesigen Konglomeraten wie der Budweiser-Mutter Anheuser-Busch InBev (BUD), Heineken (HEINY), Diageo (DEO) etc. dominiert. Diese haben im Laufe der Zeit einen massiven Burggraben auf Basis der Expertise, der Reputation und des Brandnamens aufgebaut und daher ist es auch verständlich, dass man hier nur sehr wenige, bis keine kleine erfolgreiche (zumindest börsennotierte) Konzerne finden würde. Aber für diejenigen, die auf der Suche nach einer konservativen langfristigen Anlageart sind, wäre eine Investition in die Bierindustrie womöglich eine passende Alternative, denn egal, ob da draußen eine Krise, Rezession, Hype oder was auch immer herrscht, ein Bierchen geht immer!

https://viz.traderfox.com/peer-group-tabelle/US1005571070/05/boston-beer-company-inc/aktien-65108-20072-60691-62465-60395-21044-63118

Bier ist also ein sehr stabileres und großes Business, aber ohne gehypten Stories rund um das schnelle Wachstum. Wer also Richtung Bierindustrie schauen mag, kommt auf keinen Fall am Anheuser-Busch InBev (BUD) vorbei. Dies ist mit Abstand das größte Bierunternehmen der Welt. Es kontrolliert Hunderte von Biermarken wie Budweiser, Stella Artois, Beck's, Leffe und eine Reihe von erworbenen Craft-Brauern in den USA. Das Unternehmen ist ein Produkt der Fusion zwischen der US-Brauerei Anheuser-Busch und der belgisch-brasilianischen Brauerei InBev im Jahr 2008 sowie der Übernahme des südafrikanischen Brauereiriesen SABMiller im Jahr 2016.

Insgesamt verfügt AB InBev über 17 einzelne Biere, die jeweils einen Jahresumsatz von mindestens 1 Mrd. USD erzielen. Doch gerade die Größe in Kombination mit einem uneffektiven Management wurde dem Konzern in den vergangenen Jahren zum Verhängnis. Grob gesagt, war man nicht in der Lage, auf schnelle Veränderungen der Verbraucherpräferenzen Richtung bspw. Kraftbier etc. zu reagieren, was letztendlich in eine Wachstumsverlangsamung mündete. Da Der Stock jedoch aufgrund der Covid-Pandemie so stark runterkam und wir uns kurz vor der globalen Re-Opening befinden, ist es plausibel AB InBev als eine Art Value-Aktie zu behandeln. Der Konzern generiert immer noch stetige Umsätze, konstante Rentabilität und schüttet eine kleine Dividende aus. Da aber die Mega-Bierfusion jedoch nicht genau wie geplant verläuft, gibt es bessere Bierinvestitionen als AB InBev.

Und so geht der Blick Richtung Contellation Brands (STZ), die schon seit mehreren Jahren in Folge ihre Umsätze kontinuierlich steigert. Was die Produktpalette angeht, so reicht es hier lediglich Corona, Modelo und Pacifico zu nennen. Dabei hat das Unternehmen auch mehrere Wein- und Spirituosenmarken und einen Anteil von fast 40 % am Marihuana-Geschäft von Canopy Growth (CGC) unter seinem Dach vereint, was es zu einem der größt-diversifizierten Alkoholgetränkeunternehmen macht. Bis vor kurzem konnte Constellation jahrelang ein zweistelliges prozentuales Umsatzwachstum seiner Biermarken aufrechterhalten, die fast drei Viertel des Gesamtumsatzes und fast 80 % des Unternehmensgewinns ausmachen.

Es wird nun erwartet, dass sich das Wachstum auf einen einstelligen Prozentbereich verlangsamen wird. Constellation erzielt jedoch eine Betriebsgewinnmarge von mehr als 30 % aus seinem Geschäft mit alkoholischen Getränken. Angesichts seiner erstklassigen Fähigkeit zur Generierung von freiem Cashflow und der charttechnischen Aktienstärke wäre dies wohl der aktuelle Favorit. Zuversichtlich stimmen hier auch die jüngsten Aussagen des Konzernmanagements, das zuletzt sich mit erreichten Quartalsergebnissen zufrieden zeigte und hat darauf hingewiesen, dass der Konzern im Großen und Ganzen von der weiterhin anhaltenden Stärke des Biergeschäfts profitieren konnte.

Gleichzeitig hat man auch auf die laufende Transformation des Wein- und Spirituosengeschäfts hingewiesen, was mittelfristig zu einer Wachstumsbeschleunigung und besseren Margenverhältnissen verhelfen könnte. Fundamental betrachtet, ist der Konzern sehr gut aufgestellt und gilt als Profiteur seiner klugen strategischen Akquisitionspolitik. Die angelaufene Re-Opening soll schon bald zu einem deutlich höheren Bier- und Wein-Konsum infolge der Systemgastronomiewiederbelebun

.png)

Die Nummer drei ist heute Diageo (GEO). Es ist ebenfalls eines der ältesten und größten Unternehmen für alkoholische Getränke. Es stammt aus dem 17. Jahrhundert und besitzt heute 20 der 100 besten Spirituosenmarken der Welt. Die Brand-Namen: Johnnie Walker, Smirnoff, Captain Morgan, Baileys, Tanqueray, Guinness, Crown Royal, Ketel One etc. sind sehr gut auf der ganzen Welt bekannt. Fundamentaltechnisch ist die Entwicklung ebenfalls stabil. Selbst in COVID-bedingten Zeiten haben rund 80 % des Gesamtportfolios ihre Marktanteile gehalten, oder haben welche sogar dazugewonnen. Besonders gut lief es bei den Marken Super Premium und Premium, die zuletzt ein organisches Wachstum von rund 30 % bzw. 25 %. Verzeichneten. Bei den Brands wie Tanqueray, Crown Royal, Johnnie Walker, Guinness und Don Julio lag das Wachstum meistens in einem mittleren einstelligen Prozent-Bereich.

Das Konzernmanagement geht von einem jährlichen Gewinnwachstum von 8 % bis zum Jahr 2025 aus, das sich aus einem organischen Umsatzwachstum im mittleren einstelligen Bereich, einer Margenausweitung und der Wiederaufnahme von Aktienrückkäufen zusammensetzen soll. Ähnlich wie bei seinen Mitbewerbern wird das starke Wachstum von Diageo durch seine Markenstärke und kostengünstigere Wettbewerbsvorteile angetrieben. Eine große Rolle spielt hier auch die Verbraucherloyalität. Diageos Brands finden sich kontinuierlich unter den Top 10/20/50 der weltweit Top 100 globalen Premium-Marken für destillierte Spirituosen und so genießt das Unternehmen eine starke Kundenbindung und ist in der Lage, neue Verbraucherpräferenzen zu schaffen und schnell auf diese zu reagieren. Und da man weltweit populäre Getränke anbietet, ist man auch in der Lage, höhere Preise zu verlange, was zu deutlich besseren Margen-Situation führt.

Boston Beer (SAM) Aktie kam in den vergangenen Monaten sehr stark runter und notiert nun auf einer starken Unterstützung im Bereich von 350 USD. Das Unternehmen ist am besten für sein Samuel Adams Craft Beer Label, Truly Hard Seltzer, Angry Orchard Hard Cider und mehrere andere kleine regionale Marken bekannt. Die Pandemie führte zu einem starken Anstieg des Alkoholkonsums zu Hause und dieses Phänomen betraf interessanteerweise gerade die SAM-Produkte. Infolgedessen verzeichnete Boston Beer 2020 und Anfang 2021 eine Beschleunigung seines Umsatzwachstums. Die sich ständig ändernden Verbrauchertrends haben jedoch einige Kopfschmerzen verursacht, wie z.B. die geringer als erwartete Nachfrage nach Spitzenprodukten von Seltzer ab Sommer 2021. Und dies ist nun ein Problem, dass man lösen muss. Interessanterweise hat SAM auch keine Schulden, was unter den riesigen globalen Bierkonglomeraten eher eine Seltenheit ist. Folglich ist es plausibel anzunehmen, dass man schon bald eine gute Antwort auf die Verlangsamung der Selterzer-Umsatzstory finden wird.

.png)

Abschließen bleibt es anzumerken, dass Bier-/Spirituosentrend auch einige andere interessante Investment-Alternativen wie die französische Remy Cointreau, Molson Coors, Kirin, Altria, etc. bietet.

Was uns angeht, so favorisieren wir zu diesem Zeitpunkt die Aktie von Constellation Brands (STZ), wobei Remy Cointreau, die wir oft bei den französischen Luxus-Stocks thematisieren, ebenfalls interessant wäre.

Risikofreudige Trader sollten dabei eher Richtung Boston Beer (SAM) schauen, da gerade dieses Unternehmen das Potenzial hat, mit einem deutlich schnelleren Wachstum zu überzeugen.

Viel Erfolg und Bbleiben Sie profitabel!

Verantwortlicher Redakteur Kulikov Leonid: keine Eigenpositionen.

& Profi-Tools von

& Profi-Tools von