Investoren aufgepasst: Diese Anlage-Megatrends gestalten die Zeit bis 2029

Die Privatbank Julius Bär zeigt in einer aktuellen Studie auf, welche Megatrends die Zeit bis zum Jahr 2029 prägen dürften. Nachdem wir die makroökonomischen Megatrends für das nächste Jahrzehnt bereits in einem ersten Beitrag vorgestellt haben, folgt nun die Berichterstattung über die potenziellen Anlage-Trends. Ergänzt wird das Ganze zudem um die bis 2029 lauernden zentralen Risikofaktoren.

Jedes Jahrzehnt ist durch ein anderes Wirtschafts- und Anlageumfeld gekennzeichnet. Bei Julius Bär haben die Analysten 5 zentrale Kapitalmarkt-Megatrends für das nächste Jahrzehnt identifiziert. Welche das sind zeigt die nachfolgende Übersicht.

5 Kapitalmarkt-Megatrends

Quelle: Julius Bär

Ende der alternierenden US-Dollar-Zyklen

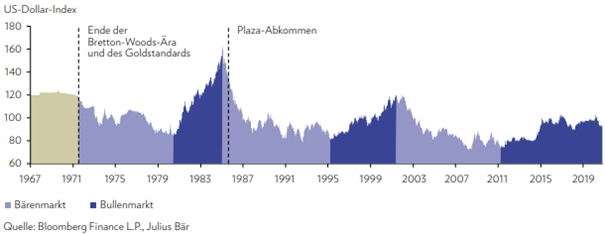

Mit Blick auf Kapitalmarkt-Megatrends spricht Julius Bär erstens von einem Ende der alternierenden US-Dollar-Zyklen. Seit dem Ende des Bretton-Woods-Geldsystems Anfang der 1970er-Jahre und dem Beginn frei schwankender Wechselkurse habe es 5 Jahrzehnte aufeinanderfolgender langfristiger Bären- und Bullenzyklen des US-Dollars gegeben. Seither sei das Verständnis der Auswirkungen des US-Dollar-Zyklus eigentlich der wichtigste Input für die Asset Allocation gewesen.

Während der langfristigen Bullenmärkte des US-Dollars hätten die US-Vermögenswerte besser abgeschnitten als die Märkte aus dem Rest der Welt, und während der langfristigen Baisse-Trends hätten die übrigen Märkte die US-Vermögenswerte übertroffen. Seit 2011 erlebe man wieder einen langfristigen Bullenmarkt des US-Dollars. Diese Abfolge werde durch den einzigartigen Status des Greenbacks als wichtigste Reservewährung der Welt bestimmt. Der größte Teil des weltweiten Handels mit Waren und Dienstleistungen wurde und werde in großem, aber rückläufigem Umfang in US-Dollar abgewickelt.

Heute verändere der Aufstieg Chinas diese Dynamik auf verschiedene Weise. Darüber hinaus bewegten sich die USA auf eine durch die moderne Geldtheorie inspirierte makroökonomische Politik zu, bei der wiederkehrende öffentliche Defizite in sehr hohem Masse von der Zentralbank monetarisiert würden. Allerdings verfolgten heute alle großen Volkswirtschaften der Industrieländer in unterschiedlichem Masse genau dieselbe Politik. Dementsprechend werdeder US-Dollar nicht gegenüber anderen Papierwährungen, sondern gegenüber den realen Vermögenswerten Aktien, Gold und Immobilien (in dieser Reihenfolge) abgewertet werden.

Die Ära der alternierenden US-Dollar-Zyklen dürfte vorbei sein

Verantwortliches Investieren

Den 2. Kapitalmarkt-Megatrend fasst Julius Bär unter dem Begriff verantwortliches Investieren zusammen. Was als Nischeninvestitionsthema begonnen habe, werde nun zum Mainstream. In diesem Prozess sei die Millennial-Generation die treibende Kraft, die langsam, aber sicher an den Finanzmärkten aktiv werde. Die jüngeren Investoren hätten ganz andere Präferenzen als ihre Vorgänger und gäben Fragen der sozialen Gerechtigkeit, der Unternehmensverantwortung und des Klimawandels viel mehr Gewicht.

Gleichzeitig verschwinde auch das Konzept, dass nachhaltige Investitionen unrentable Investitionen seien, und verantwortliches Investieren werde für die Anlegergemeinschaft insgesamt attraktiver. Denn es werde deutlich, dass verantwortliche Investitionen nicht nur Profit bringen könnten, sondern den Investoren auch Zugang zu einigen der innovativsten Wachstumsunternehmen bieten würden, deren Zweck gerade darin bestehe, sich den globalen Herausforderungen der Gesellschaft zu stellen.

Aus Risikosicht berücksichtige dieser Anlagestil die Nachhaltigkeitsaspekte ESG – Environment, Social and Governance (Umwelt, Soziales und Unternehmensführung) – und begünstige somit Unternehmen auf der Grundlage ihrer langfristigen Rentabilität. Unternehmen mit einer hohen ESG-Bewertung würden die Bedeutung des Managements von Risiken und Chancen erkennen, die mit ökologischen oder sozialen Herausforderungen wie dem Klimawandel oder einer veränderten Einstellung der Verbraucher, der Digitalisierung oder einem sich wandelnden regulatorischen Umfeld verbunden seien.

Die Berücksichtigung von ESG-Faktoren trage somit zur Verbesserung des Risiko-Rendite-Profils von Portfolios bei. Die Coronavirus-Krise habe der Strategie einen bedeutenden Popularitätsschub verliehen, und so hätten Unternehmen mit einer hohen ESG-Bewertung in diesem Zeitraum vergleichsweise besser abgeschnitten. Allerdings stünden verantwortliche Investitionen erst am Anfang ihrer Entwicklung und böten reichlich Raum für Wachstum.

Zunahme der politischen Auslöser und Rückgang der Marktsignale

Eine Zunahme der politischen Auslöser und einen Rückgang der Marktsignale bezeichnet die Schweizer Privatbank als den 3. Kapitalmarkt-Megatrend. Im Zeitalter des staatlich unterstützten Kapitalismus verlieren die endogenen Marktsignale ihre Aussagekraft, heißt es, da staatliche Interventionen die Kapitalkosten steuern. Die Welt sei im Begriff, die freien Märkte zu verlieren, während die Zentralbanken ihre Käufe von Vermögenswerten immer weiter ausdehnen würden.

Gleichzeitig hätten das politische Risiko und die politische Unsicherheit drastisch zugenommen, wodurch die traditionellen Marktsignale allmählich verdrängt und Marktvolatilität und Störgeräusche auf kurze Sicht erhöht worden seien. Dieses Phänomen werde durch die zunehmende Bedeutung des algorithmischen und systematischen Handels verstärkt. In diesem Umfeld werde das Markt-Timing, das ohnehin eine mangelhafte Risiko-/Ertragsstrategie gewesen sei, noch unzulänglicher, da taktische Schritte immer riskanter und schwieriger gewinnbringend umzusetzen seien.

Umso mehr zahlt es sich nun aus, an einer robusten strategischen Vermögensallokation festzuhalten, die auf starke strukturelle Trends ausgerichtet sei. In diesem Zusammenhang biete der hauseigene Anlageansatz, der sich an vier Marktumfeldern (Expansion, Externer Schock, Systemische Probleme, Wirtschaftliche Kontraktion) orientiere, eine nützliche Vorlage, die es den Anlegern ermöglicht, in ihren Portfolios bei Bedarf Risiken zu reduzieren.

Börsenkotierte Aktien ziehen mit dem Median der Private-Equity-Anlagen gleich

Aus der Sicht von Julius Bär ziehen börsenkotierte Aktien mit dem Median der Private-Equity-Anlagen gleich, was man als 4. Kapitalmarkt-Megatrend bezeichnet. In den vergangenen 25 Jahren hätten die Börsen eine Phase des Rückgangs des Aktienangebots durchlaufen. Bei dieser sogenannten «De-Equitisation» sei der Geldaufnahme- in einen Geldrückgabemechanismus umgewandelt worden, was bedeute, dass die Börsengänge Rekordtiefs erreicht und die Aktienrückkäufe laufend zugenommen hätten.

Derweil hätten die privaten Aktienmärkte einen Boom erlebt, wobei sich deren Marktvermögen mehr als verdoppelt und 2018 rund 10 % der globalen börsengehandelten Marktkapitalisierung erreicht habe. Angesichts der schieren Menge an Geldern, die in die Anlageklasse flößen, und der zunehmenden Kontrolle seitens der Investoren werde das nächste Jahrzehnt für Private-Equity-Firmen jedoch eine viel größere Herausforderung darstellen. Die Rendite-Spreads schrumpften, und nur die erfolgreichsten 50 % der Private-Equity-Manager könnten es schaffen, die Performance von börsenkotierten Aktien zu übertreffen. Die Auswahl der Manager sei also noch entscheidender als bisher!

Aufstieg Chinas zu einer Kernanlageklasse

Als 5. und letzten Kapitalmarkt-Megatrend bis 2029 setzt Julius Bär auf einen Aufstieg Chinas zu einer Kernanlageklasse. Während sich China weiter von den USA abkoppele und seinen strategischen Wandel von einer exportorientierten Industriewirtschaft hin zu einem auf Dienstleistungen und interner Nachfrage basierenden System vorantreibe, nähmen seine Vorzüge als eigenständige Kernanlageklasse weiter zu.

Im Gegensatz zu den meisten Schwellenländern, die einen Überschuss an einem spezifischen Produktionsfaktor, nämlich billigen Arbeitskräften, aufwiesen, habe China eine zunehmend gut ausgebildete Bevölkerung und fördere Investitionen in Forschung und Entwicklung sowie Technologie. China schneide beim BIP-Wachstum nach wie vor überdurchschnittlich gut ab und sei im Begriff, die führende Weltwirtschaft des nächsten Jahrzehnts zu werden – eine Entwicklung, die durch die rasche Erholung von der Coronavirus-Krise stark beschleunigt werde.

China verfüge über einige der am schnellsten wachsenden Unternehmen der Welt sowie über zahlreiche Pionierunternehmen in vielversprechenden Segmenten der «New Economy» wie Biotech, Fintech und künstlicher Intelligenz. Während die Wahrung der Eigentumsrechte von Investoren weiterhin ein Risiko darstellten und der Renminbi immer noch nicht frei handelbar sei, setze die chinesische Regierung auf eine allmähliche Liberalisierung und Internationalisierung ihrer Währung, was durch die Öffnung der Finanzmärkte des Landes für ausländische Investoren unterstützt werde.

Darüber hinaus bleibe Chinas Policy-Mix in einer Welt, in der alle wichtigen Zentralbanken der Industrieländer finanzielle Repressionen durchführten, überraschend konventionell, was den chinesischen Schuldenmarkt angesichts der anhaltenden Renditejagd äußerst attraktiv mache.

5 zentrale Risikofaktoren

Was die zentralen Risikofaktoren in der Zeit bis 2029 anbelangt, hat Julius Bär 5 Problem ausfindig gemacht. Welche das sind zeigt die nachfolgende Übersicht.

5 Risikofaktoren bis 2029

Quelle: Julius Bär

Anstieg der Cyberrisiken

Als eine der 5 Hauptrisiken bezeichnet die Schweizer Privatbank einen Anstieg der Cyberrisiken. Die Coronavirus-Krise habe gezeigt, wie verwundbar sowohl Schwellen- als auch Industrieländer seien, wenn sie infolge eines externen Schocks gezwungen seien, Teile ihrer Wirtschaft lahmzulegen. Obwohl die betroffenen Sektoren nicht die Haupttreiber des BIP-Wachstums seien, durchlebe die Weltwirtschaft derzeit einen der schwersten Abschwünge aller Zeiten. Diese Krise gebe eine gewisse Vorstellung der Möglichkeit eines breit angelegten Cyberangriffs in einer digitalisierten und vernetzten Welt, der sogar einen größeren Teil der Wirtschaft lahmlegen und zu einem dramatischen Schrumpfen der Wirtschaftstätigkeit führen könnte.

Latentes systemisches Risiko

Als 2. zentrales Problem stuft Julius Bär ein latentes systemisches Risiko ein. Wie es heißt, behält man intern latente systemische Risiken jedenfalls stets im Auge. Dabei beurteilt man mittels einer kontinuierlichen Überwachung von Schlüsselindikatoren, ob systemische Probleme den Konjunkturzyklus und den Gesamtausblick gefährden würden.

Im Rahmen dieser Analyse habe man aktuell keine größeren Ungleichgewichte in den Volkswirtschaften der Industrieländer festgestellt, die einen Anstieg des systemischen Risikos auslösen könnten. Die Zentralbanken seien entschlossen, die finanzielle Stabilität und die Eindämmung aller systemischen Probleme zu gewährleisten, welche die Realwirtschaft bedrohten. Die Indikatoren für systemische Risiken blieben gedämpft.

Entkoppelung China-USA

Als 3. zentralen Risikofaktor spricht Julius Bär von einer Entkoppelung Chinas und der USA. Das Entstehen einer bipolaren, von China und den USA dominierten Welt und der Aufstieg Chinas würden wahrscheinlich nicht problemlos verlaufen. Mit jeder neuen Entwicklung im Handelskrieg und jedem neuen Handelsverbot würden die Aussichten für den Wirtschaftszyklus und die Finanzmärkte infrage gestellt.

Ein wichtiger Aspekt sei das Funktionieren zweier technologischer Ökosysteme, die als Folge der Entkoppelung zwischen den USA und China entstehen würden. Die Frage, ob und wie diese Systeme untereinander kommunizieren werden, bleibe ein großer Unsicherheitsfaktor.

Ansteigende geopolitische Risiken

Das 4. Problemfeld sieht man in ansteigenden geopolitischen Risiken. Die Zunahme der politischen und wirtschaftlichen Unsicherheit in den vergangenen Jahren habe zu einem Anstieg politischer Auslöser geführt. Dies stelle eine zusätzliche Quelle unvorhersehbarer Risiken und Volatilität in den Portfolios dar.

Klimawandel

Der fünfte und letzte Risikofaktor ist für Julius Bär der Klimawandel. Von den Anfängen der industriellen Revolution bis zum Zeitalter der Digitalisierung hätten sich die Menschen selten Gedanken über die Auswirkungen ihrer Aktivitäten auf die Umwelt gemacht. Heute sei die Konsequenz dieses raschen Wachstums überdeutlich, da die globalen Durchschnittstemperaturen steigen und sich die klimatischen Bedingungen weltweit verändern würden.

Diese Veränderungen wirkten sich bereits jetzt nicht nur auf die Tierwelt und ihre Lebensräume aus, sondern auch auf die menschlichen Aktivitäten, die durch klimatische Ereignisse wie Wüstenbildung, extreme Wetterverhältnisse oder den Anstieg des Meeresspiegels gestört würden, wodurch voraussichtlich jedes Jahr weitere Millionen von Menschen aus ihrer Heimat vertrieben würden.

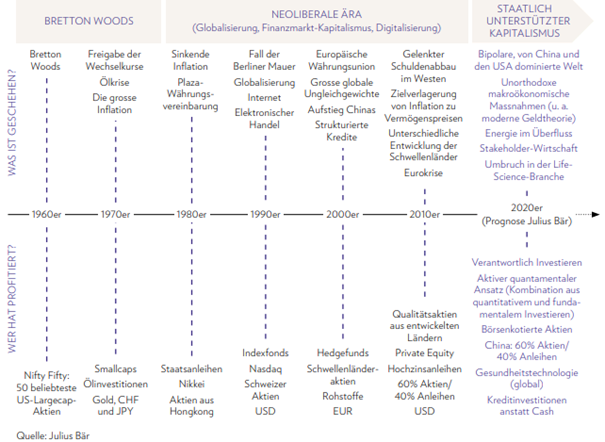

Nachfolgend zeigen wir aus der zitierten Julius Bär-Studie noch eine Grafik, welche die skizzierten Zusammenhänge und die prägende Wirtschafts- und Anlageumfelder in den vergangenen Jahrzehnten übersichtlich und chronologisch darstellt.

Neues vom Paten: Wie die KI-Revolution laut Nvidia-Chef Jensen Huang die Welt verändert und (Anlage-)Chancen eröffnet

Neues vom Paten: Wie die KI-Revolution laut Nvidia-Chef Jensen Huang die Welt verändert und (Anlage-)Chancen eröffnet

& Profi-Tools von

& Profi-Tools von