Narren des Zufalls – Wie wir uns vom Glück und Zufall täuschen lassen

Glück und Zufall sind viel bestimmender in unserem Leben als wir denken. Die Menschheit neigt dazu, Glück ausschließlich auf seine Fähigkeiten zu verbuchen während wir den Zufall oft für unser Schicksal halten. In dem Buch "Narren des Zufalls" oder in der englischen Version "Fooled by Randomness" versucht uns der Bestseller-Autor Nassim Nicholas Taleb ein Verständnis zu vermitteln, welche Rolle der Zufall und die Wahrscheinlichkeit in unserem Leben spielt. In vielen Beispielen auch auf die Finanzmärkte bezogen, versucht uns der libanesisch-US-amerikanische Essayist, Finanzmathematiker und ehemaliger Derivatehändler unsere menschliche Schwäche vor Augen zu führen, nämlich dort Zusammenhänge zu suchen, wo keine sind. Dieses Buch ist meiner Meinung nach für jeden Investor und Trader interessant, um seine Risiken richtig einschätzen zu lernen, aber auch für jeden, der sich dafür interessiert, wie Menschen Entscheidungen treffen.

Das Spiel mit den Wahrscheinlichkeiten

Wie oft habe ich den Satz schon gehört: Warum soll ich denn investieren? Wenn mich morgen ein Auto auf der Straße zusammenfährt, dann bringt auch das langfristige Denken nichts. Ja natürlich kann das passieren. Aber wie hoch ist die Wahrscheinlichkeit, dass mich morgen ein Auto tödlich erfasst? Oder ein anderes Beispiel: Wenn Ihnen ein unauffälliges Auto fünfundzwanzig Minuten hinterherfährt, dann kann das doch kein Zufall sein, oder? Oder wenn der Kellner bei ihrem Lieblingslokal zweimal nacheinander die Getränke vergisst, die sie bei ihm bestellt haben. Das kann doch kein Zufall sein, sondern fast mit Sicherheit ein versteckter Hinweis, dass sie nicht erwünscht sind, oder? Unser Gehirn tendiert dazu, überall Zusammenhänge zu erkennen, auch dort, wo es keine gibt. Wir verbuchen Erfolg und Glück auf unser Konto, während bei Misserfolg andere oder das Schicksal schuld sein soll.

Ein schwarzer Schwan so mächtig wie zahllose weiße Schwäne

Aufgrund des Prinzips der Induktion schließen wir Rückschlüsse aus unseren Beobachtungen. So sehen wir in unserem Leben zum Beispiel sehr viele weiße Schwäne und schlussfolgern daraus, dass alle Schwäne weiß sein müssen. Bei John Stuart Miller diente der schwarze Schwan als Beispiel für eine deduktive Falsifizierung. Das eigentliche Bild vom "schwarzen Schwan" geht auf den altrömischen Satiriker Juvenal zurück, der in seinen Saturae (Satiren) eine treue Ehefrau "rara avis in terris, nigroque simillima cygo" ("ein seltener Vogel in allen Ländern, am ähnlichsten einem schwarzen Schwan") nennt. Für Taleb ist der Begriff des schwarzen Schwans als eine Metapher für die Macht höchst unwahrscheinlicher Ereignisse zu sehen. Schwarze Schwäne gäbe es viel häufiger als wir denken, unterschätzen aber oft systematisch ihre verheerenden Folgen. Die Metapher kann sich sowohl auf positive wie negative Ereignisse beziehen.

Daraus folgt, dass jede noch so mächtige Theorie nicht bewiesen werden kann, sie kann nur widerlegt werden. Wissenschaftlicher Fortschritt entsteht dadurch, Theorie zu widerlegen und durch bessere zu ersetzen. Dies können wir auch auf die Finanzwelt übertragen. Wer selbst investiert, sollte daher im Hinterkopf behalten, dass vielleicht alle seine Theorien schlichtweg nicht richtig sind. Nur weil bestimmte Investments sich in der Vergangenheit ausgezahlt haben, heißt das nicht, dass sie dies auch in der Zukunft tun. Schwäne können alle paar Tage sich ein neues Federkleid zulegen. Eine Theorie ist also immer nur solange gut, als das sie noch nicht widerlegt wurde.

Das Leben ist nicht vorhersehbar

Die Menschheit versucht gerne zu denken, dass alles auf dieser Welt einen Sinn haben muss und nichts zufällig entstanden ist. Ich möchte Ihnen das an einem Beispiel verdeutlichen. Sehen Sie sich Ihre Tastatur an. Die Entwicklung dieser Tastaturbelegung geht zurück auf das Jahr 1868, in dem der US-Amerikaner Christopher Sholes die Buchstaben auf einer Schreibmaschine für sich sinnvoll anordnete. Zuvor waren die Buchstaben alphabetisch angeordnet. Doch bei den alten Schreibmaschinen verhakten sich die Stempel bei zwei im Alphabet aufeinander folgenden Buchstaben. Mit dem historischen und auch noch heute gültigen QWERTZ Tastatur konnte das kaum noch passieren. Für moderne Tastaturen gäbe es viele Layouts, mit denen wir theoretisch schneller schreiben könnten, aber anscheinend waren wir zu faul zum Wechseln. Hier kann man sehen, dass in diesem Fall nicht die beste Lösung überlebt hat, sondern eine relativ zufällige. Solche Ereignisse werden als pfadabhängige Ergebnisse bezeichnet. Wir gehen davon aus, dass ein kleiner Einsatz auch nur einen kleinen Effekt zu Folge hat, zum Beispiel wenn wir ein einzelnes Sandkorn auf eine Sandburg setzen. An den Finanzmärkten kann so ein kleiner Zuwachs aber massive Auswirkungen haben.

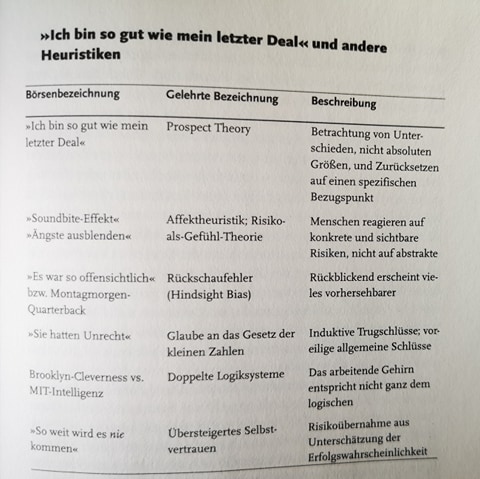

Gedanken basieren auf einfachen Heuristiken

Das menschliche Gehirn ist nicht besonders gut für das Nachdenken über Zufälle geeignet. Ein auf Wahrscheinlichkeiten basierender Denkansatz wäre besser, lässt unser Gehirn aber oft nicht zu. Anstatt dessen arbeitet unser Gehirn in Abkürzungen und Regeln sogenannten Heuristiken. Heuristiken sind wichtig und absolut nötig, um schnelle Entscheidungen treffen zu können, wenn es nötig ist. Unsere Vorfahren mussten bei einem Angriff von einem Tier möglichst schnell zwischen Flucht oder Verteidigung entscheiden. Für philosophische Gedankengänge blieb keine Zeit. Doch bei komplexeren Entscheidungsgängen stehen uns unsere Heuristiken im Weg. Wir bewerten eine Situation ganz unterschiedlich, je nachdem, was wir vorher erlebt haben. Wenn Sie beispielsweise 500 Euro im Lotto gewinnen, dann freuen Sie sich vermutlich – es sein denn, Sie haben vor einer Woche eine Million im Lotto gewonnen, dann wären Sie vermutlich über das gleiche Ergebnis eher enttäuscht. Wir gewöhnen uns immer mehr die eigenen, vorgefassten Meinungen an und lassen uns oft überhaupt nicht mehr vom Gegenteil überzeugen, selbst wenn die Fakten klar gegen uns sprechen.

Quelle: aus dem Buch Narren des Zufalls von Nassim Nicholas Taleb

Emotionen verhindern unsere Urteilsfähigkeit

Unser Gehirn ist nicht für Nichtlinearitäten geschaffen. Unser Gefühlsapparat ist für lineare Ursache-Wirkung-Beziehungen ausgelegt. Dies lehrt uns den Gedanken, warum einige Wege zum Erfolg nicht zufällig sind, aber nur sehr, sehr wenige Menschen die geistige Ausdauer besitzen, sie zu verfolgen. Dabei gefällt mit folgendes Gedankenexperiment von Taleb sehr gut: "Stellen Sie sich vor, ein ebenso hungriger wie durstiger Esel wird so positioniert, dass er genau gleich weit von einem Futter- und einem Wassertrog entfernt ist. In diesem Szenario würde er sowohl verhungern als auch verdursten, da er nicht entscheiden könnte, ob er zuerst zum Futter oder zum Wasser gehen soll. Lassen wir aber den Zufall eine Rolle spielen, so kann ein zufälliger Schubs, den man dem Esel gibt, ihn einem der beiden Tröge – gleich welchem – näherbringen, so dass er sich gleichzeitig weiter vom anderen entfernt. Das würde ihm sofort aus seiner Sackgasse heraushelfen. Unser glücklicher Esel würde entweder erst seinen Hunger und dann seinen Durst stillen oder umgekehrt."

Auch wenn wir uns gern für rational halten, so werden viele Entscheidungen von überwältigten Emotionen getroffen. Unsere Emotionen beeinflussen unser rationales Denken stärker als umgekehrt. Allerdings können wir unseren Kopf auch überlisten, wenn wir wissen, dass wir eine rationale Entscheidung treffen wollen.

Menschen lernen nicht aus der Vergangenheit

Auch aktuell sieht man den starken Preisverfall an den Börsen. Innerhalb kurzer Zeit kommt es zu einem Crash. Auch wenn Börsianer schon viele von diesen überraschenden Stürzen miterlebt haben, glauben die meisten immer noch daran, dass sie so ein Ereignis das nächste Mal vorhersehen werden. Menschen sind nicht dafür gemacht, aus der Geschichte zu lernen, und zwar aufgrund des sogenannten Rückschaufehlers. Dieser besagt, dass Ereignisse in der Vergangenheit immer vorhersehbarer erscheinen, als sie es wirklich waren. Menschen versuchen immer Muster und Zusammenhänge zu erkennen, auch wenn es vielleicht keine gibt. Regeln und Muster sind grundsätzlich für Aktionäre nicht schlecht, aber man sollte nicht überrascht sein, wenn auf zahlreiche "weiße Schwäne" ein schwarzer Schwan trifft. Ich möchte dies an folgendem Beispiel erläutern. Stellen Sie sich vor, Ihnen schlägt jemand ein Spiel vor und Sie haben eine Chance von 99,9 Prozent einen Euro zu gewinnen, und mit einer Chance von 0,01 Prozent 10.000 Euro zu verlieren. Die Versuchung wäre groß, oder? Objektiv betrachtet wäre allerdings das Ergebnis jeder Runde im Durchschnitt ein Verlust von 9 Euro. Das klingt dann schon nicht mehr so verlockend. Dasselbe Spiel erleben wir oft an der Börse. Selbst erfahrene Investoren machen häufig viele schnell, kleine Gewinne, um dann mit wenigen, alles oder einen großen Teil zu verlieren.

Fazit

Wir alle werden vom Zufall an der Nase rumgeführt, aber oft meinen wir ihn steuern zu können. Viele Investoren lesen jeden Tag die Nachrichten in den Medien. Die Finanzwelt versucht jede noch so kleine Bewegung von Aktien zu erklären, dabei sind Schwankungen völlig normal. Viele der Schwankungen sind bedeutungslos und teilweise zufällig. Und denken Sie immer an Ihr persönliches Glück. Emotional ist es auf jeden Fall geschickter, das Hintergrundrauschen des Aktienmarktes auszublenden – gerade in solch unruhigen Zeiten wie jetzt. Und vor allem deshalb, weil uns Verluste, auch wenn es teilweise nur Buchverluste sind, uns mehr mitnehmen, als uns Gewinne erfreuen. Sapere vivere! Wissen, wie man lebt.

Liebe Investoren,

ich wünsche Ihnen weiterhin erfolgreiche Investments!

Bis zur nächsten spannenden Story,

Michael Seibold

Neues vom Paten: Wie die KI-Revolution laut Nvidia-Chef Jensen Huang die Welt verändert und (Anlage-)Chancen eröffnet

Neues vom Paten: Wie die KI-Revolution laut Nvidia-Chef Jensen Huang die Welt verändert und (Anlage-)Chancen eröffnet

& Profi-Tools von

& Profi-Tools von