Neun Regeln des Reichtums von Andrew Hallam, die in der Schule nicht gelehrt werden

Liebe Leser,

Die meisten Menschen fühlen sich nicht wohl, über Geld zu sprechen. Es ist kein Gesprächsthema, das mal soeben beim gemeinsamen Abendessen besprochen wird. Auch in der Schule werden uns nur selten Prinzipen, wie man Wohlstand erlangt, gelehrt. Eine Umfrage von forsa im Jahr 2019 hat ergeben, dass 64 Prozent der Frauen und 49 Prozent der Männer sich um ihren Lebensstandard im Alter Sorgen machen. Sie schätzen ihre Rente oder ihre Rücklagen als zu gering ein.

Im Gegensatz zur Mythologie der Finanzdienstleistungsbranche kann das Sparen und Investieren für Ihre Zukunft einfach sein und Spaß machen. Man muss daraus keine Raketenwissenschaft machen. Ich möchte Ihnen die neun Regeln für die Verwaltung Ihres Geldes in Andrew Hallams Buch Millionaire Teacher näher vorstellen. Seine Ausführungen bieten praktikable und fundierte Ratschläge, wie einfach es sein kann. Der aus Kanada stammende Sohn eines Mechanikers Andrew Hallam wurde zuerst Gymnasiallehrer, um anschließend eine Karriere als Financial Wellness Speaker und Autor zu starten. Als High School Teacher unterrichtete er "Personal Finance" und Englisch. Seine zwei Bücher "Millionaire Teacher" & "Millionaire Expat" sind mittlerweile Bestseller. Momentan schreibt er Kolumnen über das Investieren und bereist zusammen mit seiner Frau die ganze Welt, um über das Investieren zu sprechen.

Grundlegend lehnt Hallam bestimmte Arten von Finanzberatern ab und befürwortet vernünftiges Investieren. Er behandelt einfache Grundsätze wie: Wenn Sie weniger konsumieren, haben Sie mehr Geld zum Investieren. Vermeiden Sie Modeerscheinungen und verstehen Sie wie Gefühle Ihre Sparstrategie zunichtemachen können.

Give-Aways

- Seien Sie vorsichtig beim Geld ausgeben, sodass Sie noch Geld übrig zum Investieren haben. Geben Sie Ihnen selbst ein Versprechen, dass sie sorgfältig mit Ihren Finanzen umgehen.

- Bedenken Sie, dass der Zinseszins Ihr Freund ist und unterschätzen Sie ihn nicht.

- Berater können Ihnen helfen, aber bitte wählen Sie diese mit Bedacht aus.

- Die meisten Finanzberater arbeiten auf Provisionsbasis und wollen nicht immer Ihr Bestes. Sie führen Sie nicht immer zu den besten Anlagen.

- Lassen Sie sich von Ihren Emotionen nicht Ihre Anlagestrategie torpedieren.

- Erwägen Sie eine geographische Diversifizierung Ihres Portfolios zum Beispiel durch den Kauf von ETFs in Überseemärkten

- Berater können Sie vom Kauf eines Indexfonds abhalten und Alternativen anbieten. Seien Sie vorsichtig, wenn Sie behaupten, Sie könnten den Markt timen.

Schulen unterrichten normalerweise kein "Money Management". Leider wachsen die meisten Menschen nur mit begrenztem Wissen darüber auf, wie man spart, investiert und reich wird. Viele Menschen geben das meiste aus, was sie verdienen, mit steigendem Einkommen wachsen auch proportional oft die Ausgaben. Anschließend lassen sich Menschen mit den falschen Leuten ein und sie machen ruinöse Fehler, weil sie falsch beraten werden. Wie der hippokratische Eid eines Arztes sollten wir uns alle versprechen, vor allem keinen Schaden anzurichten.

Befolgen Sie diese neun Regeln, um ein Investmentportfolio und Vermögen aufzubauen:

1. Ausgeben so, als wollten Sie reich werden

Erstellen Sie Vermögenswerte, keine Schulden. Richten Sie keinen Schaden an und geben Sie mit Bedacht aus, dabei müssen Sie aber nicht geizig werden. Wohlhabend zu werden bedarf einer Strategie. Zuerst sollten Sie beobachten, wie Sie Ihr Geld verwenden, damit noch ein Teil zum Investieren übrigbleibt. Sobald Sie weniger konsumieren als Sie verdienen, erhöhen Sie Ihre Chance, finanziell abgesichert zu sein, dramatisch. Ändern Sie Ihre Art und Weise, wie Sie Ihr Leben betrachten, damit Sie mit dem, was Sie haben, zufrieden sind und weniger dazu neigen, verschwenderisch zu sein. Mit den Ersparnissen können Sie langfristig an der Börse investieren und mit den richtigen Renditen ein gesundes Portfolio aufbauen.

2. Nutzen Sie den größten Investment-Verbündeten, den Sie haben

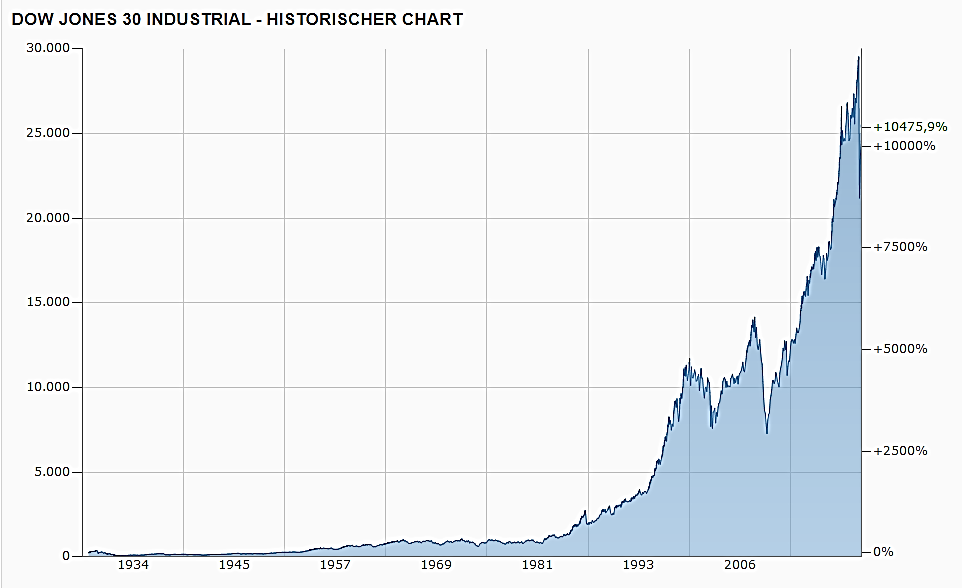

Vielleicht haben Sie in auf den langweiligen Seiten Ihrer Schulbücher etwas Wertvolles entdeckt: die unglaublichen Vorteile des Zinseszinses. Bereits Albert Einstein sagte dazu: "Der Zinseszinseffekt ist das achte Weltwunder. Wer ihn versteht, verdient daran, alle anderen bezahlen ihn." Auch Warren Buffett scherzte, dass er angesichts der Vorteile von Zinseszinsen noch viel früher anfangen hätte sollen zu investieren und Buffett kaufte seine erste Aktie bereits im Alter von 11 Jahren. Die frühzeitige Planung macht hier den Unterschied. Wenn Sie 100 Euro investieren und das Wachstum jährlich 10 Prozent zunimmt, beträgt Ihre Investition in fünf Jahren 161 Euro und nach 70 Jahren erstaunliche 78.975 Euro. Aktienmärkte können sich dramatisch nach oben und unten bewegen, doch bietet der US-Aktienmarkt tatsächlich seit den 1930er Jahren den Anlegern eine jährliche Rendite von mehr als 9 Prozent.

Quelle: Dow Jones Index von 1928 bis heute; www.finanzen.net

Nehmen Sie den Durchschnitt Ihrer letzten drei Monatsausgaben und berechnen Sie am Ende des Zeitraums, wie viel es Sie gekostet hat, jeden Monat zu leben. Das ist die Grundlage Ihres Finanzplans. Zuerst zahlen Sie alle teuren Kredite ab. Je früher Sie anfangen, desto besser werden Sie es später haben.

3. Geringe Gebühren haben große Auswirkungen

Viele Finanzberater führen Sie nicht zu den richtigen Anlagen. Sie möchten Ihnen nur Produkte verkaufen, die das meiste Geld für sie verdienen. Anstatt der Empfehlung, einen kostengünstigen ETF zu kaufen, möchte der Berater Ihnen einen aktiv verwalteten Investmentfonds mit hohen Gebühren verkaufen. Finanziell effiziente Haushalte wissen, wie hoch Ihre Kosten sind. Was viele nicht wissen: mehr als 90 Prozent aller aktiv gemanagten Fonds schafft es über einen Zeitraum von 15-20 Jahren nicht, den Index zu schlagen. Andrew Hallam schlägt drei Indexfonds vor, um bessere Renditen zu erzielen als die meisten Experten: einen aus Ihrem Land, ein globaler Aktienindexfonds sowie ein Staatsanleihenfonds. Bevor wir allerdings lernen, zu investieren, um Wohlstand aufzubauen, müssen wir lernen, wie man spart. Diverse Studien haben gezeigt, dass es nicht klug ist, Investmentfonds basierend darauf auszuwählen, wie sie sich in der Vergangenheit entwickelt haben. Investmentfonds, die in einer Periode hervorragend abschneiden, können in der nächsten eine schlechte Performance aufweisen.

4. Erobere den Feind im Spiegel

Wenn Sie verstehen, wie Ihre Emotionen und Gefühle Ihre Strategie beeinflussen können, lernen Sie vernünftiger zu investieren. Wenn Sie wissen, dass der breite amerikanische Markt im Durchschnitt über 9 Prozent Rendite erwirtschaftet, so kann er aber in bestimmten Jahren unterdurchschnittlich und negativ abschneiden. Dies sollte und darf Sie jedoch nicht beunruhigen, sonst neigen Sie dazu, Fehler zu machen und in Panik zu verfallen. Wenn Sie mit einem Gehalt der Mittelklasse wohlhabend werden wollen, können Sie nicht durchschnittlich sein. Sie müssen Konsumgewohnheiten umgehen, wo andere schwach werden. Viele Menschen investieren unter der Täuschung, dass sie zum richtigen Zeitpunkt an die Börse gehen müssen, um den großen Gewinn zu erzielen. Die Gewinne eines Unternehmens und das Wachstum seines Aktienkurses können zeitweise deutlich voneinander abweichen, sind jedoch langfristig untrennbar miteinander verbunden.

5. Bauen Sie mit einem verantwortungsvollen Portfolio Berge von Geld auf

Viele Menschen ertragen es nicht, wenn der Wert ihrer Anlagen um einen entsprechenden Betrag fällt, besonders, wenn es Richtung Ruhestand geht. Solange wir Rekorde verzeichnen, spielt die Börse mindestens einmal je Generation verrückt. Anleihen machen im Laufe der Zeit weniger Rendite, ihr Wert schwankt jedoch weniger und das könnte Sie schützen, wenn der Aktienmarkt stark fällt. Mit einer Anleihe verleihen Sie dem Staat oder einem Unternehmen Geld. Solange diese Organisation Ihre Zinsen bezahlen und Ihr Geld zurückgeben kann, bleibt Ihre Investition geschützt. Es gibt unterschiedliche Ansichten über das Verhältnis von Aktien zu Anleihen. Das hängt ganz von Ihrer persönlichen Risikoneigung ab. Doch eines ist in den nächsten Jahren sicher: Anleihen rentieren sich aufgrund der Niedrigzinsphase immer weniger.

6. Probieren Sie es mit einem "Round-the-World"-Ticket

Investieren Sie global und schauen über den eigenen Tellerrand hinaus. An dieser Stelle möchte ich Ihnen ein Beispiel nennen, wie es Investor Paul Howarth macht: Er investierte rund 30 Prozent seiner Mittel in einen globalen Anleihen-ETF und den Rest in einen globalen Aktien-ETF. Einmal im Jahr bewertet Howarth sein Portfolio. Wenn die globalen Aktienmärkte steigen, schichtet er einen Teil in Anleihen um. Fällt der Aktienmarkt, schichtet er einen Teil seiner Anleihen in Aktien um, damit er eine ausgewogene Allokation beibehalten kann. Dies kann man mit einem soliden Dividendenportfolio genauso wie mit Wachstumswerten oder dergleichen machen.

7. Sie müssen nicht alleine investieren

Oft möchten Anleger keine Energie für Investitionen aufwenden oder sind sich ihrer Wahl nicht sicher. Sie möchten lieber, dass es jemand anderes für sie tut. Die Amerikaner müssen weit weniger Geld als jeder andere auf der Welt für Finanzberatung ausgeben, weil sie inzwischen verstehen, dass Wall Street-Profis Geld verdienen, indem sie aktiv verwaltete Investmentfonds verkaufen. Sie haben einen Geldregen geerbt? Nun fragen Sie sich: Sollten Sie alles auf einmal investieren oder sollten Sie das Geld Monat für Monat auf die Märkte verteilen? Niemand kann Ihnen das genau sagen, jedoch gewinnen frühere Kapitalinvestitionen meistens.

8. Einblick in das Spielbuch eines kleinen Diebes

Selbst wenn Sie sich beispielsweise für den Kauf von Indexfonds entscheiden, können Ihre Finanzberater eine Reihe von Gründen vorbringen, warum Sie sich dagegen entscheiden sollten. Sie könnten Ihnen sagen, dass ein Indexfonds sein gesamtes Geld an den Markt bindet. Wenn also die Aktienkurse fallen, könnten Sie größere Verluste erleiden. Um solche Verluste zu vermeiden, investieren aktive Fondsmanager nicht vollständig in die Börse. Ihre Berater könnten Ihnen erklären, dass aktive Manager ihre Bestände liquidieren können, bevor die Börse zu fallen beginnt und Aktien zurückkaufen, sobald die Märkte weniger volatil sind. Diese Ideen sind grundsätzlich nicht falsch, bedeuten jedoch im Umkehrschluss, dass Manager den Markt erfolgreich zeitlich festlegen könnten. Berücksichtigen Sie immer die Managementgebühren, bevor Sie eine Entscheidung treffen. Ihre Berater werden Ihnen nur die Investmentfonds aufzeigen, die in der Vergangenheit den Vergleichsindex geschlagen haben. Seien Sie vorsichtig bei der Auswahl Ihres Beraters.

9. Verführungen vermeiden

Halten Sie Ausschau nach Betrug. Halten Sie sich fern von exotischen Investments, die Ihnen angeblich "sichere Renditen" ohne Risiko versprechen. Die meisten Anleger übertreffen über 90 Prozent aller aktiv gemanagten Investmentfonds, wenn Sie einfach nur auf Indexfonds setzen.

Fazit

Wenn Sie das Ziel haben, wohlhabend zu werden, führt kein Weg vorbei, zu lernen, wie man spart. Wenn Sie dann noch verstehen, wie Sie den Zinseszins zu Ihrem Vorteil nutzen, haben Sie mehr erreicht als die meisten Menschen. Mit der Zeit bauen Sie sich ein Aktienportfolio auf und lassen das Geld für sich arbeiten. Andrew Hallam ist ein Verfechter von kostengünstigen Indexfonds. Ich verfolge beide Ansätze. Man kann beispielsweise monatlich in einzelne Aktien oder ETFs sparen. Wer sich mit einzelnen Unternehmen beschäftigt, erweitert seinen Horizont und lernt, wie erfolgreiche Unternehmer denken.

Liebe Anleger,

ich wünsche Ihnen noch viele erfolgreiche Investments!

Bis zur nächsten spannenden Story,

Michael Seibold

Tipp: Das Live-Trading-Research von TraderFox hilft Tradern, die Krise zu überstehen. Wir berichten gezielt über Firmen, die dabei helfen, Corona zu bekämpfen.

Hier TraderFox-Kunde werden

Neues vom Paten: Wie die KI-Revolution laut Nvidia-Chef Jensen Huang die Welt verändert und (Anlage-)Chancen eröffnet

Neues vom Paten: Wie die KI-Revolution laut Nvidia-Chef Jensen Huang die Welt verändert und (Anlage-)Chancen eröffnet

& Profi-Tools von

& Profi-Tools von