Uns steht der größte Bullenmarkt aller Zeiten bevor – “Die Kunst über Geld nachzudenken“

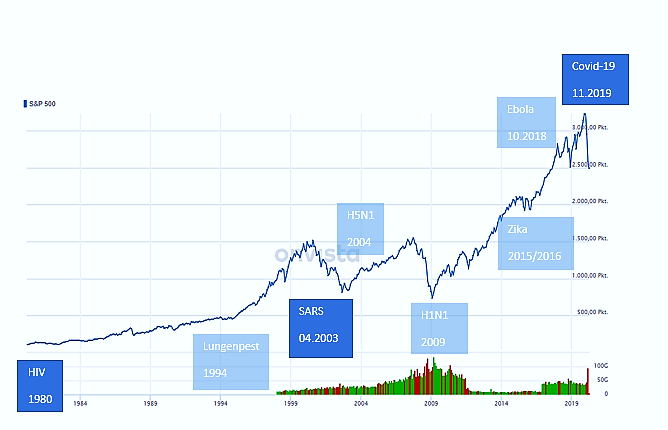

Die Börsenkurse haben in den vergangenen Wochen extrem unter der Corona-Pandemie gelitten. Wie sollten langfristige Investoren mit der Situation umgehen? Was sollten wir nun machen? In den Medien herrscht derzeit nur das eine Thema, als gäbe es sonst nichts anderes mehr. Die Ängste der Marktteilnehmer sind auf ein historisches Maß angestiegen. Viele Branchen hat es hart getroffen, vor allem die Touristik, Luftfahrt und Gastronomie. Aber nahezu alle Firmen leider an dem Angebots- und Nachfrageschock, den Corona innerhalb kürzester Zeit ausgelöst hat. Krisen wie diese kann man nicht vorhersehen. In der Vergangenheit der Weltgeschichte gab es schon einige Epidemien oder Pandemien, jedoch hat keine bisher so einen Börsencrash wie Covid-19 ausgelöst. Korrekturen gab es allerdings zur gleichen Zeit schon wie das SARS-Virus 2003 oder die Schweinegrippe 2009. Die Panik an den Märkten kommt daher, dass sämtliche Läden, die nicht systemrelevant sind, schließen mussten und das auf bisher unbestimmte Zeit. Die Börse reagiert darauf sehr kritisch, da es noch kein Datum gibt, wann dieses Spektakel enden wird. Doch an folgender Grafik können wir erkennen, dass sich der Markt immer wieder erholt hat und anschließend auf neue Hochs gelaufen ist.

Quelle: eigene Grafik

Buy and Hold

Wer eine langfristige Buy & Hold-Strategie verfolgt, wird es immer wieder mit Korrekturen oder gar Crash-Szenarien zu tun haben. Wir wissen, dass der Markt nicht nur nach oben laufen kann, Korrekturen sind Bestandteil des Börsen-Daseins. Daher sollte uns so ein Crash wie aktuell nicht aus der Bahn werfen, ganz im Gegenteil, wir sollten Mut schöpfen und die Gelegenheit nutzen, um Qualitätsaktien zu einem hervorragenden Preis zu kaufen. Aktien sind heute um ca. 30 Prozent günstiger als noch vor wenigen Wochen. Klar werden jetzt wieder die Crash-Propheten kommen und sagen, dass die Aktien zuvor hoch bewertet waren und dass nun die Gewinne der Unternehmen einbrechen werden. Eine Korrektur war mehr als überfällig und sehen sich jetzt bestätigt. Crash-Propheten sind wie stehengebliebene Uhren, zweimal am Tag liegen sie richtig. Das bedeutet, dass diese notorischen Kassandrarufer auch die guten Phasen zwischen diesen seltenen Ereignissen verpassen und wir haben gesehen, dass diese durchaus ertragreich sein können.

Akzeptanz von zwei Meinungen

Es ist immer wieder das gleiche an der Börse. Als die Märkte stiegen, waren alle euphorisch und jeder wollte mehr vom Kuchen abhaben. Kaum sinken die Kurse, will keiner mehr Aktien haben. Ich schätze mal, dass 80 Prozent der Börsenteilnehmer derzeit negativ eingestellt sind. Die Meinungen gehen weit auseinander. Dass es nun zwei Meinungen gibt, ist nur logisch, denn die Kurse würden nicht fallen, wenn es keine Leute geben würde, die in der Zeit verkaufen.

Doch eines muss uns klar sein: Wenn alle wieder fleißig kaufen, sehen wir neue Hochs. Die Menschheit wird auch diese Krise meistern und dann werden die Börsen auch wieder neue Allzeithochs sehen. Die Börse hat nun nicht nur Wohlfühlcharakter. Mit fallenden Kursen gehen automatisch auch negative Nachrichten einher.

Die meisten, die im Moment noch abwarten mit dem Aktienkauf, stellen sich vermutlich die Frage, wann der beste Punkt zum Einstieg ist. Wir können nur im Nachhinein den Boden bestimmen. Den besten Punkt zum Einstieg kann Ihnen niemand genau bestimmen. Von diesem Gedanken sollten wir uns lösen. Bei einer langfristigen Strategie ist der perfekte Einstieg auch nicht so wichtig, denn: "Time in the market beats timing the market."

Die Kunst über Geld nachzudenken

Eines der Börsenbücher, das man gelesen haben sollte, ist das Buch von André Kostolany: "Die Kunst über Geld nachzudenken." Ich möchte Ihnen die wichtigsten Kernaussagen dieses Buches vermitteln, damit genau in der jetzigen Situation viele nicht das Handtuch werfen, um es anschließend zu bereuen, an der Rally nicht dabei gewesen zu sein.

Verstehen, wie die Börse tickt

An der Börse zu spekulieren ist eine Kunstform, eine wahre Leidenschaft, aber auch eine Herausforderung, erklärt André Kostolany, einer der größten Börsengurus des 20. Jahrhunderts, in seinem letzten Buch, das erst nach seinem Tod erschienen ist. Wer an der Börse erfolgreich sein möchte, braucht neben Mut, Intellekt, Geduld, Biss, Fantasie vor allem Erfahrung. Er muss aus seinen Fehlern lernen, darf nicht zu sehr am Geld hängen, aber muss es doch ein wenig lieben. Der Akt des Spekulierens ist viel älter als die Börse und per se keine schlechte Sache. Als erster Spekulant der Menschheitsgeschichte gilt die biblische Figur Josef. Der Überlieferung nach wurde er von seinen Halbbrüdern als Sklave nach Ägypten verkauft, wo er sich aufgrund seiner Fähigkeiten zur Traumdeutung befreien konnte. Er prophezeite, dass auf sieben ertragreiche Jahre sieben Jahre der Dürre und des Hungers folgen würden. Er hortete also sieben Jahre lang Lebensmittelvorräte, um die Überschüsse in der Dürrezeit teuer zu verkaufen. Somit hatte er antizyklisch gehandelt, spekuliert und gewonnen.

Die richtige Einstellung zum Geld entscheidet über Erfolg oder Misserfolg

Wir sollten Geld einerseits lieben, aber andererseits auch die nötige Distanz bewahren. Geld kann Möglichkeiten eröffnen, aber auch Türen schließen. Egal ob Geld für Sicherheit der Familie, Spaß am Konsum oder Status und Luxus ausgegeben wird – letztendlich geht es um Unabhängigkeit. Geld allein ist jedoch nichts ohne die Menschen und Dinge, die es bereichert. Wer sich das nicht zu Herzen nimmt, wird gierig, geizig und verschwenderisch. Er verliert das richtige Maß und versucht am Ende diese Leere mit Geld zu füllen. Wer also sowohl extrem geizig oder verschwenderisch ist, wird immer ein Sklave des Geldes sein. Wer am Aktienmarkt Erfolg haben will, sollte eine gesunde Balance zwischen Liebe und Distanz zum Geld haben.

Realwirtschaft und Börse: zwischendurch gewaltige Abweichungen, langfristig ähnlicher Verlauf

Die Börse ist zwangsweise an die Realwirtschaft gekoppelt. Gleichzeitig zeigen Blasen, Booms und Crashs, dass zwischendurch ein ganz anderer Verlauf sich entwickeln kann. Die Realwirtschaft kann nur wachsen, wenn es Menschen gibt, die in Unternehmen investieren. Die Börse spiegelt virtuell das Vertrauen der Geldgeben wider. Kurse können aber nicht unendlich steigen, ohne dass die Unternehmen einen echten Mehrwert schaffen. Kursentwicklungen eilen der Realwirtschaft ein Stückchen voraus. Sie können das ein bisschen mit Gassigehen vergleichen. Die Wirtschaft ist das Herrchen und die Börse der Hund. Hunden rennen im normalen Leben voraus, bis ihr Herrchen irgendwann aufschließt. In bestimmten Fällen können Hund und Herrchen auch in die entgegengesetzte Richtung laufen, zum Beispiel am Anfang der Konjunkturphase oder bei stagnierender Realwirtschaft.

Abgehärtete Spekulanten sind am Ende die Gewinner, während nervöse leer ausgehen

Laut Kostolany gibt es zwei Arten von Spekulanten: den fahrigen Börsenspieler, der auf kleine Gewinne wettet und den abgehärteten Spekulanten, der mit langem Atem auf die großen Renditen setzt. Was hat der hartgesottene Anleger, was dem zittrigen Spieler fehlen: Geduld, Fantasie, Geld und Glück. Der erfolgreiche Spekulant handelt antizyklisch. Die Kurse steigen, bis sie fallen, irgendwann wieder steigen usw. Kurse bewegen sich in einem Zyklus. Es gibt eine Phase der Übertreibung, der Korrektur und der Anpassung. Der erfahrene Anleger weiß das und geht in großem Stil shoppen, während die große Masse noch über den richtigen Einstiegszeitpunkt nachdenkt.

Fazit

Spekulation ist nicht nur blindes Gezocke, sondern eine Kunst für sich. Erfolgreiche Anleger brennen dafür, sich mit der Entwicklung der Konjunktur und der Aktienkurse zu beschäftigen. Wenn Sie lange genug an der Börse sind, entwickeln Sie ein Fingerspitzengefühl, wie sich der Mainstream der Anleger verhalten wird und handeln antizyklisch. Aktuell fließen durch die Notenbanken und fiskalpolitischen Entscheidungen sehr viel Geld in den Markt – Geld, das verteilt werden muss. Durch die Monetarisierungswelle der Staatsschulden ist der größtmögliche Nährboden für den neuen Bullenmarkt gegeben. Kostolany sagte schon: "Kaufen Sie Aktien, nehmen Sie Schlaftabletten, und schauen Sie die Papiere nicht mehr an. Nach vielen Jahren werden Sie sehen: Sie sind reich."

Liebe Anleger,

ich wünsche Ihnen noch viele erfolgreiche Investments.

Bis zur nächsten spannenden Story,

Michael Seibold

Neues vom Paten: Wie die KI-Revolution laut Nvidia-Chef Jensen Huang die Welt verändert und (Anlage-)Chancen eröffnet

Neues vom Paten: Wie die KI-Revolution laut Nvidia-Chef Jensen Huang die Welt verändert und (Anlage-)Chancen eröffnet

& Profi-Tools von

& Profi-Tools von